Блог им. Alesha2 |Госдолг США может вырасти на 24трлн. долларов в ближайшее десятилетие.

- 06 марта 2025, 10:14

- |

Данный тезис не больная фантазия отдельно взятого человека или сторонников фразы: «скоро всей вашей Америке кирдык», а прогноз Бюджетного управления Конгресса США.

Хотя значительное количество современных экономистов и считают, что госдолг США итак слишком большой, Бюджетное управление Конгресса настроена вполне оптимистично и предлагает наращивать его и впредь.

Минфин США будет вынужден задействовать «чрезвычайные меры» для недопущения дефолта, заявила министр Джанет Йеллен в письме лидерам конгресса 17 января 2025 года.—

Что же данный документ нам показывает?

В ближайшее десятилетие средние темпы роста ВВП США будут составлять 1.8%, инфляция — 2%, а безработица на уровне 4.4%. Цифры конечно интересные, но являются примитивной экстраполяцией данных предыдущих периодов, причем всего пары лет. Если взять график безработицы за последние 75 лет, то можно увидеть, что она представляет из себя как бы волны. Если наложить регрессионный канал, то средний уровень будет в районе 6.1%, а не 4.4% как хочется.

( Читать дальше )

- комментировать

- 361

- Комментарии ( 15 )

Блог им. Alesha2 |Стагфляция рынкам не помеха

- 25 января 2025, 11:58

- |

Все данные подтверждают стагфляцию, такое заключение сделал Питер Шифф, рассматривая подборку экономических данных за 2024 год. Питер Шифф не очередная «говорящая голова», а серьёзный экономист, бизнесмен и инвестор, точно предсказавший кризис 2007-2008 годов и его причину. Его слова подтверждаются данными.

Производственные заказы в США упали на 0,4% м/м в ноябре, и вообще глядя на график видно что заказы в реальной экономике скорее падают, чем растут.

Кроме того, объем конечных заказов на товары длительного пользования снизился на 1,2% м/м. Общее падение за месяц привело к снижению заказов на товары длительного пользования на 6,4% г/г, что стало вторым худшим показателем после 2020 года.

( Читать дальше )

Блог им. Alesha2 |2007 год - ипотечный кризис в США

- 08 апреля 2024, 11:11

- |

Правительственная политика

В 1982 г. конгрессом США был принят закон «О паритете в альтернативном ипотечном кредитовании» (Alternative Mortgage Transaction Parity Act, AMTPA), который разрешил организациям-кредиторам, не являющимся федеральными банками, выдачу ипотечных займов с плавающей процентной ставкой. Среди новых видов кредитов, созданных и начавших становиться популярными в начале 1980-х гг., были кредиты с плавающей процентной ставкой (adjustable-rate mortgage), кредиты с предоставлением возможности выбора размера выплат (option adjustable-rate mortgage), кредиты с погашением долга крупной суммой в момент истечения срока ссуды ( balloon-payment mortgage) и кредиты с выплатой только процентов в начальном периоде (interest-only mortgage). Считается, что эти новые виды займов вытеснили традиционные для банков обычные виды ипотечных кредитов с фиксированной процентной ставкой и погашением в рассрочку. Критики политики саморегулирования банковской отрасли, которая способствовала развитию ссудо-сберегательного кризиса (Savings and loan crisis)конца 80х, начала 90х годов в США, утверждают, что конгрессом США не было обеспечено наличие механизма правового регулирования, который остановил бы злоупотребление этими видами кредитов.

( Читать дальше )

Блог им. Alesha2 |Кризис доткомов

- 03 апреля 2024, 11:49

- |

Пузырь доткомов (Dot-com bubble) — экономический пузырь, существовавший в период приблизительно с 1995 по 2001 год. Кульминация произошла 10 марта 2000 года, когда индекс NASDAQ достиг 5 048,62 пункта (дневной пик).

Термин «дотком» происходит от коммерческого домена верхнего уровня — .com (англ. dot com «точка ком»).

Появление и развитие интернета в 90-е годы привело к неоправданно завышенным ожиданиям в сфере бизнеса. Многие бизнесмены и инвесторы увидели массу возможностей, которые несет с собой интернет и начали вкладывать просто невероятные деньги. Цены на акции IT-компаний взлетали до небес, сами руководители таких организаций купались в деньгах и тратили огромные средства на привлечение все новых и новых инвесторов. Никто не думал о развитии бизнеса как такового. Аналитики советовали вкладывать инвесторам еще больше денег в высокотехнологичные компании.

( Читать дальше )

Блог им. Alesha2 |Банковский кризис год спустя.

- 06 марта 2024, 09:33

- |

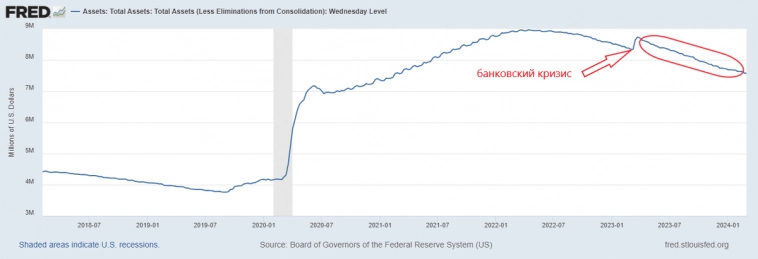

Данная статья третья по счёту в цикле банковского кризиса начавшегося в США и ЕС в марте 2023 года. Часть 1, часть 2.

С начала кризиса прошёл ровно год и можно начать подводить первые итоги. Как я и предполагал, ухудшения ситуации не произошло: «на ближайшие полгода-год я не ожидаю каких-то серьёзных проблем», вопреки мнениям многих экспертов.

Тогда я предположил, что ФРС прибегнет к самому простому решению, а именно к заливанию проблемы ликвидностью. Так и произошло, но делало оно это не прямо, а косвенно, создав Программу Срочного Финансирования Банков, судя по оперативности её введения, заранее. Собственно поэтому, не зная о её существовании, посмотрев на общий баланс ФРС я не увидел увеличение ликвидности, т.к. кредитно-денежная политика формально ужесточалась.

На сайте ФРС о программе говорится следующее: программа срочного финансирования банков (BTFP) была создана для поддержки американских предприятий и домохозяйств путем предоставления дополнительного финансирования соответствующим требованиям депозитарным учреждениям, чтобы помочь банкам иметь возможность удовлетворять потребности всех своих вкладчиков.

( Читать дальше )

Блог им. Alesha2 |Великая депрессия. часть 1

- 28 декабря 2023, 11:15

- |

Великая депрессия была худшим экономическим кризисом в современной истории, продолжавшимся с краха фондового рынка 1929 по 1939 год.Великая депрессия наиболее сильно затронула США, Канаду, Великобританию, Германию и Францию, но ощущалась и в других государствах. В наибольшей степени пострадали промышленные города, в ряде стран практически прекратилось строительство. Из-за сокращения спроса, цены на сельскохозяйственную продукцию упали на 40—60 %.

Предпосылки

Ревущие двадцатые

Великой депрессии предшествовало десятилетие названное как «ревущие 20-е». Хотя это время и было десятилетием экономического роста и повсеместного процветания, обусловленного восстановлением после разрушений военного времени и отложенных расходов, строительным бумом и быстрым ростом потребительских товаров, таких как автомобили и электроэнергия. Экономика Соединенных Штатов, успешно перешла от экономики военного времени к экономике мирного времени.

( Читать дальше )

Блог им. Alesha2 |Банковская паника 1907 года

- 01 декабря 2023, 11:55

- |

Также известная как Паника 1907 года — финансовый кризис, произошедший в США, во время которого индекс Нью-Йоркской фондовой биржи рухнул к уровню, едва превышающему 50 % от пикового значения предыдущего года. Этот кризис произошёл во время экономической рецессии и массового бегства вкладчиков из банков и трастовых компаний(коммерческая организация, юридическое лицо, осуществляющее доверительное управление имуществом других физических и юридических лиц). В конечном счёте кризис распространился по всей стране, многие банки и предприятия объявили о своём банкротстве. Основными причинами паники стало снижение ликвидности у нью-йоркских банков и потеря доверия вкладчиков, усугубляемые нерегулируемыми биржевыми спекуляциями.

Кризис был вызван неудачной попыткой, в октябре 1907 года, манипуляцией цен на акции компании «United Copper Company». Банки, финансировавшие эту операцию, испытали на себе бегство вкладчиков, которое затем перекинулось на аффилированные с ними банки и трастовые компании.

( Читать дальше )

Блог им. Alesha2 |Золотая эпоха США

- 22 ноября 2023, 12:57

- |

Период, начавшийся по окончании гражданской войны(1861-1865) до 1913 года, истории США заложивший фундамент экономического и научного лидерства в мире. Основу этого отрезка истории составлял так называемый «позолоченный век». Термин "Позолоченный век" вошел в обиход в 1920-х и 1930-х годах и был заимствован из романа Марка Твена и Чарльза Дадли Уорнера 1873 года "Позолоченный век: история сегодняшнего дня", в котором высмеивалась эпоха серьезных социальных проблем, замаскированных тонкой золотой позолотой.

В истории Соединенных Штатов «позолоченный век» был эпохой, которая произошла в конце 19 века, с 1870-х годов примерно до 1900 года. Это был период быстрого экономического роста, особенно на Севере и Западе Соединенных Штатов. Юг после Гражданской войны оставался экономически опустошенным; его экономика все больше привязывалась к производству сырьевых товаров, хлопка и табака, которые страдали от низких цен.

( Читать дальше )

Блог им. Alesha2 |2022, кризис на рынке недвижимости в США?

- 20 августа 2022, 21:37

- |

Исторически считается, что недвижимость — это один из самых надежных активов, который плюс минус всегда растет в цене. В США для простых людей это инвестиция, а для банков и строителей средство заработка. В итоге все довольны и экономика растёт. Но данные по рынку говорят о весьма вероятном падении стоимости недвижимости.

Цены на недвижимость в США растут небывалыми за всю историю темпами, рядом с которыми меркнет даже ипотечный пузырь 2007 года.

( Читать дальше )

Блог им. Alesha2 |Постоянная временная инфляция, часть 2

- 13 августа 2022, 16:34

- |

2022 год, возможно, назовут годом мировой инфляции, она достигла 8.5% в США и 8.6% в еврозоне.

Инфляция в США, в %:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс