SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании AMarkets |США. Розничные продажи выросли в рождественский период только на 0.7% - минимум с 2008 года

- 26 декабря 2012, 11:20

- |

В текущем году розничные продажи росли минимальными темпами с 2008 года – самого пика рецессии. В 2012 году сезон шопинга был омрачен плохой погодой, а также растущей потребительской неуверенностью насчет будущего экономики – по материалам AForex.

В текущем году розничные продажи росли минимальными темпами с 2008 года – самого пика рецессии. В 2012 году сезон шопинга был омрачен плохой погодой, а также растущей потребительской неуверенностью насчет будущего экономики – по материалам AForex.По данным консалтинговой компании MasterCard Advisors SpendingPulse, продажи в ритейле за два месяца до Рождества выросли только на 0.7% против аналогичного периода 2011 года. Многие аналитики ждали, что продажи вырастут на 3-4%. Порог роста продаж в 4% характеризует рождественский сезон как «здоровый, благополучный».

Причины низкого роста продаж в Рождество – ураган Сэнди и его пост-эффекты; плохая погода, в целом; разочарование в пост-выборный период; сочувственные настроения на фоне случившегося в Ньютауне; негативные ожидания на 2013 год в преддверии грядущего «фискального обрыва».

Низкий спрос в американской рознице – крайне негативный индикатор. Внутреннее потребление составляет порядка 70% в структуре ВВП США.

По материалам: ning.it/WFGZ34

- комментировать

- Комментарии ( 0 )

Блог компании AMarkets |Финансовый тур тающих надежд: Ирландия, Греция, Испания и США

- 11 декабря 2012, 11:16

- |

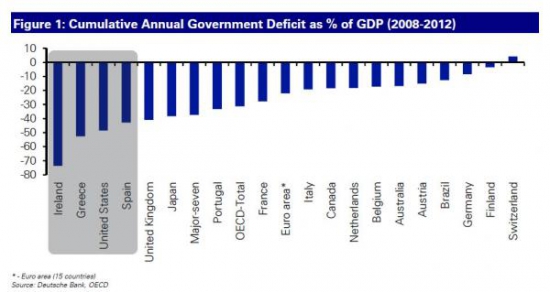

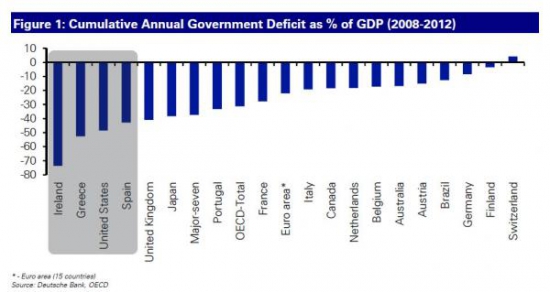

Эти 4 страны (Ирландия, Греция, Испания и США) за последние 4 года аккумулировали крупнейший бюджетный дефицит в % от ВВП – по материалам AForex.

График. Аккумулированный ежегодный бюджетный дефицит в % от ВВП (2008-2012):

Этот график символизирует собой графическое выражение борьбы за удержание процентных ставок на минимумах: необходимость, которая позволяет финансировать суверенный долг и дальше. Централизованные монетарные политики по удержанию ставок на минимумах привели к тому, что рост ВВП оказался невозможным, и главная причина тому – реальная инфляция, усиленная необходимостью стран платить за обслуживание долга и выплачивать сам долг. Ведь, указанные 4 страны взяли долга намного больше, чем могли себе позволить, исходя из фундаментальных показателей своих экономик.

Единственный путь, которым могла бы пойти Европа, чтобы спастись из текущего фискального хаоса – провести внутреннюю валютную девальвацию, которая бы вылилась в сокращение зарплат населению на 30-50%. Казалось бы. США повезло чуть больше. У Америки есть возможность печатать собственную валюту в любых объемах. Таким образом, страна может поддерживать жизнеспособность мифа, что номинальные зарплаты растут, а, значит, растет и рынок труда, и экономика начинает восстанавливаться. Безусловно, параллельная внешняя девальвация означает, что США придется девальвировать доллар (что приведет к снижению платежеспособности доллара). В результате всего этого евро имеет все основания расти против доллара. Однако любая внешняя девальвация со стороны Америки означает внутреннюю девальвацию в Европе, что повлечет за собой печальные последствия для евро-региона: еще более мощное сокращение зарплат, еще большую нестабильность, еще большие сокращения госрасходов на социальные программы. Далее процесс будет разворачиваться по традиционной схеме – еще больше фандирования от финансовой «евро-тройки», и еще больше бесконечной лжи о том, что все будет хорошо, и еще больше пропаганды нерушимости Евросоюза.

По материалам: ning.it/W1MAQJ

График. Аккумулированный ежегодный бюджетный дефицит в % от ВВП (2008-2012):

Этот график символизирует собой графическое выражение борьбы за удержание процентных ставок на минимумах: необходимость, которая позволяет финансировать суверенный долг и дальше. Централизованные монетарные политики по удержанию ставок на минимумах привели к тому, что рост ВВП оказался невозможным, и главная причина тому – реальная инфляция, усиленная необходимостью стран платить за обслуживание долга и выплачивать сам долг. Ведь, указанные 4 страны взяли долга намного больше, чем могли себе позволить, исходя из фундаментальных показателей своих экономик.

Единственный путь, которым могла бы пойти Европа, чтобы спастись из текущего фискального хаоса – провести внутреннюю валютную девальвацию, которая бы вылилась в сокращение зарплат населению на 30-50%. Казалось бы. США повезло чуть больше. У Америки есть возможность печатать собственную валюту в любых объемах. Таким образом, страна может поддерживать жизнеспособность мифа, что номинальные зарплаты растут, а, значит, растет и рынок труда, и экономика начинает восстанавливаться. Безусловно, параллельная внешняя девальвация означает, что США придется девальвировать доллар (что приведет к снижению платежеспособности доллара). В результате всего этого евро имеет все основания расти против доллара. Однако любая внешняя девальвация со стороны Америки означает внутреннюю девальвацию в Европе, что повлечет за собой печальные последствия для евро-региона: еще более мощное сокращение зарплат, еще большую нестабильность, еще большие сокращения госрасходов на социальные программы. Далее процесс будет разворачиваться по традиционной схеме – еще больше фандирования от финансовой «евро-тройки», и еще больше бесконечной лжи о том, что все будет хорошо, и еще больше пропаганды нерушимости Евросоюза.

По материалам: ning.it/W1MAQJ

Блог компании AMarkets |Америка. Трещины экономической мечты

- 10 декабря 2012, 10:37

- |

Экономическая модель США долгие годы держалась на базовом наборе из несложных постулатов – например, таком: 25% американцев платят 90% всех налогов. 50% американцев выживают исключительно на господдержке от правительства (то самое ядро, народная основа нации, коим легко манипулировать, для чего оно, собственно, и создавалось) – по материалам AForex.

Экономическая модель США долгие годы держалась на базовом наборе из несложных постулатов – например, таком: 25% американцев платят 90% всех налогов. 50% американцев выживают исключительно на господдержке от правительства (то самое ядро, народная основа нации, коим легко манипулировать, для чего оно, собственно, и создавалось) – по материалам AForex.В это же время 1% американцев (элита в чистом виде) платит 25% всех налогов и контролирует большую часть ресурсов страны. Такое положение дел (режим) еще называют «корпоратократией». Из общего объема населения в 315 млн человек – только 115 человек имеют работу на полный рабочий день (не государственный сектор и без государственного со-финансирования). Америка в данный момент времени не в состоянии снабдить своих граждан занятостью в той мере, чтобы в стране мог поддерживаться и развиваться «средний класс».

( Читать дальше )

Блог компании AMarkets |Пузырь на рынке студенческих займов. Антирекорд III квартала

- 28 ноября 2012, 10:42

- |

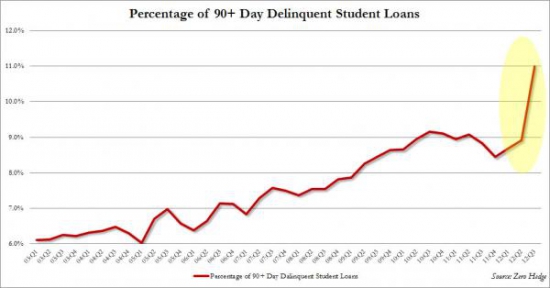

По данным третьего квартала от ФРС США, объем долга по студенческим федеральным займам вырос до $956 млрд – на целых $42 млрд, что является рекордом, начиная с 2006 года – по материалам AForex.

По данным третьего квартала от ФРС США, объем долга по студенческим федеральным займам вырос до $956 млрд – на целых $42 млрд, что является рекордом, начиная с 2006 года – по материалам AForex.При этом $23 млрд из $42 млрд – это новый долг тогда, как оставшиеся $19 млрд – объем старого дефолтного студенческого долга, который автоматом попал в обновленные отчеты третьего квартала. И Федрезерв в сопроводительной записке в отчету делает вывод – объем дефолтных студенческих займов (просроченных на 90+ дней) вырос за третий квартал на 11%.

График. Просроченные студенческие займы (90+ дней).

( Читать дальше )

Блог компании AMarkets |США: 30% шансов на понижение рейтинга

- 26 ноября 2012, 11:29

- |

Согласно данным опроса Reuters, существует 30%-ая вероятность того, что рейтинговые агентства понизят суверенный рейтинг страны на фоне политической нерешительности американских лидеров своевременно предотвращать наступление «фискального обрыва» (автоматических сокращений госрасходов в купе с упразднением налоговых льгот совокупным объемом в $600 млрд) – по материалам AForex.

Согласно данным опроса Reuters, существует 30%-ая вероятность того, что рейтинговые агентства понизят суверенный рейтинг страны на фоне политической нерешительности американских лидеров своевременно предотвращать наступление «фискального обрыва» (автоматических сокращений госрасходов в купе с упразднением налоговых льгот совокупным объемом в $600 млрд) – по материалам AForex.В прошлом году США уже потеряли один уровень «А» своего рейтинга от агентства S&P, когда тянули до последней минуты с решением поднять лимит долга и чуть было не оказались техническим дефолтной нацией.

Вероятность того, что и другие два крупных агентства (Moody’s и Fitch) понизят рейтинг Америки составляет 3 к 10 (опросы Reuters).

Тем не менее, аналитики, в частности эксперты компании AForex, полагают, что снижение рейтинга Америки не будет иметь сильного влияния на рынок, так как рынок уже сегодня закладывает вероятность «обрыва» в стоимость торгуемых финансовых активов. Другими словами, рейтинговые агентства являются, скорее, отражателями рыночных ожиданий, чем тренд-мейкерами.

По материалам: ning.it/V1jGOf

Блог компании AMarkets |PIMCO: «Улучшенные экономические показатели США не отражают мрачной реальности»…

- 22 ноября 2012, 13:12

- |

По словам Мохамеда Эль-Эриана, управляющего партнера крупнейшего облигационного фонда мира, улучшающиеся показатели американской экономической статистики, к сожалению, не символизируют собой восстановление экономики – по материалам AForex.

По словам Мохамеда Эль-Эриана, управляющего партнера крупнейшего облигационного фонда мира, улучшающиеся показатели американской экономической статистики, к сожалению, не символизируют собой восстановление экономики – по материалам AForex.Ежемесячные отчеты о динамике рынка труда и жилья показали неплохие результаты в последние месяцы. Тем не менее, американцы все еще остаются в напряжении в отношении грядущего «фискального обрыва», в результате которого экономика США сожмется на 0.5% уже в первой половине 2013 года, и это еще не самый пессимистичный прогноз. Собственно, главные страхи в отношении «обрыва» — это страхи перед тем, что власти окажутся не в состоянии найти компромисс в силу того, что Демократы и Республиканцы руководствуются полярными интересами, которые конфликтуют с оппозиционной стороной.

По словам Эль-Эриана, Америка входит в новую эпоху, в которой риски (преимущественно, неопределенность в отношении будущего) молодых поколений намного выше рисков старших поколений – такого расклада не было уже более 100 лет. Наиболее острые, болезненные и остающиеся пока, что без решения вопросы – пенсионные выплаты, страхование жизни, несостоятельность системы образования. Механизм «американской мечты», в рамках которого можно было планировать и строить свое будущее, больше не работает. То есть, теперь уже недостаточно работать усердно и много, чтобы быть уверенным в том, что тебе будет, на что жить, через 30-50 лет.

( Читать дальше )

Блог компании AMarkets |Экспортная зависимость Америки – большой фактор риска

- 20 ноября 2012, 11:49

- |

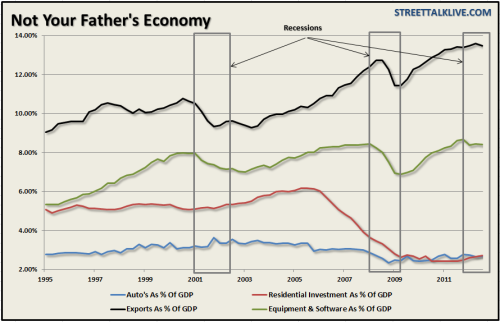

Экономическая реальность Америк такова, что экспорт в настоящий момент делает 40% корпоративных прибылей американских компаний и более 13% ВВП, что почти в три раз больше отдачи от сектора жилья и автомобильного производства вместе взятых (на последние, кстати, часто ссылаются как на ключевые экономические показатели) – по материалам AForex.

Экономическая реальность Америк такова, что экспорт в настоящий момент делает 40% корпоративных прибылей американских компаний и более 13% ВВП, что почти в три раз больше отдачи от сектора жилья и автомобильного производства вместе взятых (на последние, кстати, часто ссылаются как на ключевые экономические показатели) – по материалам AForex.Этот график отчетливо демонстрирует важность экспорта для ВВП (в % от ВВП).

( Читать дальше )

Блог компании AMarkets |США: уверенность в «завтра» продолжает падать

- 16 ноября 2012, 10:13

- |

Morgan Stanely вчера опубликовал ноябрьское чтение индекса комфорта бизнес-климата (proprietary Business Conditions Index). Индекс снизился на 6% до отметки 35% против значений прошлого месяца – по материалам AForex.

Morgan Stanely вчера опубликовал ноябрьское чтение индекса комфорта бизнес-климата (proprietary Business Conditions Index). Индекс снизился на 6% до отметки 35% против значений прошлого месяца – по материалам AForex.В прошлом месяце индекс также снижался – падение составило 14%.

Согласно коллективному мнению большинства рыночных экономистов, приближение к точке «фискального обрыва» имеет огромное влияние на уверенность руководства американских компаний в будущем. Вероятность того, что вопрос «обрыва» (автоматических сокращений госрасходов и упразднений налоговых льгот) будет решен до 1 января – очень небольшая. Главный риск состоит в том, что главные партии Америки – демократическая и республиканская – уже очень долго не могут найти общий язык, в результате чего в экономике США уже долгое время не происходит никаких структурных перемен, которые могли бы фундаментально улучшить положение страны. Монетарное стимулирование Федрезервом, разумеется, не в счет – QE способно лишь временно поддержать видимость иллюзорного благополучия и слегка приподнять финансовые рынки.

( Читать дальше )

Блог компании AMarkets |Инсайд от Businessinsider.com: что будет с Америкой…

- 13 ноября 2012, 12:06

- |

Согласно прогнозам Patton Boggs, лидирующей компании, которая занимается профессиональным лоббированием интересов частных корпораций, события в Америке будут развиваться примерно по такому сценарию – по материалам AForex.

Согласно прогнозам Patton Boggs, лидирующей компании, которая занимается профессиональным лоббированием интересов частных корпораций, события в Америке будут развиваться примерно по такому сценарию – по материалам AForex.Из плана-прогноза Patton Boggs (копия на Businessinsider.com) выделены экономические и финансовые аспекты, которые могут быть интересными для инвестиционного сообщества.

1. Фискальный обрыв.

Patton Boggs полагает, что не стоит ждать решения по данному вопросу раньше 26 ноября. Само решение (это может быть очередная отсрочка по времени или же какой-то фискальный план) начнет реализовываться уже после Рождества. Согласно прогнозу, самый оптимистичный вариант случится, если Республиканцы и Демократы смогут договориться о продлении налоговых льгот «эры Буша» еще на 1 год для всех категорий домохозяйств без привязки к уровню ежегодного дохода. В такой ситуации у властей будет еще год для того, чтобы в спокойной обстановке разработать базу для законодательной и налоговых реформ.

( Читать дальше )

Блог компании AMarkets |США: бензин упал на 8 центов за 2 недели

- 22 октября 2012, 13:27

- |

Средняя цена за галлон бензина в США упала более чем на 8 центов за период последних двух недель на фоне дешевеющей сырой нефти и низкого сезонного спроса (регулярный опрос Lundberg Survey) – по материалам AForex.

Средняя цена за галлон бензина в США упала более чем на 8 центов за период последних двух недель на фоне дешевеющей сырой нефти и низкого сезонного спроса (регулярный опрос Lundberg Survey) – по материалам AForex.Цена на бензин составила $3.7529 за галлон 19 октября против отметки в $3.8375 от 5 октября. Фьючерсы на сырую нефть упали с сентябрьских высот (выше $100 за баррель) и установились на отметке – $90.14 за баррель в прошедшую пятницу.

По прогнозам Lundberg Survey, розничные цены на бензин могут падать и дальше в той ситуации, если сырая нефть не начнет активно расти в цене. В Калифорнии цены на бензин могут претерпеть наиболее видимый обвал. Они уже упали на 2.95 цента.

По материалам: ning.it/QMgy7p

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс