Блог им. 1ifit |Выживет ли евро?

- 06 мая 2024, 09:42

- |

Много вопросов от студентов про евро, выживет ли валюта и сам ЕС?

Еврозона — это 27 стран, которые до сих пор не объединили свои рынки капиталов. Нет единых правил в банковской системе, страховании (даже страхование депозитов разное).

На биржах разные требования к листингу, да и законы о рынке ценных бумагах разные. Налоговые системы, бухгалтерский учет — все это мешает привлечению капитала и, соответственно, экономическому росту.

В этом и кроется отставание Европы от США. 70% привлечения инвестиций в бизнес в Европе — это банковские кредиты, и только 30% — выпуск ценных бумаг! И кстати, именно поэтому европейский бизнес привлекает инвестиции в США.

На депозитах в ЕС — 33 триллиона евро частных лиц.

Выйти на IPO в Европе не так-то просто, по финансовым технологиям и законодательно РФ намного опережает старый свет, который по-прежнему раздроблен на 27 удельных княжеств.

Налоговая система ЕС устроена так, что банковское финансирование имеет льготный налоговый режим, а финансирование в акционерный капитал — нет! Это и снижает спрос на ценные бумаги.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. 1ifit |Неформальная экономика

- 04 мая 2024, 10:44

- |

Дискуссия по сравнению ВВП и капитализации компаний плавно перетекла в разговоры о реальности расчета ВВП.

Вспомним классическое определение ВВП — это стоимость всех произведенных товаров и услуг для потребления. Фактически, это “стоимость” экономики, а если смотреть за разные годы, то понятна динамика изменений. Конечно, нет возможности рассчитать точно: есть домашний труд, если женщина домохозяйка; есть фермеры, которые выращивают фрукты и овощи для себя.

Кроме того, есть понятие “Вмененная рента” — это сколько вы тратите на свое жилье. Кажется, мелочь, но может сильно искажать показатели инфляции. Вместо того, чтобы инвестировать в экономику, люди инвестируют в “бетон”, фактически замораживая капитал.

Не учитывается в ВВП и “неформальная экономика” — наличные, неденежный оборот и все, что не учитывается официальной статистикой. И кстати, движение FIRE (откладывать значительную часть дохода и не увеличивать расходы) в этом плане вредно для экономики.

( Читать дальше )

Блог им. 1ifit |Экономика наказывает инфляцией, когда деньги выводят из оборота

- 02 мая 2024, 10:53

- |

Вы накопили много денег и спрятали их куда-то «на черный день». Но мы знаем, что тот, кто хочет спасти свои деньги от инфляции — должен их инвестировать, и обязательно в бизнес, который создает ценность, решая проблемы и боли клиента.

Все, что не инвестируется, “сгорит” за следующие 10-15 лет

Сейчас инфляция выше банковской ставки и жить в долг выгоднее. Жалко пенсионеров, жалко работающих людей, которые копят на пенсию — все их накопления уничтожит инфляция, если они не направлены в бизнес.

А ведь достаточно элементарных знаний о том, как устроена экономика и как работает бизнес, и это очень важно!!! Надо либо создавать бизнес, либо инвестировать в него, а без знания и опыта это невозможно или приводит к убыткам.

Руководители компаний малого и среднего бизнеса, не тех, которые «великие» IT-проекты с миллиардными капитализациями и с планами изменить этот мир, должны подумать о том, где они смогут получить дополнительные навыки, опыт и, главное — знания о том, как привлечь капитал в непубличную небольшую компанию. Всегда, во время любого кризиса, есть успешные бизнесмены, которые умудряются находить супер прибыльные ниши. Но часто именно таким бизнесменам не хватает инвестиций для масштабирования.

( Читать дальше )

Блог им. 1ifit |В этом году родился главный страх - слишком высокий долг США

- 25 апреля 2024, 09:37

- |

Еще пару лет назад об этом кричали только маргиналы и армагеддонщики, то теперь уважаемые аналитики из приличных инвестдомов пишут об этом.

Пока спрос превышает предложение. В 2024 году было 4 размещения.

США сильно зависит от иностранных инвесторов, а те начали почему-то диверсифицировать свои инвестиции, и размещаться становится все труднее. Особенно после ареста активов РФ.

Китай, кстати, не самый большой кредитор ($780 млрд) США, Япония держит облигаций США на почти $1,2 триллиона!

Пока нет никакой альтернативы облигациям США, особенно для пенсионных фондов, банков и других крупных институционалов. Просто нет больше такого эмитента, с таким масштабом и ликвидностью.

Блог им. 1ifit |Когда падение? Когда же начнется медвежий рынок?

- 22 апреля 2024, 08:49

- |

(Спойлер: пока нет никаких предпосылок).

Прогнозы аналитиков часто меняются на основании происходящих событий. Рост мирового ВВП постоянно пересматривается от 3% до 3,5% с удивленными комментариями:

— Как же так? Почему же высокие ставки на нас не влияют?

Инфляция, рост ставок и, соответственно, проблемы с долгом у государств и корпораций никак не влияют на продолжение бычьего тренда на рынке акций. Почему? Да просто фондовый рынок — не рынок реальных событий, а рынок ожиданий, и прогнозы аналитиков бесполезны и, вообще, дело неблагодарное. Рынки включают в себя всю информацию, в том числе и их ожидания, и последствия этих ожиданий.

Прогнозы — это попытка объединить прошлое, то что уже реализовалось, с будущими оценками. В кучу собраны проблемы и страхи за последние годы, но уже в несколько измененном виде, с поправкой на оптимизм. Пока на рынке полно аналитиков-скептиков и армагеддонщиков, и при этом отсутствуют реально ужасные, фундаментальные факторы, мы абсолютно и спокойны за рынок!

( Читать дальше )

Блог им. 1ifit |Как привлечь инвестиции?

- 11 апреля 2024, 09:59

- |

Взять кредит в банке, выпустить облигации или провести IPO и получить рыночную оценку бизнеса? Зачем вообще нужна капитализация (оценка бизнеса рынком)?

Если вы привлекаете долговое финансирование (облигации или кредит), то рынок и ваши потенциальные заемщики будут понимать реальные размеры вашей компании. Это, кстати, работает и наоборот: если у компании хороший кредитный рейтинг и репутация на рынке облигаций, то намного проще выйти на IPO или продать инвестору долю бизнеса. В любом случае, компании лучше иметь альтернативу в виде разных источников финансирования.

Если у вас уже есть облигации, то рынок знает вашу компанию, изучил и признал ее. Облигации для компании интереснее кредита, кредит — это, как правило, залог. Облигации же при выпуске предъявляют повышенные требования к компании — ковенанты (условия, при которых можно требовать досрочного погашения), но зато облигации — это фактически доверие под честное слово. Важно, что в случае выпуска облигаций расширяется круг потенциальных инвесторов, и здесь уже не только банки, но и физлица. А если получить достаточно хороший рейтинг, то и НПФ, УК и страховые компании, размещающие свои резервы, будут вашими инвесторами. Больше денег от более широкого круга инвесторов.

( Читать дальше )

Блог им. 1ifit |Теория перспектив или легкий способ бросить курить

- 10 апреля 2024, 09:59

- |

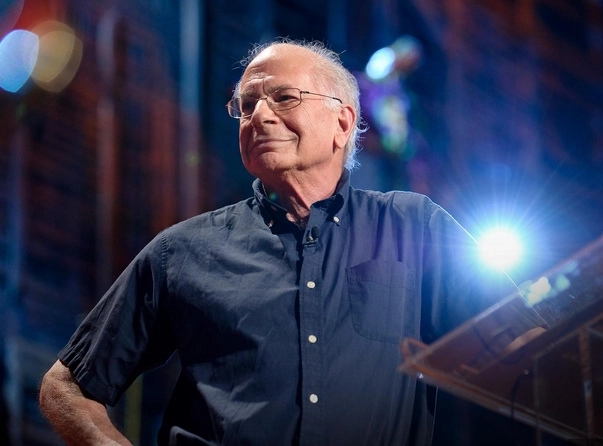

Часто вспоминаю людей, которые повлияли на меня в моем финансовом образовании. Один из них — Дэниел Канеман, лауреат Нобелевской премии, изучающий поведенческую экономику и финансы. К сожалению, он умер две недели назад, ему было 90 лет.

Дэниел Канеман — основоположник поведенческой экономики, объяснил всем иррациональность риска в принятии решений. А мне обьяснил, что собственный разум может работать против тебя или наоборот, сделать тебя лучшим инвестором.

Рассмотрим пример того, как работают поведенческие финансы. Предположим, в 2020-м году вы инвестировали 1 млн руб. в акции РФ и не смотрели портфель до сегодняшнего дня. И вот вы увидели прибыль в размере 40%, и это без дивидендов. Хороший результат! Но когда вы посмотрите “историю” и узнаете, что за четыре года ваш портфель падал до 550 тыс рублей (более 45%, а от пика более 60%), ваши чувства должны измениться по “Теории перспектив” Канемана.

Этот пример из области фантастики, он нереальный — покажите мне инвестора, который не заглядывал бы в портфель 4 года!

( Читать дальше )

Блог им. 1ifit |Перспектива - рост технологических компаний в РФ

- 09 апреля 2024, 10:13

- |

Индустрия за последние два года получила ускорение, и в ней, в том числе после ухода международных игроков (самым привычным для нас стал Zoom) происходит интересное. Инвестору однозначно есть за кем следить – идет активное формирование новых ИТ-лидеров.

Ряд аналитиков солидарны со мной — полагают, что на фоне активной господдержки отрасли и геополитического фактора рынок технологичных продуктов будет развиваться ускоренными темпами.

Консалтинговая компания J’son & Partners Consulting, например, считает, что российский рынок корпоративных коммуникаций к 2028 году удвоится и составит 164 млрд руб. (в 2023 году было 81 млрд руб.) Ежегодный темп роста в 15%! К рынку относится корпоративная телефония, мессенджеры, видеоконференцсвязь и почтовые сервисы.

( Читать дальше )

Блог им. 1ifit |Балтиморский порт и цепочки поставок

- 08 апреля 2024, 08:47

- |

Мы много писали за год о цепочках поставок. Сейчас порт Балтимора, крупнейший в США, заблокирован обрушившимся мостом. Заголовки новостей фокусируются на потенциальных сбоях и экономических издержках. Проблема цепочки поставок даже после карантина не покидает наш ум. Но посмотрим на это в контексте инвестиций.

Порт Балтимора играет ключевую роль в торговле США — через него проходит экспорт автомобилей, легких грузовиков, сельхозоборудования и угля. Через Балтимор импортируются соль и сахар. Мост расположен на самом входе в порт, отсюда и проблемы с цепочками поставок.

Тем не менее, в масштабах США и восточного побережья это не так существенно: движение в порту и из него будет затруднено, но грузы относительно легко перенаправить.

Похожая история была в СССР. 5 июня 1983 года четырехпалубный пассажирский теплоход “Александр Суворов”, совершавший круиз Москва — Ростов-на-Дону, в 22.45 зашел под несудоходный пролет авто железнодорожного моста в Ульяновске. В результате столкновения теплохода с мостом у судна была полностью снесена рубка, кинозал, срезаны дымовые трубы. На этом корабле погиб мой одноклассник.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс