Новости рынков

Чистая прибыль НЛМК в 21 г увеличилась в 4,1 раз г/г до $5 млрд

- 03 февраля 2022, 11:14

- |

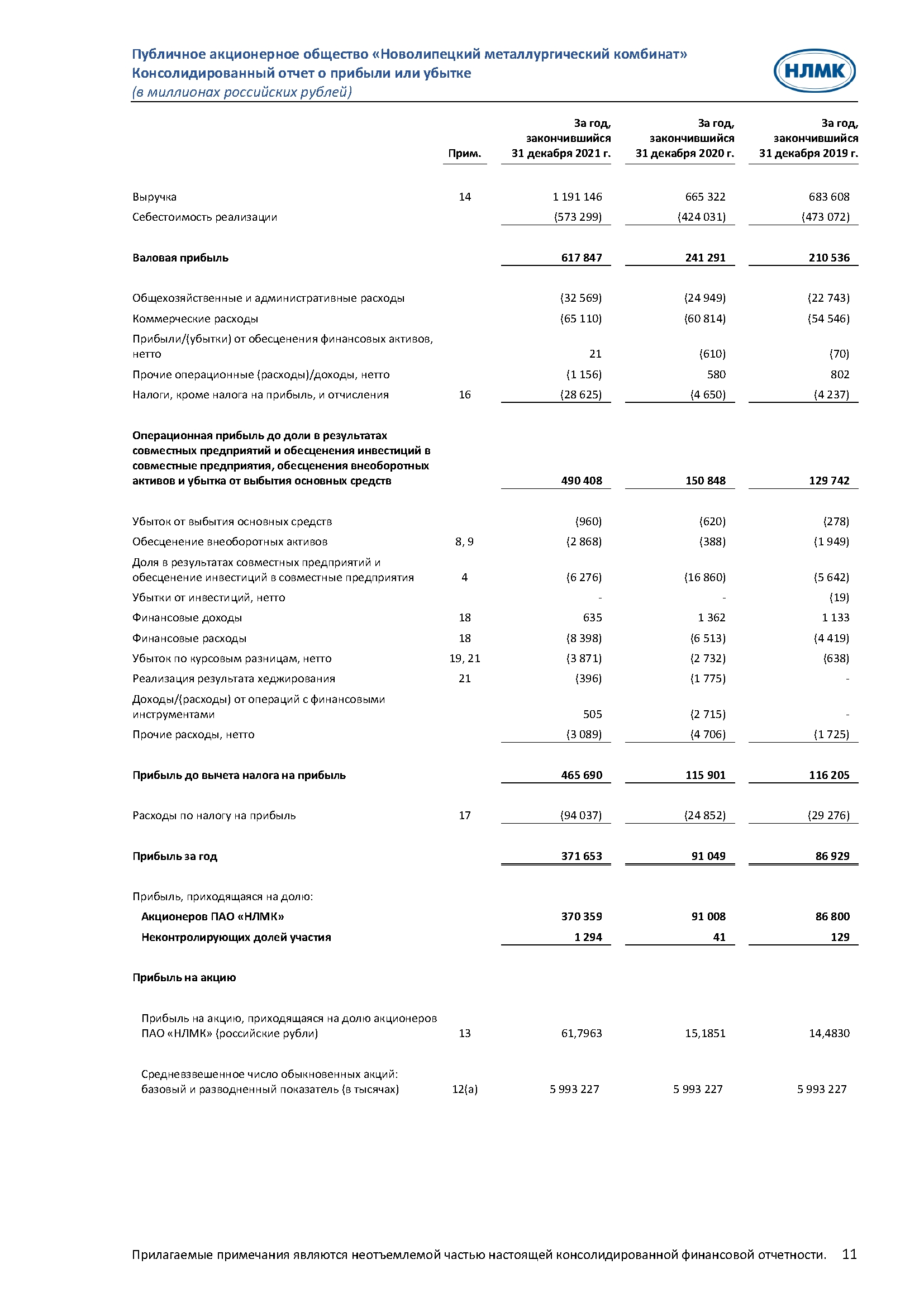

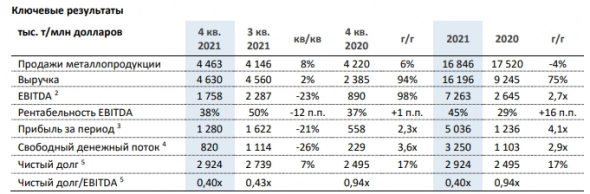

- Выручка выросла на 75% г/г до $16,2 млрд на фоне увеличения средних цен реализации и повышения доли готовой продукции в портфеле продаж.

- Показатель EBITDA увеличился в 2,7 раза г/г до $7,3 млрд за счет расширения ценовых спредов сталь / сырье, а также благодаря реализации проектов Стратегии 2022. Рентабельность EBITDA составила 45% (+16 п.п. г/г).

- Свободный денежный поток увеличился в 2,9 раза г/г до $3,3 млрд с ростом финансового результата, что было частично нивелировано ростом оборотного капитала на фоне повышения цен на металл и сырье.

- Чистая прибыль увеличилась в 4,1 раз г/г до $5,0 млрд с ростом валовой прибыли.

- Инвестиции Группы за 12 мес. 2021 г. составили $1,2 млрд (+8% г/г) в соответствии с прогнозом

- Совет директоров рекомендовал акционерам утвердить выплату дивидендов по результатам 4 кв. 2021 г. в размере 12,18 рубля на одну акцию.

- Чистый долг увеличился на 7% кв/кв до $2,9 млрд за счет роста инвестиций и выплаты дивидендов. Показатель «Чистый долг/EBITDA» снизился до 0,40х (0,43x на конец 3 кв.)

NLMK_Financial_Release-_-Q4-2021_RUS.pdf

- комментировать

- Комментарии ( 0 )

СД - "НЛМК": ДИВИДЕНДЫ = 12,18 рубля, ДД: 5.50%

- 03 февраля 2022, 11:00

- |

Самые быстрые новости у нас! https://t.me/newssmartlab

Источник:https://www.e-disclosure.ru/portal/event.aspx?EventId=mpcM6RhkTUqN74y8DJ6zQA-B-B

Магнит отчитается в пятницу, 4 февраля и проведет телеконференцию - Атон

- 03 февраля 2022, 10:43

- |

Мы ожидаем, что выручка достигнет 546.4 млрд руб. (+34.2% г/г) на фоне консолидации Дикси (которая добавила около 18% к выручке Магнита), высокой продовольственной инфляции (+10.8% г/г) и развития сервиса доставки. EBITDA прогнозируется на уровне 37.1 млрд руб., а рентабельность EBITDA — на уровне 6.8% против 7.0% в 4К20, отражая более низкую рентабельность Дикси. Чистая прибыль, по нашим оценкам, должна составить 12.6 млрд руб. при рентабельности 2.3% против 2.7% в 4К20.Атон

Телеконференция: пятница, 4 февраля, в 17:00 по московскому времени/14:00 по Лондону/9:00 по Нью-Йорку. Для подключения: 8 10 800 2865 5011 Россия/ 800 289 0720 США/ 0800 279 6877 Великобритания. ID конференции: 2736782.

🔶IR Белуга: Анализ продаж алкогольной продукции в «ВинЛаб» за 2021 год

- 03 февраля 2022, 10:30

- |

В 2021-м «ВинЛаб» продолжила позитивную динамику предыдущего года. Масштаб сети увеличился на 56% и превысил 1000 магазинов, новые торговые точки были открыты преимущественно в Москве, Московской области и Санкт-Петербурге....

( Читать дальше )

📉IMOEX снижается на 1.2% в рамках коррекции

- 03 февраля 2022, 10:23

- |

📉IMOEX -1.2% Индекс снижается на 1.2%, после 6 дней непрерывного роста. С 24.01.2022 индекс вырос на 13.7% и пробил вершину от 20.01.2022. Похоже идёт техническая коррекция, индексам сложно расти непрерывно💪

Российские риски уходят в прошлое, пятилетний CDS на российский долг опустился ниже 200 пунктов🥳

Будет подпитка сберегательного рынка из-за охлаждение спроса в ипотеке, приток может составить ₽300 млрд — зампред ВТБ

- 03 февраля 2022, 10:09

- |

Восстановили свою привлекательность депозитные продукты, особенно в конце года. Сегодня ставки по депозитам достигают 8,5-9%, я думаю, это не предел. Ждем 11 февраля, я думаю, что регулятор вынужден будет реагировать на инфляцию и в целом на общую международную ситуацию и отток иностранных инвесторов. Я думаю, что это приведет к еще одному раунду подъема ключевой ставки и депозитные продукты получат новый импульс привлекательности

Будет подпитка сберегательного рынка тем, что будет охлаждение спроса в ипотеке, не все граждане при том уровне ставок, который сложится в 2022 году, смогут позволить себе улучшать жилищные условия. И по сути те сбережения граждан, которые инвестировались в жилье в виде первоначальных взносов, ежемесячных платежей, будут перетекать в сберегательный рынок, там будут накапливаться и умножаться. И граждане будут ждать окна возможностей, нового цикла снижения ставок, чтобы жилье приобрести. В совокупности этот переток от потребления к сбережению по ипотеке мы оцениваем в около 300 млрд рублей

( Читать дальше )

ВТБ в 22 году планирует сделку по секьюритизации ипотеки ₽150 млрд

- 03 февраля 2022, 10:02

- |

— зампред правления банка Анатолий ПечатниковВ этом году мы хотим выйти на одну сделку секьюритизации ипотеки объемом порядка 150 млрд рублей, но «окна» возможностей для продажи бумаг в рынок пока не будет, потому что при размещении облигационных займов он будет требовать большей доходности. Большого объема секьюритизации на рынке, где ставки растут, не бывает. Мы не продадим эти ценные бумаги инвесторам, будем держать в своем портфеле и ждать, когда ставки пойдут вниз

Практику в этом году будем продолжать, уже принимаем решение о новой сделке на 65 млрд рублей. Планируем эту сделку начать в первом квартале, во втором уже будем продавать розничным инвесторам. Там есть у нас потенциал по передаче высокой доходности покупателям. Если разместимся выгодно, то во втором полугодии, возможно, проведем еще одну сделку такого же объема, может быть, и больше. Это выгодно всем: и потребителю, который получает очень хороший доходный недолгий инструмент, и нам — из-за экономии капитала

( Читать дальше )

Veon хочет перевести головную компанию в Великобританию

- 03 февраля 2022, 09:59

- |

Veon Ltd. объявил о своем намерении перевести материнскую компанию своей группы в Великобританию

Акции новой компании будут торговаться на Euronext Amsterdam и Nasdaq.

Предполагается создание публичной компании с ограниченной ответственностью. Она будет выполнять функции зарегистрированной на территории Бермудских островов Veon Ltd., являющейся конечной материнской компанией группы Veon.

Изменение места регистрации ведущей холдинговой компании позволит Veon и ее дочерним компаниям более эффективно работать на своих рынках, чтобы наилучшим образом позиционировать группу Veon в будущем.

В Veon не ожидают каких-либо неблагоприятных налоговых последствий в результате этого изменения.

Veon намерен перевести материнскую компанию в Великобританию — Экономика и бизнес — ТАСС (tass.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс