Блог компании Иволга Капитал | Стоит ли ждать дальнейшего снижения ключевой ставки?

- 19 сентября 2025, 06:40

- |

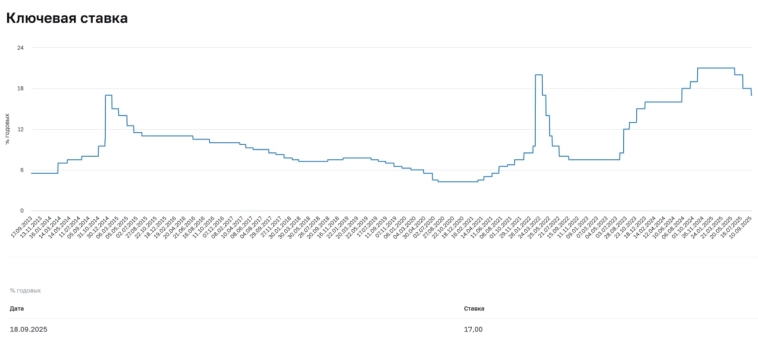

ЦБ в третий раз подряд понизил ключевую ставку, на этот раз на 1 п.п. до 17%. На максимуме, с октября по июнь она достигала 21%.

Пока КС равнялась 21%, рубль к юаню укрепился с 13,5-13,8 единиц до 10,8-11. Пока же ставка снижается, рубль, меньшими темпами, но слабеет, юань на вчера 11,7 рубля. Инфляция, правда, как инерционная величина продолжает сокращение в годовом выражении, сейчас на границе 8% и движется к 7.

Почему думаю, что нынешние 17% — относительно равновесный уровень?

Смотрю на 2 индикатора. Первый и важный – дефицит бюджета. 4,2 трлн руб. или около того за неполный 2025 год. Будет ли 7 трлн по итогам всего года, неизвестно, но если проводить трендовую линию, то может быть. В 2024 году дефицит составил 3,5 трлн.

Второй – сумма и динамика банковских депозитов. Судить можно по депозитам физлиц, на июль их около 60 трлн р., и динамика до сих пор восходящая, прибавка за год – 20% и более.

Растущий бюджетный дефицит требует эмиссии ОФЗ как самого быстрого и политически нейтрального способа покрытия. ОФЗ, номинированные в рублях, требуют доверия к рублю. Достаточно доверия здесь и сейчас. Накопление депозитов свидетельствует, что доверие есть.

Не слишком ли высока цена заимствований для государства при КС 17%? Во-первых, государство занимает под 13-14% в длинных бумагах, всё-таки дешевле. Во-вторых, оно эмитирует не только госдолг, но и рубли, в которых он выражен. Так что ответ на вопрос, как платить по счетам, дан заранее.

Устойчивость системы требует настройки и внимания. Система чувствительна к обстоятельствам. Поэтому не стоит удивляться, что 12 сентября ключевая ставка была снижена не до 16 с 18%, а всего до 17%. Хотя экономика, очевидно, ждет и не 16, а ниже, бог с ней, с инфляцией. Достаточно было небольшой потери рубля в парах с долларом, евро, юанем, но почти накануне. И сразу же и ставка понижена сдержанно, и регулятор сигнализирует, что ее дальнейшее снижение не предопределено.

Помимо продолжительного сохранения высокой КС и некоторой привлекательности рубля, если верно понимаю вводные, мы будем видеть всё больший бюджетный дефицит. На чем можно ставить многоточие.

Telegram: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

вообще интересно порассуждать на тему как сейчас идут международные расчёты российских компаний.

Сергей Нагель, однако же для ЦБ он, видимо, индикатор.

Иногда этого касаюсь, сложно идут

Но если рецессия ускорится, а людей начнут увольнять, то наверняка, государство предпочтет инфляцию вместо рецессии, а значит будет снижать ставку.

Тут замкнутый круг:

Высокая ставка углубляет дефицит бюджета, а дефицит бюджета провоцирует повышение инфляции и как следствие ужесточение ДКП.

Пока Путин больше верит страшилкам от Набиуллиной, а она не хочет принимать не малейшей ответственности за состояние экономики — этот порочный круг не разомкнуть.

Уже очевидно что рыночную часть экономики и гражданское население в следующем году будут добивать повышением налогов. Ну а не рыночной части запитанной на госбюджет это все равно, у них деньги не иссякну и кстати именно они и главные фактор разгона инфляции.

Так что бежим про кругу по кругу по кругу (ну точнее наверно по спирали вниз)