SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

qe

После корректирующего «кивка» в США рынок будет более пугливым

- 14 января 2014, 18:24

- |

Торги во вторник стартовали снижением на фоне весьма заметного сброса цен в США. После выступления в понедельник 13 января рынок США показал худшее за последние два месяца снижение индексов, которое было связано с опасениями дальнейшего сокращения снижения выкупа облигаций. Такие опасения были подогреты главой ФРБ Атланты Деннисом Локхартом, который заявил, что поддерживает дальнейшее сокращение QE. Хотя на самом деле данные по рынку труда в США оказались очень неоднозначными и не дают явных указаний о предпочтительности действий регулятора. В этой связи рынки с большим интересом будут следить за предстоящими речами Плоссера и Фишера и пытаться в них найти отражения настроений в ФРС перед намеченным на конец января заседанием Комитета по открытым рынкам.

Выходившие в течение дня макро данные не давали сильных сигналов рынку. Результаты отчетности Morgan Chase и Wells Fargo тоже были близки к ожиданиям. Цены на нефть с утра стали показывать небольшой компенсирующий рост к снижению предыдущего дня, который, впрочем, к вечеру сдулся, да и колебания там совсем незначительные – цены Brent уже несколько дней слабо колеблются вблизи 107 долларов за баррель. Слабый отскок на фондовых фьючерсах в США и корректирующее подрастание рынков в Европе внушили некоторый оптимизм. В результате негативный настрой понедельника на ведущих площадках пока не получил продолжения. В результате утренняя слабость на нашем рынке сменялась осторожным оптимизмом и попытками роста, которые, впрочем, не смогли перетянуть индекс ММВБ до результирующего плюса.

( Читать дальше )

Выходившие в течение дня макро данные не давали сильных сигналов рынку. Результаты отчетности Morgan Chase и Wells Fargo тоже были близки к ожиданиям. Цены на нефть с утра стали показывать небольшой компенсирующий рост к снижению предыдущего дня, который, впрочем, к вечеру сдулся, да и колебания там совсем незначительные – цены Brent уже несколько дней слабо колеблются вблизи 107 долларов за баррель. Слабый отскок на фондовых фьючерсах в США и корректирующее подрастание рынков в Европе внушили некоторый оптимизм. В результате негативный настрой понедельника на ведущих площадках пока не получил продолжения. В результате утренняя слабость на нашем рынке сменялась осторожным оптимизмом и попытками роста, которые, впрочем, не смогли перетянуть индекс ММВБ до результирующего плюса.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

США избавится от бумажных долларов?

- 13 января 2014, 20:49

- |

В первой половине ноября произошло важнейшее событие, которое полностью проигнорировали российские СМИ. Между тем, это был переломный момент в глобальной финансовой системе. Бывший министр финансов США Лоуренс Саммерс заявил, что для достижения полного уровня занятости в экономике Соединенных Штатов потребуется установить отрицательные процентные ставки.

В первой половине ноября произошло важнейшее событие, которое полностью проигнорировали российские СМИ. Между тем, это был переломный момент в глобальной финансовой системе. Бывший министр финансов США Лоуренс Саммерс заявил, что для достижения полного уровня занятости в экономике Соединенных Штатов потребуется установить отрицательные процентные ставки.Американская экономика находится на последнем издыхании и ее жизнь поддерживается лишь мерам Федерального резерва, который исправно закачивает ликвидность. В первой половине ноября публично обозначился переломный момент в сложившейся глобальной финансовой системе.

Установить отрицательные процентные ставки можно достичь только через избавления от бумажных денег и переходом на электронные расчёты, одновременно изымая у населения бумажные доллары. По аналогии с реквизиционным «Указом №6102» Ф.Рузвельта от 5 апреля 1933 года, когда населению предлагалось сдать все свои золотые сбережения, обменяв их на бумажные долговые обязательства Федерального резерва. Нарушителям грозило 10-летнее тюремное заключение и штраф $10.000, что является эквивалентом $200.000 сегодня.

( Читать дальше )

Taper or not taper

- 08 января 2014, 20:28

- |

В последнее время один из ключевых вопросов — сокращение программы QE. Мол повсеместно зеленые ростки, просперити и вообще, всяческая алилуйя из статистики сыплется. Что является лучшим подтверждением, мол, не зря запускались программы.

Ладно, делаем вид, что вполне доверяем статистике. Многие уже кричат про злых ястребов, кружащих над ФРС и необходимости продавать риск и тарить бакс. Непонятно одно — правительство США расходует 300, а собирает 200 в месяц, т.е. около триллиона дефицита в год. Если нет QE от Феда, кто будет мусор выносить выкупать?

Варианты, конечно, всегда есть. Самое простое, это не уменьшать куе. Нет, конечно же, раз уже объявлено про сокращение, оно будет, серьезным пацанам негоже врать. Только bid to cover будет делать не фед, а приближенные к крану, где 0-0,25%. В конце концов, какая разница, где лежит мусор, на балансе ФРС или БоА, Морганов и Голдманов с Сити? Тем более, на балансах банков и так уже столько мусора, что без феда они нежизнеспособны и теперь уже «связаные одной цепью». А еще завсегда кайманы помогают, если что… Метод хорош, да только выглядит издевательски.

( Читать дальше )

К закрытию торгов. После решения ФРС рынок будет более адекватен поступающим новостям

- 19 декабря 2013, 18:48

- |

На прошедшем 18 декабря заседании Комитета по открытым рынкам было принято решение о снижении предельных объемов проводимых ФРС выкупов облигаций с 85 до 75 млрд. долларов в месяц. Начало сворачивания программы выкупа облигаций ФРС сумела сделать достаточно мягко, обставив решение о сокращении покупок множеством реверансов. Главный из них состоит уверенности длительного сохранения низкими процентных ставок по федеральным фондам, но есть и другие уверения, которые в сумме создают некоторое спокойствие на рынках. То, насколько важной была такая мягкость, демонстрировало поведение рынков в мае текущего года. Тогда только намерения по проведению tappering вызвало достаточно болезненную реакцию на рынках. Особенно неприятным оказался сброс облигаций и соответствующий рост доходности. Но еще более важным был рост процентов по ипотечным кредитам, который грозил похоронить начинающееся оживление в строительном секторе.

Принятые ФРС на декабрьском заседании решения из-за их осторожности были довольно благосклонно восприняты рынком. В том числе понятна естественная реакция по небольшому подрастанию доллара. А вот рост на фондовых рынках можно связать именно с мягкостью решения о начале сворачивания QE. (Кто-то может рассудить, что видимость изменений порождает видимость результатов).

( Читать дальше )

Принятые ФРС на декабрьском заседании решения из-за их осторожности были довольно благосклонно восприняты рынком. В том числе понятна естественная реакция по небольшому подрастанию доллара. А вот рост на фондовых рынках можно связать именно с мягкостью решения о начале сворачивания QE. (Кто-то может рассудить, что видимость изменений порождает видимость результатов).

( Читать дальше )

ФРС сворачивает QE. Текст заявления ФРС

- 18 декабря 2013, 23:11

- |

ФРС: В 2014 г. ожидается уровень безработицы 6,3-6,6%, в 2015 г. — 5,8-6,1%, в 2016 г. — 5,3-5,8%

ФРС: Снижен прогноз по безработице на 2013 и предстоящие годы, в 2013 ожидается уровень 7,0-7,1%

ФРС: Три члена FOMC ожидают роста ставки в 2016 г

ФРС: 12 из 17 членов FOMC ожидает начала повышения ставки в 2015 г.

ФРС: Только два члена FOMC ожидают роста процентной ставки в 2014 г.

ФРС: 9 из 17 членов FOMC видят ставку по федеральным фондам ниже 2% до конца 2016 г.

ФРС: 10 из 17 членов FOMC видят ставку по федеральным фондам ниже 0,75% до конца 2015 г.

ФРС: 15 из 17 членов FOMC видят ставку по федеральным фондам ниже 0,25% до конца 2014 г.

ФРС: 17 из 17 членов FOMC видят ставку по федеральным фондам ниже 0,25% до конца 2013 г.

ФРС решила сократить размер выкупа облигаций на 10 млрд. долларов в месяц

США: Решение ФРС по процентной ставке: <0,25% против <0,25%

ФРС: Ожидают роста ВВП в 2,2-2,3% в 2013 г., 2,8-3,2% в 2014 г., 3,0-3,4% в 2015 г., 2,5-3,2% в 2016

ФРС: Ожидают, что инфляция останется ниже или равной цели 2% до 2016 г

ФРС: Сокращение выкупа активов начнётся в январе, в размере 10 млрд. долларов

ФРС: Снизили инфляционные ожидания в 2013 г.; в целом инфляция в 2013 г. может быть 0,9-1,0%

ФРС: Будут выкупать в месяц на 40 млрд. долларов казначейские облигации

ФРС: Будут выкупать в месяц на 35 млрд. долларов облигации, обеспеченные ипотекой

ФРС: Снижен прогноз по безработице на 2013 и предстоящие годы, в 2013 ожидается уровень 7,0-7,1%

ФРС: Три члена FOMC ожидают роста ставки в 2016 г

ФРС: 12 из 17 членов FOMC ожидает начала повышения ставки в 2015 г.

ФРС: Только два члена FOMC ожидают роста процентной ставки в 2014 г.

ФРС: 9 из 17 членов FOMC видят ставку по федеральным фондам ниже 2% до конца 2016 г.

ФРС: 10 из 17 членов FOMC видят ставку по федеральным фондам ниже 0,75% до конца 2015 г.

ФРС: 15 из 17 членов FOMC видят ставку по федеральным фондам ниже 0,25% до конца 2014 г.

ФРС: 17 из 17 членов FOMC видят ставку по федеральным фондам ниже 0,25% до конца 2013 г.

ФРС решила сократить размер выкупа облигаций на 10 млрд. долларов в месяц

США: Решение ФРС по процентной ставке: <0,25% против <0,25%

ФРС: Ожидают роста ВВП в 2,2-2,3% в 2013 г., 2,8-3,2% в 2014 г., 3,0-3,4% в 2015 г., 2,5-3,2% в 2016

ФРС: Ожидают, что инфляция останется ниже или равной цели 2% до 2016 г

ФРС: Сокращение выкупа активов начнётся в январе, в размере 10 млрд. долларов

ФРС: Снизили инфляционные ожидания в 2013 г.; в целом инфляция в 2013 г. может быть 0,9-1,0%

ФРС: Будут выкупать в месяц на 40 млрд. долларов казначейские облигации

ФРС: Будут выкупать в месяц на 35 млрд. долларов облигации, обеспеченные ипотекой

Немножко Америки

- 18 декабря 2013, 17:52

- |

В преддверие заседания федрезерва я готовился к составлению долгосрочного шорт-портфеля (под долгосроком подразумеваю инвестиции на срок более полугода) и вот к чему пришел:

Портфель состоит преимущественно из акций технологического сектора (5 из 6) и представителя банковского сектора — Goldman Sachs.

Не имею ожиданий того, что программу количественного смягчения будут сокращать, но если будут, то это послужить дополнительным impact'om для похода бумаг в мою сторону. Риск на портфель закладываю 20% от вложенных денег — 51 тыс. $. При достижении указанного риска портфель закрывается «как есть».

Голдман взял по причине предстоящей встречи в Базеле на предмет изменения правил плечевой торговли финансовых учреждений. По сути, можно было просто взять шорт-etf на фин сектор (например,XLF).

По AMZN в последнее время муссируется тема с внедрением нового способа доставки посылок — дронами по типу ar drone. Несомненно, это позитивный фактор. Но я больше склоняюсь к мнению Ceo FEDEX'a, что данный способ доставки с большой вероятностью не приживется из-за побочных издержек. Это — не более, чем красивый понт.

( Читать дальше )

Портфель состоит преимущественно из акций технологического сектора (5 из 6) и представителя банковского сектора — Goldman Sachs.

Не имею ожиданий того, что программу количественного смягчения будут сокращать, но если будут, то это послужить дополнительным impact'om для похода бумаг в мою сторону. Риск на портфель закладываю 20% от вложенных денег — 51 тыс. $. При достижении указанного риска портфель закрывается «как есть».

Голдман взял по причине предстоящей встречи в Базеле на предмет изменения правил плечевой торговли финансовых учреждений. По сути, можно было просто взять шорт-etf на фин сектор (например,XLF).

По AMZN в последнее время муссируется тема с внедрением нового способа доставки посылок — дронами по типу ar drone. Несомненно, это позитивный фактор. Но я больше склоняюсь к мнению Ceo FEDEX'a, что данный способ доставки с большой вероятностью не приживется из-за побочных издержек. Это — не более, чем красивый понт.

( Читать дальше )

Эль-Эриан: ФРС снизит объем QE с 60%-й вероятностью

- 18 декабря 2013, 14:05

- |

Вероятность того, что Федеральная резервная система объявит на этой неделе о сокращении объема покупки активов, колеблется между 50% и 60%. Об этом заявил исполнительный директор Pacific Investment Management Co. Мохаммед Эль-Эриан.

«На наш взгляд, вероятность сокращения составляет 50% или 60%. Причем в январе вероятность этого события резко возрастает, а в марте – практически достигает 100%», — заявил Эль-Эриан.

Лишь 11% руководителей крупных фондов считают, что по итогам текущего заседания ФРС может решить начать сокращать программу стимулирования.

На этой неделе в агентстве Reuters промелькнула информация, что последнее голосование политиков по кандидатуре Йеллен состоится на предстоящей неделе, а не в январе, как ожидалось ранее. Что может нести в себе эта информация?

Косвенно она говорит о том, что Бернанке может досрочно покинуть свой пост, фактически объявив об этом сразу после объявления итогов заседания 18 декабря.

( Читать дальше )

«На наш взгляд, вероятность сокращения составляет 50% или 60%. Причем в январе вероятность этого события резко возрастает, а в марте – практически достигает 100%», — заявил Эль-Эриан.

Лишь 11% руководителей крупных фондов считают, что по итогам текущего заседания ФРС может решить начать сокращать программу стимулирования.

На этой неделе в агентстве Reuters промелькнула информация, что последнее голосование политиков по кандидатуре Йеллен состоится на предстоящей неделе, а не в январе, как ожидалось ранее. Что может нести в себе эта информация?

Косвенно она говорит о том, что Бернанке может досрочно покинуть свой пост, фактически объявив об этом сразу после объявления итогов заседания 18 декабря.

( Читать дальше )

ФРС и QE : что нас ждет?

- 17 декабря 2013, 00:43

- |

Фед, в принципе, готов сокращать объем покупок. Три соображения по этому поводу:

— нет никаких практических доказательств связи QE и роста рынка акций. Любой может говорить о том, что ФРС со своим куи толкает котировки акций наверх, приводя фактически к инфляции активов, но, в действительности, ликвидность осела на балансах коммерческих банков в виде избыточных резервов. Какая связь между этими резервами и ценами акций? Ответ простой — никто не знает.

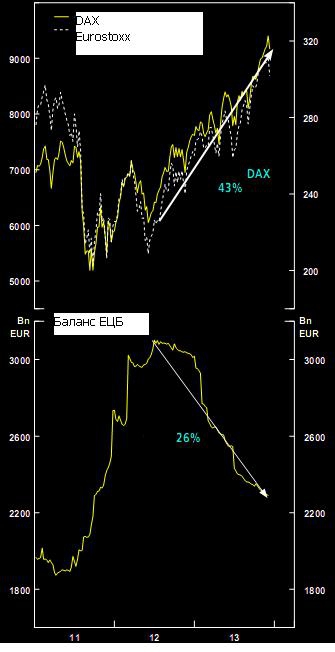

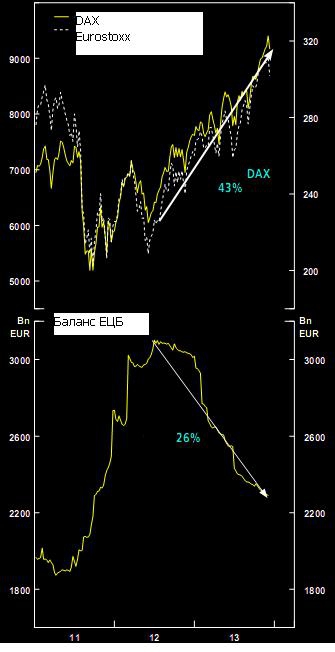

— Есть серьезное доказательство того, что сокращение баланса ЦБ не равно падению рынка акций. Посмотрите на баланс ЕЦБ, который сократился на 26% с июля 2012 года, а DAX вырос на 43%, а Eurostoxx на 33%. За 18 месяцев методичного сокращения баланс ЕЦБ(см. картинку)

— что изменилось с мая, когда Бернанке заявил о возможном tapering. Только одно: ожидания по ставкам (их первому повышению) подскочили на целый год. При этом инфляция снижается, рынок труда по-прежнему слабый, но рынок не обеспокоен тем, что Фед под руководством Йеллен будет ужесточать политику раньше, чем рынком уже дисконтировано.

Главная задача Феда — дать правильную коммуникацию рынку.

— нет никаких практических доказательств связи QE и роста рынка акций. Любой может говорить о том, что ФРС со своим куи толкает котировки акций наверх, приводя фактически к инфляции активов, но, в действительности, ликвидность осела на балансах коммерческих банков в виде избыточных резервов. Какая связь между этими резервами и ценами акций? Ответ простой — никто не знает.

— Есть серьезное доказательство того, что сокращение баланса ЦБ не равно падению рынка акций. Посмотрите на баланс ЕЦБ, который сократился на 26% с июля 2012 года, а DAX вырос на 43%, а Eurostoxx на 33%. За 18 месяцев методичного сокращения баланс ЕЦБ(см. картинку)

— что изменилось с мая, когда Бернанке заявил о возможном tapering. Только одно: ожидания по ставкам (их первому повышению) подскочили на целый год. При этом инфляция снижается, рынок труда по-прежнему слабый, но рынок не обеспокоен тем, что Фед под руководством Йеллен будет ужесточать политику раньше, чем рынком уже дисконтировано.

Главная задача Феда — дать правильную коммуникацию рынку.

К завершению торгов. Рынок показал хороший подскок и ждет новых вечатлений

- 16 декабря 2013, 18:37

- |

Начало торгового дня в понедельник было сугубо негативным на фоне слабого закрытия торгов в Азии, происходившего на фоне снизившихся оценок индекса PMI. Однако в Евросоюзе Индекс деловой активности в производственной сфере показал неожиданный рост в декабре до 52,7 пунктов, что является максимумом за 31 месяц. Хороший рост показал индекс PMI для Германии. Фондовые рынки Европы торгуются в плюсе и фьючерсы в США перед открытием торговой недели тоже перешагнули в плюс. Мажорную мелодию заиграл и наш рынок. Однако пока это только прелюдия для более интересных партитур, которые будут играться в следующие дни. Особенно интересными обещают стать 18 и 19 декабря. Кроме фактора завершения заседания Комитета по открытым рынкам ФРС США на нашем рынке немаловажную роль будет ожидаемые примерно в это же время соглашения с Украиной по цене на газ. Пока акции Газпрома в понедельник были среди застрельщиков роста. Но еще более подскочили в цене акции электроэнергетики. Быки стараются не пропустить момент начало возможного движения и начинают покупать загодя. Но резкости в движение добавляет нервная реакция держателей пут опционов. Но день подходит к концу. В целом индекс ММВБ к концу торгов прибавляет около 1%.

На чем завершится раздача СиПи?

- 16 декабря 2013, 16:58

- |

Фед скажет, что пока сокращать ничего не будем, еще недостаточно подтверждающих данных об устойчивости уменьшения безработицы, нужно еще пару месяцев посмотреть за индикаторами...

Последние страждущие купить рынок бросятся затариваться, а им с удовольствием начнут раздавать. Все выше, и выше, и выше. А потом случится «что-нибудь непредвиденное», возможно в Европе, начнется

обвал рынка, скупка баксов и трежерей.

А без создания устойчивого внешнего спроса на трежериз, КУЕ свернуто

не будет. Кто будет финансировать дефицит бюджета правительства США иначе? А больше от QE ничего не зависит.

Последние страждущие купить рынок бросятся затариваться, а им с удовольствием начнут раздавать. Все выше, и выше, и выше. А потом случится «что-нибудь непредвиденное», возможно в Европе, начнется

обвал рынка, скупка баксов и трежерей.

А без создания устойчивого внешнего спроса на трежериз, КУЕ свернуто

не будет. Кто будет финансировать дефицит бюджета правительства США иначе? А больше от QE ничего не зависит.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал