lumber

В ожидании лопания пузыря лесоматериалов.

- 15 января 2024, 07:16

- |

Если вы хотите знать, как компания Elliott Wave International прогнозирует крупные изменения цен на сырьевые товары, наш специальный отчет «5 идей, которые помогут вам управлять рисками и максимизировать возможности в сырьевых товарах» подойдёт для вас.

Ниже мы приводим новостную выдержку о том, какие настроения в отношении пиломатериалов преобладали в середине февраля 2022 г. (Newsweek, 16 февраля 2022 г.):

Тенденции, способствующие росту цен на пиломатериалы, не исчезнут в ближайшее время.

… Рынки фьючерсов предполагают, что до сентября 2022 года лесоматериалы останутся на уровне выше 1000 долларов за тысячу дощатых футов.

Как вы знаете, в то время после пандемии наблюдался всплеск спроса на жилье, который, по мнению многих наблюдателей, способствовал росту цен на лесоматериалы. Но, как неоднократно отмечали в компания Elliott Wave International, инвесторы не могут рассчитывать на «фундаментальные показатели» как на основу для прогнозирования финансовых рынков. Вместо этого мы внимательно следим за ценовыми моделями волн Эллиотта.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

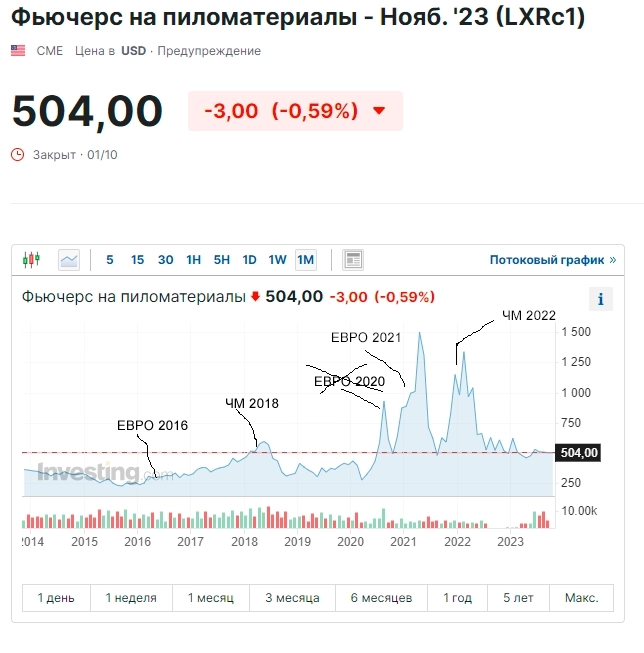

Корреляция. Фьючерс на пиломатериалы и Чемпионат мира/ЕВРО по футболу.

- 02 октября 2023, 12:50

- |

Проводятся они следующим образом, евро каждые 2 года, а чемпионат мира каждые 4 года. Еще стоит отметить ковидные 2020 и 2021 года. В 2020 должен был состояться ЕВРО 2020, но из-за пандемии его перенесли на 2021 год. Примечательно, что не смотря на все карантины и ограничения, цены на пиломатериалы росли даже в 2020 году. А в 2021 в придачу к чемпионату добавился отложенный спрос на дерево после карантина и мы увидели исторический хай по цене.

Быки знатно обожглись

- 17 октября 2022, 17:21

- |

В марте цены на пиломатериалы взлетели до годового максимума на 227%. Основные эксперты говорили о восходящем тренде, полагаясь на «несколько факторов». Анализ волн Эллиотта, напротив дал подсказку о грядущем развороте. Прав оказался лишь один!

В эти выходные я присутствовал на свадьбе в сельской местности, на которой жених и невеста обменялись клятвами под этим великолепным деревянным алтарем ручной работы. Уникальная центральная часть была изготовлена из накланившихся ветвей дуба и мескитового дерева, соединенных вместе на основе из свежесрезанной сосны.

( Читать дальше )

РФ vs. Китай, где будут новые заводы?

- 03 сентября 2022, 20:08

- |

Здравствуйте, коллеги!

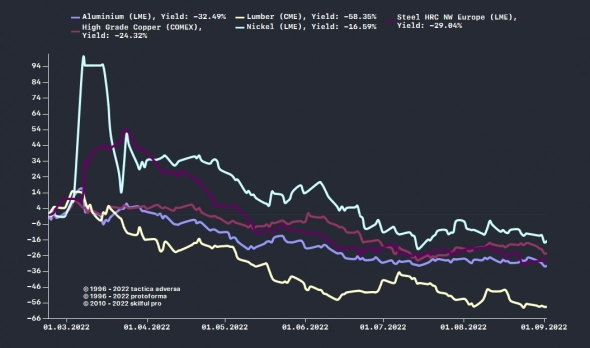

Анализируя падение цен на основные материалы без чего ничего не создать, — металлы: алюминий, медь, стальной прокат, никель и древесину. C 22.02.2022 года:

( Читать дальше )

Деревянная свадьба или деревянный кризис

- 25 января 2022, 02:17

- |

Здравствуйте, коллеги!

В то время как бушуют страсти в геополитике, а газовые цены и не думают падать (сегодня стучали снизу по отметке 1100 на Dutch TTF) время подумать, где может разразиться следующий кризис и кто будет его выгодоприобретателем. Давайте посмотрим на лес, — это не газ, не уран и нефть. Это то? из чего строят дома, ну и прочая «ерунда».

В Европе сейчас очень популярна технология CLT (англ. Cross-Laminated Timber) — это деревянная панель, изготовленная из склеенных между собой слоев сплошного пиломатериала. Панели производятся из слоев, как правило, хвойных, высушенных пород древесины. На её основе производятся массивные деревянные панели.

( Читать дальше )

Про дерево

- 13 июня 2021, 16:47

- |

(ссылка)

Пока тут все ждут инфляционной сверхновой, цены на древесину в США упали уже на 40% от своего майского максимума. Выход Ирана на нефтяной рынок может повлиять на него аналогичным образом. И рост инфляционных ожиданий, который мы наблюдали весь последний год может очень быстро закончиться.

Динамика TLT также выглядит весьма красноречиво. В мае рынок зачерпнули ковшичком и доходности трежерей уверенно пошли вниз. Непохоже, чтобы крупные игроки закладывались на рост инфляции в ближайшие пару лет.

( Читать дальше )

📉Цены на пиломатериалы в США упали за месяц на 30% (график)

- 10 июня 2021, 10:25

- |

К началу мая лес в США подорожал в 2 раза за 2 месяца, сейчас наблюдаем коррекцию.

По комодам на CME

- 05 апреля 2017, 12:57

- |

По этой причине мы не видим серьёзных оснований для роста цен в первой половине текущего года в большинстве товаров сегмента – как в пшенице и кукурузе, так и в рисе. Наличие определённого баланса спроса и предложения, в то же время, не позволяет нам рекомендовать игру на ценовое понижение в этих позициях. Более конкретно, глобальные запасы пшеницы в первые месяцы текущего года выросли до 254 млн метрических тонн, тогда как в 2014-2015-х годах они составляли 217,5 млн метрических тонн. В свою очередь, глобальные запасы риса в первые месяцы текущего года выросли до 118 млн метрических тонн, тогда как в 2014-2015-х годах они составляли порядка 115 млн метрических тонн. Похожая ситуация наблюдается и в кукурузе и прочих видах коммерческих зерновых культур. Как мы уже упомянули, единственным исключением из правил является овёс. Мы прогнозируем его рост биржевой цены в первой половине текущего года минимум на 15… 18 %. С учётом опционного плеча, возможно получение пассивной прибыли до 30 % за обозначенный период. Глобальные запасы овса в первые месяцы текущего года упали до 13,5 млн метрических тонн, тогда как в 2014-2015-х годах они составляли 16,2 млн метрических тонн (падение на 20%). Интересной особенностью этой культуры являются традиционно малые складские запасы: овёс плохо переносит влагу и подвержен ботаническим заболеваниям, поэтому снижение биржевых запасов как правило всегда транслируется в пропорциональный ценовой рост.

( Читать дальше )

Commodities: текущие акценты

- 23 июня 2016, 16:24

- |

Изменения в позициях:

1. По безубытку сегодня выбило S&P, оставив мне 950 пунктов (рисковый шорт 2102 -> 2092.50)

2. Из-за окончательной перекладки по меди, текущий рост происходит не зацепив новые ордера, однако 2 длинные «старые» позиции в текущем контракте зафиксированы по 210 с некоторой прибылью. Т.е. я упустил в итоге 3% роста (на текущий момент) инструмента с момента фиксации, бывает и так. Ордера не снимаю.

3. Сегодня фиксирую шорты по кукурузе от $434 и $440 на отметке $397. Ордеров и позиций нет.

4. Нефть: старая позиция зафиксирована по 49.92 и сформирована новая на 50.03. Выглядит странно и рисково. Выход выше локального максимума — будет стоп.

( Читать дальше )

Сделки трейдера: Недвижимость США

- 05 мая 2014, 09:22

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал