SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

UT

Неделя #2 на Trading Floor с United Traders

- 27 января 2014, 08:19

- |

Всем Привет. Продолжаем вести дневник торговли с группами. Вопреки ожиданиям, прошедшая неделя оказалось невероятно тяжелой. Ни отчеты, ни обилие других корпоративных новостей в акции активности не добавили. Статей на тему главного предстоящего события января FOMC немало, поэтому в эту тему углубляться не буду, скажу лишь одно- в акциях стало пустовато, движения однонаправленные, в общем все ждут…… Поехали по дням:

Пятница 17 января.

Перед самым открытием рынка вдруг посмотрели на календарь и стало не по себе. Третья пятница, экспирация, он же triple witching day… Многие наши трейдеры принципиально в эти дни не торгуют, самое интересное что статистика в их пользу. С утра сводят большие объемы по многим эмитентам и все, начинаются запилы, торговать как минимум неприятно. Поторговав до обеда, оценили результаты и решили что трейдать дальше смысла нет, почти все отстопились по дневным стоп-лоссам, открываться на второй лимит смысла тоже не нашли) Время было, решили провести очередную лекцию по паттернам( смотрите предыдущий пост) Как и обещал, картинки с видео залили на дропбокс, вот ссылка.

( Читать дальше )

- комментировать

- 22 | ★1

- Комментарии ( 9 )

Дейтрейдинг. Лекция по паттернам. ВИДЕО

- 24 января 2014, 12:37

- |

Начнем сегодняшнее утро полезно!

Представляем вам Лекцию из курса по обучению дейтрейдингу по паттернам. Разбор сделок ведет трейдер с 18 положительными месяцами подряд Алексей Марков.

* Алексей Марков – управляющий и старший трейдер Санкт-Петербургского подразделения United Traders, торгует на американских рынках более 5 лет. Алексей является преподавателем курса Day Trading

Приятного просмотра!

p.s. Качество будет гораздо лучше чуть позже. Так же скоро все картинки будут в открытом доступе на utmagazine, следите за новостями.

Информация о курсе дейтейдинга: unitedtraders.com/education/know-how/day-trading/

Источник: http://utmagazine.ru/posts/3719-video-lekciya-po-patternam-na-grafikah-akciy.html#cut

Представляем вам Лекцию из курса по обучению дейтрейдингу по паттернам. Разбор сделок ведет трейдер с 18 положительными месяцами подряд Алексей Марков.

* Алексей Марков – управляющий и старший трейдер Санкт-Петербургского подразделения United Traders, торгует на американских рынках более 5 лет. Алексей является преподавателем курса Day Trading

Приятного просмотра!

p.s. Качество будет гораздо лучше чуть позже. Так же скоро все картинки будут в открытом доступе на utmagazine, следите за новостями.

Информация о курсе дейтейдинга: unitedtraders.com/education/know-how/day-trading/

Источник: http://utmagazine.ru/posts/3719-video-lekciya-po-patternam-na-grafikah-akciy.html#cut

Акции американских банков имеют стимулы к росту

- 22 января 2014, 10:38

- |

Финансовая отчетность американских банков показывает, что наибольшие шансы на рост в этом году у Bank of America (BAC).

Основные тенденции в развитии американских банков по итогам 40го квартала

Основных трендов отрасли — пять:

- улучшение показателей ипотечного бизнеса,

- увеличение резервов под убытки по займам,

- замедление роста кредитования,

- уменьшение доходов от трейдинга и от долговых инструментов,

- расширение выручки, связанной с выпуском акций и сделками в сфере слияний и поглощений.

Замедлению падения ипотеки сопутствовало сохранение стабильного спрэда между первичной и вторичной ипотекой. Число заявок на кредит под покупку жилья в 4-м квартале сократилось больше чем на одну пятую за один квартал. Заявок на ипотеку стало меньше на одну седьмую, и на рефинансирование — на одну одиннадцатую. Сезонное сокращение ипотеки в декабре усугублялось повышением ипотечных ставок.

( Читать дальше )

Конференция в Киеве 15 февраля отменена по причине революции.

- 21 января 2014, 18:22

- |

Конференция в Киеве 15 февраля отменена по причине революции.

Новый старт UTchallange уже в понедельник!

- 21 января 2014, 14:52

- |

У нас есть хорошая новость! А именно, запуск двух новых сезонов UTchallenge FORTS and NYSE уже в следующий понедельник!

Если кто-то еще не знает, что такое UTchallenge, то мы с радостью обьясним:

Для многих, как начинающих, так и опытных трейдеров актуальна проблема нехватки ресурсов, особенно на начальном этапе, что не позволяет полноценно раскрыть свой потенциал. United Traders решила исправить сложившуюся ситуацию, создав уникальный для российского рынка проект UTchallenge.

Идея проста — челлендж представляет собой систему отбора трейдеров. В результате, те, кто показывают стабильный торговый результат, по итогам месяца получают деньги в управление.

В двух словах о правилах:

Участник регистрируется на сайте, выбирает близкий ему стиль торговли(скальпинг или свинг-трейдинг) для ранка FORTS или (дейтрейдинг) для рынка NYSE. На старте он получает демо-счет (50 000 руб) или (20 000 $). Задача участника сделать +15% к нему (7500 руб), (500$) по итогам месяца. Но есть условия — не пропускать сессии. Мы уверены, что эпизодический трейдинг нестабилен и неприемлем. Для победы необходимо соблюдать условия и по числу прибыльных дней в месяце.

( Читать дальше )

Неделя на Trading Floor с United Traders

- 20 января 2014, 16:47

- |

Всем Привет! В новых обзорах мы будем рассказывать о прошедшей неделе с трейдерами с проекта Daytrading на Nyse. Напомню, что вся торговая активность идет в онлайн режиме, про трансляцию можно узнать тут.

Последнее время, коллеги с отечественных рынков сетуют на слабую волатильность, отсутствие объемов и прочие трейдерские неприятности. В Штатах, на удивление, все довольно весело. Стартовал сезон отчетов, но хотя самые горячие деньки еще впереди, эта неделя порадовала очень многих.

Итак, Понедельник:

Традиционно, самый слабый день у нас. Несмотря на довольно большое количество предварительных прогнозов по квартальным отчетам, движения в акциях были исключительно в первые полчаса и последние два. Из интересных бумаг выделю, пожалуй, следующие:

( Читать дальше )

Вертолетные услуги CHC GROUP (NYSE: HELI) выходят на IPO

- 17 января 2014, 19:11

- |

Первичное размещение акций CHC Group (NYSE: HELI), похое, находится под угрозой.

Как мы и предполагали, CHC Group будет трудно объяснить, почему у неё самая большая выручка в отрасли, но совсем нет чистой прибыли.

HELI пришлось изменить целевой диапазон IPO 29,4 млн акций, намеченного на 17 января 2014 года. Акции будут проданы лишь по цене от 12 до 14 долларов, тогда как первоначально диапазон оценивался в 16-18 долларов. Теперь HELI надеется получить 354 млн долларов вместо первоначальных 500 млн. Таким образом, вся компания, у которой после IPO будет 75,9 млн акций, должна стоить 987 млн долларов.

Оценка акций CHC Group

Как замечено не нами, конкурентами HELI в сфере услуг на шельфовых платформах остаются RigNet, Erickson Air-Crane, Tidewater, PHI, Gulfmark Offshore, SEACOR Holdings, Bristow и Era Group. Средняя рентабельность выручки по операционной прибыли в секторе находится около 7% (при этом у Bristow вдвое выше), стоимость предприятия к продажам – около 2,5 (при этом у Era – 15x), темпы роста выручки – порядка 32%.

( Читать дальше )

UTchallenge Закончилась первая неделя.

- 17 января 2014, 18:52

- |

Итого: 4 дня в + (нужно 10)

1 день в — (вынесло по лимиту -2% на день)

Прибыль: +7% (всего нужно +15%)

1 день в — (вынесло по лимиту -2% на день)

Прибыль: +7% (всего нужно +15%)

От анализа отчетности к оценке стоимости компании

- 17 января 2014, 11:43

- |

Мы продолжаем серию материалов о финансовой отчетности. В предыдущих статьях мы рассмотрели вопросы о том, с чего начать анализ финансовой отчётности После ответов на вопросы по финансовому анализу я собирался уже остановиться на конкретных компаниях, но дело в том, что наши читатели получили ответы ещё не на все вопросы.

Каждый трейдер имеет право знать, как проводится финансовый анализ выручки и оборотного капитала, а также оценка стоимости активов.

Мультипликативный анализ: Ответы на вопросы по выручке

Основной коэффициент финансового анализа – это рентабельность выручки. Рентабельность бывает двух основных видов: по чистой прибыли и по валовой прибыли (продажи за вычетом себестоимости). Существуют также такие её разновидности, как рентабельность выручки по доналоговой прибыли и по операционному доходу. В качестве примера можно привести компанию Kraft Foods, которая росла во время кризиса в США только за счёт повышения рентабельности.

Другой важный показатель – свободный денежный поток компании: чистая прибыль + амортизация и другие неденежные издержки + процент * (1 минус налоговая ставка) – капитальные вложения — изменение чистого оборотного капитала. При этом свободный денежный поток акционеров = операционный денежный поток – поток от инвестиционной деятельности + чистые заимствования (или -чистая выплата долга).

Часто задают вопрос о том, что такое «другой общий доход». Это коррекция на изменение валютных курсов и нереализованную прибыль по некоторым пенсионным планам, по хеджам и по ценным бумагам, доступным для продажи (если операции с ценными бумагами не становятся деятельностью компании). Математически другой общий доход рассчитывается как конечный минус начальный акционерный капитал плюс чистая прибыль минус дивиденды. Компания может завышать прибыль, подводя убыток под категорию «other comprehensive income».

Мультипликативный анализ: оборотный капитал

( Читать дальше )

IPO EP ENERGY - мыльный пузырь?

- 16 января 2014, 22:58

- |

Самое крупное первичное размещение этой недели на бирже NYSE, как может показаться, обещает стать грандиозным мыльным пузырём, но точно им не будет.

В пятницу EP Energy (NYSE: EPE) предложит 40 млн акций по 23-27 долларов, при этом количество акций, предлагаемых в ходе первичного размещения, составит всего 16% от общего числа бумаг.

Чем занимается EP Energy?

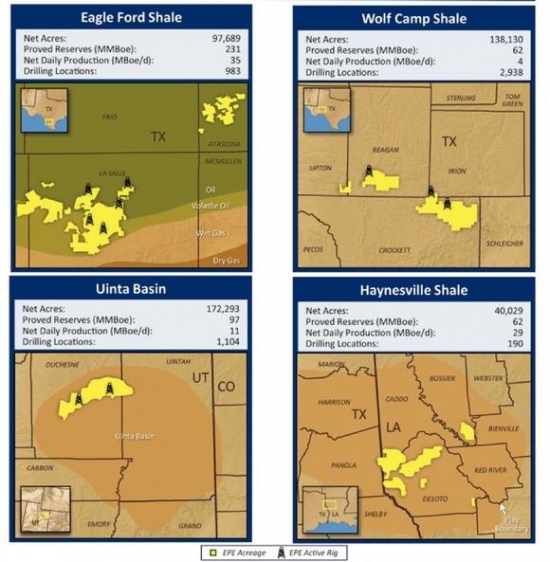

Компания занимается добычей нефти на следующих территориях:

- на сланце Eagle Ford в Южном Техасе,

- на сланце Wolfcamp в Пермианском бассейне в Западном Техасе,

- на сланце Haynesville в Северной Луизиане,

Транспортная доступность сланцев EPE приемлемая:

Транспортная доступность сланцев EPE приемлемая:- cланец Eagle Ford соединён с трубопроводами Camino пропускной способностью 170 млн кубофутов газа и 110 баррелей нефти в день,

- сланец Haynesville соединён с газопроводами, в которых компания имеет право на прокачку 300 млн кубофутов в день,

- небольшое беспокойство вызывает сланец Wolfcamp, который соединён с газоперерабатывающем заводом Западного Техаса, но не имеет прямой ветки с нефтяной трубой,

- нефть из бассейна Uinta доставляется на НПЗ с помощью грузовиков, в отсутствии по близости трубопроводов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал