SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

EPFR

Еженедельные данные EPFR характеризуют притоки и оттоки средств инвесторов по инвестиционным фондам. Для получения подробной информации читайте статью EPFR в нашем финансовом словаре.

Самые интересные события дня, о которых вы ничего не написали

- 01 апреля 2011, 20:06

- |

Товарищи! Хотел бы вам показать, как много интересных тем вы сегодня провафлили:( Читатели смарт-лабика ничего не узнали от нас о важнейших событиях дня и вашем к нему отношении

P.s. Теперь я уже точно уверен, что 16 апреля надо проводить конструктивную дискуссию по трейдингу. Настоятельно прошу предлагать темы для небольших выступлений-дискуссий

- Прирост рабочих мест в США выше прогноза >>>

- Деловая активность в производственном секторе США выросла до максимума за 7 лет >>>

- Билл Гросс — рост занятости в США показывает что, QE работает >>>

- Пока рынки прут наверх, доходности Португалии уже под 9%, выборы в стране пройдут 5 июня >>>

- Джеффри Лакер, ФРС: вероятно, что процентная ставка будет повышена до конца этого года >>>

- Чарльз Плоссер: ФРС не должна ждать слишком долго, прежде чем поднять ставки >>>

- Трейдеры опасаются, что следующее заседание ФРС 27 апреля положит конец ралли >>>

- Российские фонды получили на неделе $841 млн (EPFR)

- Тарифы для ФСК ЕЭС будут расти не так быстро

- Группа ЛСР представила слабый отчет МСФО за 2010 год

- Результаты Евраза совпали с прогнозом

- Уралкалий представил позитивный отчет за 2010 год

- ТМК опубликовал нейтральные результаты 2010

- Ростелеком завершил реорганизацию

P.s. Теперь я уже точно уверен, что 16 апреля надо проводить конструктивную дискуссию по трейдингу. Настоятельно прошу предлагать темы для небольших выступлений-дискуссий

- комментировать

- Комментарии ( 14 )

Приток-отток (данные EPFR от УРАЛСИБ)

- 25 марта 2011, 11:40

- |

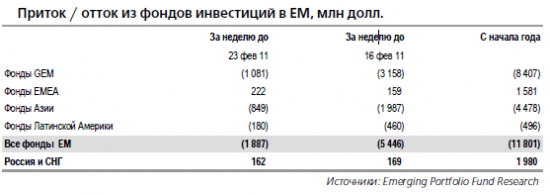

Приток / отток из фондов инвестиций в EM, млн долл.

Источники: Emerging Portfolio Fund Research

Российские фонды привлекли еще $289 млн.

Чистый приток средств в страну стал четвертым по величине за последние 52 недели.

Cовокупный объем средств под управлением российских фондов достиг исторического максимума на уровне $20,2 млрд.

Все другие региональные фонды зафиксировали отток средств совокупным объемом $2,65 млрд.

Отток средств из фондов Китая, включая гонконгские, был несущественным (-$12 млн.), из индийских фондов было изъято $194 млн. из бразильских – 243 млн долл.

Совокупный чистый отток средств из фондов GEM, включая страны БРИК, достиг $866 млн.

Продолжают нас заливать. А мы уже на хайях. И при этом таки супер-объемов на рынке нет. Хотя. растут объемы и точечные вливания во втором эшелоне. В «аристократов» пока не так много входят фонды. Выжидают, скорее всего. Может быть после таких уровней начнут закупаться «по-взрослому».

Ощущение пузыря растет все больше.

Источники: Emerging Portfolio Fund Research

Российские фонды привлекли еще $289 млн.

Чистый приток средств в страну стал четвертым по величине за последние 52 недели.

Cовокупный объем средств под управлением российских фондов достиг исторического максимума на уровне $20,2 млрд.

Все другие региональные фонды зафиксировали отток средств совокупным объемом $2,65 млрд.

Отток средств из фондов Китая, включая гонконгские, был несущественным (-$12 млн.), из индийских фондов было изъято $194 млн. из бразильских – 243 млн долл.

Совокупный чистый отток средств из фондов GEM, включая страны БРИК, достиг $866 млн.

Продолжают нас заливать. А мы уже на хайях. И при этом таки супер-объемов на рынке нет. Хотя. растут объемы и точечные вливания во втором эшелоне. В «аристократов» пока не так много входят фонды. Выжидают, скорее всего. Может быть после таких уровней начнут закупаться «по-взрослому».

Ощущение пузыря растет все больше.

Новостной фон:

- 18 марта 2011, 15:07

- |

- Народный банк Китая повышает норму резервов для банков на 50 базисных пунктов с 25 марта.

- Франция грозит начать удары по Ливии сегодня ночью.

- Появились данные по оттоку денег из России на прошлой неделе.

EPFR: притоки на российский рынок и другие рынки EM

- 28 февраля 2011, 16:25

- |

Выводы жду от вас в комментариях

А вот какой вывод делают аналитики Ренессанс-Капитал:

Россия остается фаворитом инвестиционного сообщества – здесь приток средств регистрировался каждую неделю с начала года. С началом волнений на Ближнем Востоке инвесторы в последнее время меньше рискуют, однако Россия только выиграла. Цены на нефть движутся вверх на фоне проблем на Ближнем Востоке и в Северной Африке, и Россия в итоге остается единственным крупным поставщиком энергоносителей в Европу. Хотя стоимость нефти прогнозировать сложно, до поступления сигналов об увеличении производства странами ОПЕК инвесторы будут спекулятивно наращивать вес российской нефтяной отрасли в своих портфелях.

Если исходить из цены на нефть в USD90 за баррель, акции российских компаний, по нашим оценкам, торгуются с наиболее низкими коэффициентами 2011П P/E: ЛУКОЙЛ – 5.6, Роснефть – 8.5, ТНК-BP Холдинг – 6.6, Сургутнефтегаз – 10.7, Газпромнефть – 6.8. Российский рынок в целом оценивается с мультипликатором в 6.9, а если стоимость нефти достигнет USD110 за баррель, то, как показывают наши расчеты, прогнозы прибыли нефтяных компаний могут быть повышены в среднем на 20% и коэффициент P/E снизится до 5.1.

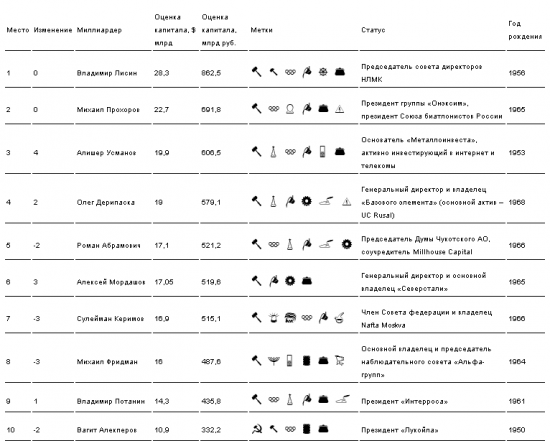

Статистика EPFR: инвесторы продолжают нести деньги на РФР

- 25 февраля 2011, 13:26

- |

- Инвесторы выводят средства с развивающихся рынков 5 неделю подряд

- Темпы вывода средств замедлились

- Обеъем вывода на неделе по 23 февраля составил $1,9 млрд, против -$5,4 млрд на прошлой неделе.

- Индия получила небольшой приток впервые за 6 недель.

- Китай -133m.

- Фонды, инвестирующие в РФР получают деньги 13ю неделю подряд

- На этой неделе +162 млн против +169 млн на прошлой

- 27% через ETF, на прошлой неделе 80%.

- ETF типа более консервативны и долгосрочны, чем хедж-фонды

- Доля вложений в РФР на EM на 31 января выросла с 6,8% до 7,5%.

- Доля РФР среди развивающихся стран европы увел. с 49,6% до 50,8%

Чистый приток на РФР, с учетом вывода из фондов GEM, составил $153 млн

EPFR: везде отток, а у нас опять приток! Что за чушь?

- 18 февраля 2011, 12:35

- |

- за неделю фонды Em потеряли $5,5 млрд

- с начала года $11,8 млрд

- фонды РФ получают приток $169 млн, а с нач года +$1,8 млрд

- Если мы такие хорошие, то какого мы тогда падаем-то все время?

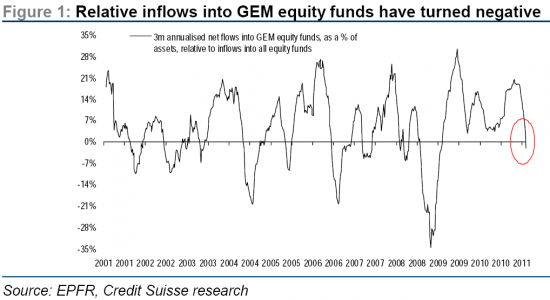

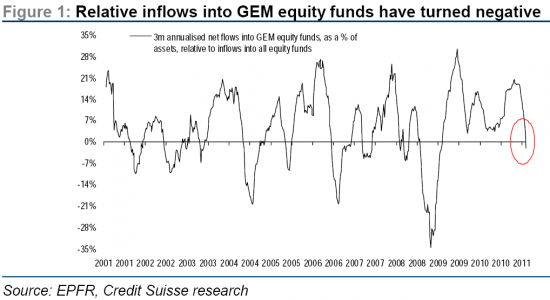

- Дело, видимо в том, что наши акции продают фонды GEM.

- Через них, отток из РФР составил $200 млн.

- Фонды GEM имеют более широкий класс активов, в т.ч. и российские акции, поэтому если там отток, то продавать приходится и россию

Обзорчег финансовой прессы

- 14 февраля 2011, 10:42

- |

- Рублевский пленник. Забавная заказуха в ведомостях >>>>>>

- Как Газпром объясняет продажу Новатэка со скидкой $1 млрд? >>>>>>

- Стоимость строительства трубопроводов Газпрома снизилась на 38% с 2006 по 2009 >>>>>>

- Газпром ставит амбициозные задачи на 2011 год >>>>>>

- Взгляд агентства S&P на бюджетную ситуацию в РФ >>>>>>

- Государство заработало на выкупе/приватизации акций ВТБ 45 млрд руб. >>>>>>

- Как размещались акции ВТБ >>>>>>

- EPFR: деньги в Россию идут 5-й месяц подряд >>>>>>

- Команда, работавшая на РТС 5 лет, окажется за боротом >>>>>>

Как много интересных тем, а вы расслабились!

- 11 февраля 2011, 22:08

- |

Товарищи! Ну как же так? Где тяга к познанию? Где желание найти истину в рынках? Столько интересных тем, которые совершенно не освещаются на смарт-лабике. Вот вам пример актуальных тем, на которые вы могли бы написать интереснейшие посты на смарт-лабике:

Харэ лениться! За работу! Познание — величайшая сила!

Всем позитивным и интересующимся смартлаберам, откликнувшимся на призыв — почет, рейтинг и силу!

- История с акциями Группы ПИК, которые принадлежат Жукову, которые являлись предметом залога перед Номос-Банком, которые он сейчас якобы продает. Очень интересно! Покопать можно в сег Ведомостях и Коммерсанте. Степень сложности: средняя

- Как данные от EPFR по притокам/оттокам коррелируют с динамикой рынка и какой предсказательной силой они обладают? Степень сложности: высокая.

- Методика расчета индекса MSCI и непосредственное влияние пересмотра веса акций в индексе на эти акции. Степерь сложности: высокая

- История с Норникелем. Как выкуп акций с премией 44% к рынку повлияет на Норникель и Русал? Чего хочет Русал? Степень сложности: низкая.

- ВТБ продал 10% своих акций за $3,3 млрд. Что дальше? Степень сложности: низкая.

- Как отставка Мубарака может повлиять на рынки развивающихся стран? Степень сложности: низкая.

Харэ лениться! За работу! Познание — величайшая сила!

Всем позитивным и интересующимся смартлаберам, откликнувшимся на призыв — почет, рейтинг и силу!

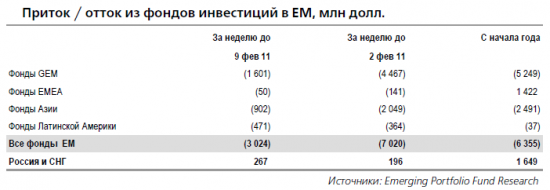

EPFR: российский рынок единственный продолжает получать деньги

- 11 февраля 2011, 10:40

- |

- Отток с EM замедлился = -$3 млрд(сокращ в 2 раза)

- На РФР приток 4 неделю подряд

- Фонды, ориентированные непоредственно на РФ получили $267 млн

- С учетом оттока из фондов GEM, чистый отток из РФ составил $190 млн.

Credit Suisse о фондовых рынках развивающихся стран

- 10 февраля 2011, 18:44

- |

На 2 мес. сократили долю портфеля на развивающихся рынках:

- Опережающие индикаторы Европы показывают резкое замедление EM по сравнению с развитыми рынками

- Высокие цены на продукты питания означ что инфляция будет расти до середины года

- Капитуляция не закончилась

- EM должны торговаться с премией 20-30% к развитым рынкам (сейчас дисконт составляет 10%)

- Премия должна быть обсуловлена сильными темпами роста и ростом производительности

- Балансы у правительств, банков и компаний развивающихся стран лучше

- Валюты недооценены

- Инфляция — основная проблема.

- Пока серьезный перегрев есть только в Бразилии, Аргентине, Индии.

- ФР развивающихся стран опережают развитые рынки 86% времени, когда глобальный рост ускоряется.

- Самые дешевые рынки EM сейчас — Россия, Корея, Китай. Индия — самый дорогой рынок.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал