SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Bank of New York Mellon Corporation (BNY Mellon)

Инвестировать, как Баффет (или даже лучше)

- 31 марта 2021, 23:42

- |

Утомил я вас своими разборами, наверное, давайте немного отвлечемся.

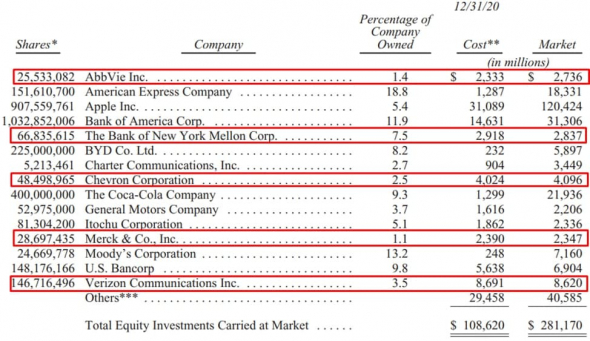

Добрался тут до отчета Berkshire Hathaway (компания Уоррена Баффета). Обратите внимание, что некоторые активы на бирже стоят столько же или даже дешевле в моменте тех цен, по которым их купил сам Баффет. Причем, я беру только те активы, где его доля выше 1%.

Приятно, когда собственный анализ подтверждается действиями более опытных людей. Конечно, он тоже ошибается, но согласитесь, ведь гораздо спокойнее пересиживать просадки, если они будут, понимая, что ты с Баффетом в одной лодке.

Данные приведены на конец декабря 2020 года, сейчас некоторые из этих активов просели еще сильнее.

Verizon, Merck и Abbvie мы как раз недавно разбирали, поддерживаю старину Уоррена 👍

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 14 )

Акции Bank of New York Mellon сохраняют потенциал роста - Фридом Финанс

- 22 января 2021, 19:22

- |

The Bank of New York Mellon Corporation (BK) – депозитарный банк с активами под надзором свыше $41,1 трлн по состоянию на конец 2020 года за четвертый квартал сгенерировал разводненную прибыль на акцию на уровне $0,79, что на 48% ниже показателя за тот же период 2019-го. По итогам всего прошедшего года EPS оказалась равна $3,83 (-15% г/г). Чистая прибыль банка снизилась на 47,9% г/г, до $0,755 млрд, ввиду падения выручки от инвестиций и прочего дохода (Investment and other income) на 97,4% г/г, до $22 млн, на фоне убытка от рыночной переоценки активов в $49 млн. Начисление резервов под ожидаемые кредитные убытки составило всего $15 млн. Стоимость риска за последние 12 месяцев оказалась на отметке 0,6%, притом что на пике кризиса 2009 года равнялась 0,9%. По нашему мнению, существенного начисления резервов в 2021 году у банка быть не должно, поскольку кредитование занимает в операционной деятельности относительно небольшую долю. В отличие от своих конкурентов, банк не торопится расформировывать резервы под ОКУ. На конец года они составили $0,5 млрд (+132% г/г).

( Читать дальше )

( Читать дальше )

Bank of New York - устойчивость, проверенная временем - Фридом Финанс

- 30 января 2020, 15:13

- |

С учетом дивидендной доходности в 2,74% инвестор в акции Bank of New York Mellon сможет за год заработать примерно 14,5%.

Bank of New York Mellon Corporation (BK), старейший из действующих банков в США, входит в число глобальных системно значимых банков (G-SIBs). По своей бизнес-модели он является депозитарным банком, поэтому, в отличие от многих конкурентов, не специализируется на выдаче кредитов, а занимается хранением ценностей в депозитариях, а также инвестиционной деятельностью. Основной источник выручки Bank of New York Mellon — инвестиционные услуги (Investment services fee), которые формируют 48% совокупного показателя, равного $16,46 млрд. У банка значительный баланс инвестиций и межбанковских вкладов, которые приносят процентные доходы.

В последние годы чистая прибыль Bank of New York Mellon повышается (2019 год: +4%) даже вопреки укреплению доллара, которое приводит к уменьшению выручки от Investment Management и снижению ставок, которые сокращают чистые процентные доходы. В отличие от многих конкурентов, расход по налогу на прибыль у банка растет (+19%). Это сигнализирует об устойчивости прибыли. В последние годы рентабельность собственного капитала (ROE) увеличивается. В прошлом году она составила 10,9% против 6,65% за 2014-й. Улучшение показателей во многом связано с ростом эффективности, который выражается в сокращении расходов (оптимизация штата, инвестиции в технологии).

( Читать дальше )

Bank of New York Mellon Corporation (BK), старейший из действующих банков в США, входит в число глобальных системно значимых банков (G-SIBs). По своей бизнес-модели он является депозитарным банком, поэтому, в отличие от многих конкурентов, не специализируется на выдаче кредитов, а занимается хранением ценностей в депозитариях, а также инвестиционной деятельностью. Основной источник выручки Bank of New York Mellon — инвестиционные услуги (Investment services fee), которые формируют 48% совокупного показателя, равного $16,46 млрд. У банка значительный баланс инвестиций и межбанковских вкладов, которые приносят процентные доходы.

В последние годы чистая прибыль Bank of New York Mellon повышается (2019 год: +4%) даже вопреки укреплению доллара, которое приводит к уменьшению выручки от Investment Management и снижению ставок, которые сокращают чистые процентные доходы. В отличие от многих конкурентов, расход по налогу на прибыль у банка растет (+19%). Это сигнализирует об устойчивости прибыли. В последние годы рентабельность собственного капитала (ROE) увеличивается. В прошлом году она составила 10,9% против 6,65% за 2014-й. Улучшение показателей во многом связано с ростом эффективности, который выражается в сокращении расходов (оптимизация штата, инвестиции в технологии).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал