нефтяной рынок

Нефтяной рынок

- 19 апреля 2018, 11:36

- |

Поставки бензина на рынок США выросли на 6% год к году

Запасы нефти снизились сильнее, чем ожидалось.

По данным Администрации энергетической информации Министерства энергетики США (EIA), за неделю, закончившуюся 13 апреля, коммерческие запасы нефти сократились на 1,07 млн барр. до 428 млн барр., что почти полностью совпало с оценкой API (-1,05 млн барр.). Опросы аналитиков показывали небольшой рост (+0,65 млн барр. по Bloomberg, +0,63 млн барр. по S&P Platts), однако разброс оценок в опросе Bloomberg был очень велик (от -3 млн барр. до 5 млн барр.). Запасы бензина снизились на 2,97 млн барр. До 236 млн барр. – больше, чем ожидал API (-2,47 млн барр.). Согласно опросу Bloomberg, прогнозировался рост на 0,45 млн барр. Запасы дистиллятов упали больше оценки API и оценок аналитиков – на 3,11 млн барр. до 125 млн барр.

Рост добычи в 48 штатах возвращается в диапазон 20-25 тыс. барр./сутки.

Чистый импорт нефти снизился на 1,26 млн барр./сутки до 7,93 млн барр./сутки вследствие роста экспорта и уменьшения импорта, что и привело к сокращению запасов. Добыча нефти в целом в США выросла неделя к неделе на 0,015 млн барр./сутки до 10,54 млн барр./сутки, в том числе на 0,025 млн барр./сутки до 10,05 млн барр./сутки в 48 штатах. Темпы роста близки к мартовским и соответствуют последнем прогнозу EIA по росту добычи в апреле. Переработка снизилась на 0,4% (0,07 млн барр./сутки) неделя к неделе и выросла на 0,1% год к году до 16,95 млн барр./сутки.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Котировки нефти марки Brent снова претендуют на закрепление выше $50 за баррель

- 25 июля 2017, 21:34

- |

Котировки нефти марки Brent снова претендуют на закрепление выше $50 за баррель. По результатам встречи мониторингового комитета ОПЕК в Санкт-Петербурге по степени исполнения обязательств стран участников по ограничению добычи, а также согласования новых мер, способных ускорить процесс ребалансировки рынка нефти были достигнуты следующие решения: Саудовская Аравия, которая является крупнейшим экспортёром, согласилась ограничить экспорт до 6,6 млн. баррелей в день. Нигерия также приняла на себя обязательство принять участие в ограничении производства, если уровень добычи в стране достигнет 1,8 млн. баррелей в день. В июне объём добычи нефти в Нигерии был ниже 1,6 млн. баррелей в день. Более внимательный анализ итогов встречи мониторингового комитета позволяет сделать вывод об отсутствии переломных моментов, способных хоть как-то разрешить проблему глобального перепроизводства. Другими словами, рынок нефти так и не получил значимой фундаментальной поддержки, а значит, и дальше продолжит притягивать медведей, ожидающих обвал котировок черного золота ниже $40 за баррель.

Встреча ОПЕК 24 июля может вызвать сильнейшее движение цен на нефть

- 24 июля 2017, 06:14

- |

В ближайший понедельник в Санкт-Петербурге пройдёт заседание Комитета по мониторингу ОПЕК. Нефтяной рынок ждёт его с большим нетерпением в надежде на то, что участники соглашения о сокращении добычи нефти предпримут новые шаги, чтобы обуздать некоторых членов картеля, активно наращивающих производство.

«Как всегда на подобных встречах ОПЕК, наиболее важными участниками являются Саудовская Аравия и Россия», – сказал Эрик Виноград, старший экономист AllianceBernstein. И не удивительно, ведь они являются двумя крупнейшими в мире производителями и экспортерами нефти.

«Любой признак того, что кто-то сомневается в своей приверженности квотам [на добычу нефти], окажет огромное влияние на рынок», – отметил он.

На самом деле подобные встречи Комитета по мониторингу ОПЕК являются по большому счёту рутинными. Этот орган был создан в конце прошлого года в рамках венских соглашений ОПЕК+, и в его состав входят члены картеля Алжир, Кувейт и Венесуэла, а также страны, не входящие в ОПЕК: Россия и Оман.

( Читать дальше )

Почему нефтяной рынок настолько слаб?

- 11 июля 2017, 06:52

- |

Нефтяной рынок всё больше ассоциируется с неудачей и разочарованием. Нефть ценится чуть лучше, чем снег на Севере. Для устойчивого роста, похоже, уже никогда не появится хоть какой-нибудь причины, а единственная стратегия, оправдывающая себя в последнее время – продажа, как на любом отскоке, так и на пробое любого уровня вниз.

Нефтяные котировки подают классические признаки устойчивого нисходящего тренда: каждый последующий локальный максимум ниже предыдущего, цена уже давно находится ниже средних с периодом 50 и 200.

Технологии стремительно меняют нефтяную промышленность

Возможно, это связано с огромным технологическим прогрессом, который, например, привел к снижению в два раза уровня безубыточности для некоторых проектов глубоководного бурения всего лишь за последние несколько лет. Глубоководные проекты, некоторые из которых ещё недавно окупались только при $100 за баррель в других странах, уменьшили уровень своей себестоимости до $40-$50 в Мексиканском заливе. Это действительно потрясающий результат!

( Читать дальше )

США экспортируют больше нефти, чем 5 стран ОПЕК

- 30 июня 2017, 06:57

- |

Экспорт нефти из США вырос на 1600% за последние 4 года. Пятерка традиционных экспортеров, входящих в ОПЕК уже уступили штатам свои позиции, на очереди – Катар.

Знакомьтесь, Соединенные Штаты Америки – новый глобальный экспортер на мировом рынке нефти.

Большинство людей слышали, что в результате сланцевой революции Штаты стали одним из ведущих мировых производителей нефти. Однако далеко не все знают, насколько много сырья страна продает за границу, последнее время.

Объем экспорта нефти из Америки за первые три месяца 2017 года превзошел аналогичный показатель 5-ти из 14-ти членов ОПЕК. На диаграмме ниже представлена статистика по странам картеля в сравнении с США. Оценки опубликованы Агентством Энергетической Информации при Минэнерго США.

Напомним, что экспорт сырой нефти был законодательно запрещен в США в 1975 году, в ответ на эмбарго «стран залива». Еще в 2013 году американские поставки нефти на международный рынок не превышали 50 тыс. баррелей в день, что ниже даже самого мелкого члена картеля.

( Читать дальше )

Перспективы нефти

- 16 июня 2017, 17:17

- |

Важно не «налететь» на коррекцию американского фондового рынка

- 29 марта 2017, 08:22

- |

Вчера российский фондовый рынок показал позитивную динамику. Глава Минфина Антон Силуанов заявил, что снижение ключевой ставки Банком России до 9,75% дало больше оптимизма инвесторам. Я считаю, что оптимизм инвесторов повысился в связи с тем, что цены на нефть (Brent) долгое время удерживаются над технической поддержкой $50. Значимость этого уровня для инвесторов растет. Но оптимизм инвесторов не беспределен. «Хребет рынка» составляют акции нефтегазового сектора, а в мире они чувствуют себя не очень хорошо. К примеру, американский нефтегазовый индекс NYSE ARCA OIL & GAS с января следует под понижательным трендом. Мы только предполагаем, что в мае в связи с началом автомобильного сезона в США, конъюнктура нефтяного рынка улучшиться. А как сложится на самом деле?

Важно в тот момент, когда начнется рост нефтяных цен не «налететь» на коррекцию американского фондового рынка. Нужно везение. Вероятность коррекции на фондовом рынке США «довольно высока», но это не приведет к абсолютному концу бычьего рынка, сказал главный аналитик по фондовым рынкам в Goldman Sachs Питер Оппенхаймер в интервью CNBC. Более того, повышенный риск коррекции вызван не столько политической ситуацией, как многие думают, сколько динамикой роста, считает Оппенхаймер. «Мы считаем, что причина возможной коррекции будет не столько в политике… но скорее в том, что фундаментальные показатели говорят в пользу пика момента роста. Об этом свидетельствуют рефляционная торговля в последние месяцы, в то время как процентные ставки в США снова начали повышаться, вкупе с очень высокими котировками», – сказал Оппенхаймер. Однако это не означает, что начнется полный разворот на фондовом рынке, отметил финансист. «Коррекция – если она произойдет – не станет концом для бычьего рынка. Я думаю, что бычий рынок продолжится еще на некоторое время», – добавил Оппенхаймер. «Мы заметили, что рынок переоценил возможности нового правительства относительно продвижения работы по тем направлениям, которые рынок уже успел учесть в ценах. Среди них – сильное сокращение налогов, бюджетная политика, полная дерегуляция многих секторов экономики», – пояснил стратег по фондовому рынку.

( Читать дальше )

Недельный прирост коротких позиций по нефти оказался вторым по величине в истории

- 21 марта 2017, 06:49

- |

В течение недели, когда прирост цен на нефть марки WTI после соглашения ОПЕК по сокращению добычи, и после того, как саудиты признались в «мошенничестве» (но быстро забрали свои слова назад), был нивелирован, спекулянты в нефти добавили почти 80 тыс. контрактов к своим коротким позициям. Это был второй самый большой прирост почти за 34 года.

Этот всплеск в шортах сократил рекордное количество длинных позиций в нефти, при этом масштаб уменьшения чистых длинных позиций оказался вторым по размеру за всю историю. Но, очевидно, что рынок остается крайне перекошенным...

( Читать дальше )

Против кого играют хедж фонды и ОПЕК?

- 27 февраля 2017, 06:46

- |

Вот уже несколько недель хедж фонды наращивают покупки нефти на европейских и американских биржах. К середине февраля у них скопилось контрактов почти на 1 млрд баррелей.

Это 10 дней мирового потребления или треть всех физических запасов нефти, которые на данный момент имеются в коммерческих хранилищах мира. По данным ОПЕК они составляют 2,999 млрд баррелей. Еще ни разу в истории фонды не аккумулировали такую длинную позицию по нефти в пересчете на физический объем. Это все происходит на фоне роста добычи сланцевой нефти в США и роста уровня запасов несколько на протяжении нескольких недель подряд.

Согласно раскрытой биржами информации, за неделю с 7 по 14 февраля фонды докупили фьючерсы и опционы на 12,8 млн баррелей нефти WTI и 12,1 млн баррелей Brent. Еще 24 млн баррелей было выкуплено при закрытии коротких позиций. Длинных позиций открыто в 11,5 раз больше.

( Читать дальше )

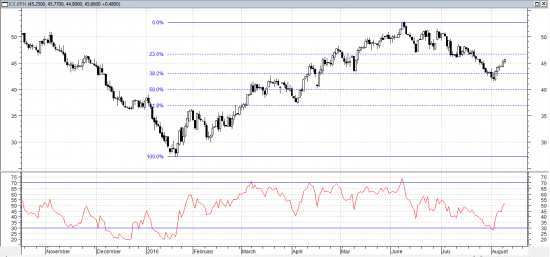

Нефть стабилизировалась около 45 долл. по Brent

- 09 августа 2016, 17:16

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал