SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

вита лайн

Коротко о главном на 10.02.2020

- 10 февраля 2020, 06:50

- |

Завершения размещений:

( Читать дальше )

- «Вита лайн» завершила размещение дебютного выпуска объемом 1 млрд рублей за один день торгов. Величина средней заявки составила 3,5 млн рублей, максимальная заявка — 100,29 млн рублей. Сделки, объемом до 10 млн рублей в сумме составили 67,75% от размещенного объема

- «Бэлти-гранд» завершил размещение выпуска облигаций серии БО-П02 объемом 300 млн рублей, начатое 17 сентября 2019

Подробнее об эмитентах и событиях на boomin.ru

Об итогах прошедшего торгового дня и результатах размещений на первичном рынке в ВДОграфе

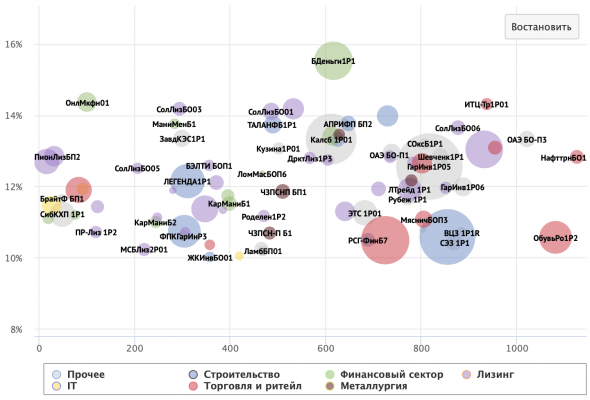

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 07.02.2020

- 07 февраля 2020, 07:09

- |

Ставки и другие события эмитентов:

( Читать дальше )

- «Вита лайн» установило ставку купона трехлетних облигаций объемом 1 млрд рублей в размере 11% годовых на первые два года обращения облигаций, купоны квартальные. Организатор – «Атон»

- «Сибирский гостинец» зарегистрировал дополнительный выпуск обыкновенных акций компании – 500 млн бумаг номиналом 1 копейка каждая. Бумаги будут размещены по закрытой подписке

- «СуперОкс» примет участие в реализации инновационного проекта совместно с «Фондом содействия инновациям», на реализацию проекта эмитент направит собственные средства в размере 20 млн рублей

- «Труд» сообщил о решении совета директоров: закрыть Могойтуйский филиал, вместо филиала в Чите открыть представительство

Подробнее об эмитентах и событиях на boomin.ru

Как торговались облигации третьего эшелона — в традиционном

( Читать дальше )

Коротко о главном на 06.02.2020

- 06 февраля 2020, 07:30

- |

Больше, чем кажется:

Подробнее об эмитентах и событиях на Boomin.ru

Об итогах прошедшего торгового дня и результатах размещений на первичном рынке в ВДОграфе

( Читать дальше )

- «Брусника. Строительство и девелопмент» в марте планирует собрать заявки инвесторов на приобретение трехлетних облигаций серии 001P-01 объемом не более 4 млрд рублей. Ориентир ставки 1-го купона 10,90-11,15% годовых. Организаторами выступят Газпромбанк и Альфа-банк. По выпуску предусмотрена амортизация

- «Вита Лайн» сообщил о дате начала размещения ценных бумаг. 7 февраля компания планирует разместить трехлетние бонды объемом 1 млрд рублей, номинал одной ценной бумаги — 1 тыс. рублей. Организатор – «АТОН»

Подробнее об эмитентах и событиях на Boomin.ru

Об итогах прошедшего торгового дня и результатах размещений на первичном рынке в ВДОграфе

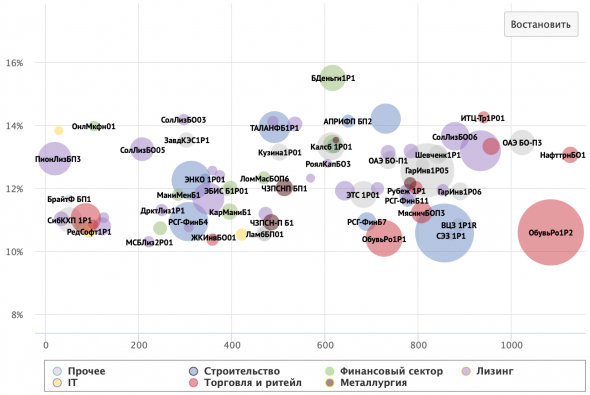

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

Коротко о главном на 23.01.2020

- 23 января 2020, 10:16

- |

Новые эмитенты, оферты и размещения:

( Читать дальше )

- «Вита Лайн» определила срок направления оферт от потенциальных покупателей облигаций с предложением заключить предварительные договоры. Компания принимает заявки на трехлетний выпуск биржевых облигаций серии БО-01 объемом 1 млрд рублей с 12:00 МСК 22 января до 16:00 МСК 5 февраля. Заключить предварительные договоры инвесторы могут с организатором долговой программы — «АТОН». Техническое размещение выпуска запланировано на 14 февраля

- «Джи-групп» зарегистрировал выпуск биржевых облигаций. Присвоенный идентификационный номер — 4B02-01-00458-R-001P. Бумаги включены третий уровень списка и Сектор компаний повышенного инвестиционного риска. В октябре 2019 АКРА присвоило ООО «Джи-групп» кредитный рейтинг BBB(RU) со стабильным прогнозом

- «Лизинг-Трейд» сегодня начинает размещение дебютного выпуска ценных бумаг на 500 млн рублей. Ставка ежемесячного купона установлена в размере 12,5% годовых. Начиная с третьего года обращения предусмотрена амортизационная система погашения: по 8,3% от номинала в дату окончания каждого купонного периода и 8,37% от номинала в дату погашения выпуска. Компания не выходила на долговой рынок

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал