SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

безрисковая доходность

Лучшее безрисковое решение

- 04 сентября 2022, 10:31

- |

Если бы перед Вами стояла задача найти какой-то финансовый инструмент, который позволял бы точно не отставать от инфляции и, при этом, не предполагал бы значимых колебаний курса и риска переоценки, то что бы Вы выбрали?

Понятно, что выполнить эти условия, скорее всего, невозможно — но можно сильно приблизиться к ним.

Нужно что-то, что ближе всего к вкладу в госбанке, но позволяет идти вровень с инфляцией.

- комментировать

- ★1

- Комментарии ( 42 )

Хеджирование.

- 25 марта 2022, 09:58

- |

Данный пост навеян комментариями на местном ресурсе типа:

Григорий Старцун, 20% годовых это где это есть хотя бы на пятилетку? ОФЗ до вычета 14 даёт и то, без гарантий сохранения тела в процессе.В сегодняшней ситуации, задача гасударства в стимуляции занятости, пусть бы даже субсидируя бизнес, а не то, чтобы такой конский процент драть.Нужен оборот денег в реальном секторе и море ликвидности. А в банковском это на карманный бильярд похоже, — никакого интереса к субъектам малого и среднего бизнесаПро иис: 52тр в год что-то решают?и такого рода комментариев демонстрирующих непонимание как взять хотя бы без рисковую ставку ЦБ достаточно на просторах смартлаба, и сегодня попытаюсь рассказать как это можно сделать. Итак классический хедж это позиция из купленных акций и проданного срочного контракта (фьючерса) доход по позиции возникает вследствие временного распада контанго то есть контракт в момент продажи стоит дороже акций а в момент экспирации контракт стоит столько сколько стоит акция, допустим вчера 24.03.2022 по акциям ВТБ можно было захеджировать доходность в размере 36% годовых. Вообщем разобрались, купленные акции и одновременно проданные фьючерсы на эти акции дают без рисковую ставку ЦБ путем удержания позиции на протяжении жизни фьючерсного контракта до его экспирации. Да и забыл упомянуть в этой позиции нет риска потери тела кредита так как нет кредита.

Биржевые опционы. Нелинейный рынок, в чем разница от торговли фьючерсами, форекс. Введение

- 05 января 2020, 12:51

- |

Опционы – это контракты которые дают право, но не обязательство произвести куплю или продажу определенного актива по определенной цене в определенные сроки. Права на саму покупку или продажу актива принадлежат инвестору, купившему опцион (его также называют держателем опциона, Опционы — продвинутый финансовый инструмент, при покупке которого вы имеете возможность получить неограниченную прибыль при отсутствии стоп-лосс, а убыток ограничен только уплаченной премией

Банковские депозиты - какие ставки безрисковой доходности есть прямо сейчас.

- 15 марта 2018, 14:52

- |

Вы приходите на рынок акций, иностранных валют, криптовалют, и т.п. с целью получения высокой доходности на вложенный капитал. Вы ожидаете заработать на этом 15-20-30% (а кто-то может быть и больше) годовых. Но, вы все знаете про высокий риск этих вложений. Вам ни кто не может гарантировать, что вы этот доход получите. Тут можно не только не заработать, но и легко уйти в минус.

Вы все знаете правило, что нельзя вкладывать все свои сбережения в рисковые активы.

Какую-то долю сбережений следует держать в надежных инструментах с высокой вероятностью возврата вложенных денег и получения гарантированного дохода.

Одним из таких инструментов является банковский депозит.

Я проанализировал предложения нескольких банков и могу назвать несколько самых привлекательных на мой взгляд вариантов:

1. Бинбанк. Вклад со ставкой 7,4% на срок 6 месяцев. Если вклад открывать через интернет, то ставка будет 7,6% (+0,2% за открытие вклада он-лайн).

2. Просвязьбанк. Вклад со ставкой 7,45% на срок 6 мес.

( Читать дальше )

Вы все знаете правило, что нельзя вкладывать все свои сбережения в рисковые активы.

Какую-то долю сбережений следует держать в надежных инструментах с высокой вероятностью возврата вложенных денег и получения гарантированного дохода.

Одним из таких инструментов является банковский депозит.

Я проанализировал предложения нескольких банков и могу назвать несколько самых привлекательных на мой взгляд вариантов:

1. Бинбанк. Вклад со ставкой 7,4% на срок 6 месяцев. Если вклад открывать через интернет, то ставка будет 7,6% (+0,2% за открытие вклада он-лайн).

2. Просвязьбанк. Вклад со ставкой 7,45% на срок 6 мес.

( Читать дальше )

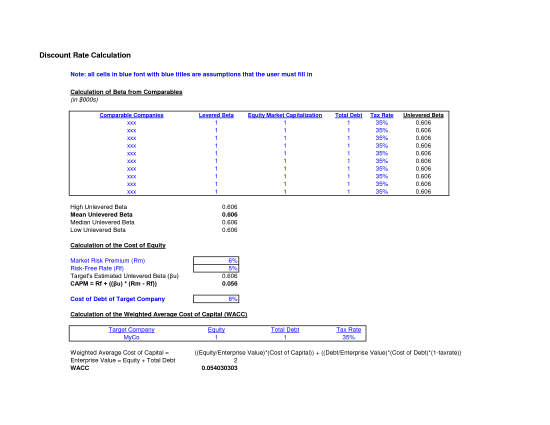

Оценка компаний по модели DCF (discounted cash flow)

- 19 января 2015, 12:03

- |

Есть довольно много моделей оценки справедливой стоимости компаний. Есть модели, основанные исключительно на ее рыночных котировках. Как правило, такие модели проводят лишь математический анализ доходности акций, поэтому часто в таких моделях бывают ошибки. Например, это модель Блэка-Шоулза (правда, основана она на оценке опционов). Как известно, следуя этой модели, фонд Манора Шоулза и Фишера Блэка, именуемая «Долгосрочное управление капиталом», обанкротился. Кстати, произошло это из-за дефолта 1998 года в России (этот фонд хеджировал позиции по российским долговым бумагам).

В итоге все пришли к выводу, что для более эффективной оценки тех иных активов необходимо просчитывать не только возможные прибыли и математическое ожидание доходности, но и финансовые показатели конкретных активов.

Читать дальше: http://utmagazine.ru/posts/6026-ocenka-kompaniy-po-modeli-dcf-discounted-cash-flow

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал