американский фондовый рынок

Американский фондовый рынок слишком долго рос без заметных коррекций и, возможно, она назрела. Этот рынок является самым большим и оказывает влияние на весь мир

- 25 августа 2015, 11:42

- |

- После событий пятницы и понедельника ясно, что ситуация изменилась. Обвал не был случайным или временным явлением, он заставит инвесторов встрепенуться. В ответ на него они будут “принимать инвестиционные решения”, то есть изменять позиции в портфелях. Вряд ли таким решением будет покупка рискованных активов, к которым относятся акции, скорее, они будут их сокращать. Мы ждем, что продажи будут сохраняться, возможно, не так бурно как вчера. Трудно ожидать, чтобы американский рынок вернулся к росту немедленно, хотя через некоторое время это возможно (см. ниже).

- Итоги торгов вчера не являются обычными. S&P 500 минус 4% — самое сильное падение с ноября 2011, как пишут почти везде. STOXX Europe 600 минус 5.33%, днем обвал доходил до минус 8.1%. За последние три дня торгов потери этого европейского индекса составляют 10.3%. Немецкий Deutsche Boerse AG German Stock Index (DAX) вчера потерял 5.3%, а с максимума апреля потери составили уже 22%. Падение больше 20% в околорыночных СМИ обычно трактуется как “начало медвежьего рынка”.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Волны Элиота на американском фондовом рынке

- 29 мая 2015, 11:37

- |

Без сомнений история играет важную роль. Могут ли 224 года экономической истории США определить тенденции на рынке ценных бумаг в следующие 7 лет?

Без сомнений история играет важную роль. Могут ли 224 года экономической истории США определить тенденции на рынке ценных бумаг в следующие 7 лет?

Начиная с 1970 года, не раз предсказывалось приближение экономического кризиса, превосходящего по масштабам Великую Депрессию. Мы пережили крах фондового рынка в 1987 и несколько экономических катаклизмов в начале 2000-х, но ничто из этого не может даже сравниться с тем, что случилось в 1930-х. Ответ на вопрос, почему же экономический мегакризис так до сих пор и не произошел и, скорее всего, уже не наступит, кроется в продолжительном цикле американской экономики.

Приливы и отливы

В 1934 году Ральф Нельсон Эллиотт провел глубокое исследование цен на акции и открыл волновой ритм их изменения. Он назвал этот феномен волновым принципом, сегодня известным как волновая теория Эллиотта. Эллиотт обнаружил, что этот сценарий не ограничен рынком акций. Он выявил те же тенденции среди товарно-сырьевых ресурсов, выработки стали, патентных заявок. Более того, каждый фрагмент, состоящий из 5 волн, является компонентом следующего более крупного аналогичного участка.

( Читать дальше )

Инсайд на JMP

- 10 декабря 2014, 10:52

- |

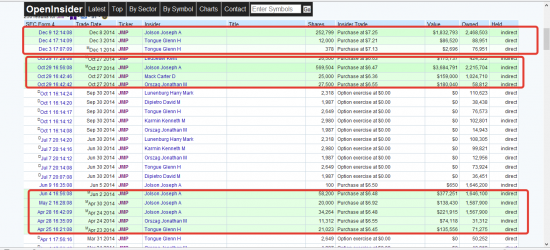

Здраствуйте коллеги! Вчера копались с товарищем по инсайдерским сделкам и наткнулись на одну интересню акцию.

Встречайте: JMP

Как видите из скрина ниже, вот эти товарисчи, очень любят верняки, покрайней мере за последние пол года они покупали исключительно по лоям. И как не странно) цена в ближайшее время двигалась в сторону космаса.

Проведя магические обряды с бубном перед графиком и помулевав с чертачками по уровням, становидся очевидно, что цена сейчас рисует неплохой паттерн на вход, при пробое уровня сопротивления (восходящий треугольник) Цели есть на ближайшем уровне, а может и выше, если пробъем и закрепимся. По срокам, думаю до Рождества сценарий может реализоваться. Так что с большой вероятностью можно прокатиться в лонг на несколько дней. Будем наблюдать.

Что такое Penny Stocks и как на них заработать.

- 01 октября 2014, 00:32

- |

Что такое Penny Stocks и как на них заработать.

Penny Stocks — это акции, которые торгуются с относительно низкой ценой и рыночной капитализацией (цена акций зачастую до $5 — $10).

Penny Stocks определение:

1. Ценаакции(Price Per Share):

SEC (Securities and Exchange Commission — www.sec.gov ) рассматривает все акции, торгуемые ниже $5 за акцию как Penny Stocks.

2. Рынки на которых торгуются PennyStocks:

Penny Stocks торгуются на разных рынках, в том числе на NYSE, NASDAQ и AMEX но самое большее количество торгуемых Penny Stocks на рынках OTC (OTCQX, OTCQB, OTCPink and OTCGrey).

3. Рыночная капитализация (Market Capitalisation):

Рыночная капитализация — это стоимость акции компании умноженная на общее количество акций в обращении.

Оценка капитализации компании:

( Читать дальше )

Коммунальные компании США вырываются вперед

- 13 августа 2014, 18:14

- |

Доходность акций коммунальных предприятий США (сектор Utilities) растет на фоне общей нестабильности американских фондовых рынков. Исполнительный директор Dow Jones Indexes Джон Престбо убежден, что с учетом нынешних показателей волатильности ценные бумаги энергооператоров и компаний-коммунальщиков помогут инвесторам вздохнуть спокойно в условиях геополитической напряженности, пишет ресурс Marketwatch.

Финансист отметил, что многие нетерпеливые инвесторы пренебрегают бумагами коммунальных предприятий в силу того, что те медленно растут и относительно уязвимы перед неизбежным повышением процентных ставок. Однако в последнее

( Читать дальше )

Барак Обама и фондовый рынок или рейтинг самых "доходных" президентов США

- 14 июля 2014, 17:11

- |

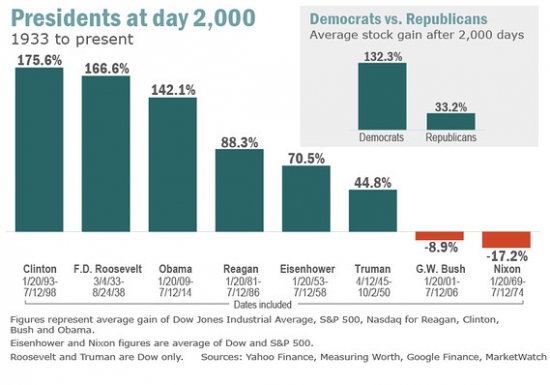

Любопытный момент: рейтинг показывает, что пребывание у власти именно президента-демократа, а не республиканца, более выгодно инвесторам. В среднем с момента прихода в Белый дом представителя демократической партии в последующие годы рынок рос на 132,3%, в то время, как при республиканце индексы

прибавляли 33,2%.

Самые «доходные» президенты США

Второй график

2 отрасли недооцененные фондовым рынком

- 27 марта 2014, 15:41

- |

investenergia.ru/analitika.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал