SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

СберБанк

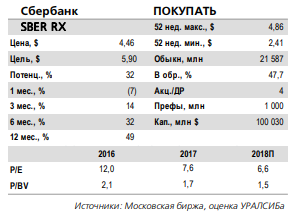

Сбербанк - дивидендная доходность по обыкновенным акциям может составить 4,5–4,8%

- 09 апреля 2018, 12:41

- |

Результаты за март по РСБУ: прибыль на новых максимумах

ЧПМ частично восстановилась после падения в феврале. В пятницу Сбербанк опубликовал финансовые результаты за март. Чистая прибыль достигла нового максимума (67 млрд руб.) при ROAE в 23%, что близко к верхнему уровню тех значений, которые банк показывал последние полтора года. Маржа после февральского падения восстановилась за месяц до 6,5% (плюс 80 б.п.), но за квартал составила всего 6,2% против 6,7% во 2 п/г 2017 г. и 6,4% годом ранее (впрочем, тренд на снижение ожидаемый). Чистые комиссии продолжают демонстрировать опережающий рост год к году – относительно 1 кв. 2017 г. он достиг 18% по сравнению с 7% у ЧПД. Операционные расходы относительно 1 кв. прошлого года увеличились на 9% против 10-процентного роста операционного дохода, соотношение Расходы/Доходы, как и в 1 кв. 2017 г., составило 30%.

Рост розницы пока лучше прогнозов.

( Читать дальше )

ЧПМ частично восстановилась после падения в феврале. В пятницу Сбербанк опубликовал финансовые результаты за март. Чистая прибыль достигла нового максимума (67 млрд руб.) при ROAE в 23%, что близко к верхнему уровню тех значений, которые банк показывал последние полтора года. Маржа после февральского падения восстановилась за месяц до 6,5% (плюс 80 б.п.), но за квартал составила всего 6,2% против 6,7% во 2 п/г 2017 г. и 6,4% годом ранее (впрочем, тренд на снижение ожидаемый). Чистые комиссии продолжают демонстрировать опережающий рост год к году – относительно 1 кв. 2017 г. он достиг 18% по сравнению с 7% у ЧПД. Операционные расходы относительно 1 кв. прошлого года увеличились на 9% против 10-процентного роста операционного дохода, соотношение Расходы/Доходы, как и в 1 кв. 2017 г., составило 30%.

Рост розницы пока лучше прогнозов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

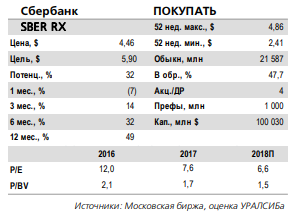

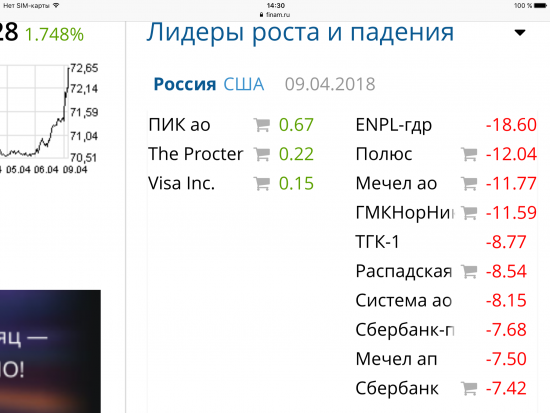

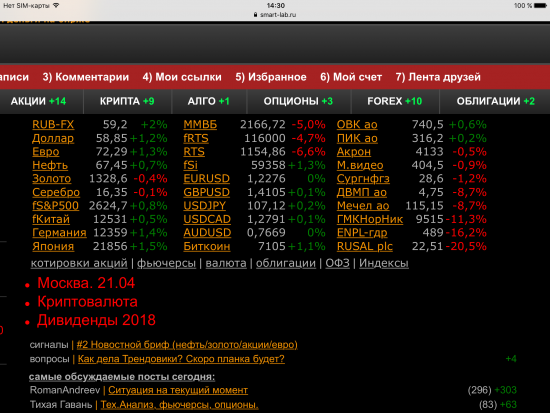

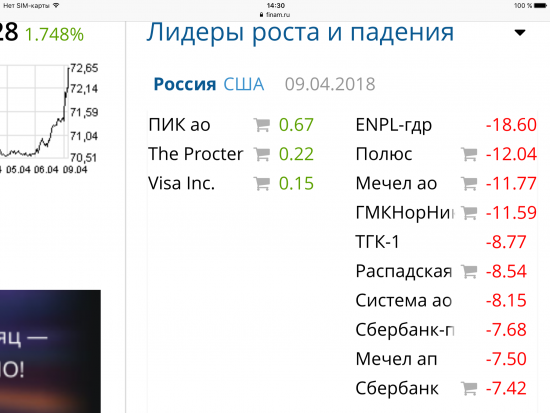

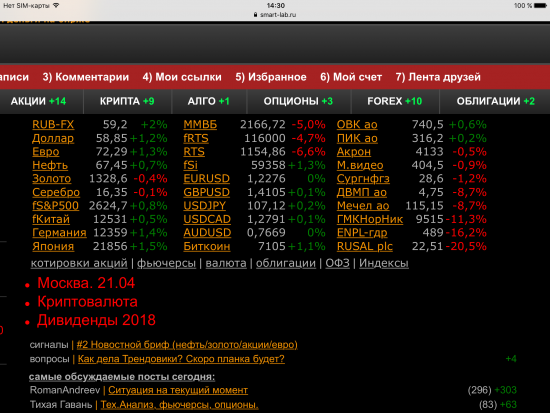

Странно: Акции Сбера не выводят в графу лидеров роста/падения!

- 09 апреля 2018, 12:40

- |

Смотрю уже какое время сегодня, но как ни странно, на Смарт-лабе не отображаются процентное изменение падения по Сбербанку!

ГМКНорникел с падением в 11% с копейками видим, Акрон с падением 0,5% и другие видим, а сбера нет?

В то время как на сайте Финама, он летит более, чем на 7,5% и по предамся тоже!

Как это понимать?: техническим сбоем на СЛ или нежеланием показывать реальную картину по нашему локомотиву, чтобы не усилить темп?

Возможно — первое, поскольку все видят на своих торговых терминалах истину!

Скрин-шорты от Финама и СЛ ниже.

( Читать дальше )

ГМКНорникел с падением в 11% с копейками видим, Акрон с падением 0,5% и другие видим, а сбера нет?

В то время как на сайте Финама, он летит более, чем на 7,5% и по предамся тоже!

Как это понимать?: техническим сбоем на СЛ или нежеланием показывать реальную картину по нашему локомотиву, чтобы не усилить темп?

Возможно — первое, поскольку все видят на своих торговых терминалах истину!

Скрин-шорты от Финама и СЛ ниже.

( Читать дальше )

Сбербанк - драйверами роста чистой прибыли банка стало меньшее отчисление в резервы и комиссионный доход

- 09 апреля 2018, 12:22

- |

Сбербанк в I квартале увеличил чистую прибыль по РСБУ на 26,4% — до 195,9 млрд руб.

Сбербанк России в первом квартале 2018 года увеличил чистую прибыль по РСБУ на 26,4% — до 195,9 млрд рублей, говорится в пресс-релизе кредитной организации. В марте чистая прибыль банка составила 66,8 млрд рублей против 50,4 млрд рублей за аналогичный период 2017 года. Чистый процентный доход банка увеличился на 7,2% по сравнению с аналогичным периодом прошлого года и составил 301,3 млрд рублей. Чистый комиссионный доход за тот же период вырос на 18,4% — до 90,8 млрд рублей. Расходы на совокупные резервы составили 38,8 млрд рублей, что на 20,6% меньше, чем за аналогичный период 2017 года. Активы Сбербанка с начала года выросли на 0,3% — до 23,36 трлн рублей на 1 апреля.

Сбербанк России в первом квартале 2018 года увеличил чистую прибыль по РСБУ на 26,4% — до 195,9 млрд рублей, говорится в пресс-релизе кредитной организации. В марте чистая прибыль банка составила 66,8 млрд рублей против 50,4 млрд рублей за аналогичный период 2017 года. Чистый процентный доход банка увеличился на 7,2% по сравнению с аналогичным периодом прошлого года и составил 301,3 млрд рублей. Чистый комиссионный доход за тот же период вырос на 18,4% — до 90,8 млрд рублей. Расходы на совокупные резервы составили 38,8 млрд рублей, что на 20,6% меньше, чем за аналогичный период 2017 года. Активы Сбербанка с начала года выросли на 0,3% — до 23,36 трлн рублей на 1 апреля.

Сбербанк показал хорошие темпы роста прибыли, но заметны тенденции к замедлению динамики. В основном это следствие более существенного снижения ставок по сравнению со стоимостью фондирования, что оказывает давление на чистый процентный доход. В целом, если анализировать прибыль компании по итогам 1-го квартала, то ее драйверами стало меньшее отчисление в резервы и комиссионный доход.Промсвязьбанк

Мое первое знакомство с Шортом Сбербанка. Поехали.

- 09 апреля 2018, 10:26

- |

Всем привет друзья, с Вами трейдер Литвинов Владимир и в этом посте я хочу поговорить о том, как я докатился до торговли на понижения по бумагам Сбербанка. Итак, поехали.

С недавних пор выкладываю полную текстовую версию. Видео в конце поста. Буду благодарен за просмотр и лайки.

Короткие позиции занимают в моем стиле торговли, менее 2%. А уж торговля акциями Сбербанка настолько редкая вещь, что даже и не припомнить последнюю сделку. Не сложилось у меня со Сбером «исторически». Долгое время я наблюдал за тщетными попытками других трейдеров вступить в битву с акциями Сбербанка, которые неумолимо двигались вверх. Даже вспоминаю нашу перепалку со всем известным «шортильщиком» Сбера, о прогнозах на это падение. Итак, что же заставило меня сформировать в терминале график Сбербанка и посмотреть на него критическим взглядом.

Во-первых, мой среднесрочный портфель, который заполнен на 100% лонговыми позициями. Не скажу, что я им доволен и специально для хэджирования рисков, решил разбавить портфель краткосрочными шортовыми спекуляциями. Инструментом мог быть, как индекс РТС, который в последнее время, как по мне, ведет себя странно, так и сам новоиспеченный Индекс Мосбиржы. Но выбор упал на локомотив российского фондового рынка — Сбербанк.

( Читать дальше )

С недавних пор выкладываю полную текстовую версию. Видео в конце поста. Буду благодарен за просмотр и лайки.

Короткие позиции занимают в моем стиле торговли, менее 2%. А уж торговля акциями Сбербанка настолько редкая вещь, что даже и не припомнить последнюю сделку. Не сложилось у меня со Сбером «исторически». Долгое время я наблюдал за тщетными попытками других трейдеров вступить в битву с акциями Сбербанка, которые неумолимо двигались вверх. Даже вспоминаю нашу перепалку со всем известным «шортильщиком» Сбера, о прогнозах на это падение. Итак, что же заставило меня сформировать в терминале график Сбербанка и посмотреть на него критическим взглядом.

Во-первых, мой среднесрочный портфель, который заполнен на 100% лонговыми позициями. Не скажу, что я им доволен и специально для хэджирования рисков, решил разбавить портфель краткосрочными шортовыми спекуляциями. Инструментом мог быть, как индекс РТС, который в последнее время, как по мне, ведет себя странно, так и сам новоиспеченный Индекс Мосбиржы. Но выбор упал на локомотив российского фондового рынка — Сбербанк.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 09 апреля 2018, 09:18

- |

Чем грозят российскому бизнесу новые санкции США

Американские резиденты отныне не имеют права вести дела с подпавшими под санкции россиянами. А компании и граждане из других юрисдикций сами рискуют подпасть под санкции, если продолжат бизнес с персонами из нового списка. При этом выйти из-под санкций практически невозможно. Снять их дозволено только с одобрения конгресса США. В наихудшей ситуации пока оказались компании Олега Дерипаски En+ и UC Rusal – они уже подешевели на $3,2 млрд. (Ведомости)Rusal предупредил о риске дефолтов из-за санкций США

UC Rusal Олега Дерипаски разместила на Гонконгской фондовой бирже сообщение, из которого следует, что компания может объявить технический дефолт из-за введенных против нее санкций. После этого сообщения( Читать дальше )

Про Сбербанк, тактику крупных игроков, VSA и т.д.

- 09 апреля 2018, 07:41

- |

Добрый день!

Подметил у себя паттерн: с умничал на форуме, написал пост — жди лося!

Имеется желание как-то разорвать данную цепь событий. Или не постить. Молчание ведь золото. Или постить, но не лосить. Слово ведь серебро, что тоже неплохо :)

Камрады, будьте весьма осторожны с этими ВСА, дельтами, кластерами и тому подобными вещами. Объём — далеко не самая важная вещь в триаде «время/цена/объём». Свежий пример в Сбербанке

Анализ оказался довольно неточным в рамках дня. Хотя на сегодня сохраняется возможность по «дополнительному сценарию». Особенно привлекла внимание фраза:

«В четверг была замечена активность покупателей по ценам ближе к максимуму торгового дня — такой тактический прием крупные покупатели применяют из-за предсказуемой активности продавцов в этом диапазоне.»

В актуальном контексте эти крупные покупатели по факту покупали по невыгодным ценам и словили крупного лося к концу дня. Кто не вышел вовремя. А ведь многие ориентируются на так называемых «крупных игроков».

( Читать дальше )

Подметил у себя паттерн: с умничал на форуме, написал пост — жди лося!

Имеется желание как-то разорвать данную цепь событий. Или не постить. Молчание ведь золото. Или постить, но не лосить. Слово ведь серебро, что тоже неплохо :)

Камрады, будьте весьма осторожны с этими ВСА, дельтами, кластерами и тому подобными вещами. Объём — далеко не самая важная вещь в триаде «время/цена/объём». Свежий пример в Сбербанке

Анализ оказался довольно неточным в рамках дня. Хотя на сегодня сохраняется возможность по «дополнительному сценарию». Особенно привлекла внимание фраза:

«В четверг была замечена активность покупателей по ценам ближе к максимуму торгового дня — такой тактический прием крупные покупатели применяют из-за предсказуемой активности продавцов в этом диапазоне.»

В актуальном контексте эти крупные покупатели по факту покупали по невыгодным ценам и словили крупного лося к концу дня. Кто не вышел вовремя. А ведь многие ориентируются на так называемых «крупных игроков».

( Читать дальше )

Сделка по Сбербанку (2 стопа и 1 тейк)

- 08 апреля 2018, 15:20

- |

Здесь представлена моя сделка по фьючерсу на акции Сбербанка. Я зашел два раза в лонг и получил два стопа. Но видя свой сигнал я рискнул и зашел в третий раз. Сигнал был виден на большем таймфрейме. Здесь мой сигнал совпал с психологическим уровнем на акции 250 рублей. Мысль была в том что уровень будут пробивать вверх, так как мы не первый раз подходили к нему и стояли под ним. Вывод: Если мы видим наш сигнал то даже после нескольких неудач надо рисковать и заходить в сделку. Естественно если не исчерпан лимит стопов по риск-менеджменту на день. У меня например максимальный риск — 4 стопа на день, а было получено только 2 стопа поэтому принял решение зайти в 3 сделку основываясь на своем сигнале. В итоге он отработал.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал