Нефтегазовый сектор

Газпром скоро выстрелит

- 22 октября 2015, 12:25

- |

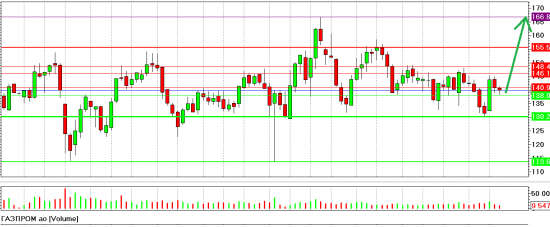

График акций Газпрома, ММВБ, неделя

я очень категорично отношусь к Газпрому как к инвестиции. Но, в связи, с появлением информации о недавней покупки председателем совета директоров г-ном Зубковым пакета акций Газпрома на 14 млн рублей, в Газпроме появляется идея. Этот инсайдер весьма удачно осуществляет свои операции с акциями Газпрома:

Косвенным признаком этого может служить то, что глава совета директоров «Газпрома» Виктор Зубков в конце сентября вновь приобрел акции монополии (на 14 млн руб.). До сих пор господин Зубков очень успешно вкладывал деньги в бумаги компании. В отличие от других топ-менеджеров «Газпрома», которые, как правило, покупают и продают доли постепенно и небольшими пакетами, Виктор Зубков инвестировал в «Газпром» только в июне 2013 года — спустя пять лет после избрания на свой пост — и сразу на 29,7 млн руб. Покупка была сделана в тот момент, когда акции «Газпрома» подешевели до минимума с 2009 года. Затем господин Зубков продал эти бумаги в середине февраля 2014 года — менее чем за неделю до обвала фондового рынка, в ходе которого «Газпром» потерял 20% капитализации.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 21 )

А Баба Яга против!

- 01 сентября 2015, 12:25

- |

Роснефть удивляет своей позицией оппортунизма (Термин «оппортунизм» часто используется в унизительном смысле, главным образом потому, что означает частичный или полный отказ от политических принципов, если не на словах, то на практике. Таким образом, обычно считается, что поведение оппортуниста является беспринципным: средства достижения цели сами становятся целью. В этом случае происходит утеря первоначальных отношений между целью и средствами.)

- В условиях нехватки средств на разработку собственных месторождений и избытка газа на внутреннем рынке, требует денег у ФНБ на разработку «Роспана». У «Роснефти» есть контракт на поставку 35 млрд м3 «Интер РАО» и ещё 55 млрд м3. Всего закантрактовано 80 млрд м3 на долгосрочной основе, но у независимых производителей не хочет покупать, т.к. жалко маржу

«Планка в 100 млрд кубометров, возможно, и достижима для „Роснефти“, но не подкреплена слабеющим спросом на рынке»,— считает Алексей Кокин из «Уралсиба». По его мнению, еще два года назад газовая программа «Роснефти» выглядела рискованной, хотя часть объемов явно предназначалась для экспорта в форме СПГ или трубопроводного газа, но сейчас и эта опция «весьма туманна». «Роснефти», возможно, разумнее не начинать новые газодобывающие проекты, а при необходимости купить газ у конкурентов, пожертвовав маржой, полагает господин Кокин. «Едва ли клиенты „Роснефти“ в текущей ситуации будут настаивать на полном выполнении контрактов: при избытке газа на рынке у потребителей есть возможность купить газ на еще более выгодных условиях»,— заключает аналитик.

( Читать дальше )

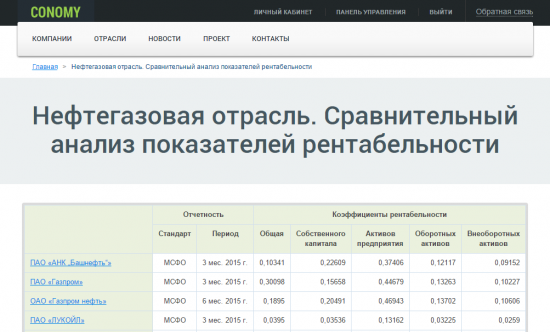

Самый важный апдейт августа: сравните компании внутри отрасли!

- 27 августа 2015, 16:46

- |

Мы серьёзно поработали над обновлением раздела «Отрасли».

Теперь компании можно можно сравнивать внутри отрасли по коэффициентам рентабельности, финансовым и производственным показателям, а также по удельным затратам.

Напоминаем, что в карточке большинства компаний есть таблицы сравнительного анализа, учитывающие производство, финансовые результаты и рыночные коэффициенты. Прелесть таких таблиц заключается в возможности редактировать значения и видеть, как изменяется результат.

( Читать дальше )

Закулисье империи "Лукойл" странное видео

- 25 августа 2015, 12:37

- |

Как расценивать данное видео? не совсем понятно, так например ряд общеизвестных фактов подаётся как нечто «конспирологическое». Есть и ряд однозначных передёргиваний и манипуляций.

Для понимания сложности механики бизнеса ТНК такой как Лукойл я думаю стоит посмотреть, да и есть ряд фактов про которые я например не знал. В общем смотрим через призму критического взгляда:

в свете последних событий Лукойл VS Роснефть в борьбе за Таймыр я могу предположить, что таких видосов и сюжетов по ТВ про несовсем эффективных нефтяных менеджеров и привыание им несуществующих политических амбиций мы увидим серию

От этой отчётности пахнет газом)

- 10 августа 2015, 17:34

- |

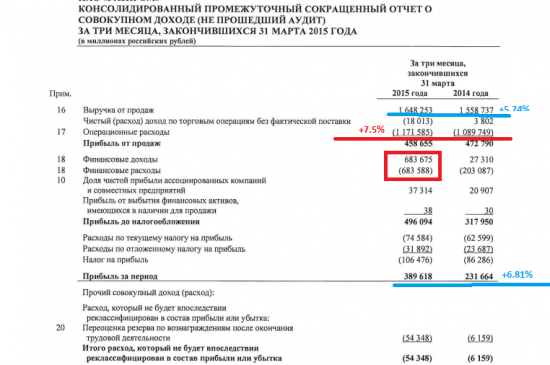

Рисунок P&L Газпром 1-й квартал 2015 года

выручка выросла на 5,74%, а операционные расходы выросли на 7,5%.

А далее всё становится не понятным! как только начинаешь задумываться над содержанием:

Берём ст Фин доходы 683 675 и ст Фин расходы 683 588, сальдируем, получаем 87 млн рублей. Между собой эти статьи как-то удивительно похожи, выглядит весьма подозрительно. Гипотеза сразу возникает следующая: «трёхкратный рост финансовых расходов» ребалансируется какими-то сомнительными операциями по статье «финансовые доходы» с целью нарисовать прибыль.

Обращаемся к примечанию 18 Финансовые доходы:

Рисунок примечание 18 Финансовые доходы

( Читать дальше )

ННК Актив облигации

- 01 июля 2015, 10:11

- |

Лукойл.

- 11 июня 2015, 14:59

- |

ЧИСТАЯ ПРИБЫЛЬ ЛУКОЙЛА ПО US GAAP В I КВ. СНИЗИЛАСЬ В 2,5 РАЗА, ДО $690 МЛН, НИЖЕ ПРОГНОЗА

Решил посмотреть, что происходило с «Лукойлом» в последние годы:

Добыча не растет особо, запасы не растут.

А в 2014 году оказывается средняя была 98 $ за барр., если в этом году средняя будет 60 — результаты будут еще менее веселыми.

Ну, хотя, так у всех нефтянников дела обстоят.

У кого-нибдуь есть аргументы за покупку акций Лукойла?

Какие коэффициенты использовать для анализа нефтегазовых компаний

- 20 мая 2015, 09:48

- |

Ранее мы обсудили, что нефтяной и газовый бизнес отличает своя специфика и для анализа его эффективности нужны свои коэффициенты. Здесь мы рассмотрим ключевые из них: 1. P/R Ratio. 2. Reserve Life Index. 3. RRR Ratio. Именно их чаще всего применяют к оценке компаний из добывающей отрасли. Все данные для их расчета (объемы добычи и величину запасов сырья) можно найти в отчетах компаний, которые они публикуют на своих ресурсах в разделе Investor Relations, или на сайте Комиссии по ценным бумагам и биржам США (SEC) в разделе Company Filings.

1. Коэффициент добычи к запасам (Production to Reserves Ratio, P/R Ratio)

Истощаемость запасов — реалии нефтегазодобычи, и для стабильной работы на рынке компания должна восполнять свои резервы (через поиск и разработку месторождений, а также закупку сырья).

( Читать дальше )

Chevron (CVX) страдает от низких цен на нефть

- 18 мая 2015, 16:15

- |

В пятницу, 1 мая, за 2 квартал 2015 финансового года отчитался второй крупнейший в США нефтедобытчик – Chevron Corporation, акции которого торгуются на Санкт-Петербургской бирже под тикером CVX. Отчетность вышла ожидаемо негативная – низкие цены на нефть продолжают оказывать крайне высокое давление на финансовые показатели компании. Выручка сократилась на 35% – до 34.56 млрд. долларов, чистая прибыль и вовсе рухнула на 43% до 2.57 млрд. долларов против 4.51 млрд. годом ранее. Прибыль на акцию составила 1.37 доллара против 2.36 долларов в аналогичном периоде 2014 года. Тем не менее, даже столь, казалось бы, удручающие результаты деятельности оказались выше средних ожиданий инвесторов – по выручке прогнозы составляли лишь 24.37 млрд. долларов, по прибыли – 0.79 доллара на акцию. Тем не менее, реакция рынка оказалась негативной – на открытии торгов в день публикации отчета акции просели на 0.6% до 111.00 долларов (на следующий день бумаги упали еще более чем на 1.9% — до 109.00 долларов).

( Читать дальше )

Как проводить анализ нефтегазовых компаний

- 18 мая 2015, 15:43

- |

Если вы задумываетесь о добавлении в портфель акций нефтегазовых компаний, то вам пригодится данный обзор. Потому как анализ таких активов невозможен без подготовки. Не зная специфики, их не понять и не измерить стандартными метриками. Как оценивать нефтяные и газовые компании и что учитывать, делая выбор? Об этом сейчас поговорим.

И начнем мы, пожалуй, с того, что определим, на чем стоит нефтегазовый бизнес. А стоит он на таких столпах: 1. Добыча (Production). 2. Запасы (Reserves). 3. Денежный поток (Cash Flow). Это три ключевых переменных, от которых зависит его эффективность, и основное внимание мы уделим именно им.

Добыча – это среднее количество ресурса, извлекаемое из земли. Запасы — это количество ресурсов, которое еще в земле. Выделяют три типа запасов: 1. Доказанные (Proved Reserves). 2. Вероятные (Probable Reserves). 3. Возможные (Possible Reserves).

Доказанные запасы имеют 90%-ную вероятность добычи. У вероятных запасов шансы на добычу составляют 50%. У возможных запасов потенциал добычи не превышает 10%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал