Доу-Джонс

Дивидендная доходность как индикатор будущего поведения рынка

- 28 сентября 2015, 18:19

- |

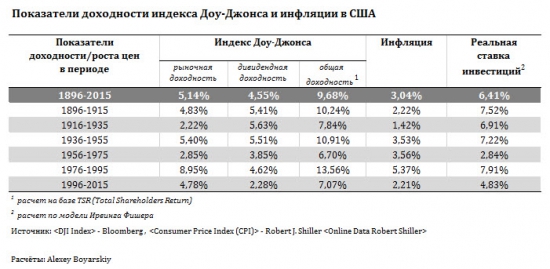

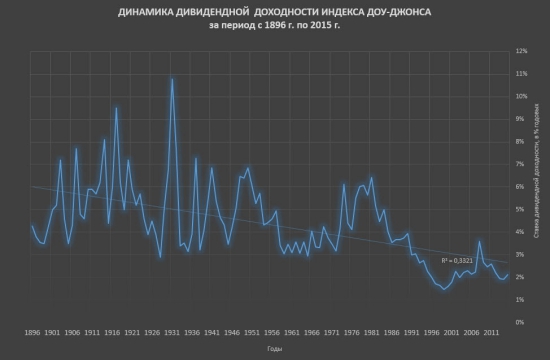

Выше в таблице видно, что дивиденды занимают существенную долю в совокупном доходе инвестора на рынке акций. Исторически на американском фондовом рынке за период с 1896 г. по 2015 г. ставка дивидендной доходности составила ~4,6% из 9,7% совокупной годовой доходности в номинальном выражении. А это составляет приблизительно 50% годового дохода инвестора. При этом учитывая возможность последующего реинвестирования полученных дивидендных выплат общий вклад их, в процесс получения прибыли на рынке акций, становится ещё весомее. Отсюда дивиденды являются важнейшей составляющей инвестиций на рынке акций в целом.

В мире финансов существует достаточно известный коэффициент «Цена/Прибыль» (Price/ Earnings Ratio, P/E) — соотношение между ценой акции и прибылью на акцию. Иными словами это коэффициент, который помогает определить является ли акция той или иной компании дешевой или дорогой. Важно не переплачивать за инвестиции.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 4 )

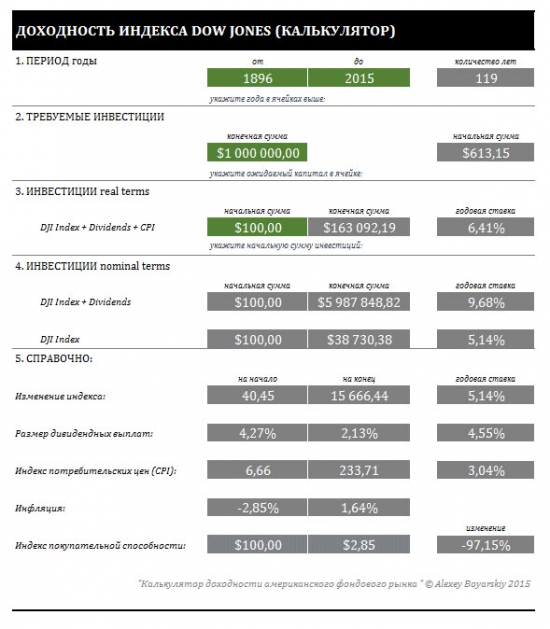

Калькулятор доходности индекса Dow Jones

- 24 сентября 2015, 18:28

- |

Калькулятор вы найдете здесь: "Калькулятор доходности индекса Dow Jones"

Исторический период анализа данных: с 1896 года по 25 августа 2015 года.

Необходимо лишь в ячейках зеленого цвета указать свои параметры (период инвестиций, начальный размер инвестиций и/или требуемую сумму на конец) и калькулятор выдаст итоговый результат.

Помимо расчета данных об инвестициях вы получите информацию по инфляции за этот период, изменение покупательной способности доллара США и др.

P.S.

Хотел было выложить веб-версию его на смарт-лабе, но чего-то не получилось.

Калькулятор был выполнен по мотивам статьи "Индекс Dow Jones — 120 лет истории."

Учёт дивидендов. Корректировка анализа доходности американского рынка

- 14 сентября 2015, 18:45

- |

По справедливым комментариям к нему — пост был откорректирован (см. новый вариант).

Дивидендная составляющая на рынке акций способна сильно изменить конечный результат анализируемых данных.

Отдельно привожу здесь график дивидендной доходности индекса Доу-Джонса за период с 1896 по 2015 гг.

( Читать дальше )

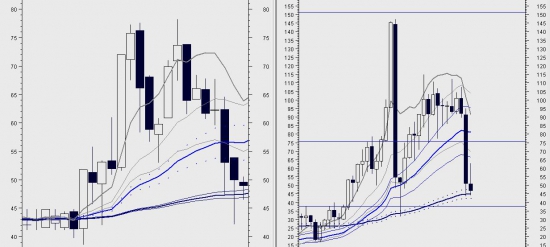

Интересные картинки или "Куды крестьянину – податься?"

- 14 августа 2015, 10:36

- |

Правая – нефть с 70х годов и до наших дней, один бар 5.5 мес.

Левая ДоуДжонс с 1984 и до 1904 года

По левой картинке:

— толстая линия индиго проколота;

— мин. прокола 42.15;

— цена под серой линией;

за всю историю цена уходила ниже толстой линии индиго 2 раза в великую депрессию и второй заход от нее;

По правой картинке:

— цена под серой линией;

— текущая цена — толстая линия индиго;

— мин. прокола 42.16;

данные с 70х годов – по ним цена находилась ниже толстой линии индиго до 2004 года – после ушла выше уровня 38;

( Читать дальше )

Целевой уровень отскока по индексу Доу-Джонса 16535 пунктов

- 15 января 2015, 23:33

- |

Следующая поддержка на пути падения у индекса Доу-Джонса сейчас находится на уровне 16887 пунктов. Но у меня такое чувство, что отскок от 16887 будет не очень сильным. И среднесрочный разворот индекса произойдет чуть ниже, на уровне 16635 пунктов. Этот уровень 16635 пока мой ориентир для покупок со SL 16535 и открытой целью.

Удар медвежьей лапы

- 26 сентября 2013, 22:04

- |

Про ист хай Доу Джонс или ответ В. Олейнику

- 06 марта 2013, 10:01

- |

Сегодня наткнулся на статью http://slon.ru/fast/economics/dow-jones-pobil-istoricheskiy-rekord-pochemu-eto-nikogo-ne-volnuet-916637.xhtml

о том же

Кратко выдержка из статьи

- Во-первых, скорректированному с учетом инфляции показателю еще далеко до рекордов: около 8%.

- Но даже не это проблема. Реальная проблема заключается в том, что Dow является бессмысленным индексом, потому что компоненты, с учетом которых он рассчитывается, выбраны необъективно. Правильнее сравнивать компании по их рыночной капитализации, а не просто по цене акции.

«Вы берете цену одной акции компании, умножаете ее на общее число акций и получаете стоимость компании, –пишет Иглесиас. – Компании с высокой рыночной капитализацией имеют наибольший вес. Неправильный способ «взвесить» компании – это способ Dow Jones. Если одна акция Acme стоит вдвое больше, чем одна акция Genericorp, то Acme получается в два раза более значимой, чем Genericorp, даже если акций последней в мире в четыре раза больше, чем первой».К чему я это все. 1. Нужно смотреть как поведет себя Сип.

( Читать дальше )

Прогноз биржевой активности на 2013 год

- 05 января 2013, 11:58

- |

Прошедший 2012 год стал годом самой низкой волатильности рынка акций за все время существования индекса ММВБ. Такая низкая активность негативно отразилась на доходностях и настроениях участников биржевых торгов. Поскольку спад активности идет уже третий год подряд, то все чаще звучат голоса о грядущей полной деградации торговли акциями, как вида деятельности.

Прошедший 2012 год стал годом самой низкой волатильности рынка акций за все время существования индекса ММВБ. Такая низкая активность негативно отразилась на доходностях и настроениях участников биржевых торгов. Поскольку спад активности идет уже третий год подряд, то все чаще звучат голоса о грядущей полной деградации торговли акциями, как вида деятельности.Остается только предполагать, что за любым спадом рано или поздно следует подъем. Спады и подъемы должны чередоваться. Даже годовые. Здесь обязательно должна прослеживаться некоторая цикличность. Из советских учебников политэкономии известно, что кризисы перепроизводства в капиталистическом мире происходят приблизительно каждые десять лет. Два глубочайших кризиса в новейшей российской истории так же произошли с разницей в 10 лет – в 1988 и 2008 годах. Поэтому есть смысл отталкиваться от гипотезы десятилетней цикличности.

( Читать дальше )

Доу vs РТС, Х-волнa, будущее...

- 29 октября 2012, 10:37

- |

дальнейшая реализация обычно такая, Х-волна после пика и резкий импульс к основанию(по обыкновению довольно быстрый во времени), в данном случае на 10500. Такой модели как я понял придерживается именитый управляющий айтиинвеста, чье имя не принято произносить вслух). Куда в таком случае укатают индекс РТСа лучше не думать, не тратить нервы. Давайте лучше посмотрим в приближении что имеем.

дальнейшая реализация обычно такая, Х-волна после пика и резкий импульс к основанию(по обыкновению довольно быстрый во времени), в данном случае на 10500. Такой модели как я понял придерживается именитый управляющий айтиинвеста, чье имя не принято произносить вслух). Куда в таком случае укатают индекс РТСа лучше не думать, не тратить нервы. Давайте лучше посмотрим в приближении что имеем.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал