Блог им. abnsecurities

Доходность американского рынка акций 1896-2015

- 13 сентября 2015, 11:38

- |

Теоретически инвестировав в мае 1896 года $100 к августу 2015 года эта сумма выросла бы до ~ $38 266 в номинальном выражении. Ключевым моментом здесь является, что полученная сумма представлена лишь в ее номинальном выражении.

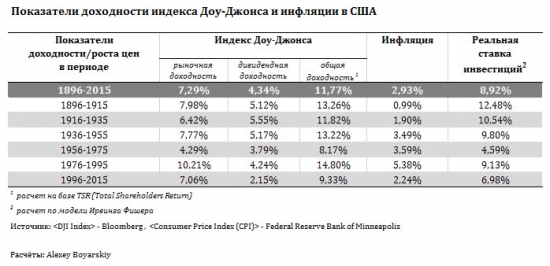

Напомним, что среднегодовая доходность индекса Доу-Джонса за этот период составила ~ 7,29% годовых (без учета дивидендной составляющей).

Среднегодовая ставка выплачиваемых дивидендов по акциям компаний входящим в индекс Доу-Джонса - 4,34% годовых.

Ниже представлена динамика дивидендной доходности индекса за анализируемый период.

На графике видно, что процент дивидендных выплат имеет тенденцию к снижению.

Доходность инвестиций в акции необходимо учитывать с учетом прироста рыночной стоимости и дивидендной доходности. Для этих целей используется показатель TSR (Total Shareholders Return) — совокупная доходность инвестора.

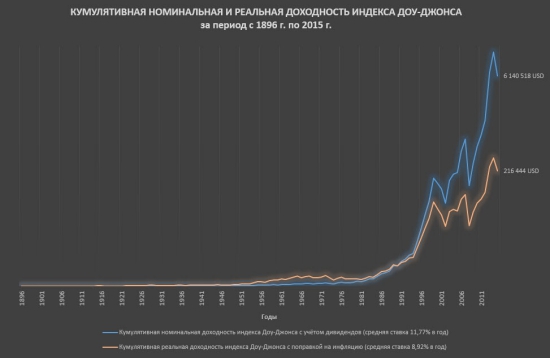

С учётом дивидендной составляющей процентное изменение динамики индекса Доу-Джонса выглядит ещё более впечатляюще.

В этом случае, теоретически инвестировав в мае 1896 года $100 к августу 2015 года сумма выросла бы до ~ $6 140 518 с учётом выплаченных и реинвестированных дивидендов, но по-прежнему все ещё в номинальном выражении.

Говорить о реальной доходности необходимо с поправкой на покупательную способность денежной единицы инвестиций. Следовательно необходимо учесть инфляционную составляющую американской экономики за исследуемый период при анализе динамики Доу-Джонса.

В общем виде показатели изменения доходности индекса Доу-Джонса и индекса потребительских цен в США в разбивке на 20-летние периоды и в целом будут выглядеть следующим образом:

Среднегодовой показатель инфляция в США в 2,93% привел к тому, что за 119 лет с 1896 г. по 2015 г. покупательная способность доллара США упала на 96,5% (см. ниже).

(Примечание: в России рубль обесценился только к доллару США на 95% за последние 20 лет и см. также материал "Анализ динамики фондовых индексов стран BRICS")

Небольшая инфляция в год в размере ~2,93%, как видно на рисунке выше, способна значительно сократить покупательную способность денежной единицы на длительном промежутке времени.

Теперь, если мы пересчитаем номинальную доходность инвестиций в реальную, мы получим ~ 216 444 долларов США.

Если пересчитать индекс Доу-Джонса с поправкой на инфляцию то, мы получим следующее:

Индекс в реальном выражении за этот период вырос до 88 612,18 пунктов, его темп прироста составил 216 344 % vs 38 166% в номинальном выражении.

Доход по акциям и инфляция:

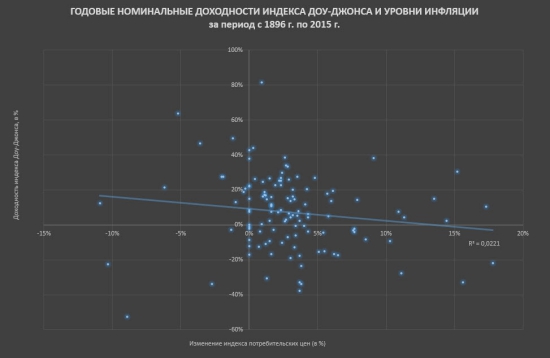

"… здравый смысл подсказывает, что доход по акциям должен быть относительно высоким, когда инфляция относительно велика, и относительно низким при относительно низкой инфляции. Почему? Потому что акции представляют претензии их владельца на реальное имущество, ценность которого должна возрастать с увеличением инфляции." - из книги «ИНВЕСТИЦИИ» Шарп У., Александер Г., Бэйли Дж.

В самом деле рассмотрим эту связь на нашем исследуемом горизонте.

Коэффициент корреляции между номинальной доходностью индекса Доу-Джонса и ставкам по инфляции за период с 1896-2015 гг. — (-0,15). Корреляция не просто не положительная — она слабо отрицательная. Тем не менее полученный уровень коэффициента незначителен, чтобы говорить об обратной зависимости. В данном случае, можно говорить об отсутствии существенной связи между этими двумя переменными.

В вышеупомянутой ранее книге «ИНВЕСТИЦИИ» — одним из автором, которой являлся Уильям Шарп — лауреат Нобелевской премии по экономике, уже приводился график аналогичного порядка, с небольшой лишь разницей, что вместо индекса Доу-Джонса были представлены годовые доходности акций и период анализа данных был немного меньше (1926-1993 гг.). И в нём речь шла о полученном коэффициенте корреляции равном (-0,02), что по сути говорило о нулевой связи.

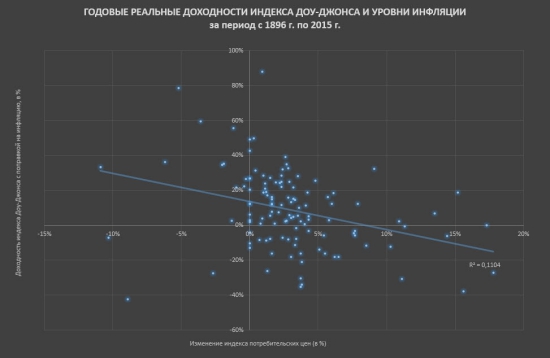

При этом, если мы рассмотрим связь между инфляцией и доходностью индекса Доу-Джонса в реальном выражении мы получим ещё большую отрицательную корреляцию — (-0,33).

Полученный результат говорит о том, что высокая инфляция сопровождается низкими реальными доходами по акциям.

Анализ полученных данных также показывает, что акции в краткосрочном периоде не являются средством защиты от инфляции, при этом наличие устойчивого дополнительного денежного потока в виде дивидендов, с последующим их реинвестированием способно нивелировать этот неприятный момент в долгосрочной перспективе.

теги блога Алексей

- Brent

- Dow Jones

- RTS

- S&P500

- акции

- американский рынок акций

- Анализ

- анализ акций

- анализ данных

- анализ облигаций

- анализ рынка

- аналитика

- баффет

- БРИКС

- валюты

- внутридневная торговля

- волатильность

- вопрос залу

- Высказывания

- голосование

- гособлигации РФ

- гособлигации США

- грэхем

- депозиты

- дефолты

- дивиденды

- дневник сделок

- долговой рынок

- доллар

- Доу Джонс

- Доу-Джонс

- доходность облигаций

- журнал сделок

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции по методу Марковица

- Индекс Доу-Джонс

- инфляция

- инфляция в США

- калькулятор

- карта рынка

- книга

- книга про трейдинг

- книги

- количественный анализ

- марковиц

- ммвб

- мнение по рынку

- мысли в слух

- нефть

- Облигации

- Олейник

- опрос

- оффтоп

- оценка рисков

- приложение

- программа

- ранд

- расчет

- реал

- реальная доходность

- рецензия на книгу

- риски

- РТС

- рубль

- рупия

- рынок

- рынок акций

- рынок облигаций

- спрэд

- спрэды

- срочный рынок

- статистика

- теханализ

- технический анализ

- торговля

- трейдинг

- управление актива

- управление активами

- управление портфелем

- усреднение

- фондовые индексы

- фондовый рынок РФ

- фьючер ртс

- фьючерс РТС

- фьючерсы

- фьючерсы ММВБ

- цитаты

- Шадрин

- шарп

- юань

- юмор

1896 — 1915: рост Доу 7.89%, инфляция 0.99%, реальная доходность 7.25% (без учета дивидендов)

---------------

Форд в 1927 году сменил легендарную модель «Т» на «А». Знаете сколько она стоила?

«Ford A» в год выпуска отдавали за $385 с кузовом родстер, при цене $1400 за роскошную модификацию «Town Car» (соотношение 3,63)

Сегодня Форд выпускает самую популярную модель Focus в базовой комплектации по цене 16,605 (в США). Есть и заряженный Focus ~ по 60k с аналогичным соотношением 3,63.

Итак, имеем 385 против 16605.

Итого: машина дороже в 43 раза.

Взять жильё? Тогда картина будет мягче — ~7к против ~130к (~в 18,5 раз). Да и метраж не тот. Они дома считают не метрами, как европейцы и не окнами, как на Руси было, и даже не татами, как японцы, а спальнями.

Но продукты всё-таки важнее. Возьмём самый демократичный хавчик для нищих:

большой гамбургер с мясом. 13 центов в 1930 против $4,5 сегодня. 34 с половиной раза! А если взять нормальную еду, от которой людей не разносит, будет под 50 раз.

График пшеницы/золото/топлива видели?

Цифра страшная для любого инвестора без плеча!

2. Не учтены дивиденды — аннулируем другую половину статьи.

3. «процедура инвестирования… вряд ли принесёт солидный доход в реальном выражении» — А вот эта субъективная фаза, повторенная несколько раз не имеет смысла (хотя именно из-за нее статья писалась).

Имеет смысл лишь сравнение с альтернативами.

Инфляция, золото, недвижимость, гамбургеры ваши — все растет гораздо медленнее диверсифицированных инвестиций в бизнес. С этим фактом вы ничего не поделаете.

индексы растут вечно ибо падающие бумаги из индекса выкидывают заменя их растущими… т.е. состав индекса сменился много-много раз…