московская биржа

Комиссионные доходы Мосбиржи будут расти, но процентные доходы будут сокращаться - Промсвязьбанк

- 24 августа 2023, 13:09

- |

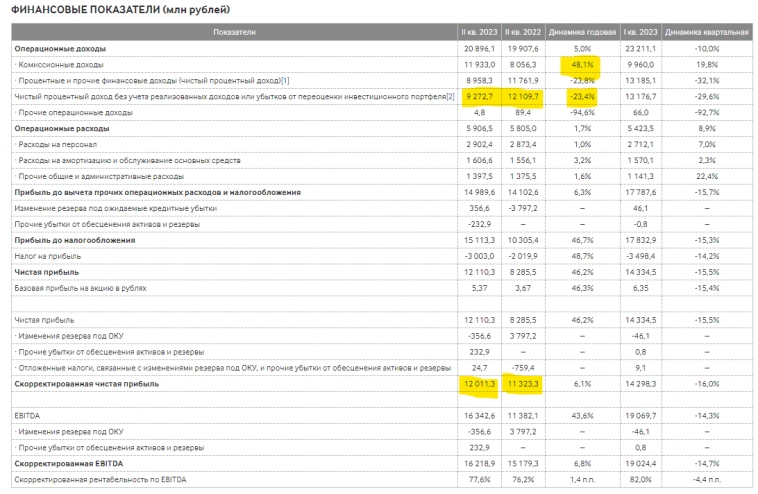

Отчет Мосбиржи в целом неплохой, по прибыли результат превзошел консенсус Интерфакса. Но акции реагируют снижением в пределах 2%. Рост комиссионных доходов был ожидаем как следствие низкой базы прошлого года и активизации инвесторов в текущем году. Так, на рынке акций доходы увеличились почти в 3,5 раза, в то время как объемы торгов выросли на 111,4%. А комиссионные доходы на рынке облигаций увеличились почти в 3 раза на фоне роста объемов торгов (без учета однодневных облигаций) на 173,7%. Что касается процентных доходов, то их снижение также было ожидаемо, так как ранее биржа получала их за счет размещения средств нерезидентов на счетах типа «С», которые затем были переведены в АСВ.

Сдержанный рост операционных расходов (всего на 1,7% г/г) обусловил в том числе и наращивание EBITDA. Чистая прибыль биржи выросла за счет положительного изменения резерва под ожидаемые кредитные убытки (год назад был фиксирован расход в 3,8 млрд руб.).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Дивидендная доходность Московкой биржи за 2023 год может составить 4,4% - Атон

- 24 августа 2023, 11:55

- |

Комиссионный доход подскочил на 48.1% г/г / 20% кв/кв до 11.9 млрд руб. Основной рост пришелся на рынок акций (+246% до 1.6 млрд руб.) и облигаций — +192% г/г до 0.7 млрд руб. Сегмент деривативов также показал сильный рост — на 163% до 1.5 млрд руб. Остальные сегменты выросли на 23-40% г/г. Для сравнения, чистый процентный доход снизился на 23.4% г/г / 30% кв/кв до 9.3 млрд руб. после того, как ЦБ РФ перевел замороженные средства, принадлежащие иностранным инвесторам, на так называемые С-счета в Агентство по страхованию вкладов. Операционные расходы компании росли медленно — на уровне 1.7% г/г / 8.9% кв/кв. В результате EBITDA выросла на 43% г/г / -14.3% кв/кв до 16.3 млрд руб., а чистая прибыль прибавила 46.2% г/г / -15.5% до 12 млрд руб. Прогноз роста операционных расходов снизился до 6-10% г/г в 2023 году с 10-14% ранее, что является позитивным фактором. Мосбиржа планирует представить новую стратегию до конца 3К23.

По нашим оценкам, Мосбиржа торгуется с мультипликатором P/E 2023П около 7.

( Читать дальше )

Волатильность и активность спекулятивного капитала на валютном рынке возрастет - Промсвязьбанк

- 24 августа 2023, 10:41

- |

Невысокая волатильность основных валютных пар на МосБиржи сохранилась и в среду: курс доллара потерял по итогам дня лишь 4 копейки, удержавшись выше 94 руб., евро и юань — чуть подросли, отыграв некоторое ослабления позиций доллара по отношению к мировым валютам на мировых рынках. Торговая активность в паре доллар-рубль чуть снизилась, указывая на ограниченные возможности по предложению валюты со стороны экспортеров, а вот в паре юань-рубль — подросла, хотя обороты и остались заметно ниже уровней прошлой недели.

В первые часы сегодняшних торгов доллар пытается вернуться к росту и подняться к отметке 95 руб. на фоне как ухудшившейся ситуации на рынке нефти (котировки Brent упали к 83 долл./барр., на уровни месячной давности), так и волны ухудшения настроений на российских финансовых рынках.

Полагаем, что сегодня волатильность и активность спекулятивного капитала на валютном рынке несколько возрастет, что заставляет нас несколько расширить диапазон вероятных колебаний курса доллара на сегодня, до 93-96 руб.

( Читать дальше )

Позиции в РОССИЙСКИХ Акциях на 24.08.2023

- 24 августа 2023, 10:27

- |

Акции ГАЗПРОМ держим на контроле возможны изменения позиции.

Акции 1-го, 2-го и 3-го эшелона на фондовом рынке-что это за "эшелоны" и чем они отличаются друг от друга.

- 24 августа 2023, 09:40

- |

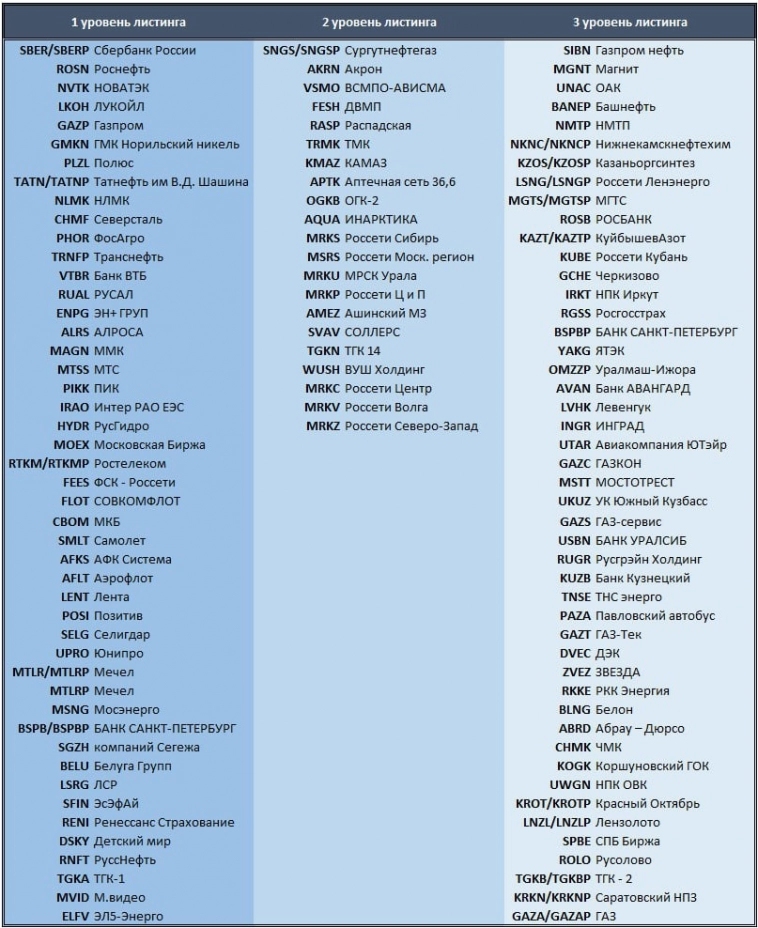

Все инвесторы знают или слышали понятие "акции первого эшелона" или "акции третьего эшелона". В этой статье я решил более подробно осветить тему эшелонов (уровней листинга) акций российского фондового рынка и объяснить, как бумаги попадают в тот или другой эшелон, а так же, чем они отличаются друг от друга.

Начну с определения самого слова «эшелон» — это французское слово, в переводе означает «лестница».

В русском языке это слово имеет два значения: эшелоном называют состав поезда, либо форму расположения войск.

На фондовом рынке существует уровни листинга, их 3. По сути, это и есть эшелоны, только листинг — более профессиональный термин, а эшелон — народный.

В последнее время на нашем фондовом рынке стали появляться так называемые «ракеты» в акциях 2 и 3 эшелона, бумаги некоторых компаний росли на сотни процентов за пару месяцев и даже дней, например:

( Читать дальше )

Профессиональный трейдинг. Сложные сделки, разбор ситуаций на рынке

- 24 августа 2023, 09:30

- |

В четверг мы ведем трансляции, посвященные профессиональному трейдингу на Московской бирже. Обсуждаем сложные темы, активно торгуем рынок и разбираем крупные сделки. В эфир выходят преподаватели Школы Трейдинга, каждый из которых может разобрать систему своей торговли и дать зрителям больше пользы. Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от Артема Кендирова

10:00 — 11:30 — Разбор крупных сделок, активная торговля на Мосбирже и на крипте, сложные темы

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Закрытый Телеграм-канал для трейдеров — https://schoollive.ru/liveonline/ — это:

1. Обучение трейдингу с 7 до 23 часов по Мск каждый будний день

2. Торговля в прямом эфире на реальном рынке

3. Открытый текстовый и видео чаты трейдеров

4. Настройки стакана и рекомендации по торговле

5. Сигналы по сделкам от трейдеров, которые реально совершают их, а не просто дают советы

( Читать дальше )

Мосбиржа продолжает зарабатывать высокую прибыль. Какие сценарии по дивидендам?

- 23 августа 2023, 19:38

- |

Мосбиржа опубликовала финансовые результаты за 2-ой квартал. Биржа продолжает зарабатывать высокую прибыль за счет процентных доходов и не комментировать размер остатков средств, которые они могут инвестировать (размер портфеля известный).

В отчете отмечаем сохранение высоких процентных доходов и значительный рост комиссионных доходов.

( Читать дальше )

Мосбиржа набирает силы

- 23 августа 2023, 16:43

- |

Главная торговая площадка РФ отчиталасьза 2 квартал

Мосбиржа

МСар = ₽353 млрд

Р/Е = 8

📊Итоги

— комиссионные доходы: ₽12 млрд (+48%);

— процентный доход: ₽9 млрд (-24%);

— чистая прибыль: ₽12 млрд (+6%);

— операционные расходы: ₽6 млрд (+2%).

👍Торговая площадка вновь обновила прогноз по росту операционных расходов на этот год: теперь он составляет 6-10% вместо предыдущих 10-14%.

📈Бумаги Мосбиржи снижаются на 1,5%

👉Как Мосбиржа отчиталась за 1 квартал?

🚀Аналитики MP ожидают, что по итогам года Мосбиржа продемонстрирует отличные результаты благодаря росту объемов торгов и процентных доходов на фоне снижения операционных расходов относительно плановых уровней в начале года.

🔸Кроме того, в следующих кварталах повышение ключевой ставки позитивно скажется на процентных доходах компании.

👉Напоминаем про недавнее резкое повышение ставки

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

🟥 Финансы. Московская биржа: результаты за 2кв2023

- 23 августа 2023, 16:27

- |

💰В 2кв23 чистый процентный доход Московской биржи снизился на 32% кв/кв за счет выбытия доходов от счетов типа С, однако уверенный рост комиссионного дохода фондового, денежного и срочного рынков частично компенсировал это снижение.

🧐 EBITDA снизилась на 14% кв/кв, но EBITDA маржа осталась на высоком уровне — 78%.

🔮 По итогам 2023 мы ожидаем, что рост комиссионного дохода составит 19% г/г благодаря увеличению объемов торгов и тарифной политики компании. В то же время мы ожидаем, что повышение ключевой ставки должно позитивно отразиться на процентном доходе биржи во 2П23 и прогнозируем его снижение по итогам года всего на 5%.

🧮 Рост операционных расходов составил всего 1,7% г/г. Руководство снизило свой прогноз по росту операционных расходов по итогам 2023 года с 10-14% г/г до 6-10% г/г. Это совпадает с нашим прогнозом роста расходов на 8% г/г.

💸 По итогам квартала чистая скорректированная прибыль биржи составила 12 млрд руб. По нашим прогнозам, прибыль по итогам 2023 года может составить 51 млрд руб. Мы считаем, что высокая прибыльность может позволить бирже увеличить дивидендную выплату по итогам 2023 года до 60% с 30% по результатам 2022 года, что предполагает размер дивиденда 14 руб. на акцию и доходность 9%.

( Читать дальше )

Хорошие результаты за 2 квартал уже учтены в цене акций Мосбиржи - Финам

- 23 августа 2023, 15:56

- |

Однако это было в значительной степени компенсировано заметным снижением чистого процентного дохода – на 23,8% до 9 млрд руб., что, вероятно, объясняется передачей средств на счетах типа «С» в Агентство по страхованию вкладов (АСВ). Операционные расходы повысились на 1,7% до 5,9 млрд руб., в основном за счет роста общих административных расходов на 2,5% до 3 млрд руб. Скорректированный показатель EBITDA поднялся на 6,8% до 16,2 млрд руб., при этом рентабельность по EBITDA улучшилась на 1,4 п.п. до 77,6%. Скорректированная чистая прибыль выросла на 6,1% до 12 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал