SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Сергей Седов

Исследование волатильности с помощью HAR-модели библиотеки highfrequency в R.

- 28 апреля 2014, 18:42

- |

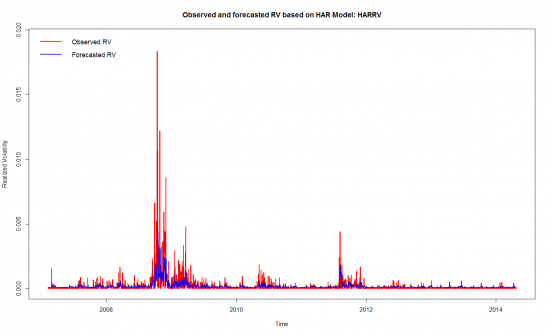

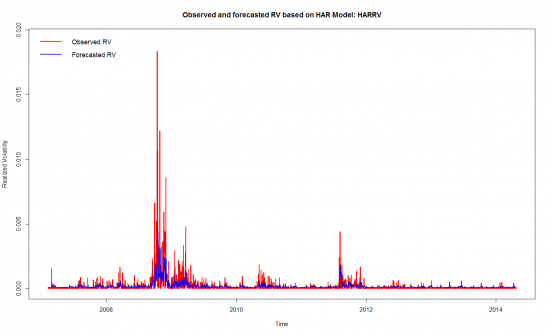

Сегодня я не пожалел время и посмотрел, что можно сделать с HAR моделью.

HAR — это Heterogeneous Autoregressive Model for Realized Volatility (простите, перевести не могу, а если и переведу, то толку мне от этого не будет)

Суть модели в том, что она оценивает три периода, заданых параметрами и строит линейную модель зависимости волатильности на следующий день, подгоняя коэффициенты модели.

Подробное описание модели с формулами и прочим можно найти в описании библиотеки Highfrequency.

Приведу два графика:

Первый — работа модели на SPY с 2007, второй — 2014 год.

( Читать дальше )

HAR — это Heterogeneous Autoregressive Model for Realized Volatility (простите, перевести не могу, а если и переведу, то толку мне от этого не будет)

Суть модели в том, что она оценивает три периода, заданых параметрами и строит линейную модель зависимости волатильности на следующий день, подгоняя коэффициенты модели.

Подробное описание модели с формулами и прочим можно найти в описании библиотеки Highfrequency.

Приведу два графика:

Первый — работа модели на SPY с 2007, второй — 2014 год.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 27 )

Некоторые быстрые методы работы с формулой Блэка-Шоулса

- 25 апреля 2014, 12:01

- |

При торговле опционами весьма неплохо знать и понимать теорию Блэка и Шоулса. Можно, конечно, смотреть профили позиций и прочее на многочисленных специальных сервисах типа www.option.ru, но, как известно, хочешь сделать хорошо--сделай все сам. В применении к опционам это вполне правильная вещь--не стоит доверять сторонним сервисам. Не потому, что они плохи (они обычно вполне корректно все рассчитывают), а потому, что опционы надо чувствовать.

Краткая и лаконичная суть теории Блэка и Шоулса изложена здесь: http://anatoly-utkin.livejournal.com/2835.html . Ничего сложного в ней нет, это просто теория эффективного рынка в применении к опционам, не более. В настоящей заметке я хотел бы привести некоторые быстрые расчетные методы для работы с формулой Блэка-Шоулса, позволяющие быстро находить цены опционов и IV.

Итак, формула Блэка-Шоулса имеет вид: C=KN(d1)-SN(d2) ( Wikipedia ). Первое, что тут есть из нетривиального--это функция N(x)--функция нормального распределения. В трейдерской тусовке модно аппроксимировать N(x) полиномом, однако мне это режет глаз, поскольку при этом не выполнено экспоненциальное стремление N(x) к единице на плюс бесконечности и к нулю на минус бесконечности. Поэтому такая метода мне абсолютно не нравится.

( Читать дальше )

Краткая и лаконичная суть теории Блэка и Шоулса изложена здесь: http://anatoly-utkin.livejournal.com/2835.html . Ничего сложного в ней нет, это просто теория эффективного рынка в применении к опционам, не более. В настоящей заметке я хотел бы привести некоторые быстрые расчетные методы для работы с формулой Блэка-Шоулса, позволяющие быстро находить цены опционов и IV.

Итак, формула Блэка-Шоулса имеет вид: C=KN(d1)-SN(d2) ( Wikipedia ). Первое, что тут есть из нетривиального--это функция N(x)--функция нормального распределения. В трейдерской тусовке модно аппроксимировать N(x) полиномом, однако мне это режет глаз, поскольку при этом не выполнено экспоненциальное стремление N(x) к единице на плюс бесконечности и к нулю на минус бесконечности. Поэтому такая метода мне абсолютно не нравится.

( Читать дальше )

Исследование внутридневной волатильности в R

- 23 апреля 2014, 19:31

- |

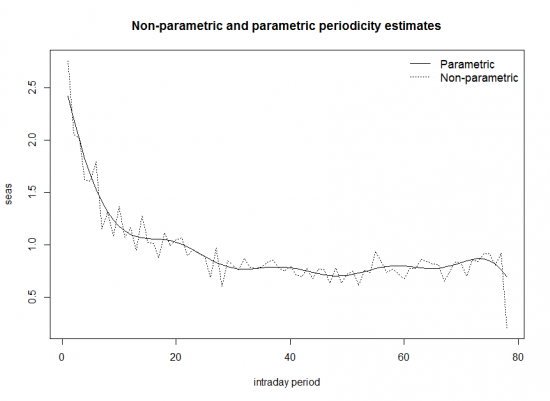

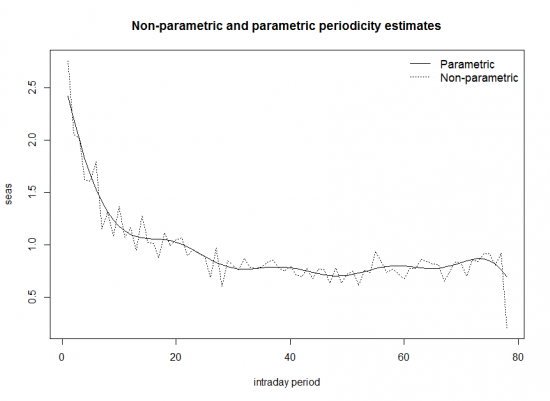

Сегодня я посмотрел модель внутридневной волатильности, которая считается функцией spotVol пакета highfrequency.

Эта модель показывает отношение волатильности в каждый заданный момент времени к среднедневной волатильности.

Возьмем пятиминутные данные по акции CAT. Здесь представлены два графика, отражающие данные за два периода. По оси X показан индекс свечи внутри дня, по оси Y — отношение волатильности данной свечи к среднедневной волатильности.

( Читать дальше )

Эта модель показывает отношение волатильности в каждый заданный момент времени к среднедневной волатильности.

Возьмем пятиминутные данные по акции CAT. Здесь представлены два графика, отражающие данные за два периода. По оси X показан индекс свечи внутри дня, по оси Y — отношение волатильности данной свечи к среднедневной волатильности.

( Читать дальше )

Системный трейдинг. Трудный путь "проб и ошибок" ("много буков")

- 02 апреля 2014, 13:08

- |

Методом «проб и ошибок» к 1 сентября 2013-го нам удалось создать портфель торговых алгоритмов, удовлетворяющий нас по емкости и результатам. В течение года мы пробовали разные системы, отбрасывая худшее и модифицируя лучшее. Да, наши результаты в этот период поиска были «не ахти»:

Впрочем, те, кто грезит двух- и трехзначными месячными доходностями, дальше могут не читать.

В результате мы остановились на двух стратегиях:

- системы с переключением «тренд-контртренд».

- трендовой системы с редкими входами и пирамидингом;

- системы продажи опционов с хэджированием.

2. Стратегия торговли облигациями, основанная на:

( Читать дальше )

Впрочем, те, кто грезит двух- и трехзначными месячными доходностями, дальше могут не читать.

В результате мы остановились на двух стратегиях:

- Портфель торговых алгоритмов на фьючерсе на индекс РТС, состоящий из:

- системы с переключением «тренд-контртренд».

- трендовой системы с редкими входами и пирамидингом;

- системы продажи опционов с хэджированием.

2. Стратегия торговли облигациями, основанная на:

( Читать дальше )

что произошла на рынке ОФЗ, NDF и Евробондов за последний месяц

- 14 марта 2014, 14:06

- |

а произлошла ЖОПА, последствия которой еще отразятся на банках РФ по итогам первого квартала

а на экономике в целом скажется с лагом квартал/два (если только завтра ВВП не будет с Обамой и Меркель лобызаться в десны)

ОФЗ. Примерный убыток можете оценить как произведение размера столбца на длину бумаги, с коэфициентом 0,6). Т.е. Длина бумаги 5 лет, изменени столбца 200 бп, убыток примерно 10%*0,6=6%

( Читать дальше )

а на экономике в целом скажется с лагом квартал/два (если только завтра ВВП не будет с Обамой и Меркель лобызаться в десны)

ОФЗ. Примерный убыток можете оценить как произведение размера столбца на длину бумаги, с коэфициентом 0,6). Т.е. Длина бумаги 5 лет, изменени столбца 200 бп, убыток примерно 10%*0,6=6%

( Читать дальше )

Как это происходит? Странные цены на открытии торгов систематически в ОФЗ

- 05 марта 2014, 14:02

- |

Объясните мне, пожалуйста, кто поопытнее меня на рынке!

Я как держатель ОФЗ, постоянно отмечаю, что на окткрытии в первые секунды торгов проходят минимальные Ж, как правило сделки, по ОФЗ с ценами существенно выше рынчных

Например сегодня ОФЗ 26207 — «выстрел» сначала 106, 25 %!!! Хотя вчера закрытие было по 97, 6.

Интересно было бы узнать мнение зачем и как это делается (механика сама — ведь кто-то должен купить по этой цене?!) это делается? Ориентир «ломают» для торгов?

Спасибо!

Я как держатель ОФЗ, постоянно отмечаю, что на окткрытии в первые секунды торгов проходят минимальные Ж, как правило сделки, по ОФЗ с ценами существенно выше рынчных

Например сегодня ОФЗ 26207 — «выстрел» сначала 106, 25 %!!! Хотя вчера закрытие было по 97, 6.

Интересно было бы узнать мнение зачем и как это делается (механика сама — ведь кто-то должен купить по этой цене?!) это делается? Ориентир «ломают» для торгов?

Спасибо!

Million Dollar Traders (Серия 1/3 русская озвучка)

- 09 февраля 2014, 23:19

- |

Британский теле сериал о начинающих трейдерах хедж фонда. Из 1000и выбрали только 8 человек, из разных слоев общества. Каждому дали деньги для управление и для создания собственной торговой стратегии.

От себя скажу что на озвучку этой серии у меня ушла неделя. Если вам понравилось видео с моей озвучкай — лайкайте. Если нет — пишите в комментариях, что именно не понравилось, для дальнейшего исправления. Всем спасибо, и приятного просмотра!

Озвучка сделана специально для сайта - Diaryfx.ru

Об оценке будущей волатильности

- 24 января 2014, 02:32

- |

В статье сравниваются различные методы предсказания будущей волатильности, приводится сравнительная табличка ошибки каждого метода, и делаются выводы о наиболее эффективных способах прогноза.

Считается, что прибыль опционной позиции зависит от будущей реализованной волатильности (RV). При этом реализованную волатильность каждый понимает по своему. В частности, иногда подразумевают волатильность, относящуюся к сделкам конкретного лица. Думаю, что это вещь не представляющая широкого общественного интереса. Интерес участников рынка фокусируется на стандартных показателях будущей волатильности.

Иногда под RV имеют в виду HV, которая будет реализована в будущем со сделками в конце дня по ценам закрытия. Данный подход понятен и формализуем. Действительно, часто трейдеры хеджируют позицию один раз в день. Однако и такой подход, на мой взгляд, не лишен недостатков. Например, если рынок каждый день будет расти ровно на 2%, то HV окажется равной нулю. Но фактически мы будем неплохо зарабатывать на гамме при купленной волатильности. Ведь дельта для нейтрализации позиции будет рассчитана в будущем из расчета, что тренд равен нулю или небольшой безрисковой ставке.

( Читать дальше )

Считается, что прибыль опционной позиции зависит от будущей реализованной волатильности (RV). При этом реализованную волатильность каждый понимает по своему. В частности, иногда подразумевают волатильность, относящуюся к сделкам конкретного лица. Думаю, что это вещь не представляющая широкого общественного интереса. Интерес участников рынка фокусируется на стандартных показателях будущей волатильности.

Иногда под RV имеют в виду HV, которая будет реализована в будущем со сделками в конце дня по ценам закрытия. Данный подход понятен и формализуем. Действительно, часто трейдеры хеджируют позицию один раз в день. Однако и такой подход, на мой взгляд, не лишен недостатков. Например, если рынок каждый день будет расти ровно на 2%, то HV окажется равной нулю. Но фактически мы будем неплохо зарабатывать на гамме при купленной волатильности. Ведь дельта для нейтрализации позиции будет рассчитана в будущем из расчета, что тренд равен нулю или небольшой безрисковой ставке.

( Читать дальше )

Разрабатываем простейший бэктестер (часть завершающая)

- 21 января 2014, 17:38

- |

Собираем из нескольких запчастей наш элементарно-концептуальный консольный бэктестер. Наш план вполне удался и у нас появилась возможность тестировать придуманные и реализованные нами обработчики на исторических данных без дополнительных программ и переписывания кода алгоритмов.

Конструктив, как и все что мы разрабатываем, можно развивать и обвешивать опциями ибо архитектурно все у нас как обычно слабосвязано и все зависимости инвертированы. Желающие могут постепенно добавить возможность тестирования на тиках и стаканах, вычисление дродаунов, эквитей и оптимизацию параметров.

Конструктив, как и все что мы разрабатываем, можно развивать и обвешивать опциями ибо архитектурно все у нас как обычно слабосвязано и все зависимости инвертированы. Желающие могут постепенно добавить возможность тестирования на тиках и стаканах, вычисление дродаунов, эквитей и оптимизацию параметров.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал