SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Шагардин Дмитрий

FX P&L

- 23 июля 2014, 13:56

- |

или как «заработать» 5 ярдов руб. на Форексе..

Добрый день, дамы и господа, товарищи, коллеги, судари и сударыни!

Свежая отчетность кредитных организаций РФ принесла много интересного. Например, несколько банков, ранее не замеченных в активных операциях с ценными бумагами, стали активно оказывать брокерские услуги в промышленных масштабах, правда только на внебиржевом рынке… Еще десяточек банков как то с легкостью распрощался с заметной долей обеспечения по выданным кредитам… Ну и традиционные почтовые услуги пользовались спросом.

Но на фоне этой уже обычной вакханалии, один факт выделяется своей крайней одиозностью.

Банк из топ-100, имея «капитал» 12 ярдов руб. за отчетный квартал «заработал» на форексных операциях 4,7 млрд. рублей. Ранее, деск этой КО не ососбо выделялся своими FX доходами, а тут... Т.е. в банке не дилинг, а курица, несущая золотые яйца.

Но вот незадача — в итоге у банка прибыль не 4.7 млрд, и рост капитала на сопоставимую величину (а еще и процентные доходы нехило увеличились), а только 1.9 мдрд руб (что тоже, согласитесь, очень и очень гуд). Остальное ( 4.2 ярда) растворилось в субстанции, ласково называемой РВПС (резервы на возможные потери по ссудной задолженности).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

Секреты инвестиций Лиги Плюща

- 14 июля 2014, 18:56

- |

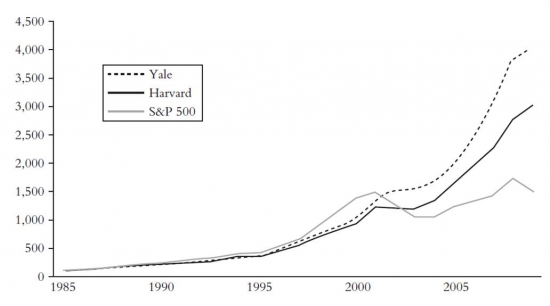

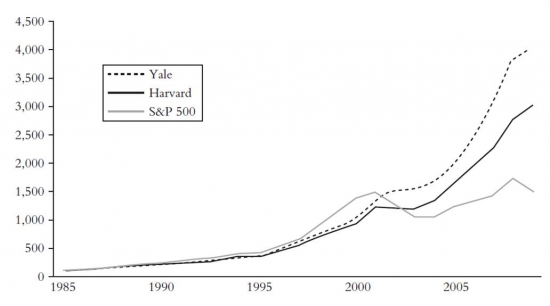

Прочитал крайне интересную книгу: The Ivy Portfolio. How to Invest Like the Top Endowments and Avoid Bear Markets (Инвестиционный портфель Лиги Плюща. Как инвестировать как лучшие эндаументы и избегать медвежьих рынков). В ней описаны инвестиционные стратегии которые использовали и используют эндаументы (инвестиционные фонды) Йеля и Гарварда. Основной недостаток книги — события описывались до 2008 года, хотя именно в 2008-2009 оба эндаумента потеряли немало своей стоимости (20-30%). Тем не менее их уроки все равно интересны — средняя доходность была достаточно высока, а волатильность низка:

Размер капитала эндаументов Йеля и Гарварда против S&P500

Размер капитала эндаументов Йеля и Гарварда против S&P500

При этом жизнь эндаумента сложнее чем у среднего инвестора — из него постоянно вынимают деньги на содержания учебного заведения, зарплаты профессуры, проведения научных работ и строительства новых корпусов и так далее. В среднем эндаументы тратят 4-5% своего капитала ежегодно. То есть:

( Читать дальше )

Размер капитала эндаументов Йеля и Гарварда против S&P500

Размер капитала эндаументов Йеля и Гарварда против S&P500При этом жизнь эндаумента сложнее чем у среднего инвестора — из него постоянно вынимают деньги на содержания учебного заведения, зарплаты профессуры, проведения научных работ и строительства новых корпусов и так далее. В среднем эндаументы тратят 4-5% своего капитала ежегодно. То есть:

- у них нет возможности пересидеть плохие годы (вроде 2001 или 2008) ничего не продавая, ведь студенты и профессора кушают каждый год

- нужно иметь хорошую доходность, чтобы размер эндаумента рос или на как минимум не уменьшался с учетом инфляции (7-8%: 4-5% — размер вывода капитала + 3% средний размер инфляции в США)

( Читать дальше )

Фьючерсы на ОФЗ – скромные 400% + купоны на пиво

- 14 июля 2014, 11:13

- |

Попробую рассказать, на что надо в первую очередь обращать внимание при торговле облигациями, а значит и фьючерсами на ОФЗ. Для простоты изложения буду описывать облигации, для фьючерсов логика будет абсолютно аналогичная. Но обо всем по порядку.

Сразу оговорюсь, все дальнейшие рассуждения приведу практически на пальцах. Без формул и в очень упрощенном виде. Это так сказать, вводная статья про ставки, дюрацию, кривую доходности и т.д. Кто знает, что все это такое, навряд ли увидит здесь что то новое.

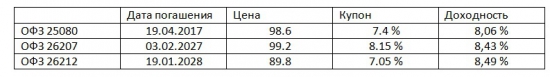

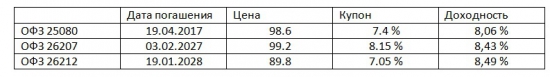

Доходность

Рассмотрим три бонда, ОФЗ 25080, ОФЗ 26207 и ОФЗ 26212. Все очень ликвидные, риски дефолта, естественно, одинаковые. У двух разница в датах погашения – меньше года. Цены у всех отличаются, причем не пропорционально купону. Вопрос, какая покупка привлекательнее в данный момент?

( Читать дальше )

Сразу оговорюсь, все дальнейшие рассуждения приведу практически на пальцах. Без формул и в очень упрощенном виде. Это так сказать, вводная статья про ставки, дюрацию, кривую доходности и т.д. Кто знает, что все это такое, навряд ли увидит здесь что то новое.

Доходность

Рассмотрим три бонда, ОФЗ 25080, ОФЗ 26207 и ОФЗ 26212. Все очень ликвидные, риски дефолта, естественно, одинаковые. У двух разница в датах погашения – меньше года. Цены у всех отличаются, причем не пропорционально купону. Вопрос, какая покупка привлекательнее в данный момент?

( Читать дальше )

Бэнкинг по-русски: АнтиРэнкинг банков по обеспеченности кредитов юрлиц, часть вторая

- 12 июля 2014, 23:44

- |

Учитывая интерес местной аудитории к данной проблеме, и Отзыйв пятницу лицензии у КРК, как раз по тем самым причинам, о которых я указывал в первой части Антирэнкинга, предлагаю Вашему вниманию продолжение исследования данного вопроса:

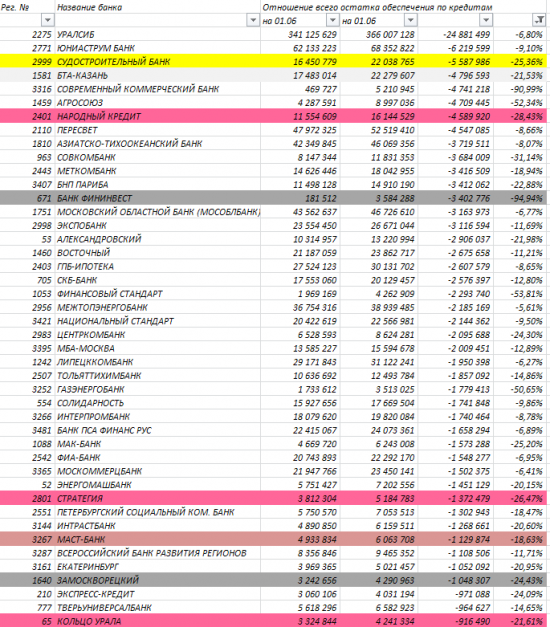

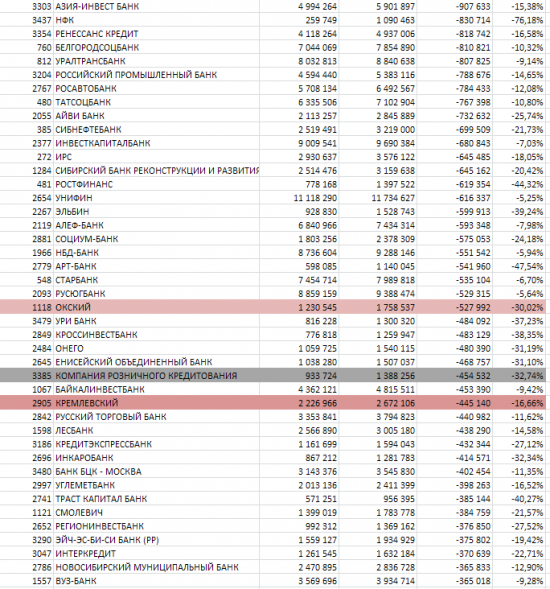

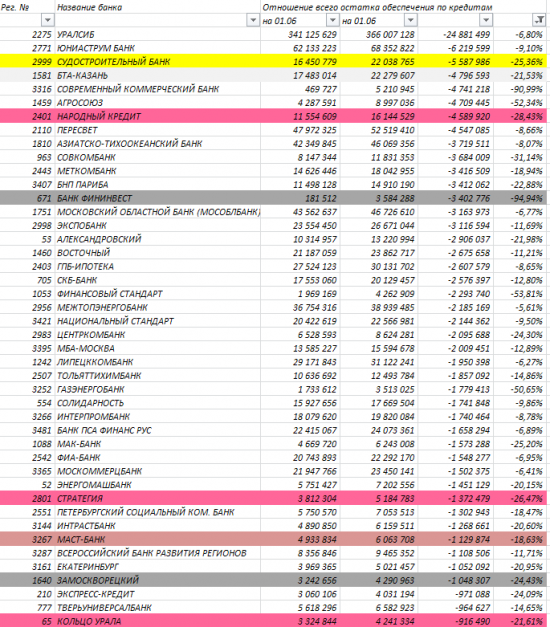

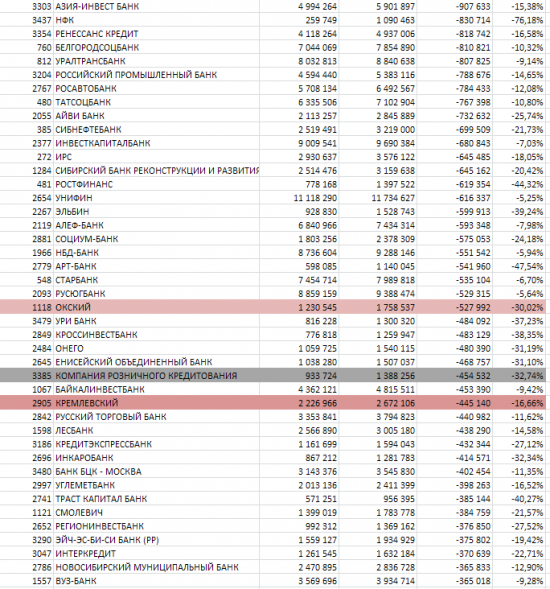

Банки отсортированные по снижениям залогов (абсолютное значение) с начала года

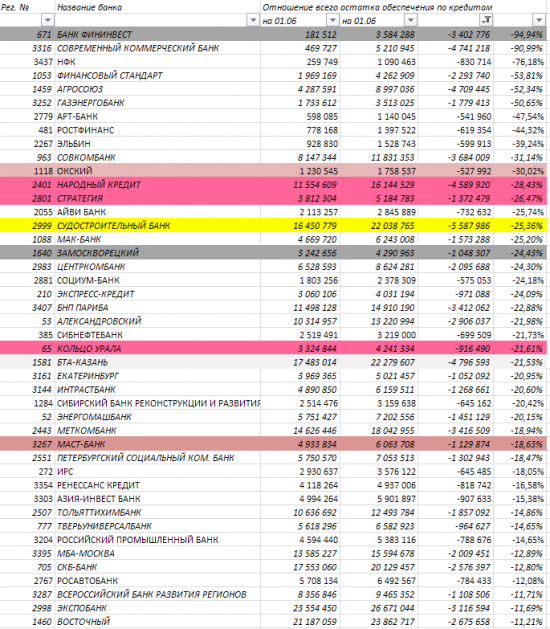

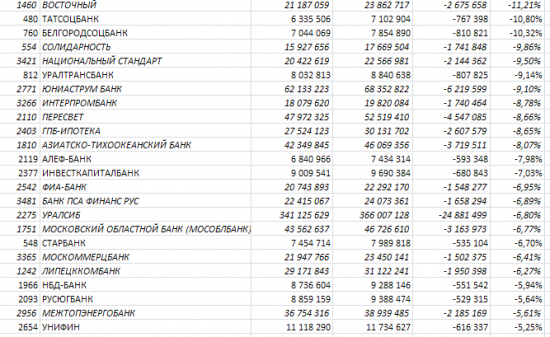

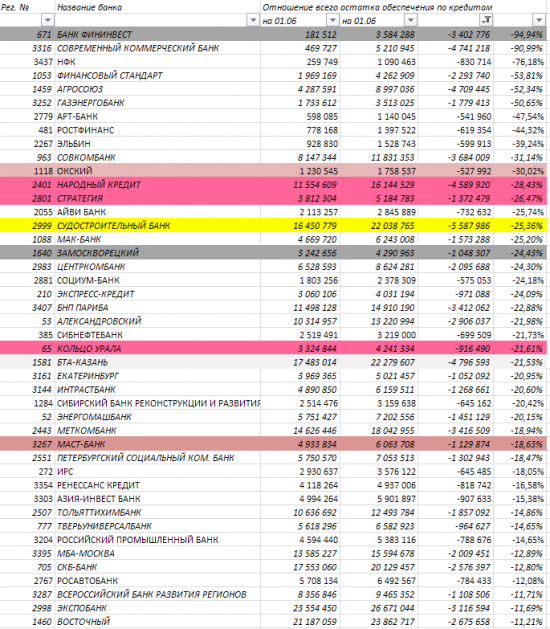

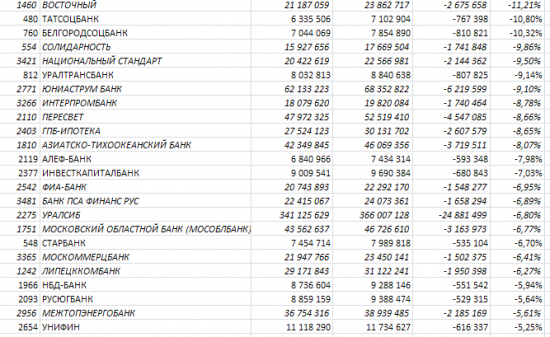

Банки отсортированные по снижениям залогов (процентное значение) с начала года

Хотелось бы обратить внимание, что это достаточно формальный подход и в большинстве случаев данным фактам находится разумное обьяснение, но в 10-15% при ручном более глубоком исследовании возникают серьезные вопросы к финансовой устойчивости конкретного кредучреждения.

P.S. выложил экселевский файлик для более глубокого анализа и мотивировочную часть того что подчеркнуто цветом...

( Читать дальше )

Банки отсортированные по снижениям залогов (абсолютное значение) с начала года

Банки отсортированные по снижениям залогов (процентное значение) с начала года

Хотелось бы обратить внимание, что это достаточно формальный подход и в большинстве случаев данным фактам находится разумное обьяснение, но в 10-15% при ручном более глубоком исследовании возникают серьезные вопросы к финансовой устойчивости конкретного кредучреждения.

P.S. выложил экселевский файлик для более глубокого анализа и мотивировочную часть того что подчеркнуто цветом...

( Читать дальше )

Бэнкинг по-русски: АнтиРэнкинг банков по обеспеченности кредитов юрлиц

- 10 июля 2014, 00:00

- |

Исходя из последних деклараций руководства ЦБ, в ближайшее время можно ожидать требований о доначислении резервов по необеспеченным залогами кредитам.

"… предполагается реагировать и на другие специфические риски, такие как высокий уровень ставок привлечения; скрытые вклады; большое количество кредитов компаниям с признаками технических; существенное завышение стоимости имущества; значительные объемы кредитного риска за вексельными, паевыми и иными схемами",— пояснил Василий Поздышев (Зампред ЦБ РФ). То есть жесткие оперативные меры ждут банки не только за обнальные и отмывочные операции.

Предлагаю Вам ознакомиться с Рэнкингом кредитных организаций в которых кредиты юридическим лицам (за минусом созданных банком резервов) обеспечены менее чем на 40% по состоянию на 01.06.2014

( Читать дальше )

"… предполагается реагировать и на другие специфические риски, такие как высокий уровень ставок привлечения; скрытые вклады; большое количество кредитов компаниям с признаками технических; существенное завышение стоимости имущества; значительные объемы кредитного риска за вексельными, паевыми и иными схемами",— пояснил Василий Поздышев (Зампред ЦБ РФ). То есть жесткие оперативные меры ждут банки не только за обнальные и отмывочные операции.

Предлагаю Вам ознакомиться с Рэнкингом кредитных организаций в которых кредиты юридическим лицам (за минусом созданных банком резервов) обеспечены менее чем на 40% по состоянию на 01.06.2014

( Читать дальше )

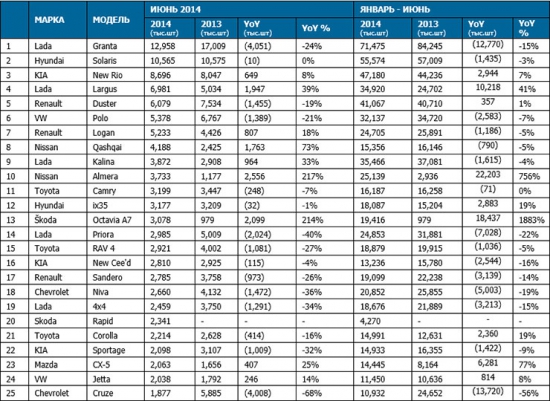

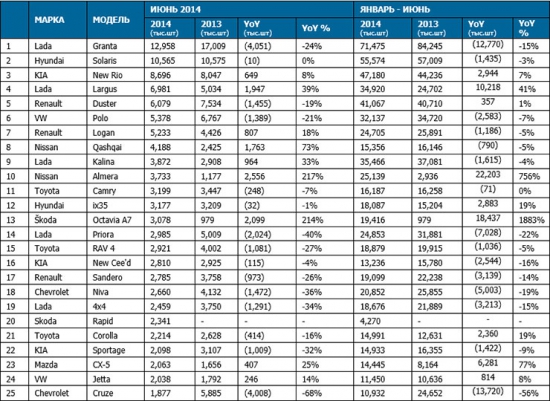

Падение продаж на авторынке России.

- 09 июля 2014, 10:25

- |

Российский авторынок установил настоящий рекорд по падению продаж – в июне 2014 года потери составили сразу 17,3%! Столь серьезного снижения, кажется, не ожидал никто, даже несмотря на то, что в мае продажи рухнули на 12%. После таких результатов оптимизма у руководителей автомобильных компаний уже не осталось. А многие уверены, что до дна нам еще очень далеко.

В июне отрицательную динамику показали практически все крупные компании – исключение составил только Nissan, который даже в нынешней ситуации увеличил продажи на 33% (это в итоге дало плюс 29% по итогам 6 месяцев этого года). Среди лидирующей группы сильнее всего в июне пострадал Chevrolet – сразу минус 47%. 26% потерял Volkswagen, а продажи «АвтоВАЗа» снизились на 19%. Хотя, даже несмотря на такое падение, Волжский автогигант с уверенностью возглавляет список самых популярных автомобильных марок в России.

В «личном зачете» на первом месте по-прежнему идет Lada Granta. Но если по итогам полугодия ее преимущество пока существенно (71 475 машин против 55 574 у Hyundai Solaris), то результаты июня уже не такие веселые для российского производителя. Продажи Granta в очередной раз падают быстрее рынка – в июне минус 24% (12 958 машин против более чем 17 тысяч в июне 2013 года). А вот Hyundai Solaris ничего не потерял (10 565 машин в июне). И если подобный тренд сохранится, то не исключено, что к концу года Lada уже не будет самым популярным автомобилем у себя на родине.

( Читать дальше )

В июне отрицательную динамику показали практически все крупные компании – исключение составил только Nissan, который даже в нынешней ситуации увеличил продажи на 33% (это в итоге дало плюс 29% по итогам 6 месяцев этого года). Среди лидирующей группы сильнее всего в июне пострадал Chevrolet – сразу минус 47%. 26% потерял Volkswagen, а продажи «АвтоВАЗа» снизились на 19%. Хотя, даже несмотря на такое падение, Волжский автогигант с уверенностью возглавляет список самых популярных автомобильных марок в России.

В «личном зачете» на первом месте по-прежнему идет Lada Granta. Но если по итогам полугодия ее преимущество пока существенно (71 475 машин против 55 574 у Hyundai Solaris), то результаты июня уже не такие веселые для российского производителя. Продажи Granta в очередной раз падают быстрее рынка – в июне минус 24% (12 958 машин против более чем 17 тысяч в июне 2013 года). А вот Hyundai Solaris ничего не потерял (10 565 машин в июне). И если подобный тренд сохранится, то не исключено, что к концу года Lada уже не будет самым популярным автомобилем у себя на родине.

( Читать дальше )

Бэнкинг по-русски: утро, минус три: ФинИнвест, ЕвроСиб и Ист-ком финанс лишились сегодня лицензий

- 07 июля 2014, 10:44

- |

Утро доброе всем и хорошей рабочей недели.

в ЦБ уже успели поработать с утреца-пораньше и «отмели сразу аж три лицухи» ;) — именно такая смс и разбудила меня ни свет ни заря.

Итак официально:

В связи с потерей ликвидности ООО КБ «ИКФ» не обеспечивало своевременное исполнение обязательств перед вкладчиками. При этом кредитная организация представляла в Банк России существенно недостоверную отчетность, скрывающую наличие основания для осуществления мер по предупреждению несостоятельности (банкротства) и отзыва лицензии на осуществление банковских операций.

На протяжении 2013 года и I квартала 2014 года кредитная организация была вовлечена в проведение сомнительных операций, общий объем которых составил порядка 14 млрд. рублей.

( Читать дальше )

в ЦБ уже успели поработать с утреца-пораньше и «отмели сразу аж три лицухи» ;) — именно такая смс и разбудила меня ни свет ни заря.

Итак официально:

1. Приказом Банка России от 07.07.2014 № ОД-1655отозвана лицензия на осуществление банковских операций у кредитной организации Коммерческий банк «ИстКом-Финанс» (общество с ограниченной ответственностью) ООО КБ «ИКФ» (г. Москва) с 07.07.2014.

В связи с потерей ликвидности ООО КБ «ИКФ» не обеспечивало своевременное исполнение обязательств перед вкладчиками. При этом кредитная организация представляла в Банк России существенно недостоверную отчетность, скрывающую наличие основания для осуществления мер по предупреждению несостоятельности (банкротства) и отзыва лицензии на осуществление банковских операций.

На протяжении 2013 года и I квартала 2014 года кредитная организация была вовлечена в проведение сомнительных операций, общий объем которых составил порядка 14 млрд. рублей.

( Читать дальше )

Субботнее чтиво: Игра "Монополия" как модель современной экономики

- 05 июля 2014, 16:38

- |

Забавные и познавательные сравнения игры с реальной жизнью. Самое то для чтения в выходные.

Posted by Frances Coppola on Jun 30th 2014

На прошлой неделе на приеме, устроенном фондом HACT, я проводила воркшоп, в ходе которого мы рассматривали рынок недвижимости в Британии в контексте игры в «Монополию».

Знаменитая настольная игра в «Монополию» — это игра в «спекуляцию» недвижимостью. Игрок выигрывает, если он завладел всем имуществом и обанкротил остальных игроков. Она простая и старомодная — по современным меркам цены практически невероятные. Но тем не менее она содержит важное послание, которое касается нашего отношения к недвижимости.

Первое, что стоит заметить по поводу «Монополии» — вы начинаете играть в абсолютно равных условиях для всех. Каждый, кто считает, что неравенство по природе своей свойственно частному предпринимательству — должен поиграть в эту игру. В самом начале все игроки равны — у вас одинаковый денежный фонд, одинаковый базовый доход и одинаковый шанс добиться успеха. Это самое эгалитарное общество в мире. Успех определяется, во-первых, удачей, а во-вторых — стратегией. Люди, которые регулярно выигрывают в «Монополию» (среди них мой брат, например) научились использовать стратегию, чтобы обыграть удачу. К концу игры вся недвижимость должна быть собрана в руках одного игрока, поскольку остальных заставили продать их активы, чтобы заплатить ему арендную плату. «Монополия» начинается с идеального равенства и заканчивается тотальным неравенством — и все это происходит только в результате операций на свободном рынке.Неравенство — не обязательное условие свободного предпринимательства, но его неизбежное последствие.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал