SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера SMA

Самые полезные индикаторы теханализа. Делаем деньги неспеша

- 13 июля 2012, 22:59

- |

прочитал кучу систем и убедился, что правы авторы большиства книг — определяющим фактором успеха в торговле является самодисциплина.

Сам перепробовал кучу индикаторров, но ничего более походящим не нашел, чем сочетание EMA 10,20 в купе с Momentum 12. И вот тут начинается сама суть этого сваященого грааля… трудно написать всю суть торгоговой системы — она придет с опытом торговли… даже если бы я ее описал, то 90% народа ее не смогли бы придерживаться… нужно всего лишь понять рынок. Чем проще, тем легче торговать. Ждать тренд самое трудное… особенно, если приходится месяц-или два… терпение мне помогает заработать в гожд 300-500%… опыт потдверждает, что чем меньше торгуешь, тем больше зарабатываешь… в этом плане Резвяков полностью прав… когда 90% трейдеов задумаются о самодисциплине и рискменеджменте, то мне наверное будет труднее зарабатывать…

Сам перепробовал кучу индикаторров, но ничего более походящим не нашел, чем сочетание EMA 10,20 в купе с Momentum 12. И вот тут начинается сама суть этого сваященого грааля… трудно написать всю суть торгоговой системы — она придет с опытом торговли… даже если бы я ее описал, то 90% народа ее не смогли бы придерживаться… нужно всего лишь понять рынок. Чем проще, тем легче торговать. Ждать тренд самое трудное… особенно, если приходится месяц-или два… терпение мне помогает заработать в гожд 300-500%… опыт потдверждает, что чем меньше торгуешь, тем больше зарабатываешь… в этом плане Резвяков полностью прав… когда 90% трейдеов задумаются о самодисциплине и рискменеджменте, то мне наверное будет труднее зарабатывать…

- комментировать

- ★77

- Комментарии ( 20 )

Основы статистического арбитража. Коинтеграция.

- 27 апреля 2012, 21:16

- |

Собственно, понятие коинтеграции и лежало, в основе статистического арбитража, который только начал появлятся в конце 80-х и позволил первопроходцам из JP Morgan, нарубить не мало денег, пока…, но об этом в конце статьи. Поэтому в этот раз мы поговорим, про коинтеграцию, что это такое, зачем и почему. Но начнем из далека и рассмотрим такие статистически понятия как порядок интеграции процесса, и фиктивной (spurios) регрессии, которые и лежат в основе.

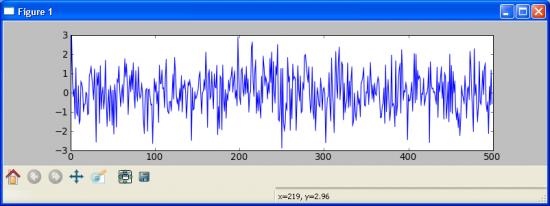

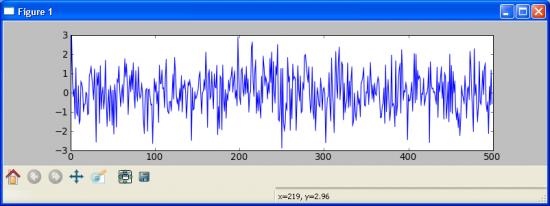

Рассмотрим для начала простейший процесс, гауссовский шум:

Теперь построим его кумулятивную сумму, то есть возьмем значения и последовательно их сложим, таким образом получим что Y_i = sum k = 0..i X_k, где X_k — это исходный гаусовский шум, Y_i — результирующий процесс. То есть в данном случаи взяли шум и его проинтегрировали, таким образом получив случайное блуждание. Так же мы можем повторить данный процесс еще раз, но на этот раз взяв в качестве исходных значений, полученное нами на предыдущем шаги случайное блуждание. Таким образом получим (сверху — интеграл шума, случайное блуждание, снизу — повторная сумма но на этот раз взятая по случайному блужданию):

( Читать дальше )

Рассмотрим для начала простейший процесс, гауссовский шум:

Теперь построим его кумулятивную сумму, то есть возьмем значения и последовательно их сложим, таким образом получим что Y_i = sum k = 0..i X_k, где X_k — это исходный гаусовский шум, Y_i — результирующий процесс. То есть в данном случаи взяли шум и его проинтегрировали, таким образом получив случайное блуждание. Так же мы можем повторить данный процесс еще раз, но на этот раз взяв в качестве исходных значений, полученное нами на предыдущем шаги случайное блуждание. Таким образом получим (сверху — интеграл шума, случайное блуждание, снизу — повторная сумма но на этот раз взятая по случайному блужданию):

( Читать дальше )

Интервью успешных алготрейдеров

- 15 апреля 2012, 14:10

- |

http://www.kommersant.ru/doc/1903014/print

Статья Коммерсанта «Робовладельцы».

В феврале 2012 года группа ученых из Университета Майами совместно со специалистами компании Nanex, торгующей рыночной статистикой, опубликовали результаты анализа логов 600 американских биржевых площадок. Предметом изучения стали участившиеся просадки капитализации торгуемых компаний, которые случались на крайне короткое время, порой на несколько миллисекунд. За этот период стоимость акций могла просесть почти до нуля. Исследователи зафиксировали около 20 тыс. таких явлений. Апогеем стал Flash Crash 6 мая 2010 года, длившийся около шести минут, когда индекс Доу-Джонса упал почти на 1000 пунктов, что привело к потере фондовым рынком около $1 трлн. По мнению авторов, виновником Flash Crash, как и остальных микрокрахов, стали торговые роботы. Конкурируя за скорость, они совершают операции за порогом возможности человеческого контроля. В эти миллисекунды, становящиеся для сверхбыстрых роботов обычными торговыми сессиями, рынки были загнаны в микрокрахи. В России торговые роботы также прочно обосновались на фондовом рынке. По разным оценкам, на их долю приходится от 40% до 70% всех сделок и до 80% транзакций.

( Читать дальше )

Статья Коммерсанта «Робовладельцы».

В феврале 2012 года группа ученых из Университета Майами совместно со специалистами компании Nanex, торгующей рыночной статистикой, опубликовали результаты анализа логов 600 американских биржевых площадок. Предметом изучения стали участившиеся просадки капитализации торгуемых компаний, которые случались на крайне короткое время, порой на несколько миллисекунд. За этот период стоимость акций могла просесть почти до нуля. Исследователи зафиксировали около 20 тыс. таких явлений. Апогеем стал Flash Crash 6 мая 2010 года, длившийся около шести минут, когда индекс Доу-Джонса упал почти на 1000 пунктов, что привело к потере фондовым рынком около $1 трлн. По мнению авторов, виновником Flash Crash, как и остальных микрокрахов, стали торговые роботы. Конкурируя за скорость, они совершают операции за порогом возможности человеческого контроля. В эти миллисекунды, становящиеся для сверхбыстрых роботов обычными торговыми сессиями, рынки были загнаны в микрокрахи. В России торговые роботы также прочно обосновались на фондовом рынке. По разным оценкам, на их долю приходится от 40% до 70% всех сделок и до 80% транзакций.

( Читать дальше )

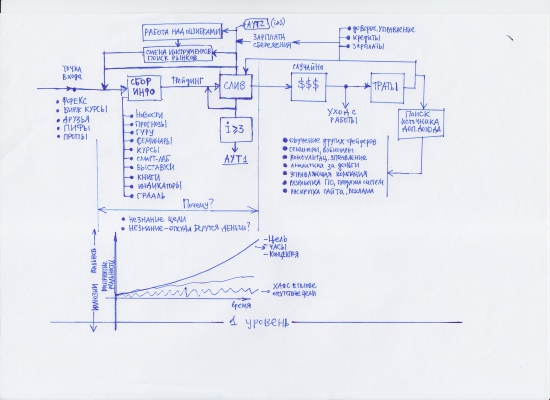

Эволюция успешного трейдера

- 08 апреля 2012, 14:20

- |

В пятницу я выступал с мастер-классом на выставке Финансовый супермаркет. Очень жаль, что было не очень-то много народу. Всем тем, кто пришел, хочу сказать спасибо. Надеюсь, вы потратили время не зря.

Коротко о моем докладе. Я рассмотрел судьбу около 15 успешных трейдеров, которые мне знакомы, а также несколько провальных трейдеров. Почти не называя никаких имен, я постарался выделить общие моменты, систематизировать пространство вариантов развития трейдера с течением времени. Цель? Сделать выводы относительно истинных целей, правильного развития трейдера и конечной точки пребывания в трейдинге.

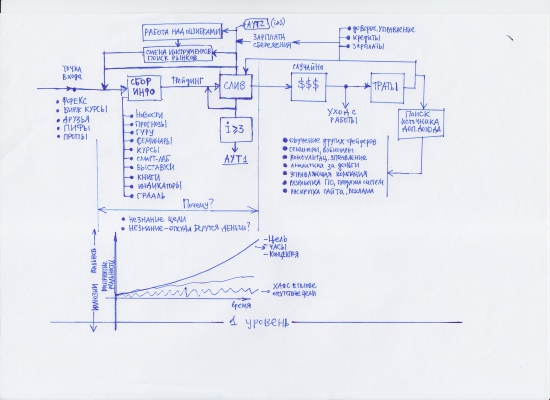

1 уровень(начало). Интуитивный трейдинг.

тезисы первого этапа:

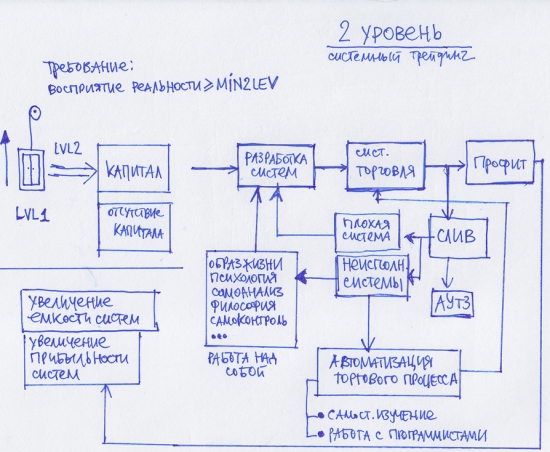

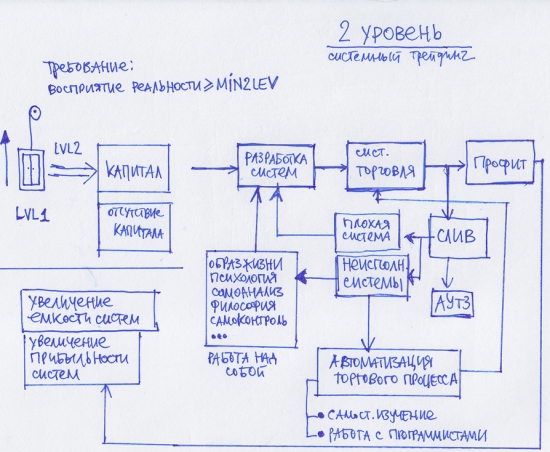

2. Левел 2. Системный трейдинг.

( Читать дальше )

Коротко о моем докладе. Я рассмотрел судьбу около 15 успешных трейдеров, которые мне знакомы, а также несколько провальных трейдеров. Почти не называя никаких имен, я постарался выделить общие моменты, систематизировать пространство вариантов развития трейдера с течением времени. Цель? Сделать выводы относительно истинных целей, правильного развития трейдера и конечной точки пребывания в трейдинге.

1 уровень(начало). Интуитивный трейдинг.

тезисы первого этапа:

- самый короткий путь — работа над своими ошибками

- важно не застрять навечно в процессе сбора информации

- для это надо четко понимать цель — деньги

- чтобы зарабатывать, надо иметь более ясное представление о реальности. Меньше иллюзий, больше адекватности — выше стабильность и заработок. Адекватность приобретается через долгие часы изучения самого рынка (а не новостей, семинаров, книг и т.п.).

- первый заработок на 1 этапе зачастую приходит случайно, и как правило ведет к последующему сливу

- Забавно, что при этом 90% скажут: «да так бывает, но со мной этого не произойдет. И окажутся неправы».

- выживание на 1 этапе без стаб доп дохода почти невозможно

- полное отсутствие стабильности 1-го этапа заставляет людей искать околорыночные способы заработка, чтобы выжить.

2. Левел 2. Системный трейдинг.

- Любые элементы системности добавляют стабильности в результаты.

- Системная торговля не избавляет от риска вылететь с рынка

- Системный трейдинг имеет большую проблему — исполнение системы.

- Тут упираемся в психологию, которая по утверждению некоторых может составлять до 90% успеха в трейдинге:)

- Проблему решает автоматизация (торговый робот)

( Читать дальше )

Статистические модели трендов. Смещение среднего. (Дополненное)

- 02 марта 2012, 13:45

- |

Попросили объяснить что такое персистентность без специальных терминов и как она связана с трендовостью рынка. Совсем, без терминов вряд ли получится, но если их минимизировать, достаточно понятия — плотности вероятности.

Что такое плотность вероятности? Это функция интеграл интервала которой, дает нам вероятность попадания в этот интервал. Или в простейшем случаи, если мы рассматриваем ее эмпирическую оценку в виде гистограммы распределения это будет просто частота попадания в набор фиксированных интервалов.

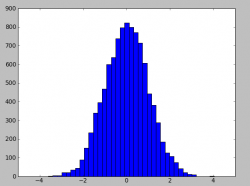

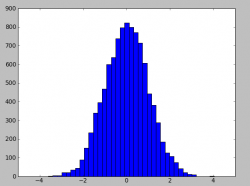

Для примера рассмотрим гистограмму нормального распределения.

Собственно что мы видим — разбиение на набор фиксированных интервалов, затем подсчет попадания каждого значения в тот или иной интервал, который дает частоту. Если мы хотим посчитать частоту попадания в бОльший интервал например от 0 до 2, то нам необходимо сложить(проинтегрировать) частоту попадания во все маленькие интервалы внутри этого отрезка [0, 2]. Таким образом плотность вероятности дает возможность, зная интервал, получить вероятность попадания в него. Или если рассматривать на более «интуитивном» уровне — показывает какие значения выпадают более часто, а какие менее. В приведенном примере, наиболее часто выпадают значения вокруг нуля распределения и затем оно постепенно спадает.

( Читать дальше )

Что такое плотность вероятности? Это функция интеграл интервала которой, дает нам вероятность попадания в этот интервал. Или в простейшем случаи, если мы рассматриваем ее эмпирическую оценку в виде гистограммы распределения это будет просто частота попадания в набор фиксированных интервалов.

Для примера рассмотрим гистограмму нормального распределения.

Собственно что мы видим — разбиение на набор фиксированных интервалов, затем подсчет попадания каждого значения в тот или иной интервал, который дает частоту. Если мы хотим посчитать частоту попадания в бОльший интервал например от 0 до 2, то нам необходимо сложить(проинтегрировать) частоту попадания во все маленькие интервалы внутри этого отрезка [0, 2]. Таким образом плотность вероятности дает возможность, зная интервал, получить вероятность попадания в него. Или если рассматривать на более «интуитивном» уровне — показывает какие значения выпадают более часто, а какие менее. В приведенном примере, наиболее часто выпадают значения вокруг нуля распределения и затем оно постепенно спадает.

( Читать дальше )

Методы Машинного обучения (Data Mining)

- 04 февраля 2012, 12:58

- |

Доказав себе однажды, что ни один из индикаторов по отдельности или в совокупности с другими работают неудовлетворительно (по тестам от 3-х лет и более) я пришел к простейшим методам Data Mining, которые показали очень хорошие результаты. Пришла пора капнуть глубже, тут как раз и аккуратненькая подборочка, для поверхностного ознакомления, нашлась.

А вы используете в своей торговле подобные штуки?

Метод опорных векторов

Метод опорных векторов был разработан Владимиром Вапником в 1995 году [86] и впервые применен к задаче классификации текстов Йоахимсом (Joachims) в 1998 году в работе. В своем первоначальном виде алгоритм решал задачу различения объектов двух классов. Метод приобрел огромную популярность благодаря своей высокой эффективности. Многие исследователи использовали его в своих работах, посвященных классификации текстов. Подход, предложенный Вапником для определения того, к какому из двух заранее определенных классов должен принадлежать анализируемый образец, основан на принципе структурной минимизации риска. Вероятность ошибки при классификации оценивается, как непрерывная убывающая функция, от расстояния между вектором и разделяющей плоскостью. Она равна 0,5 в нуле и стремится к 0 на бесконечности.

( Читать дальше )

А вы используете в своей торговле подобные штуки?

Метод опорных векторов

Метод опорных векторов был разработан Владимиром Вапником в 1995 году [86] и впервые применен к задаче классификации текстов Йоахимсом (Joachims) в 1998 году в работе. В своем первоначальном виде алгоритм решал задачу различения объектов двух классов. Метод приобрел огромную популярность благодаря своей высокой эффективности. Многие исследователи использовали его в своих работах, посвященных классификации текстов. Подход, предложенный Вапником для определения того, к какому из двух заранее определенных классов должен принадлежать анализируемый образец, основан на принципе структурной минимизации риска. Вероятность ошибки при классификации оценивается, как непрерывная убывающая функция, от расстояния между вектором и разделяющей плоскостью. Она равна 0,5 в нуле и стремится к 0 на бесконечности.

( Читать дальше )

Мои наблюдения. Рынок и психология. Работа над ошибками.

- 16 января 2012, 08:17

- |

Базовая идея:

- случайный шум — потери

- идеальный тренд — макс заработок с минимальными рисками

- наблюдение 0. В ключевых разворотных точках трендов вероятно возникновение шума (пилы).

- наблюдение 1. В самый разгар пилы больше всего кажется что вот-вот что-то хорошее произойдет и рынок куда-нибудь двинется.

- наблюдение 2. В самый классный трендовый день (ударный день) входить в рынок намного страшнее, чем в самой страшной пиле.

- наблюдение 3. Характерым признаком тильта является моментальное переворачивание из лонга в шорт и наборот.

- наблюдение 4. В жестокой пиле рынок может стрелять вверх или рушиться вниз в течение 5 минут на 1000 пунктов, но кончается это ничем.

- наблюдение 5. Выход из пилы начинается тогда, когда ваш депо уже значительно похудел, или когда вы просто уже не имеете моральных сил продолжать...

- наблюдение 6. В момент тильта ты уже думаешь не о том, сколько уже потерял, а о том, сколько ты не заработаешь, если пропустишь движение.

- наблюдение 7. Завершив тильтовый день с большим убытком, ты совершенно не хочешь вспоминать его, не хочешь думать об убытках, не хочешь анализировать свои сделки, не хочешь записывать их в свой красивый журнал прибыльных сделок.

- наблюдение 8. Когда рынок выходит из пилы, даже если ты в правильном направлении, твоя вера в будущий тренд будет уже настолько слаба, что ты закроешь сделку с минимальной прибылью.

- наблюдение 9. Собрав волю в кулак, и детально проанализировав свои ошибки, допущенные в пиле, ты приобретаешь уверенность и возвращаешься в состояние психологиеского комфорта.

- универсальный рецепт против тильта = 1 стоп в день макс. Удивительно, но это правило просто и гениально, позволяет избавить человека от большинства проблем в трейдинге.

- определение границ торгового диапазона, игра на выходе из диапазона или обратном ре-тесте границ диапазона после выхода из него.

- не переворачиваться. Переворачиваясь из лонга в шорт в пиле, я тем самым подтверждаю, что не понимаю, в каком из направлений будет двигаться рынок.

- ничего не делать, когда все что-то делают.

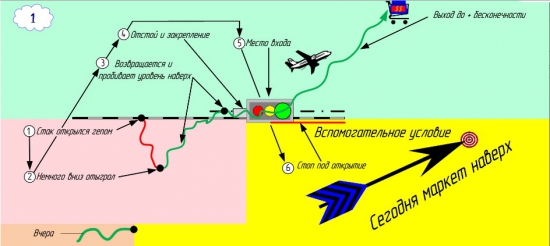

Технический анализ

- 04 апреля 2011, 23:30

- |

Рынку нужна ликвидность как воздух. Он её постоянно ищет, найдя — продолжает поиски вновь.

Для создания и поддержания ликвидности порой приходится идти на крайние шаги.

Одним из таких шагов стало создание теории технического анализа.

Технический анализ был создан для толпы, чтобы в нужный момент создавать повышенную ликвидность на рынке — в одно время покупая или продавая активы. Каналы, скользящие, параболики, зигзаги — на что только не пойдут, чтобы заставить людей совершать одно и тоже действие в заранее определённый момент. И так по кругу.

Бесспорны на рынке лишь 3 вещи:

1) время;

2) цена;

3) объём.

Всё остальное — субъективно.

P.S. При этом я не отрицаю, что используя технический анализ можно построить стабильно прибыльную систему.

Для создания и поддержания ликвидности порой приходится идти на крайние шаги.

Одним из таких шагов стало создание теории технического анализа.

Технический анализ был создан для толпы, чтобы в нужный момент создавать повышенную ликвидность на рынке — в одно время покупая или продавая активы. Каналы, скользящие, параболики, зигзаги — на что только не пойдут, чтобы заставить людей совершать одно и тоже действие в заранее определённый момент. И так по кругу.

Бесспорны на рынке лишь 3 вещи:

1) время;

2) цена;

3) объём.

Всё остальное — субъективно.

P.S. При этом я не отрицаю, что используя технический анализ можно построить стабильно прибыльную систему.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал