Блог им. svoiinvestor |Объём ФНБ увеличивается второй месяц подряд несмотря на траты. Изымаются юани и золото в пользу бюджета РФ.

- 09 марта 2023, 13:22

- |

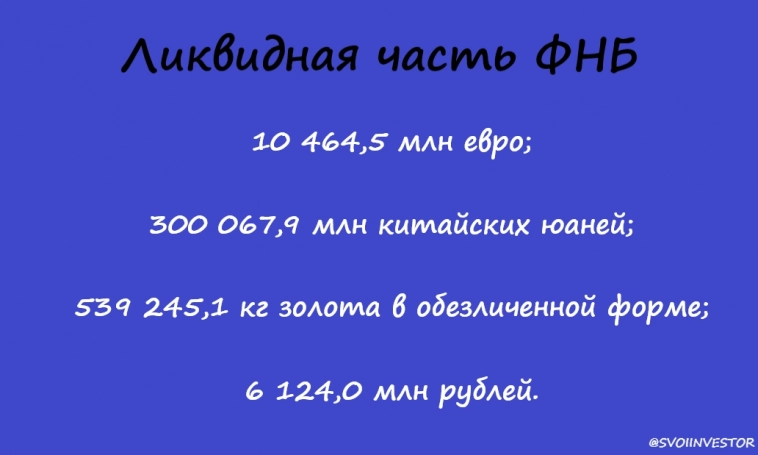

МинФин России опубликовал результаты размещения средств ФНБ за февраль. Регулятор второй месяц подряд не осуществляет инвестиции за счёт средств ФНБ, а использует средства только для компенсации выпадающих НГД (изымают юани и золото). По состоянию на 1 марта 2023 г. объём ФНБ составил 11 106 403,6₽ млн или 7,4% ВВП (месяцем ранее объём средств был равен 10 807 595,0₽ млн или 7,2% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил 6 446 231,0₽ млн или 4,3% ВВП (6 334 590,6₽ млн или 4,2% ВВП).

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 649 345,9₽ млн (месяц назад — 649 586,2₽ млн). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещенных в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро (240,2₽ млн);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. svoiinvestor |Глобальное производство стали — итоги декабря. Выплавка стали в России за год упала на 7,2%.

- 02 февраля 2023, 14:44

- |

🪨 Глобальное производство стали — итоги декабря. Выплавка стали в России за год упала на 7,2%.

По данным WSA в декабре было произведено 140,7 млн тонн (в ноябре 139,1 млн тонн), а выпуск стали по итогам года составил 1 831,5 млн тонн (-4,3% гг). Положительную динамику в декабре показали только страны Ближнего Востока (по итогам года такая же ситуация, причём некоторых регионов падение составило по сравнению с прошлым годом более 10%). Если рассматривать топ-10 стран по производству стали, то за год в плюсе осталась Индия и Иран. Объяснить данное явление можно ухудшением спроса (во многом из-за локдауна в Китае), падением цен на сырьё, санкциями и геополитикой (не забываем про подорожание энергоресурсов, потому что некоторые заводы из-за этого консервируются).

🇷🇺 Как обстоят дела с выпуском стали в России? В декабре было выпущено 5,5 млн тонн (в ноябре 5,6 млн тонн, снижение выпуска третий месяц подряд). По итогам года 71,5 млн тонн (- 7,2% гг). Естественно, что каждый потерянный процент влияет на прибыль наших эмитентов, но сначала года металлурги чувствуют себя устойчиво (ММК, НЛМК, Северсталь). Связанно это с ослаблением рубля, постепенной адаптацией к новой реальности (при этом правительство представило стратегию металлургии в России до 2030, в общем предложение читалось: увеличение внутреннего спроса и переориентация на Азию).

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в декабре сократился на ~1₽ трлн. Минфин изъял валюты на ~2,4₽ трлн в пользу дефицита бюджета.

- 22 января 2023, 13:41

- |

МинФин России опубликовал результаты размещения средств ФНБ за декабрь. Данный отчёт интересен тем, что из ликвидной части полностью исчезли фунты и йены, а доля евро сократилась, так Минфин закрыл дефицит бюджета в декабре (3,3₽ трлн или 2,3% ВВП). По состоянию на 1 января 2023 г. объём ФНБ составил 10 434 580,8₽ млн или 7,8% ВВП (месяцем ранее объём средств был равен 11 389 507,9₽ млн или 8,5% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил 6 132 655,2₽ млн или 4,6% ВВП (7 601 763,0₽ млн или 5,7% ВВП).

Неликвидная часть активов ФНБ:

( Читать дальше )

Блог им. svoiinvestor |Обвал цен на российскую нефть подтвердил Минфин, бюджет РФ под угрозой.

- 17 января 2023, 09:53

- |

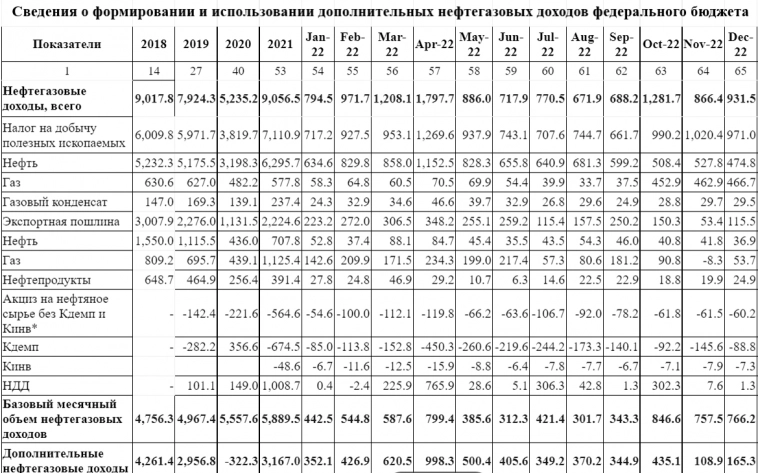

🛢 Обвал цен на российскую нефть подтвердил Минфин, бюджет РФ под угрозой (дефицит ФБ в декабре 2022г составил 3,3₽ трлн или 2,3% ВВП). Минфин сообщил о средней цене на нефть и экспортной пошлине на февраль. Средняя цена на нефтьUrals за период мониторинга с 15 декабря 2022г по 14 января 2023г составила $46,82 за баррель (дисконт составил 42,8% или $35 за баррель по отношению к нефти марки Brent, напомню, что в 2021г этот дисконт был равен $1-2). Экспортная пошлина на нефть в РФ с 1 февраля 2023г понизится на $3,9 и составит $12,8 за тонну (в настоящее время — $16,7).

Безусловно, что данные расчёты и цены повлияют на бюджет нашей страны, нефтегазовая отрасль отчисляет внушительные налоги в бюджет РФ, лишиться даже малой части отчислений в такой период для страны — болезненно (дефицит бюджета в 2023г прогнозируется на уровне 2% от ВВП, однако эта оценка основана на цене на нефть в $70 за баррель

( Читать дальше )

Блог им. svoiinvestor |Минфин выходит на валютный рынок с целью продажи юаней, всё из-за недополучения нефтегазовых доходов в январе. Разбираем последствия.

- 12 января 2023, 10:18

- |

💴 Только мы с вами обсудили дефицит бюджета РФ (который составил 3,3₽ трлн или 2,3% ВВП), как Минфин сделал весомое заявление для фондового рынка:

«Объем недополученных нефтегазовых доходов ФБ прогнозируется в январе 2023г в размере -54,5₽ млрд. Таким образом, совокупный объём средств, направляемых на продажу юаней, составляет 54,5₽ млрд. Операции будут проводиться в период с 13 января 2023г по 6 февраля 2023г, соответственно, ежедневный объём продажи юаней составит в эквиваленте 3,2₽ млрд»

Из этого становится ясно, что Минфин решил на полную использоваться свой первый экономический рычаг. Так как часть «токсичной» валюты была списана со счетов ФНБ и переписана на счета ЦБР (

( Читать дальше )

Блог им. svoiinvestor |Дефицит федерального бюджета РФ в 2022г составил 3,3₽ трлн. Что уже предпринимает Минфин для его наполнения.

- 11 января 2023, 10:52

- |

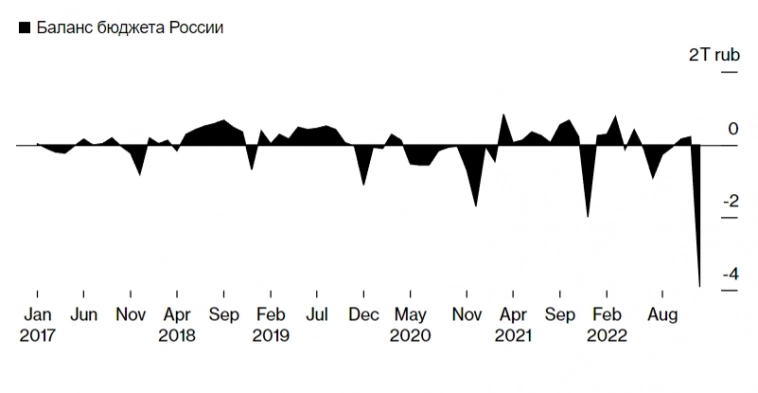

🗣 Силуанов заявил, что дефицит федерального бюджета в 2022 году составил 3,3₽ трлн или 2,3% ВВП. В принципе такая ситуация читалась (затраты на СВО и санкции сделали своё дело). Но главный сигнал мы с вами получили ещё в декабре 2022 года, тогда Минфин повысил оценку дефицита федерального бюджета РФ на 2022 год (с 0,9% ВВП до 2% ВВП). В этом же месяце ввели санкции на морскую доставку нефти, после чего цена Urals опустилась ниже $60 за баррель и частные инвесторы столкнулись с ослаблением рубля по отношению к другим валютам (сейчас основные валютные пары находятся в боковике, мы с вамиразбирали юань и пришли к выводу, что его история подходит к концу и ~20% профит уже не стоит ожидать). По факту даже с учётом декабрьского повышения недосчитались 0,3% (400₽ млрд), конечно, после таких цифр правительство будет действовать и изыскивать средства в бюджет (

( Читать дальше )

Блог им. svoiinvestor |Курс валют стабилизировался на фоне дефицита бюджета РФ и снижения цен на нефть. Юань безальтернативен?

- 05 января 2023, 16:24

- |

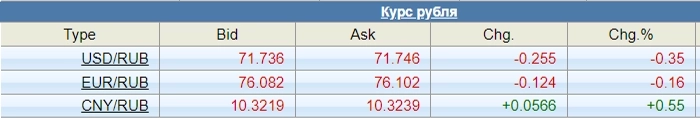

🇷🇺 На валютном рынке продолжаются покупки. Если доллар в боковике, то юань показывает рост по отношению к рублю. Всё это происходит на фоне:

▪️ Снижения цен на нефть. Urals торгуется ниже $60 за баррель, но ещё необходимо учитывать скидки, которые предоставляют Индии и Китаю (проскакивает информация о $40 за баррель). Похоже, что планыОПЕК+ рушатся, но без их снижения добычи и словесных интервенций мы были свидетелями более резкого снижения цен;

▪️ Президент России Владимир Путин подписал законо федеральном бюджете на 2023–2025 годы с постепенным снижением дефицита с 2% до 0,7% ВВП. Пока все обсуждают дефицит бюджета, правительство уже начинает действовать: повысили НДПИ и ввели разовые выплаты для некоторого сырья (

( Читать дальше )

Блог им. svoiinvestor |ЦБ слишком поздно спохватился за регулирование курса валют.

- 27 декабря 2022, 20:25

- |

🇷🇺 ЦБР объяснил декабрьское ослабление рубля падением цен на нефть. Но курс, по его мнению, по-прежнему находится в том же диапазоне, который наблюдался с мая.

Напомню, что в мае курс рубля к доллару опускался ниже 56₽. А период с июня по ноябрь, видимо, не стоит совсем учитывать? 😄 Вопросов к Центробанку накопилось достаточно, но, видимо, внятных ответов мы не получим. Когда была возможность сохранить уровень поступления налогов и впоследствии закончить год с профицитом бюджета — регулируя курс рубля к доллару и удерживая его в благоприятной зоне (70₽), этим не воспользовались (можно было покупать на баланс юани, золото, инвестировать «токсичную» валюту в параллельный импорт, покупая станки/технологии). Сейчас, конечно, можно называть различные причины:

▫️Цена нефти (цена уже давно не фонтан, об этом надо было задумываться раньше)

( Читать дальше )

Блог им. svoiinvestor |Дефицит бюджета РФ и падение цены на сырье — привело к ослаблению рубля по отношению к остальным валютам.

- 20 декабря 2022, 13:33

- |

🇷🇺🇺🇸 Немного о валюте. Почему же рубль в последнее время так ослаб по отношению к основным валютам на фондовом рынке? Всё гениальное — просто. Если изначально бюджет РФ был в избытке и с началом СВО о его наполняемости никто не волновался, то под конец года начались проблемы (со временем правительство начало делать свои ходы: увеличение налогов на сырьё, выход Минфина на рынок внутреннего долга с рекордными размещениями, изъятие валюты из ФНБ — по сути, эмиссия). Когда образовался дефицит, то бюджет начали наполнять любыми доступными способами, конечно, пришла очередь и валюты.

Здесь необходимо задать большой вопрос нашему Центробанку, а почему же курс того же доллара «удерживался» всеми силами? Потому что методы воздействия на тот же курс доллара у Центробанка имеется (полагаю, что курсы «токсичных» валют держали для населения, чтобы они ощутили силу рубля и было меньше волнений, но это моё предположение). Изначально можно было скорректировать справедливый курс, он 100% повлиял бы на бюджет РФ, который даже на сегодняшний день был бы профицитным.

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в октябре увеличился на 582 млрд рублей. Средства Минфина начали использовать для финансирования бюджетного дефицита.

- 13 ноября 2022, 13:45

- |

МинФин России опубликовал результаты размещения средств ФНБ за октябрь. В данном отчёте мы можем наблюдать, что «изъятие» валюты было совершено в пользу бюджета РФ, об этом расскажу ниже, а сейчас к статистике. По состоянию на 1 ноября 2022 г. объем ФНБ составил 11 374 082,0 млн. рублей или 8,5% ВВП (месяцем ранее объём средств был равен 10,8 трлн руб. или 8,1% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил 7 872 548,3 млн. рублей или 5,9% ВВП (месяцем ранее 7,5 трлн руб. или 5,6% ВВП).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс