Блог им. svoiinvestor |Совкомфлот отчитался за IIIкв. 2024г. — фин. показатели ожидаемо ухудшились. Надежда на ослабление рубля, кубышку и взлёт ставок на фрахт

- 20 ноября 2024, 09:51

- |

СКФ опубликовал фин. результаты по МСФО за 9 месяцев и III кв. 2024 г. Компания продолжила своё падение в III кв. (SDN List влияет на заработки, а ₽ немного окреп в III кв.), да и сезонность бизнеса к этому подводила (I и IV кв. всегда сильнее финансово, т.к. цены на фрахт повышаются из-за использования ледоколов), но в 4 кв. эмитент может воспрянуть. Давайте приступим к изучению отчёта:

🚤 Выручка: 9 м. 1,472$ млрд (-16,2% г/г), III кв. 453,5$ млн (-16,5% г/г)

🚤 EBITDA: 9 м. 851$ млн (-31,5% г/г), III кв. 260$ млн (-30,7% г/г)

🚤 Чистая прибыль: 9 м. 505$ млн (-28,1% г/г), III кв. 181,1$ млн (-12,2% г/г)

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. svoiinvestor |Мировые цены на Aframaх в октябре подобрались к 40$ тыс. — на уровне прошлого года. Девальвация рубля и обход санкций помогает Совкомфлоту!

- 16 октября 2024, 07:54

- |

⚓️ Бизнес Совкомфлота зависит от цены на фрахт и курса $. Известно, что СКФ возит российскую нефть на 30-40% дороже мировых цен, поэтому у российской флотилии цена фрахта на сегодняшний день равна ~50-54$ тыс. в сутки, цена сейчас находится на уровне 2023 г. за аналогичный период и если не случится ничего экстраординарного, то в IV кв. нас ожидает бурный рост цен (повышение цен на фрахт в зимний период не в новинку, это связана с использованием ледоколов, которых у СКФ достаточное кол-во). Недавний отчёт эмитента за I п. 2024 г. показал, что II кв. был провальным, III кв. тоже был под давлением (частично поможет девальвация ₽), но IV кв. начался положительно для компании (преодоление санкций, теневой флот, восстановление цен на фрахт и девальвация ₽). Давайте рассмотрим ± на сегодняшний день для СКФ:

➖ Согласно отчёту ОПЕК+, РФ в сентябре сократила добычу нефти на 28 тыс. б/с, до 9,001 млн б/с, но превысила план в рамках договорённостей по сделке ОПЕК+ на 23 тыс. б/с (сокращение на 471 тыс. б/с с II кв. по III кв.). Не забывайте, что РФ должна компенсировать сокращение добычи нефти за ранее превышенные квоты, поэтому в последующих месяцах добыча будет только сокращаться.

( Читать дальше )

Блог им. svoiinvestor |Мировые цены на Aframaх в сентябре начали восстанавливаться, сейчас выше 30$ тыс., но сокращение добычи/цена нефти мешают Совкомфлоту!

- 18 сентября 2024, 08:55

- |

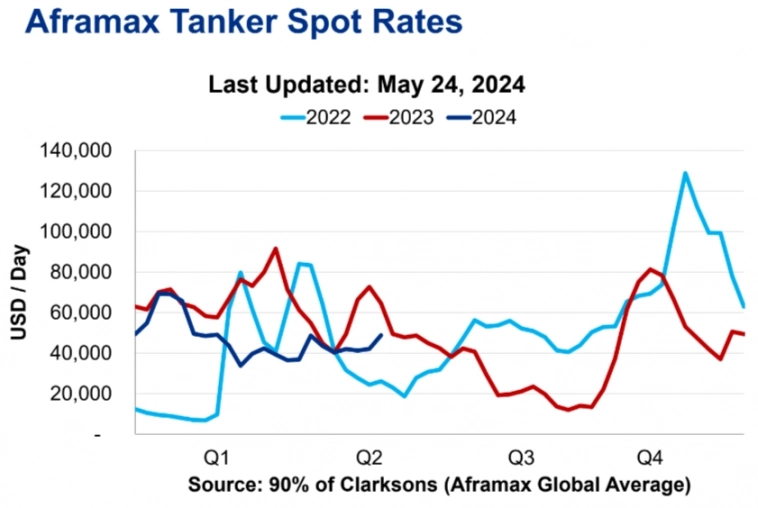

⚓️ Бизнес Совкомфлота зависит от цены на фрахт и курса $. Известно, что СКФ возит российскую нефть на 30-40% дороже мировых цен, поэтому у российской флотилии цена фрахта на сегодняшний день равна ~42-45$ тыс. в сутки, цена держится выше, чем в 2023 г. за аналогичный период (снижение цен на фрахт в летний период не в новинку, сезонность связана с использованием ледоколов, которых у СКФ достаточное кол-во). Недавний отчёт эмитента за I п. 2024 г. показал, что II кв. был провальным, но III кв. тоже будет под давлением, есть надежда на IV кв. (преодоление санкций, теневой флот, взлёт цен на фрахт и девальвация ₽). Давайте рассмотрим ± на сегодняшний день для СКФ:

➖ Согласно отчёту ОПЕК+, РФ в августе сократила добычу нефти на 29 тыс. б/с, до 9,059 млн б/с, но превысила план в рамках договорённостей по сделке ОПЕК+ на 81 тыс. б/с (сокращение на 471 тыс. б/с с II кв. по III кв.). Помимо этого, страны ОПЕК+ достигли договорённости об отсрочке на два месяца увеличения нефтедобычи (с начала 2024 г. сокращение на 2,2 млн баррелей в сутки и до сентября, теперь до декабря).

( Читать дальше )

Блог им. svoiinvestor |Совкомфлот отчитался за I п. 2024 г. — снижение финансовых показателей было читаемо, отчасти во II кв. помогла кубышка/слабый рубль

- 20 августа 2024, 09:03

- |

СКФ опубликовал финансовые результаты по МСФО за I полугодие 2024 г. Ожидаемо компания провалилась во II кв. 2024 г. (февральские санкции, цена фрахта и укрепление ₽), да и сезонность бизнеса к этому подводила (I и IV кв. всегда сильнее финансово, потому что цены на фрахт взлетают в 2 раза из-за использования ледоколов). Давайте приступим к изучению отчёта:

🚤 Выручка: 1,019$ млрд (-16% г/г)

🚤 EBITDA: 591$ млн (-32% г/г)

🚤 Чистая прибыль: 324$ млн (-35% г/г)

⚓️ Операционных результатов компания не предоставляет, но есть несколько фактов. Мировые цены на Aframaх по состоянию на 16 августа опустились ниже 30$ тыс. в сутки (СКФ возит российскую нефть на 30-40% дороже мировых цен из-за своей флотилии), цена пока что держится выше, чем в 2023 г. за аналогичный период. Также РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г. и продлить до III кв., в июле экспорт сырой нефти упал до минимума за 11 месяцев, помимо этого, растёт загруженность российских НПЗ (переработка нефти в июле была на максимумах), потому что плановые/аварийные работы на большинстве НПЗ окончены. Средний курс $ за I п. 2024 г. — 90,7₽ (в прошлом году 76,9₽).

( Читать дальше )

Блог им. svoiinvestor |Мировые цены на Aframaх в начале августа опустились ниже 30$ тыс., а экспорт нефти морским путём сократился. Как дела Совкомфлот?

- 14 августа 2024, 14:59

- |

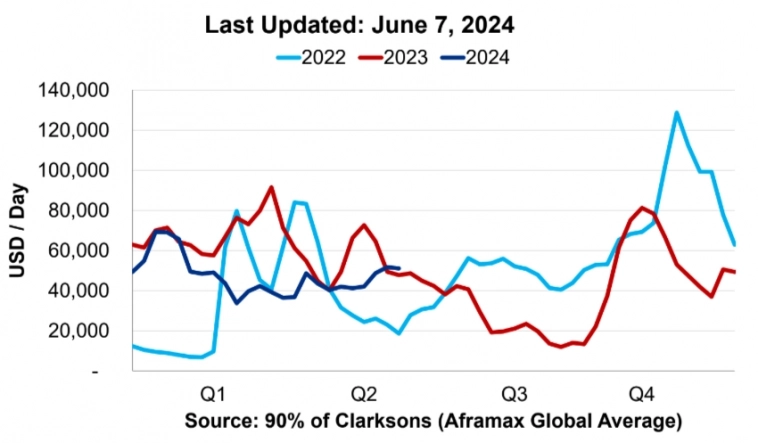

⚓️ Бизнес Совкомфлота зависит от цены на фрахт и курса $. Мосбиржа и НКЦ под санкциями, поэтому ЦБ устанавливает самостоятельно курсы валют с учётом внебиржевых данных ($ — 92,6₽), укрепление ₽ в июле негативно скажется на выручке компании, но август вселяет надежды. Известно, что СКФ возит российскую нефть на 30-40% дороже мировых цен, поэтому у российской флотилии цена фрахта на сегодняшний день равна ~39-42$ тыс. в сутки, цена пока что держится выше, чем в 2023 г. за аналогичный период (снижение цен на фрахт в летний период не в новинку, потом она восстанавливается, главное не провалится ещё ниже по мировым ценам). Можно уже с уверенностью утверждать, что II кв. для компании получится слабым (фин. показатели будут ниже I кв.), начало III кв. тоже не вселяет каких-либо надежд на восстановление. Давайте рассмотрим ± на сегодняшний день для СКФ:

➖ Согласно отчёту ОПЕК+, РФ в июле сократила добычу нефти на 26 тыс. б/с, до 9.089 млн б/с.

( Читать дальше )

Блог им. svoiinvestor |Мировые цены на Aframaх к середине июля опустились ниже 40$ тыс. за сутки и это ниже, чем в аналогичный период в 2022-2023 гг

- 25 июля 2024, 15:25

- |

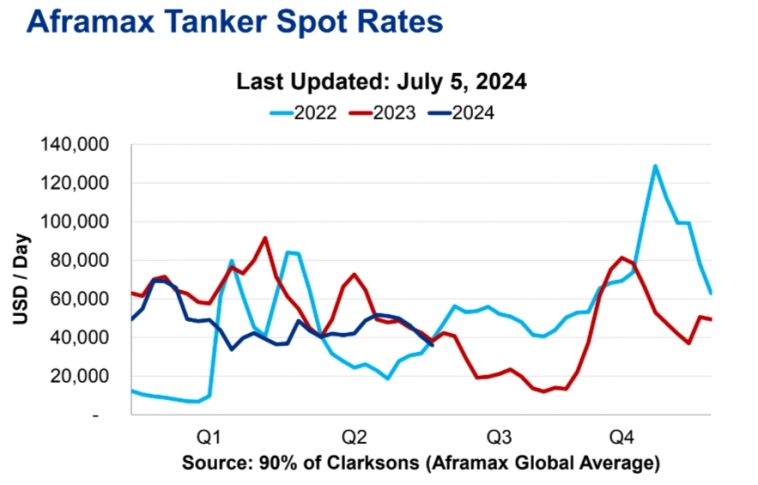

⚓️ Бизнес Совкомфлота зависит от цены на фрахт и курса $, сейчас два эти параметра не блещут. Мосбиржа и НКЦ под санкциями, поэтому ЦБ устанавливает самостоятельно курсы валют с учётом внебиржевых данных ($ — 86,5₽), укрепление ₽ в июне-июле негативно скажется на выручке компании. Известно, что СКФ возит российскую нефть на 30-40% дороже мировых цен, поэтому у российской флотилии цена фрахта на сегодняшний день равна ~45-50$ тыс. в сутки, но цена опустилась ниже 2022-2023 гг. за аналогичный период времени, а это уже не есть хорошо (снижение цен на фрахт в летний период не в новинку, потом она восстанавливается, но на сегодняшний день санкции и сокращение добычи нефти РФ сильно влияют на перевозку). Можно уже с уверенностью утверждать, что II кв. для компании получится слабым (фин. показатели будут ниже I кв.), начало III кв. тоже не вселяет каких-либо надежд на восстановление. Давайте рассмотрим ± на сегодняшний день для СКФ:

➖ Следуя из отчёта ОПЕК, РФ в июне сократила добычу нефти ещё на 114 тыс.

( Читать дальше )

Блог им. svoiinvestor |Стоимость поставки Российской нефти падает — однозначный плюс для нефтяных эмитентов и минус для Совкомфлота!

- 10 июля 2024, 14:02

- |

🛢️ Я уже разбирал положение дел у Совкомфлота и отмечал, что мировые цены на фрахт падают, это подтвердилось данными Argus. Согласно данным Argus Media, цена поставки нефти марки Urals потребителям в Азии (Китай, Индия) из российского черноморского порта Новороссийск упала до самого низкого уровня с октября 2023 г. По оценкам Argus, даже теоретические затраты, связанные только с санкциями, снизились.

Доставка в северный Китай из Новороссийска нефти марки Urals объёмом в миллион баррелей обходится в 7,2$ миллиона, что на 3,2$ миллиона меньше, чем в начале апреля. Из Прибалтики в Индию доставка в апреле составляла 7,4$ за баррель, а на сегодняшний день составляет 4$. В мае, что примечательно произошло резкое падение и столь же быстрое восстановление.

Какие ещё преимущества есть у нефтяных эмитентов?

🛢 Стоимость сорта нефти Urals в мае составила 67,37$ за баррель по данным Минэк, сейчас данный сорт торгуется по 73,3$. Средняя цена за июнь составляет около 71$ за баррель, что явно улучшает положение нефтяников.

( Читать дальше )

Блог им. svoiinvestor |Мировые цены на Aframaх в начале июля опустились ниже 40$ тыс. за сутки, плюс укрепился. Как дела у Совкомфлота?

- 09 июля 2024, 14:40

- |

Главное для СКФ это цены на фрахт и курс $, с учётом мировых цен, известно, что СКФ возит российскую нефть на 35-45% дороже, поэтому у российской флотилии цена фрахта на сегодняшний день равна ~50-55$ тыс. в сутки (возможно меньше), а это уже не есть хорошо (большую роль играет летний период, санкции и сокращение добычи нефти РФ). С учётом новых санкций, связанных с Мосбиржей и НКЦ, то теперь ЦБ устанавливает самостоятельно курсы валют с учётом внебиржевых данных (понедельник $ — 88,1₽), укрепление рубля в июне негативно скажется на выручке компании. С уверенностью можно сказать, что II квартал для компании получился слабее, чем I, но эмитент продолжает получать сверх прибыль из-за наценки на фрахт и кубышки. Давайте отметим важные моменты:

⚓️ Власти EC включили в 14-й пакет санкций против РФ компанию СКФ и её генерального директора Игоря Тонковидова. Но учитывая, что порты ЕС для перевозки нефти танкерами СКФ не используются, то по сути санкции оказались пустышкой (сейчас вроде ходит один газовоз).

( Читать дальше )

Блог им. svoiinvestor |Мировые цены на Aframaх в начале июня застыли на 50$ тыс. в сутки и превысили июньские цены 2023 г. Совкомфлот в фаворе?

- 10 июня 2024, 14:22

- |

⚓️ С учётом мировых цен, известно, что СКФ возит российскую нефть на 35-45% дороже, поэтому у российской флотилии цена фрахта равна ~70$ тыс. в сутки (возможно, даже больше). Получает ли компания из-за этого сверх прибыль — однозначно да, но есть несколько моментов, которые эту прибыль подъедают:

⛴ В феврале США ввели санкции против СКФ и 14 нефтяных танкеров, к которым компания имела отношение. Как итог, следуя из отчёта за I кв. 2024 г., пострадала операционная прибыль (222,7$ млрд, -36,6% г/г), во много из-за увеличившихся операционных расходов — 103,6$ млн (+29% г/г). Некоторые санкционные корабли бездействуют или возят по мировым спотовым ценам (наценка отсутствует).

⛴ Чем хороша компания? Что все её заработки идут в валюте, поэтому это спасает акционеров от девальвации, но курс $ начал снижаться и сейчас торгуется по 89₽, это явно повлияет на заработки.

📌 Но опять же, у компании за эти годы накоплена неплохая денежная позиция (+1,25$ млрд), она даёт весомые % (+23,3$ млн), которые полностью покрывают % по займам (+19,6$ млн).

( Читать дальше )

Блог им. svoiinvestor |Совкомфлот объявил финальные дивиденды — всё в рамках прогноза. Двухзначная див. доходность ожидается и в этом году.

- 31 мая 2024, 17:38

- |

⚓️ СД СКФ рекомендовал дивиденды за 2023 г. в размере 11,27₽ на акцию (див. доходность — 9%). Дата закрытия реестра — 20 июля 2024 г. Напомню, что ранее компания заплатила промежуточные дивиденды за 2023 г. в размере 6,32₽ на акцию (див. доходность 4,3%). А это значит, что компания может заплатить двухзначную див. доходность — 13%, помимо этого заработки эмитента идут в валюте, а значит, акционеры застрахованы от девальвации.

В рамках моего прогноза размер дивиденда точно совпал, но ещё я в нём разобрал отчёт за I кв. 2024 г., где выяснилось, что эмитент при санкционном давлении продолжает зарабатывать весомую див. базу:

⛴ FCF сократился (+299,8$ млн, -24% г/г), но денег на дивиденды за квартал хватает с лихвой. В отчёте СКФ подтверждает приверженность цели по выплате дивидендов за 2023 г. на уровне 50 % от скорректированной годовой прибыли по МСФО в ₽. С учётом корректировки эмитент уже заработал за I кв. 2024 г. 4₽ на акцию в виде дивидендов (чистая прибыль: 211,5$ млн, -23,7% г/г), и это при санкционном давлении, если удастся его обойти, то уверен, что операционные расходы сократятся, а выручка подрастёт, условные 16₽ за год выглядят аппетитно при сегодняшней цене акции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс