Блог им. svoiinvestor

Совкомфлот отчитался за I п. 2024 г. — снижение финансовых показателей было читаемо, отчасти во II кв. помогла кубышка/слабый рубль

- 20 августа 2024, 09:03

- |

СКФ опубликовал финансовые результаты по МСФО за I полугодие 2024 г. Ожидаемо компания провалилась во II кв. 2024 г. (февральские санкции, цена фрахта и укрепление ₽), да и сезонность бизнеса к этому подводила (I и IV кв. всегда сильнее финансово, потому что цены на фрахт взлетают в 2 раза из-за использования ледоколов). Давайте приступим к изучению отчёта:

🚤 Выручка: 1,019$ млрд (-16% г/г)

🚤 EBITDA: 591$ млн (-32% г/г)

🚤 Чистая прибыль: 324$ млн (-35% г/г)

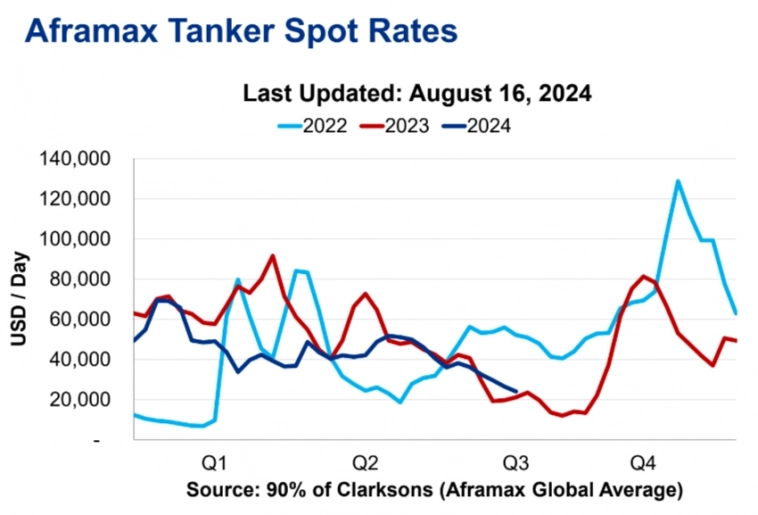

⚓️ Операционных результатов компания не предоставляет, но есть несколько фактов. Мировые цены на Aframaх по состоянию на 16 августа опустились ниже 30$ тыс. в сутки (СКФ возит российскую нефть на 30-40% дороже мировых цен из-за своей флотилии), цена пока что держится выше, чем в 2023 г. за аналогичный период. Также РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г. и продлить до III кв., в июле экспорт сырой нефти упал до минимума за 11 месяцев, помимо этого, растёт загруженность российских НПЗ (переработка нефти в июле была на максимумах), потому что плановые/аварийные работы на большинстве НПЗ окончены. Средний курс $ за I п. 2024 г. — 90,7₽ (в прошлом году 76,9₽).

⚓️ Теперь вы понимаете, почему выручка компании снизилась, но санкционное давление повлияло и на расходы. Выросли рейсовые расходы — 186,7$ млн (+38,2% г/г) и эксплуатационные — 204,8$ млн (+22,2% г/г), как итог прибыль от эксплуатации судов снизилась до 627,7$ млн (-31,2% г/г). С учётом того, что остальные расходы остались почти на уровне, то операционная прибыль катастрофически просела — 366,8₽ млн (-44,6% г/г).

⚓️ Почему же тогда чистая прибыль не показала такого падения, как операционная? Всё благодаря финансовым расходам/доходам — 12,3$ млн (в прошлом году -21,9$ млн), долги валютные, поэтому % низкие, а депозиты, наоборот, ₽ и при такой ключевой ставке, компания зарабатывает на своей кубышке. Курсовые разницы -29,8$ млн (но это бумажная убыль из-за валютных долгов, в прошлом году -79,1$ млн). Большой плюс в скорректированной чистой прибыли — 31,5₽ млрд (-26% г/г), помог ослабший ₽, по сути скоррект. прибыль и является див. базой для выплаты, получается 6,6₽ на акцию в виде дивиденда (50% от скоррект. ЧП по МСФО).

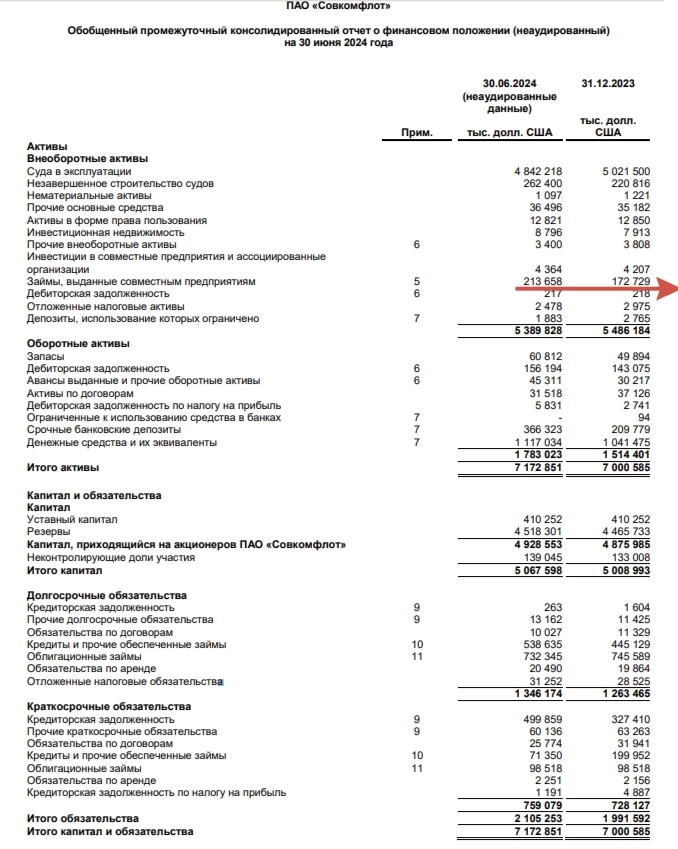

⚓️ Компания нарастила свою денежную позицию до 1,48$ млрд (на конец 2023 г. было 1,25$ млрд). Долг эмитента сейчас составляет 1,46$ млрд (на конец 2023 г. было 1,51$ млрд), как вы понимаете чистый долг в отрицательной зоне. Компания успевает наращивать денежную позицию и сокращать долги.

⚓️ OCF снизился до 613,1$ млн (-24,3% г/г), но, стоит отметь, что СКФ увеличил запасы, распродал часть дебиторки и отложил выплату кредиторской задолженности (50$ млн). К сожалению, компания урезала данные, чтобы точно рассчитать FCF, но если исходить от тех цифр, которые там имеются, то он составляет 490,1$ млн, корректируем на средний курс за полгода и получаем 44,4₽ млрд, порядка 18,7₽ на акцию (не забываем про выплаченные дивиденды, гашение долга и пополнение депозитов, в общем-то деньги на дивиденды есть, их даже хватит, чтобы увеличить payout).

📌 С одной стороны риски по компании увеличились и III кв. она может провести ещё хуже (₽ продолжает укрепляться, сокращение добычи нефти основательно заработало с августа и продлится до конца сентября, цены на фрахт восстановятся, только в IV кв., поэтому могут упасть ещё ниже). С другой стороны, СКФ бенефициар высокой ставки, зарабатывая на кубышке (+ сокращение долга), с учётом восстановления цены на фрахт в IV кв., то дивиденд за 2024 г. может составить ~13-14₽ на акцию (див. доходность 13-14%, но мы знаем, что положение компании сверх стабильное и FCF хватает, чтобы увеличить payout) и ждём ввода 2 танкеров ледового класса в 2025 г. (будут возить СПГ для Арктик СПГ-2).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс