Блог им. sunsea |Как Мир Потерял $100 Трлн за 18 Месяцев

- 18 февраля 2016, 12:20

- |

John Mauldin's Tumblr:

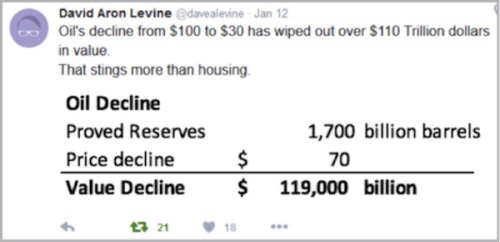

… На прошлой неделе кто-то показал мне это из твиттера. Я чуть не упал со стула.

...

Тем не менее, если ваше богатство завязаны на нефтяные запасы, ваши оценки активов резко снизился относительно пары лет назад. Коллективный баланс сжимается и набегает приличная сумма.

Это Негативно Скажется На Всех

...Экономисты говорят про “эффект богатства”, который возникает тогда, когда стоимости активов идет вверх.

… Политики и чиновники ФРС рекламируют их влияние как благотворное следствие их гениальных планов. Но они редко напоминают нам отрицательный «эффект богатства», который возникает, когда идет снижение стоимости активов...

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 16 )

Новости рынков |Американскую биржу приговорили

- 09 февраля 2016, 02:09

- |

Помните проскальзывали шуточки про то, что американскую биржу прикончат? Вот оно… случилось. (И не важно, что примут этот бюджет не с первого раза.)

Обама будет стремиться удвоить бюджеты для Уолл-Стрит регуляторов

finance.yahoo.com/news/obama-seek-double-budgets-wall-203000707.html

Суть в том, что американскую биржу при принятии этих бюджетов будут проверять и регулировать так часто, что зарегулируют насмерть.

Кто в выигрыше? И казалось бы — при чем здесь ФРС? При том, что эти раздуваемые бюджеты пойдут прямиком в ФРС.

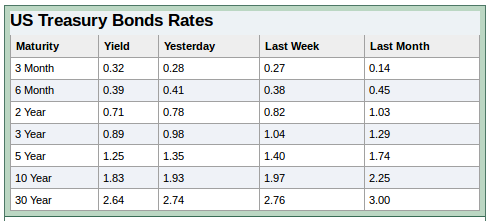

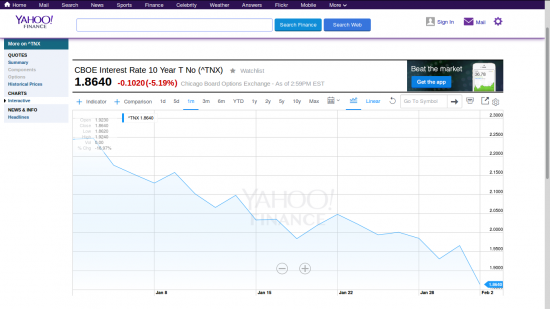

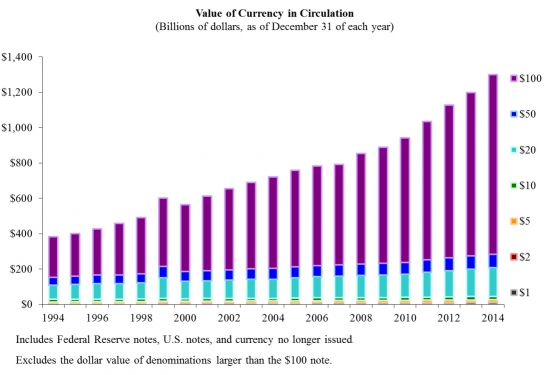

Выходит ФРС уже не нуждается в такой формальности, как биржы, чтобы управлять миром — она выстроила достаточно прямую и надежную структуру, управляемую покупкой/продажей госдолга США. С одной стороны — никакой угрозы для единственного продукта, который она производит. С другой — отсутствие нервозности и нестабильности (читай — волатильности), присущей биржам. А самое главное — теперь можно не спасать отечественных производителей нефти и газа. Зачем они нужны? Когда ФРС сама теперь задает цену нефти через прямое управление мировой финансовой системой. Скажите паранойя? Отнюдь… смотрим картинку и готовимся встречать отрицательные ставки ФРС.

Новости рынков |Federal Reserve January Meeting Special

- 27 января 2016, 22:03

- |

Онлайн трансляция: finance.yahoo.com/news/federal-reserve-january-meeting-special-171532015.html

РЕШЕНИЕ: ставка оставлена неизменной.

Оригинал решения: www.federalreserve.gov/newsevents/press/monetary/20160127a.htm

Блог им. sunsea |Пранкерам, паникерам, евроватникам, госдеп-троллям и просто "неравнодушным"... одна картинка.

- 20 января 2016, 21:58

- |

Новости рынков |Демократы "зарезали" Закон об аудите ФРС в Сенате

- 13 января 2016, 07:10

- |

Закону не хватило 7 голосов — республиканцы голосовали почти единогласно «за». Рон Пол не унывает и говорит, что «еще один крупный экономический коллапс может изменить умы».

Новости рынков |12 января Сенат США голосует Закон об аудите ФРС

- 11 января 2016, 21:30

- |

Либертарианцы-республиканцы — отец и сын — Рон и Рэнд Пол продвигают этот закон с начала 2000 гг. Но впервые им удалось собрать столь весомую поддержку, что члены и экс-члены ФРС не на шутку всполошились.

Цитата статьи Рэнда Пола: "… в США налогоплательщик субсидирует коммерческие банки, кот. не выдают кредиты своим клиентам, а точнее спонсирует их заряжать своим клиентам высокие процентные ставки по кредитам. И, налогоплательщик в США вынужден залезать в долги, чтобы предоставить этому банку субсидии. Это лишь один из аспектов фарса, которым сегодня является политика ФРС. Кроме того, мы фактически не знаем в полной мере, кто или где конкретные получатели покупки активов ФРС и финансовых вливаний, тогда как его баланс взорвался примерно с $900 млрд в августе 2008 года до почти $4,5 трлн сегодня. Теперь, ФРС загнали себя в угол. Они не могут продать бумаги со своего раздутого баланса из-за страха падения рынка ипотечных ценных бумаг—и, косвенно, недвижимости—и она не может продать свои казначейские авуары, потому что, это бы подтолкнуло вверх доходности казначейских облигаций и увеличит стоимость обслуживания долга США. Это отчасти причина, почему ФРС выбрала повышать ставки, выплачивая банкирам больше.

( Читать дальше )

Новости рынков |Бондобомба под ФРС

- 02 января 2016, 23:32

- |

Три факта, которые потерялись в новогоднем веселье:

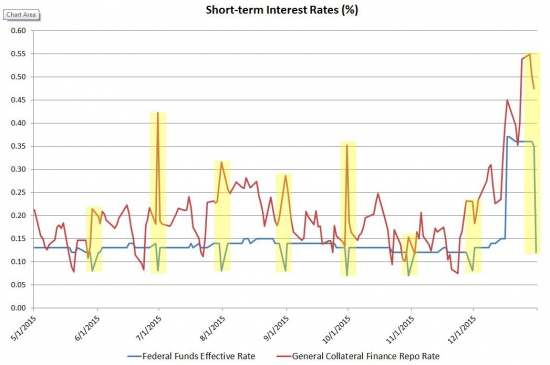

1. 31 декабря 2015 года ФРС осуществило рекордное обратное РЕПО на 475 млрд. $

2. фактическая ставка ФРС по федеральным фондам рухнула до 0.12% по состоянию на конец года...

3.… на фоне «выстрелившей» до 0,55% ставки обратного РЕПО

Блог им. sunsea |Wall Street не видит возможностей поднятия ставки ФРС

- 04 декабря 2015, 21:55

- |

Переведенная статья A Wall Street CEO perfectly explained the hot theory for the economy, markets and everything

finance.yahoo.com/news/wall-street-ceo-perfectly-explained-225701503.html (Перевод — улучшенный Яндекс.)

Главный исполнительный шеф Moelis & Ко. Ken Moelis был на канале CNBC по итогам торгов в четверг и привез одну из его любимых тем: технологическая дефляция.

Идея здесь состоит в том, что технический прогресс поможет привести к снижению цен, будет ли это за счет снижения затрат на производство (понимаем как обрабатывающая промышленность), получении доступа к новым ресурсам (понимаем как сланцы) или увеличение ценовой прозрачности (понимаем как Amazon).

Что потом приводит к снижению целевого показателя инфляции, или дефляции. А затем идет воздействие политики Центрального банка, денежно-кредитная политика, основанная — по крайней мере частично — на основе старого мировоззрения инфляции.

Это действительно большая красочная идея и она набирает обороты среди людей на Уолл-Стрит. Мы слышали нескольких человек, ссылающихся на нее сейчас.

Вот сокращенная стенограмма Ken Moelis:

Я на самом деле думаю, что мы находимся в дефляционном мире. Но дефляционный мир не должен пугать людей. Дело в том, если бы вы опросили большинство американского народа, и вы сказали бы, 'Вы действительно хотите купить больше за меньшие деньги?' Я думаю, что 99.9% людей сказали бы, 'да, это то, что я хочу.' И это то, что называют дефляция.

Они не хотят сделать меньше, но дефляция — это возможность приобрести больше за меньшие деньги. И есть только небольшое количество людей, которые кажутся обеспокоенными этим и — вроде бы — центральные банки мира.

Я думаю, что в нашем мире прямо сейчас у нас столько техник управления прозрачностью цен, ценообразовательной мощью, эффективностью. Это замечательные вещи. Я имею в виду, что Amazon делает — если вы занимаетесь розничной торговлей, послушай, тебе лучше снизить свой профит и дать потребителю очень хорошие условия, так как интернет и Amazon собираются заменить вас.

Это то, что меня часто спрашивают. Какие отрасли являются горячими, и я говорю, вы знаете, самое интересное в слияниях и поглощениях каждого сектора, потому что это не секторальная тема на самом деле. Есть тема дефляции. Каждый должен искать синергию затрат. Каждый должен взять каждую отчетность о прибылях и убытках, какую они смогут возможно найти. И вот почему — ты видишь крупномасштабные слияния в попытках снизить корпоративные накладные расходы, снизить себестоимость реализованной продукции, это все то, что происходит.

Я думаю, что это долгосрочный тренд, это не цикл. Мы не имеем снижение цен на нефть из-за нового нефтяного месторождения, которое было обнаружено в Саудовской Аравии. Мы имеем снижение цен на нефть из-за новой технологии. И кстати, там, наверное, лучшие технологии, которые придут через год теперь. Технология не имеют циклов. Они могут ускорятся. Поэтому, если мы находимся в технологически управляемом дефляционном рынке, я думаю, вы увидите его дольше, чем люди думают. И вот почему я думаю, что вы увидите ставки останутся низкими в течение длительного периода времени.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс