SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Вряд ли VK и Сбер смогут получить значительную сумму за актив Кухня на районе - Альфа-Банк

- 22 марта 2022, 16:27

- |

Как сообщает РБК со ссылкой на неназванный источник в e-commerce, VK и Сбербанк выставили на продажу совместно управляемый (85% акций через CП О2О) актив «Кухня на районе».

Другой неназванный источник сообщает, что в рамках оптимизации актива и во избежание роста убытков возможен и вариант закрытия проекта. По всей Москве на 3K21 открыто 50 точек «Кухни на районе». GMV сервиса составил 3,2 млрд руб.; валовая выручка — 2,65 млрд руб. (+60-59% г/г) за 9M21 (согласно последним официальным данным VK) при совокупном количестве заказов за период на уровне 5,0 млн (+56% г/г). По нашим оценкам, сервис может достичь валовой выручки на уровне 3,6-3,7 млрд руб. и примерно 7 млн заказов по итогам 2021 г.

Новость о продаже «Кухни на районе» не стала сюрпризом, учитывая, что VK и Сбер находятся в процессе пересмотра стратегии своих совместно управляемых активов. Ранее в этом месяце сообщалось о прекращении работы агрегатора такси «Ситимобил».

«Альфа-Банк»

Другой неназванный источник сообщает, что в рамках оптимизации актива и во избежание роста убытков возможен и вариант закрытия проекта. По всей Москве на 3K21 открыто 50 точек «Кухни на районе». GMV сервиса составил 3,2 млрд руб.; валовая выручка — 2,65 млрд руб. (+60-59% г/г) за 9M21 (согласно последним официальным данным VK) при совокупном количестве заказов за период на уровне 5,0 млн (+56% г/г). По нашим оценкам, сервис может достичь валовой выручки на уровне 3,6-3,7 млрд руб. и примерно 7 млн заказов по итогам 2021 г.

Новость о продаже «Кухни на районе» не стала сюрпризом, учитывая, что VK и Сбер находятся в процессе пересмотра стратегии своих совместно управляемых активов. Ранее в этом месяце сообщалось о прекращении работы агрегатора такси «Ситимобил».

Учитывая что: 1) EBITDA «Кухни на районе» негативна; 2) компания оперирует на высоко конкурентном рынке готовой еды, который представлен ресторанами и несколькими форматами продаж, которые развивают розничные сети (доставка из магазинов, онлайн заказы, торговые автоматы) и 3) существенный рост стоимости капитала в России в результате продолжающихся геополитических и макроэкономических событий, мы не ожидаем, что продавцы смогут получить значительную сумму за данный актив. Помимо «Кухни на районе» и «Ситимобил», VK и Сбер совместно владеют Delivery Club (доставка готовой еды из ресторанов), СитиДрайвом (каршеринг) и Самокатом (дарксторы в сегменте e-grocery).Курбатова Анна

«Альфа-Банк»

- комментировать

- Комментарии ( 0 )

Новости рынков |Сбер и VK могут закрыть сервис Кухня на районе, если не найдут покупателя - Атон

- 22 марта 2022, 10:38

- |

VK и Сбербанк могут продать Кухню на районе

Как сообщает РБК, VK и Сбер ищут покупателя на сервис Кухня на районе, функционирующий в составе их СП O2O. Основным претендентом на покупку сейчас считается Яндекс. Если покупатель не будет найден, партнеры могут закрыть данное предприятие.

Как сообщает РБК, VK и Сбер ищут покупателя на сервис Кухня на районе, функционирующий в составе их СП O2O. Основным претендентом на покупку сейчас считается Яндекс. Если покупатель не будет найден, партнеры могут закрыть данное предприятие.

VK продолжает оптимизировать портфель активов вслед за недавно объявленным закрытием Ситимобила. Конкретные финансовые показатели сервиса Кухня на районе группа не раскрывала. Убыток от ключевых СП и ассоциированных предприятий за 2021 составил 18.9 млрд руб., увеличившись на 58.6% г/г.Атон

Новости рынков |Банки пострадают сильнее многих секторов. TCS Group лучше остальных, но вопросы остаются - Синара

- 17 марта 2022, 20:40

- |

Банки

Сектор финансовых услуг стал одной из главных мишеней санкций и, по всей видимости, больше других пострадает от нынешних потрясений. Возможны проблемы с осуществлением основной деятельности вследствие прямого воздействия санкций, исхода партнеров (не всегда вынужденного), а также так называемого набега розничных клиентов на банки. В дальнейшем на результатах банковского сектора скажется и общее ухудшение ситуации в экономике. В сложившейся на сегодня ситуации мы отдаем предпочтение TCS Group как единственному публичному представителю сектора, которого санкции пока не задели напрямую. Кроме того, на конец прошлого года группа располагала солидным запасом прочности по капиталу, а в ходе предыдущих кризисов демонстрировала гибкость и умение найти пути для их преодоления.

Оптимистичный сценарий. Даже в рамках наиболее оптимистичного из наших сценариев предполагается серьезное сокращение маржи после повышения Банком России ключевой ставки до 20% и масштабнейшей переоценки стоимости фондирования, притом что плавающие ставки по кредитам физлицам практически не использовались, да и по корпоративным рублевым кредитам ставки зачастую фиксировались. Дополнительное давление на рентабельность окажут экономические проблемы — сбои в производстве и логистике, как и потенциальный рост безработицы в отдельных отраслях. Хотя высокое качество бизнеса и значимые конкурентные преимущества помогут TCS Group и Сбербанку удержаться в прибыли, мы считаем маловероятной выплату банками дивидендов, так как им необходимо попридержать капитал даже в относительно вегетарианских условиях, предусмотренных данным сценарием. Напомним при этом, что именно дивидендная доходность считалась одним из основных аргументов в пользу инвестиций в ВТБ.

Умеренный сценарий.

( Читать дальше )

Сектор финансовых услуг стал одной из главных мишеней санкций и, по всей видимости, больше других пострадает от нынешних потрясений. Возможны проблемы с осуществлением основной деятельности вследствие прямого воздействия санкций, исхода партнеров (не всегда вынужденного), а также так называемого набега розничных клиентов на банки. В дальнейшем на результатах банковского сектора скажется и общее ухудшение ситуации в экономике. В сложившейся на сегодня ситуации мы отдаем предпочтение TCS Group как единственному публичному представителю сектора, которого санкции пока не задели напрямую. Кроме того, на конец прошлого года группа располагала солидным запасом прочности по капиталу, а в ходе предыдущих кризисов демонстрировала гибкость и умение найти пути для их преодоления.

Оптимистичный сценарий. Даже в рамках наиболее оптимистичного из наших сценариев предполагается серьезное сокращение маржи после повышения Банком России ключевой ставки до 20% и масштабнейшей переоценки стоимости фондирования, притом что плавающие ставки по кредитам физлицам практически не использовались, да и по корпоративным рублевым кредитам ставки зачастую фиксировались. Дополнительное давление на рентабельность окажут экономические проблемы — сбои в производстве и логистике, как и потенциальный рост безработицы в отдельных отраслях. Хотя высокое качество бизнеса и значимые конкурентные преимущества помогут TCS Group и Сбербанку удержаться в прибыли, мы считаем маловероятной выплату банками дивидендов, так как им необходимо попридержать капитал даже в относительно вегетарианских условиях, предусмотренных данным сценарием. Напомним при этом, что именно дивидендная доходность считалась одним из основных аргументов в пользу инвестиций в ВТБ.

Умеренный сценарий.

( Читать дальше )

Новости рынков |Панические настроения в экономике снижаются - Газпромбанк

- 11 марта 2022, 17:16

- |

Депозиты населения вновь растут. 9 марта чистый отток средств с депозитов сменился их ростом.

«Газпромбанк»

В среднесрочной перспективе существенными для экономических агентов будут ожидания по курсу рубля. Тут возникают существенные отличия текущей ситуации от событий 2014 года:

В 2014–2015 гг. стабилизация настроений происходила на фоне значительного (хоть и временного) укрепления рубля: во второй половине декабря 2014 г. рубль укрепился на 18%, но уже в январе 2015 г. вновь начал падать под давлением снижающихся цен на основные экспортные товары и влиянием вводимых ограничений.

В текущих условиях курс рубля ослабляется, но валютная выручка экономики достигает рекордных уровней. Это формирует предпосылки для стабилизации и некоторого укрепления рубля в среднесрочной перспективе.

По сумме перечисленных факторов стоит ожидать дальнейшей стабилизации ожиданий в экономике, хоть и более скромными, чем в декабре 2014 г., темпами.

Смена тенденции к сокращению изъятий депозитов на их рост говорит о снижении панических настроений в экономике. Этому способствуют как краткосрочные факторы (повышение депозитных ставок до рекордных за последние 23 года уровней), так и среднесрочные.Бирюков Павел

«Газпромбанк»

В среднесрочной перспективе существенными для экономических агентов будут ожидания по курсу рубля. Тут возникают существенные отличия текущей ситуации от событий 2014 года:

В 2014–2015 гг. стабилизация настроений происходила на фоне значительного (хоть и временного) укрепления рубля: во второй половине декабря 2014 г. рубль укрепился на 18%, но уже в январе 2015 г. вновь начал падать под давлением снижающихся цен на основные экспортные товары и влиянием вводимых ограничений.

В текущих условиях курс рубля ослабляется, но валютная выручка экономики достигает рекордных уровней. Это формирует предпосылки для стабилизации и некоторого укрепления рубля в среднесрочной перспективе.

По сумме перечисленных факторов стоит ожидать дальнейшей стабилизации ожиданий в экономике, хоть и более скромными, чем в декабре 2014 г., темпами.

Новости рынков |Пересмотр дивидендной политики для российских госбанков - ожидаемая новость - Атон

- 11 марта 2022, 10:47

- |

Минфин РФ пересмотрит дивидендную политику для российских госбанков

Министерство финансов РФ объявило о намерении пересмотреть дивидендную политику для государственных банков с целью уменьшения давления на их капитал в текущей экономической ситуации.

Министерство финансов РФ объявило о намерении пересмотреть дивидендную политику для государственных банков с целью уменьшения давления на их капитал в текущей экономической ситуации.

Новость соответствует нашим ожиданиям. Соответственно, мы полагаем, что Сбер и ВТБ не будут выплачивать дивиденды за 2021 и, вероятно, за 2022. Банкам необходимо поддерживать свой капитал. В то же время на данный момент сложно оценить, насколько глубоко текущий кризис повлияет на прибыль банков в этом году.Атон

Новости рынков |К покупке на рынке РФ можно рассматривать бумаги частных сырьевых компаний - Атон

- 05 марта 2022, 15:29

- |

Мосбиржа закрыта минимум до 9 марта.

«Атон»

Пока не стоит покупать такие компании как «Яндекс», «Тинькофф», «Сбер». Мы понимаем, что банкам тяжело, но поддержка ЦБ для них будет условно безграничной.

Что будет с дивидендами? Сложно себе представить, что банки заплатят хоть какие-то дивиденды. По остальным компаниям — большой вопрос. Сейчас сложно сказать, но вполне возможно, что выплаты сохранятся. Возможно, дивиденды пока временно не будут получать нерезиденты.

Некоторые компании прямо сейчас рекомендуют дивиденды. Например, недавно появилась информация от «Ростелекома», «Русгидро», ММК, «Евраза». Но это ведь выплаты за прошлый год. Они могут немного поддержать доходы населения и фондовый рынок в целом. Поэтому возможно рациональное зерно сохранить дивиденды есть. И если они будут сохранены, то доходность в бумагах составит 30–40%.

( Читать дальше )

Что покупать из акций РФ, когда биржа откроется? Если говорить о покупках, то в первую очередь это частные сырьевые компании: «Норникель», ЛУКОЙЛ, «Татнефть», НОВАТЭК, «Распадская», НЛМК, «Сегежа». Из государственных сырьевых: «Газпром», АЛРОСА. Золотодобывающие компании — «Полюс» и «Полиметалл», хотя на данный момент не ясно, как они будут продавать свое золото ЦБ и на каких условиях.Ганелин Михаил

«Атон»

Пока не стоит покупать такие компании как «Яндекс», «Тинькофф», «Сбер». Мы понимаем, что банкам тяжело, но поддержка ЦБ для них будет условно безграничной.

Что будет с дивидендами? Сложно себе представить, что банки заплатят хоть какие-то дивиденды. По остальным компаниям — большой вопрос. Сейчас сложно сказать, но вполне возможно, что выплаты сохранятся. Возможно, дивиденды пока временно не будут получать нерезиденты.

Некоторые компании прямо сейчас рекомендуют дивиденды. Например, недавно появилась информация от «Ростелекома», «Русгидро», ММК, «Евраза». Но это ведь выплаты за прошлый год. Они могут немного поддержать доходы населения и фондовый рынок в целом. Поэтому возможно рациональное зерно сохранить дивиденды есть. И если они будут сохранены, то доходность в бумагах составит 30–40%.

( Читать дальше )

Новости рынков |Сбербанк сможет пройти через кризис - Альфа-Банк

- 03 марта 2022, 14:53

- |

Сбер вчера представил финансовые результаты за 2021 г. по МСФО.

Чистая прибыль за 2021 г. составила 1 246 млрд руб. (+64% г/г при 24% ROE), что немного выше ожиданий. И хотя мы не видим смысла в создавшейся ситуации оглядываться назад, к позитивным моментам можно отнести тот факт, что Сбер пока не создал значительных резервов по кредитным убыткам в 4К на фоне геополитических событий (тогда как резервы по кредитным убыткам являются опережающим индикатором по своей сути).

Это может указывать на: 1) отсутствие ясности у руководства, которое находится в процессе оценки последствий (в то время как макроэкономическая надбавка к резервам, созданным в 1К20, в размере 44 млрд руб. пока не распускалась) и 2) благоприятную конъюнктуру цен на сырьевых рынках, которая до сих пор обеспечивает высокое кредитное качество примерно 40% корпоративного кредитного портфеля Сбера.

«Альфа-Банк»

Чистая прибыль за 2021 г. составила 1 246 млрд руб. (+64% г/г при 24% ROE), что немного выше ожиданий. И хотя мы не видим смысла в создавшейся ситуации оглядываться назад, к позитивным моментам можно отнести тот факт, что Сбер пока не создал значительных резервов по кредитным убыткам в 4К на фоне геополитических событий (тогда как резервы по кредитным убыткам являются опережающим индикатором по своей сути).

Это может указывать на: 1) отсутствие ясности у руководства, которое находится в процессе оценки последствий (в то время как макроэкономическая надбавка к резервам, созданным в 1К20, в размере 44 млрд руб. пока не распускалась) и 2) благоприятную конъюнктуру цен на сырьевых рынках, которая до сих пор обеспечивает высокое кредитное качество примерно 40% корпоративного кредитного портфеля Сбера.

Между тем рост стоимости фондирования будет оказывать давление на маржу в 2022 г. на фоне возможной временной приостановки кредитной активности (хотя ставка на уровне примерно 20% предлагается по новым краткосрочным депозитам со сроком погашения менее 3 месяцев). Тем не менее, сильные коэффициенты достаточности капитала Сбера (14% CET1 на конец 2021 г., примерно на 6 п. п. выше регуляторного минимума), комиссионный доход, покрывающий примерно 72% годовых операционных расходов и близкий к нулю портфель розничных кредитов в валюте помогут банку пройти через кризис, который является не первым (и возможно, не последним) в истории. Мы не исключаем, тем не менее, перенос решения по дивидендным выплатам за 2021 г. на 2П22, учитывая продолжающиеся волатильность и неопределенность на рынке.Кипнис Евгений

«Альфа-Банк»

Новости рынков |Сильные результаты Сбербанка ничего не говорят о будущем бизнеса и акций - Синара

- 03 марта 2022, 12:38

- |

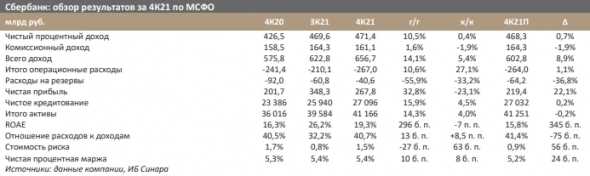

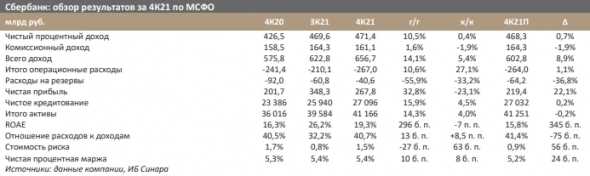

Сбербанк опубликовал сильные результаты по МСФО за 4К21: неактуально

Сбербанк опубликовал сильные результаты по МСФО: чистая прибыль за 2021 г. составила 1,25 трлн руб., за 4К21 — 269 млрд руб., что превысило наш прогноз на 2021 г. на 22%. Телеконференция не состоялась.

В результате текущих событий европейские дочки Сбера столкнулись с недостатком ликвидности, что привело к потере контроля над этими банками. По состоянию на 2021 г. их чистые активы не превышали 1,3% всех чистых активов группы.

Синара ИБ

Сбербанк опубликовал сильные результаты по МСФО: чистая прибыль за 2021 г. составила 1,25 трлн руб., за 4К21 — 269 млрд руб., что превысило наш прогноз на 2021 г. на 22%. Телеконференция не состоялась.

В результате текущих событий европейские дочки Сбера столкнулись с недостатком ликвидности, что привело к потере контроля над этими банками. По состоянию на 2021 г. их чистые активы не превышали 1,3% всех чистых активов группы.

Результаты превзошли прогноз благодаря более высоким, чем ожидалось, непрофильным доходам и более низким резервам. Сильные результаты, тем не менее, ничего не говорят нам о будущем бизнеса и акций группы.Найдёнова Ольга

Синара ИБ

Новости рынков |Текущий год будет непростым для Сбера и российской банковской системы в целом - Атон

- 03 марта 2022, 10:33

- |

Сбербанк опубликовал результаты за 2021 по МСФО

Сбер отчитался о рекордно высокой чистой прибыли за 12M21 в 1.246 трлн руб. (+63.9% г/г), а показатель EPS Группы увеличился на 65.8% г/г до 56.98 руб., при этом RoE вырос на 8 пп г/г до 24.2%. Чистый процентный доход вырос на 13.35% г/г до 1.8 трлн руб., а чистый комиссионный доход увеличился на 13.11% г/г до 616.8 млрд руб. на фоне сильной динамики операций с банковскими картами. Операционные расходы Группы выросли на 16.3% до 858.5 млрд руб. из-за высокой инфляции и развития нефинансовых бизнесов. Портфель розничных кредитов Сбера достиг 11.5 трлн руб. (+25.9% г/г), а корпоративных кредитов — 17.1 трлн руб. (+11.1% г/г).

Сбер отчитался о рекордно высокой чистой прибыли за 12M21 в 1.246 трлн руб. (+63.9% г/г), а показатель EPS Группы увеличился на 65.8% г/г до 56.98 руб., при этом RoE вырос на 8 пп г/г до 24.2%. Чистый процентный доход вырос на 13.35% г/г до 1.8 трлн руб., а чистый комиссионный доход увеличился на 13.11% г/г до 616.8 млрд руб. на фоне сильной динамики операций с банковскими картами. Операционные расходы Группы выросли на 16.3% до 858.5 млрд руб. из-за высокой инфляции и развития нефинансовых бизнесов. Портфель розничных кредитов Сбера достиг 11.5 трлн руб. (+25.9% г/г), а корпоративных кредитов — 17.1 трлн руб. (+11.1% г/г).

Сбер опубликовал сильные финансовые результаты за 2021, близкие к консенсус-прогнозам. Телеконференция была отложена по понятным причинам. Мы больше не ожидаем дивидендов от Сбера и планируем в скором времени обновить наши прогнозы и рейтинг. Текущий год будет непростым для Сбера и российской банковской системы в целом.Атон

Новости рынков |Отчетность Сбера вряд ли сильно заинтересует инвесторов в текущих условиях - Финам

- 02 марта 2022, 20:27

- |

«Сбер» представил достаточно сильный финансовый отчет за 4 квартал и 2021 год, подтвердив наши ожидания, что банк стал одним из главных бенефициаров экономического восстановления в РФ после прошлогоднего спада. Чистая прибыль «Сбера» в октябре-ноябре выросла на 32,8% (г/г) до 267,8 млрд руб., немного превысив консенсус-прогноз. А по итогам всего прошлого года прибыль подскочила на 63,9% до 1,25 трлн руб., при этом рентабельность собственного капитала (ROE) составила значительные 24,2%. Хороший результат был обусловлен позитивной динамикой показателей по основным направлениям деятельности, кроме того, стабилизация качества кредитного портфеля позволила банку резко сократить расходы на кредитный риск.

Чистый процентный доход «Сбера» в 2021 г. повысился на 13,2% до 1,80 трлн руб. благодаря росту объемов кредитования, при относительно стабильной чистой процентной марже. При этом чистый комиссионный доход поднялся на 13,1% до 616,8 млрд руб. благодаря высокой транзакционной активности клиентов, в частности, увеличения объемов операций с банковскими картами.

( Читать дальше )

Чистый процентный доход «Сбера» в 2021 г. повысился на 13,2% до 1,80 трлн руб. благодаря росту объемов кредитования, при относительно стабильной чистой процентной марже. При этом чистый комиссионный доход поднялся на 13,1% до 616,8 млрд руб. благодаря высокой транзакционной активности клиентов, в частности, увеличения объемов операций с банковскими картами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс