SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Акции ВТБ по-прежнему остаются недооцененными - Финам

- 13 мая 2021, 20:09

- |

ВТБ является крупной российской финансовой группой, включающей в себя более 20 компаний в области банковских услуг, инвестбанкинга, страхования и лизинга. Занимает второе место по величине активов и кредитованию среди банков РФ.

ГК «Финам»

Отчетность ВТБ за I квартал 2021 г. была сильной. Банк продемонстрировал двукратный рост прибыли благодаря неплохим результатам по основным направлениям деятельности, а также существенному снижению расходов на кредитный риск.

Руководство банка продолжает с оптимизмом смотреть на перспективы всего 2021 г. и ожидает кратного восстановления показателей прибыли после спада в прошлом году.

ВТБ планирует направить на дивиденды за 2020 г. 50% прибыли. При этом руководство банка намерено сохранить такой коэффициент выплат и в будущем, что должно привести к резкому росту дивидендов.

Проблемой ВТБ является сложная структура акционерного капитала, что снижает привлекательность обыкновенных акций.

ВТБ заметно недооценен по мультипликаторам по сравнению с банками РФ и EM.

Мы рекомендуем «Покупать» акции ВТБ с целевой ценой на конец 2021 г. на уровне 0,0601 руб., что предполагает потенциал роста на 21,1%.Додонов Игорь

ГК «Финам»

Отчетность ВТБ за I квартал 2021 г. была сильной. Банк продемонстрировал двукратный рост прибыли благодаря неплохим результатам по основным направлениям деятельности, а также существенному снижению расходов на кредитный риск.

Руководство банка продолжает с оптимизмом смотреть на перспективы всего 2021 г. и ожидает кратного восстановления показателей прибыли после спада в прошлом году.

ВТБ планирует направить на дивиденды за 2020 г. 50% прибыли. При этом руководство банка намерено сохранить такой коэффициент выплат и в будущем, что должно привести к резкому росту дивидендов.

Проблемой ВТБ является сложная структура акционерного капитала, что снижает привлекательность обыкновенных акций.

ВТБ заметно недооценен по мультипликаторам по сравнению с банками РФ и EM.

- комментировать

- Комментарии ( 1 )

Новости рынков |Акции Ozon могут быть включены в индекс MSCI Russia - Sberbank CIB

- 11 мая 2021, 17:55

- |

MSCI опубликует результаты майской ребалансировки сегодня, после закрытия рынков. Изменения вступят в силу после закрытия мировых рынков в пятницу, 28 мая.

Ожидается включение Ozon в MSCI Russia. Даже наиболее консервативные из наших сценариев предполагают, что котировки Ozon значительно превышают расчетный пороговый уровень для включения в индексы MSCI в этом месяце. Согласно нашему базовому сценарию, доля акций Ozon в свободном обращении составляет 25%, и в этом случае их вес в MSCI Russia Standard составит 1,3%.

Нет рисков исключения каких-либо акций. Акции ВТБ, которые имеют самый низкий вес в индексе MSCI Russia, торгуются более чем на 35% выше порогового уровня, при котором было бы возможно их исключение (котировки банка резко выросли за месяц до ребалансировки индексов MSCI).

Кузнецов Андрей

Sberbank CIB

Ожидается включение Ozon в MSCI Russia. Даже наиболее консервативные из наших сценариев предполагают, что котировки Ozon значительно превышают расчетный пороговый уровень для включения в индексы MSCI в этом месяце. Согласно нашему базовому сценарию, доля акций Ozon в свободном обращении составляет 25%, и в этом случае их вес в MSCI Russia Standard составит 1,3%.

Нет рисков исключения каких-либо акций. Акции ВТБ, которые имеют самый низкий вес в индексе MSCI Russia, торгуются более чем на 35% выше порогового уровня, при котором было бы возможно их исключение (котировки банка резко выросли за месяц до ребалансировки индексов MSCI).

Должна увеличиться доля акций в свободном обращении у Polymetal и НЛМК. Мы полагаем, что после размещений, которые состоялись в прошлом году, MSCI при ежегодной ребалансировке должен пересмотреть долю акций в свободном обращении у Polymetal и НЛМК. По нашим оценкам, вес Polymetal в индексе MSCI Russia Standard должен увеличиться с 2,0% до 3,0%, а вес НЛМК — с 1,7% до 2,1%.Эйксон Коул

Кузнецов Андрей

Sberbank CIB

Новости рынков |Бессрочник ВТБ - идея в высокодоходном сегменте - Финам

- 07 мая 2021, 13:11

- |

Сейчас у эмитентов инвалютных облигаций открываются широкие возможности для рефинансирования своих долгов по более низким ставкам. Наивысшими уровнями купонов характеризуются так называемые «бессрочные» облигации банков.

В текущей реальности рекордно низких процентных ставок купоны по данным бумагам (8-9%) выглядят настоящим анахронизмом, и мы полагаем, что, как минимум, некоторые из российских эмитентов предпочтут заменить имеющиеся евробонды на более дешевые для обслуживания выпуски, отозвав их по одному из первых колл-опционов.

Среди «вечных» евробондов российских банков, коллы по которым ожидаются в перспективе ближайшего времени, мы выделяем младший субординированный выпуск ВТБ (его эмитентом выступает дочерняя компания VTB Eurasia Ltd.). Купон по данной бумаге, размещенной в июле 2012 г., составляет ни много ни мало 9,5%. Таким образом, с учетом того, что объем выпуска достигает $ 2,25 млрд, его годовое обслуживание обходится эмитенту в $ 214 млн.

( Читать дальше )

В текущей реальности рекордно низких процентных ставок купоны по данным бумагам (8-9%) выглядят настоящим анахронизмом, и мы полагаем, что, как минимум, некоторые из российских эмитентов предпочтут заменить имеющиеся евробонды на более дешевые для обслуживания выпуски, отозвав их по одному из первых колл-опционов.

Среди «вечных» евробондов российских банков, коллы по которым ожидаются в перспективе ближайшего времени, мы выделяем младший субординированный выпуск ВТБ (его эмитентом выступает дочерняя компания VTB Eurasia Ltd.). Купон по данной бумаге, размещенной в июле 2012 г., составляет ни много ни мало 9,5%. Таким образом, с учетом того, что объем выпуска достигает $ 2,25 млрд, его годовое обслуживание обходится эмитенту в $ 214 млн.

( Читать дальше )

Новости рынков |Акции ВТБ - позитивные фундаментальные драйверы сохраняются - Финам

- 06 мая 2021, 17:43

- |

3 марта 2021 г. мы выпустили рекомендацию «Покупать» для акций ВТБ со среднесрочной целевой ценой 0,0485 руб. С тех пор стоимость этих бумаг выросла почти на 43% (с 0,0378 руб. до 0,054 руб.) и заметно превысила нашу цель.

ГК «Финам»

Факторы поддержки акций ВТБ следующие:

ВТБ занимает второе место в банковском секторе РФ по величине активов, объемов кредитования и депозитов после Сбера. При этом ВТБ является крупным игроком российского ипотечного рынка с долей около 23%.

( Читать дальше )

На данный момент наша целевая цена и рекомендация по акциям ВТБ находятся на пересмотре. Мы планируем в ближайшее время скорректировать модель оценки банка с учетом недавно вышедшей сильной отчетности за 1 квартал и обновить наш таргет по его акциям, вероятно, в сторону повышения. Мы считаем, что акции ВТБ по-прежнему смотрятся привлекательно с фундаментальной точки зрения, и рекомендуем инвесторам пока удерживать их в своих портфелях.Додонов Игорь

ГК «Финам»

Факторы поддержки акций ВТБ следующие:

ВТБ занимает второе место в банковском секторе РФ по величине активов, объемов кредитования и депозитов после Сбера. При этом ВТБ является крупным игроком российского ипотечного рынка с долей около 23%.

( Читать дальше )

Новости рынков |Потенциал роста акций ВТБ не исчерпан - Финам

- 06 мая 2021, 16:01

- |

В рамках онлайн-конференции Finam.ru «Российский фондовый рынок в мае: продавать нельзя покупать» эксперты высказали свои мнения относительно того, есть ли бумаги, которые могут выстрелить в ближайшее время, и какой потенциал роста существует до конца текущего года.

Андрей Верников, директор департамента инвестиционного анализа и обучения ИГ «УНИВЕР Капитал» полагает, что 90% акций в ближайшее время выстрелят, но вниз. На снижении стоит посмотреть на «Норильский Никель», на акции «Мосбиржи», на акции «Сбербанка». «Короче, на компании с растущим бизнесом или имеющие защиту от санкций США», — добавил эксперт.

В то же время Алексей Антонов, главный аналитик «Алор Брокер», подчеркнул, что сейчас думать о формировании портфеля — не очень удачная идея. Большинство бумаг перед закрытием реестров. Текущий отрезок май-июнь, наоборот — хороший момент для сокращения позиций.

Ксения Лапшина, аналитик ИК QBF, в свою очередь, считает, что в настоящий момент индекс МосБиржи торгуется на исторических максимумах и, соответственно, большинство входящих в него акций тоже. «Глобально, рост если и будет, то затяжной. Глядя на динамику зарубежных площадок, действительно велика вероятность коррекции. Если хочется зайти в позиции сейчас, то стоит обратить внимание на дивидендные бумаги, на недооцененные активы, которые отстают от рынка или еще не восстановились после мартовского падения в прошлом году. Но лучше не торопить события и подождать лучшей точки входа. Среди наиболее перспективных секторов мы в настоящий момент выделяем потребительский сектор, финансовый, добывающий, электроэнергетиков и металлургов», — заявила Ксения Лапшина.

По мнению Михаила Зельцера, к.э.н., эксперта по фондовому рынку «БКС Мир инвестиций», в фаворитах остаются акции «Газпрома»: при сохранении текущих цен на рынке газа и динамики объемов прокачки, дивиденд будущего периода может взлететь и к 30 руб., в таком случае переписать максимумы 2020 г. бумагам не составит труда. Фишкой года, ожидавшей раскрытия потенциала, как только процесс резервирования замедлится, были и акции ВТБ. При этом, несмотря на почти 50% рост за последние 1,5 месяца, потенциал не исчерпан. Интерес представляют и металлурги с их впечатляющей доходностью, но только после решения с ФАС. «А вопрос входа в рынок в текущий момент просто стоит взвесить с учетом преобладания рисков коррекции», — полагает эксперт.

Георгий Ващенко, начальник управления операций на российском фондовом рынке ИК «Фридом Финанс», отмечает, что в ближайшей перспективе стоит поставить на рост «голубых фишек», прежде всего, бумаг финансового и сырьевого сектора. Они пока слабо отыгрывают тенденции в экономике и на рынке сырьевых товаров. Если в США поднимут ставки, то это, на мой взгляд, приведет только к дальнейшему росту цен на сырье, в конечном счете, к росту инфляции. Циклические акции — то, на что стоит поставить сейчас. Бумаги IT сегмента и ритейла не стоит сбрасывать со счетов. Сейчас они отстают, но, вероятно, пойдут в рост вслед за сырьевыми бумагами.

Андрей Верников, директор департамента инвестиционного анализа и обучения ИГ «УНИВЕР Капитал» полагает, что 90% акций в ближайшее время выстрелят, но вниз. На снижении стоит посмотреть на «Норильский Никель», на акции «Мосбиржи», на акции «Сбербанка». «Короче, на компании с растущим бизнесом или имеющие защиту от санкций США», — добавил эксперт.

В то же время Алексей Антонов, главный аналитик «Алор Брокер», подчеркнул, что сейчас думать о формировании портфеля — не очень удачная идея. Большинство бумаг перед закрытием реестров. Текущий отрезок май-июнь, наоборот — хороший момент для сокращения позиций.

Ксения Лапшина, аналитик ИК QBF, в свою очередь, считает, что в настоящий момент индекс МосБиржи торгуется на исторических максимумах и, соответственно, большинство входящих в него акций тоже. «Глобально, рост если и будет, то затяжной. Глядя на динамику зарубежных площадок, действительно велика вероятность коррекции. Если хочется зайти в позиции сейчас, то стоит обратить внимание на дивидендные бумаги, на недооцененные активы, которые отстают от рынка или еще не восстановились после мартовского падения в прошлом году. Но лучше не торопить события и подождать лучшей точки входа. Среди наиболее перспективных секторов мы в настоящий момент выделяем потребительский сектор, финансовый, добывающий, электроэнергетиков и металлургов», — заявила Ксения Лапшина.

По мнению Михаила Зельцера, к.э.н., эксперта по фондовому рынку «БКС Мир инвестиций», в фаворитах остаются акции «Газпрома»: при сохранении текущих цен на рынке газа и динамики объемов прокачки, дивиденд будущего периода может взлететь и к 30 руб., в таком случае переписать максимумы 2020 г. бумагам не составит труда. Фишкой года, ожидавшей раскрытия потенциала, как только процесс резервирования замедлится, были и акции ВТБ. При этом, несмотря на почти 50% рост за последние 1,5 месяца, потенциал не исчерпан. Интерес представляют и металлурги с их впечатляющей доходностью, но только после решения с ФАС. «А вопрос входа в рынок в текущий момент просто стоит взвесить с учетом преобладания рисков коррекции», — полагает эксперт.

Георгий Ващенко, начальник управления операций на российском фондовом рынке ИК «Фридом Финанс», отмечает, что в ближайшей перспективе стоит поставить на рост «голубых фишек», прежде всего, бумаг финансового и сырьевого сектора. Они пока слабо отыгрывают тенденции в экономике и на рынке сырьевых товаров. Если в США поднимут ставки, то это, на мой взгляд, приведет только к дальнейшему росту цен на сырье, в конечном счете, к росту инфляции. Циклические акции — то, на что стоит поставить сейчас. Бумаги IT сегмента и ритейла не стоит сбрасывать со счетов. Сейчас они отстают, но, вероятно, пойдут в рост вслед за сырьевыми бумагами.

Новости рынков |Отчетность ВТБ за 1 квартал - сильные результаты без очевидных слабых мест - Финам

- 30 апреля 2021, 20:00

- |

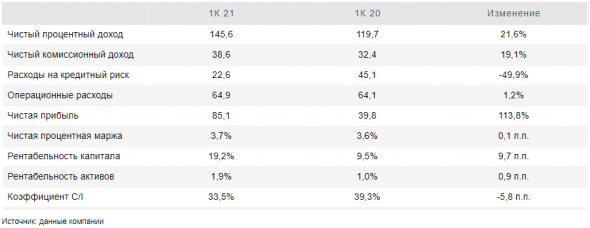

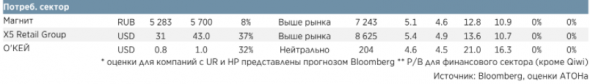

ВТБ представил сильный финансовый отчет за I квартал 2021 года. Чистая прибыль банка в январе-марте взлетела более чем в два раза в годовом выражении до 85,1 млрд руб., превысив консенсус-прогноз на уровне 79 млрд руб. При этом рентабельность собственного капитала (ROE) по итогам квартала составила значительные 19,2%. Сильный результат был обусловлен хорошей динамикой показателей по всем основным направлениям деятельности, кроме того, улучшение экономической ситуации в России позволило резко сократить расходы на кредитный риск.

Чистый процентный доход ВТБ в I квартале вырос на 21,6% в годовом выражении до 145,6 млрд руб. на фоне роста объемов кредитования, а также увеличения чистой процентной маржи (на 10 базисных пунктов до 3,7%). Чистый комиссионный доход поднялся на 19,1% до 38,6 млрд руб. благодаря высокой транзакционной активности клиентов, а также стабильно увеличивающемуся объему комиссий за распространение страховых продуктов и комиссий в брокерском бизнесе.

ВТБ: основные финпоказатели за I квартал 2021 г. (млрд руб.)

( Читать дальше )

Чистый процентный доход ВТБ в I квартале вырос на 21,6% в годовом выражении до 145,6 млрд руб. на фоне роста объемов кредитования, а также увеличения чистой процентной маржи (на 10 базисных пунктов до 3,7%). Чистый комиссионный доход поднялся на 19,1% до 38,6 млрд руб. благодаря высокой транзакционной активности клиентов, а также стабильно увеличивающемуся объему комиссий за распространение страховых продуктов и комиссий в брокерском бизнесе.

ВТБ: основные финпоказатели за I квартал 2021 г. (млрд руб.)

( Читать дальше )

Новости рынков |Фарватер рынка: Сырьевой суперцикл снова в действии - Атон

- 29 апреля 2021, 21:21

- |

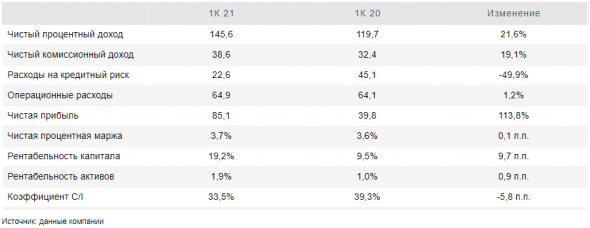

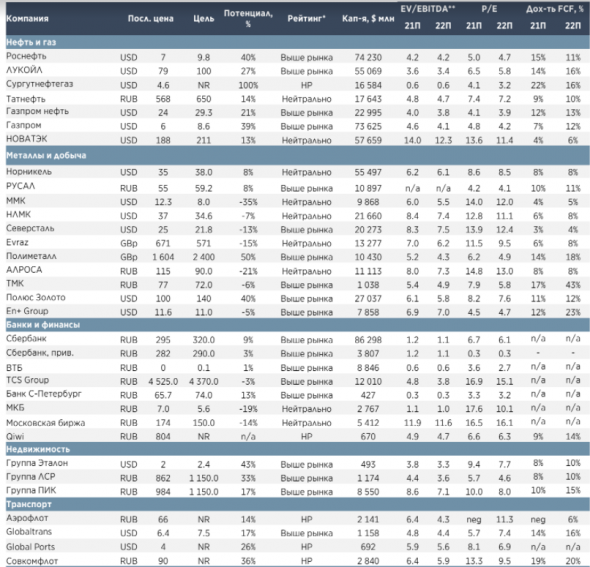

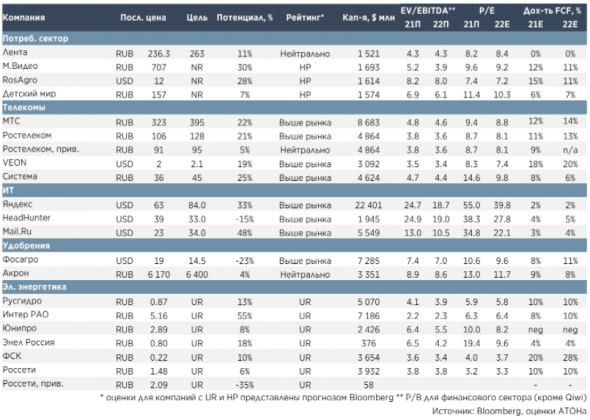

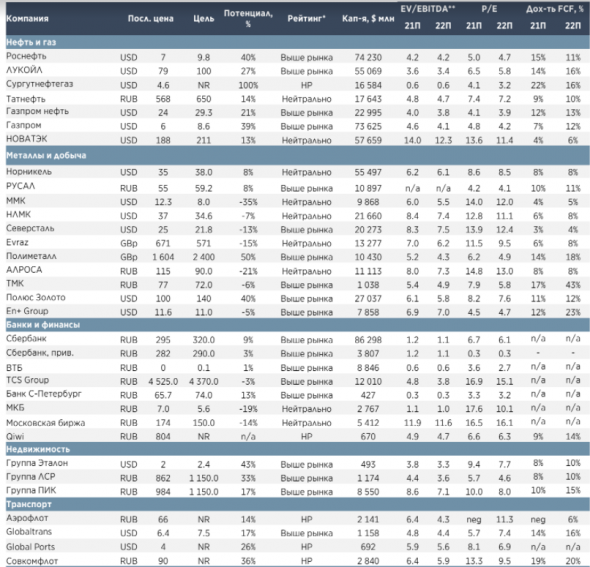

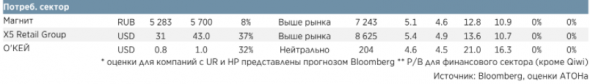

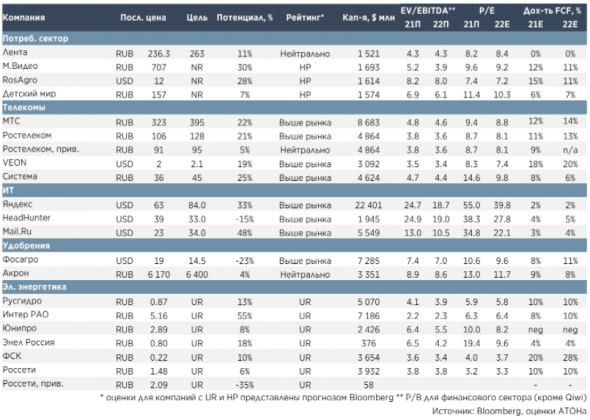

Текущая макроэкономическая конъюнктура, на наш взгляд, предполагает, что индекс РТС может вырасти еще на 20-25% в следующие 12 месяцев.

Дисконт российского рынка по P/E вернулся к своему историческому среднему значению в 50%. Индекс РТС торгуется с P/E 2021 7.6x – это самая низкая оценка среди крупных EM (за единственным исключением Турции), при этом он предлагает одну из самых высоких дивидендных доходностей (8% в 2021П).

Учитывая наблюдаемый рост цен на сырье, мы ожидаем, что сырьевые акции будет продолжать обгонять защитные истории.

Наш взгляд на рынок. Мы по-прежнему считаем, что индекс РТС может показать довольно существенный рост в следующие 12 месяцев – на 20-25% до 1800+ пунктов, поскольку для этого есть ряд экономических предпосылок, в том числе: а) цены на сырье находятся на рекордных уровнях, включая цены на металлы и удобрения, а цены на нефть и газ продемонстрировали значительный рост с начала года. Это приведет к росту ДП и EPS российских компаний (у «голубых фишек», как ожидается, чистая прибыль удвоится в 2021); б) в свою очередь, многие российские ликвидные компании вернутся к двузначной дивидендной доходности за 2021 по сравнению с доходностью ОФЗ всего 7%; в) тренд мировых инвестиций смещается с акций роста на акции стоимости, и российский рынок имеет в этом плане самые лучшие стартовые позиции, торгуясь с мультипликатором P/E 2021П всего 7.6.

«Голубые фишки» по-прежнему наши фавориты. Большинство российских «голубых фишек» предлагают привлекательную оценку. Мы предпочитаем нефтегазовый сектор (Роснефть, Газпром), банки (Сбербанк и ВТБ), металлы и добычу (Северсталь, РУСАЛ) и недвижимость (ПИК, Эталон). C другой стороны, мы ожидаем худшей динамики от компаний потребительского, транспортного секторов и сектора электроэнергетики, а также менее ликвидных бумаг.

Оценки акций российских компаний

Дисконт российского рынка по P/E вернулся к своему историческому среднему значению в 50%. Индекс РТС торгуется с P/E 2021 7.6x – это самая низкая оценка среди крупных EM (за единственным исключением Турции), при этом он предлагает одну из самых высоких дивидендных доходностей (8% в 2021П).

Учитывая наблюдаемый рост цен на сырье, мы ожидаем, что сырьевые акции будет продолжать обгонять защитные истории.

Наш взгляд на рынок. Мы по-прежнему считаем, что индекс РТС может показать довольно существенный рост в следующие 12 месяцев – на 20-25% до 1800+ пунктов, поскольку для этого есть ряд экономических предпосылок, в том числе: а) цены на сырье находятся на рекордных уровнях, включая цены на металлы и удобрения, а цены на нефть и газ продемонстрировали значительный рост с начала года. Это приведет к росту ДП и EPS российских компаний (у «голубых фишек», как ожидается, чистая прибыль удвоится в 2021); б) в свою очередь, многие российские ликвидные компании вернутся к двузначной дивидендной доходности за 2021 по сравнению с доходностью ОФЗ всего 7%; в) тренд мировых инвестиций смещается с акций роста на акции стоимости, и российский рынок имеет в этом плане самые лучшие стартовые позиции, торгуясь с мультипликатором P/E 2021П всего 7.6.

«Голубые фишки» по-прежнему наши фавориты. Большинство российских «голубых фишек» предлагают привлекательную оценку. Мы предпочитаем нефтегазовый сектор (Роснефть, Газпром), банки (Сбербанк и ВТБ), металлы и добычу (Северсталь, РУСАЛ) и недвижимость (ПИК, Эталон). C другой стороны, мы ожидаем худшей динамики от компаний потребительского, транспортного секторов и сектора электроэнергетики, а также менее ликвидных бумаг.

Дивидендные гэпы быстро закроются. Мы вступаем в период выплаты дивидендов, когда российские компании выплачивают единовременные годовые дивиденды за 2020 или промежуточные дивиденды за 1К21. Средняя годовая дивидендная доходность за прошедший год составит около 5-6% (Газпром, Сбербанк и т.д.), что не плохо, но это не высокий показатель, поскольку прибыль компаний существенно упала в период пандемии Covid-19. Для сравнения, компании, которые выплачивают дивиденды ежеквартально (в основном в горно-металлургическом секторе) уже учтут рост цен на сырье, имеющий место в последнее время. Их доходность по квартальным дивидендам может вырасти до 2.5-3.5% только за 1К21, а годовая дивидендная доходность может превысить 10-12%. В целом, средняя дивидендная доходность российского рынка должна увеличиться с 6.5% за 2020 до не менее 8% за 2021, что является сильным драйвером его роста в этом году. Принимая во внимание, что дивиденды за 2021 должны быть намного выше уровней 2020, мы ожидаем, что ближайшие дивидендные гэпы быстро закроются. В следующие 12M привилегированные акции СургутНГ будет среди лидеров по выплате дивидендов; тем не менее мы отмечаем, что их дивидендная доходность за 2021 будет зависеть от колебаний курса доллара в этом году. Среди наших дивидендных фаворитов мы выделяем горно-металлургические акции (CHMF/NLMK/MAGN/EVR), ЛУКОЙЛ/Газпром нефть, и как обычно, МТС, Юнипро, Эталон и SBER/VTB.Атон

Оценки акций российских компаний

Новости рынков |Дивидендная доходность ВТБ может оказаться в районе 10% по итогам года - Альфа-Банк

- 26 апреля 2021, 15:43

- |

Коэффициент дивидендных выплат ВТБ на смешанной основе составил 47% чистой прибыли, так как Наблюдательный совет принял решения в пользу немного меньшего коэффициента выплат по привилегированным акциям (эквивалентен 45% чистой прибыли). Тем не менее, размер дивидендных выплат по обыкновенным акциям в целом соответствует ранее заявленному прогнозу банка, нашим ожиданиям и ожиданиям рынка и эквивалентен 50% чистой прибыли банка. Однако это предполагает дивидендную доходность на уровне всего 2,7% при текущих уровнях котировок.

«Альфа-Банк»

Мы считаем новость НЕЙТРАЛЬНОЙ для акций банка – она никак не обосновывает ралли акций на 7% в минувшую пятницу (в сравнении с почти неизменной динамикой акций SBER RXи индекса Московской биржи). По итогам 2021 г. дивидендная доходность ВТБ может оказаться в районе 10%, что, однако, будет зависеть от показателей достаточности капитала банка.Кипнис Евгений

«Альфа-Банк»

Новости рынков |Целевая цена по акциям ВТБ может быть повышена в течение года - Газпромбанк

- 21 апреля 2021, 20:07

- |

ВТБ провел День инвестора, в ходе которого подтвердил уже известные стратегические цели и дивидендные обещания, обозначил предварительный прогноз на более длинном горизонте, а также рассказал об основных драйверах в разрезе бизнес-линий.

Банк позиционирует себя как открытую технологичную платформу по предоставлению финансовых сервисов и фокусируется на расширении активной клиентской базы (с 14 млн до 30 млн к 2025 г.) и монетизации своих продуктов за счет партнерских программ. Важнейшей точкой роста остается розница (в том числе инвестиционный сегмент), а также МСБ. Более органичное развитие предполагается в сильной франшизе КИБ.

«Газпромбанк»

( Читать дальше )

Банк позиционирует себя как открытую технологичную платформу по предоставлению финансовых сервисов и фокусируется на расширении активной клиентской базы (с 14 млн до 30 млн к 2025 г.) и монетизации своих продуктов за счет партнерских программ. Важнейшей точкой роста остается розница (в том числе инвестиционный сегмент), а также МСБ. Более органичное развитие предполагается в сильной франшизе КИБ.

Несмотря на то, что значительных сюрпризов не было, мероприятие должно стать еще одним шагом к развороту в восприятии истории инвесторами. Это будет способствовать сокращению рыночного дисконта к стратегическим целям банка. Мы сохраняем нашу целевую 12-месячную цену на уровне 0,063 руб. за обыкновенную акцию и рекомендацию «лучше рынка». Мы также подчеркиваем возможности для повышения целевой цены в течение года в зависимости от траектории промежуточных результатов банка в 2021 г.Клапко Андрей

«Газпромбанк»

( Читать дальше )

Новости рынков |Дополнительным источником прибыли ВТБ может стать частичный роспуск созданных в 2020 году резервов - Промсвязьбанк

- 21 апреля 2021, 12:50

- |

ВТБ планирует ежегодный рост прибыли после 2022 г. на уровне 10%, обещает половину направлять на дивиденды

Топ-менеджмент ВТБ прогнозирует прибыль в 2021 году на уровне 270 млрд. руб. (верхняя граница прежнего прогноза), после чего обещает ежегодный рост прибыли в 10%, а также прирост активов на 7%-8% в год. От экосистем с Яндексом, Магнитом и ПИКом ожидается прибыль к 2025 г. на уровне 30 млрд. руб., а число активных клиентов вырастет вдвое – до 30 млн. чел. по дальнейшей цифровизации розничного бизнеса.

Топ-менеджмент ВТБ прогнозирует прибыль в 2021 году на уровне 270 млрд. руб. (верхняя граница прежнего прогноза), после чего обещает ежегодный рост прибыли в 10%, а также прирост активов на 7%-8% в год. От экосистем с Яндексом, Магнитом и ПИКом ожидается прибыль к 2025 г. на уровне 30 млрд. руб., а число активных клиентов вырастет вдвое – до 30 млн. чел. по дальнейшей цифровизации розничного бизнеса.

В целом, именно на розничный сегмент делаются большие ставки. По итогам 2021 года ВТБ планирует на четверть нарастить портфель розничных кредитов – до 4,6 трлн руб. за счет ипотеки и кредитов наличными: вдвое быстрее рынка (+11,5%). Рост портфеля привлеченных средств физлиц ожидается в пределах 15% за счет инвестиционных инструментов – до 7,8 трлн. руб. Несмотря на то, что планы по розничному бизнесу выглядят достаточно амбициозно,подтверждение планов по выплате 50% прибыли в виде дивидендов является позитивным сигналом для инвесторов. Дополнительным источником прибыли также может стать частичный роспуск созданных в 2020 г. резервов, а также активные инвестиции в ОФЗ. Мы подтверждаем рекомендацию «покупать» акции ВТБ с целевой ценой 0,053 руб. за акцию.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс