SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Результаты Яндекса превзойдут прогнозы компании - Велес Капитал

- 14 февраля 2019, 13:47

- |

«Яндекс» представит свои финансовые результаты за 4К и 2018 г. 15 февраля.

Мы ожидаем сильных годовых и квартальных результатов, которые могут несколько превзойти последние прогнозы компании. Рынок интернет-рекламы в России продолжает активно развиваться и за 9М 2018 г. вырос на 22% г/г до 140,5 млрд руб. (нижняя граница), составив более 43% от всех рекламных расходов по данным АКАР. В 4К средняя доля «Яндекса» в поиске на всех платформах составила 56,52% против 55,94% по итогам 3К. По доле в поиске на платформе Android «Яндекс» преимущественно лидировал с небольшим отрывом на протяжении 4К и начал быстро наращивать долю только в январе.

Согласно нашим расчетам, суммарная выручка сегментов увеличится на 33% г/г до 37 млрд руб. по итогам 4К, что обеспечит годовой прирост доходов интернет-компании в 33,8% г/г (+39,3% г/г без учета деконсолидированного ранее «Яндекс» Маркет). Прогноз компании на 2018 год подразумевает рост общей выручки на 35-38% г/г без учета «Яндекс» Маркет и рост выручки поискового сегмента на 21-23% г/г.

( Читать дальше )

Мы ожидаем сильных годовых и квартальных результатов, которые могут несколько превзойти последние прогнозы компании. Рынок интернет-рекламы в России продолжает активно развиваться и за 9М 2018 г. вырос на 22% г/г до 140,5 млрд руб. (нижняя граница), составив более 43% от всех рекламных расходов по данным АКАР. В 4К средняя доля «Яндекса» в поиске на всех платформах составила 56,52% против 55,94% по итогам 3К. По доле в поиске на платформе Android «Яндекс» преимущественно лидировал с небольшим отрывом на протяжении 4К и начал быстро наращивать долю только в январе.

Согласно нашим расчетам, суммарная выручка сегментов увеличится на 33% г/г до 37 млрд руб. по итогам 4К, что обеспечит годовой прирост доходов интернет-компании в 33,8% г/г (+39,3% г/г без учета деконсолидированного ранее «Яндекс» Маркет). Прогноз компании на 2018 год подразумевает рост общей выручки на 35-38% г/г без учета «Яндекс» Маркет и рост выручки поискового сегмента на 21-23% г/г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Выход на рынок Санкт-Петербурга может обеспечить прибавку в доходах Яндекса - Фридом Финанс

- 17 декабря 2018, 19:28

- |

Сервис «Яндекс.Драйв» запустил каршеринг в Петербурге. В Санкт-Петербурге будут действовать умные тарифы, которые учитывают дорожную ситуацию и спрос на машины.

«Яндекс» заявлял о намерении выйти на рынок каршеринга в Петербурге, который все еще следует считать перспективным, еще в октябре. На петербургском рынке каршеринга представлено пять компаний, работающих под брендами «Колеса», YouDrive, Car5, Rentmee и «Делимобиль» с общим автопарком 600 автомобилей. Таким образом, автопарк «Яндекса» увеличит городской автопарк более, чем вдвое. В целом «Яндекс» в случае, если он покажется достаточно удобным для петербуржцев, станет основным претендентом на лидерство в каршеринге города.

ИК «Фридом Финанс»

«Яндекс» заявлял о намерении выйти на рынок каршеринга в Петербурге, который все еще следует считать перспективным, еще в октябре. На петербургском рынке каршеринга представлено пять компаний, работающих под брендами «Колеса», YouDrive, Car5, Rentmee и «Делимобиль» с общим автопарком 600 автомобилей. Таким образом, автопарк «Яндекса» увеличит городской автопарк более, чем вдвое. В целом «Яндекс» в случае, если он покажется достаточно удобным для петербуржцев, станет основным претендентом на лидерство в каршеринге города.

Сервис «Яндекс.Драйв» был запущен в текущем году. Однако вместе с доходами «Яндекс.Такси» по выручке он уже занимает вторую строчку после основного источника доходов – рекламы. Такси, каршеринг, — самый быстрорастущий сегмент «Яндекса», за 9 месяцев 2018 года выручка сегмента «Яндекс. Такси» выросла на 355% до 12,2 млрд рублей. Выход на рынок Санкт-Петербурга может обеспечить прибавку в доходах «Яндекса» на 0,3-0,4 млрд рублей уже в течение следующего года.Соснова Анастасия

ИК «Фридом Финанс»

Новости рынков |Ситимобил не угрожает бизнесу Яндекс.Такси - Фридом Финанс

- 16 ноября 2018, 21:14

- |

Агрегатор такси «Ситимобил» сообщил о завершении первого раунда инвестиций Mail.Ru Group и «МегаФон».

«Мы закрыли первый раунд инвестиций, который состоял из двух этапов. Доли распределились так: около 18% у Mail.Ru, около 16% у „МегаФона“, а оставшаяся часть — у меня и фондов», — сообщил Арам Аракелян, сооснователь и гендиректор «Ситимобил», на конференции FuturEcommerce, организованной Mail.Ru Group.

ИК «Фридом Финанс»

«Мы закрыли первый раунд инвестиций, который состоял из двух этапов. Доли распределились так: около 18% у Mail.Ru, около 16% у „МегаФона“, а оставшаяся часть — у меня и фондов», — сообщил Арам Аракелян, сооснователь и гендиректор «Ситимобил», на конференции FuturEcommerce, организованной Mail.Ru Group.

Ситимобил" проводит агрессивную экспансию в регионы. За год долю рынка можно увеличить с нынешних 10% до 15–20%. На мой взгляд, бизнесу «Яндекс.Такси» это не угрожает, поскольку рынок в целом растет, а сокращаться будут скорее доли мелких конкурентов. Приход крупного инвестора, в данном случае Mail.ru-Мегафон, означает возможность больших вложений в развитие прежде всего технической базы, сервиса, клиентской поддержки. Вложения в регион могут в среднем варьировать от 1,0–1,5 млрд руб., а у конкурентов таких возможностей нет. К тому же они страдают от натиска модного каршеринга: этот бизнес за год удвоился.Ващенко Георгий

Для ИТ-гигантов вложения в транспортный бизнес, к сожалению, сокращают рентабельность. Например, скорректированный показатель EBITDA у «Яндекс.Такси» в третьем квартале равнялся -711 млн руб. при выручке в 5,1 млрд. Хотя ситуация улучшается, проект выйдет на прибыль только после выдавливания с рынка мелких игроков, на что, на мой взгляд, может уйти два года.

ИК «Фридом Финанс»

Новости рынков |Яндекс - хороший год, несмотря на слухи - Велес Капитал

- 12 ноября 2018, 20:53

- |

Аналитики Велес Капитал считают текущий ценовой уровень «Яндекса» привлекательным:

Сильные результаты за 3К и 9 мес. По итогам 9 мес. текущего года совокупная выручка «Яндекса» увеличилась на 34% г/г до 88,8 млрд руб., а за вычетом результатов деконсолидированного ранее Яндекс.Маркет (на сопоставимой основе) рост составил 38% г/г. Рекламная выручка компании прибавила более 17% г/г и составила 82,5% от суммарной выручки против 94,2% годом ранее. Нерекламная выручка продолжила демонстрировать впечатляющий рост на фоне улучшения результатов Яндекс.Такси и выросла на 303% г/г.

( Читать дальше )

Результаты работы интернет-компании в 3К 2018 г. произвели на нас хорошее впечатление. Более быстрый, чем ожидалось, рост в ряде сегментов и существенное улучшение рентабельности Яндекс.Такси дали нам возможность скорректировать прогнозы по выручке и EBITDA на этот год, а также поднять целевую цену.

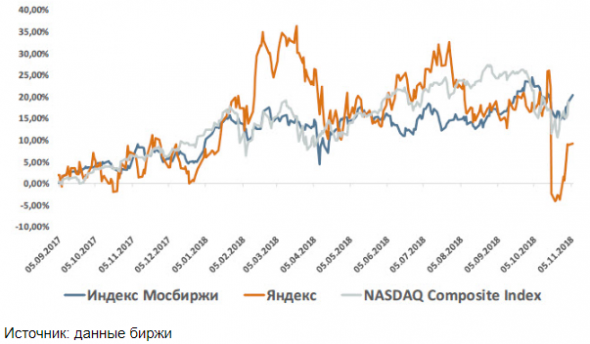

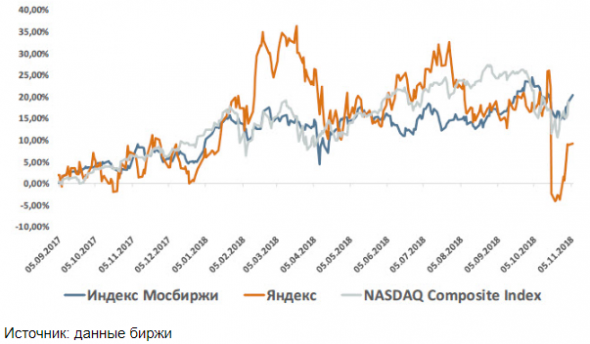

Несмотря на слухи о продаже крупной доли и некоторую неопределенность вокруг компании, мы сохраняем позитивный взгляд на акции «Яндекса» и ожидаем роста цены на 35,1% до 2 595 рублей за бумагу. Наша рекомендация по-прежнему – покупать.

Сильные результаты за 3К и 9 мес. По итогам 9 мес. текущего года совокупная выручка «Яндекса» увеличилась на 34% г/г до 88,8 млрд руб., а за вычетом результатов деконсолидированного ранее Яндекс.Маркет (на сопоставимой основе) рост составил 38% г/г. Рекламная выручка компании прибавила более 17% г/г и составила 82,5% от суммарной выручки против 94,2% годом ранее. Нерекламная выручка продолжила демонстрировать впечатляющий рост на фоне улучшения результатов Яндекс.Такси и выросла на 303% г/г.

( Читать дальше )

Новости рынков |У Яндекса как никогда отличные фундаментальные параметры - Sberbank CIB

- 12 ноября 2018, 20:19

- |

Аналитики Sberbank CIB считают, что планы IPO на 2019 год станут более реалистичными:

( Читать дальше )

Мы сохраняем рекомендацию покупать по акциям «Яндекса». Мы понизили целевую цену на 4% до $48,80 за акцию с учетом убытков по курсовым разницам, хотя отчасти это компенсируется обновлением нашей оценки «Яндекс.Такси».

Мы считаем, что у «Яндекса» как никогда отличные фундаментальные параметры за счет улучшения прогнозируемости рентабельности в сегменте такси (что может сделать планы IPO более реальными), а также монетизации инициатив, таких как Дзен (алгоритмическая лента новостей), Яндекс.Авто (автомобильная мультимедийная система) и Яндекс.Станция («умный» динамик), а также связанная со всем этим мультимедийная экосистема. Мы считаем, что медленно, но верно рынок начнет учитывать это в цене акции, что приведет к повышению оценки Яндекса.

Двухуровневая структура капитала «Яндекса» и его устав обеспечивают компании отличную защиту от недружественного поглощения.

( Читать дальше )

Новости рынков |Переоценка Яндекс.Такси сможет способствовать позитивной динамике акций Яндекса - Invest Heroes

- 31 октября 2018, 21:09

- |

Консолидированная выручка «Яндекса» в 3 квартале 2018 года по US GAAP выросла по сравнению с аналогичным показателем за третий квартал 2017 года на 39% — до 32,6 млрд рублей (496,6 млн долларов США). Об этом сообщила компания.

( Читать дальше )

«Яндекс» — растущий бизнес, несмотря на новости (Buy). Финансовые и операционные показатели выглядят сильно. Выручка от поискового сервиса (82% от общей выручки) за 3К2018 повысилась на 26% до 26,7 млрд р. Как за счёт роста поисковых запросов, так и за счёт повышения стоимости рекламы (12% и 2% соответственно по сравнению с 3К2017).

Выручка от Такси увеличилась на 344% при росте числа поездок на такси на 131% YoY по сравнению с 3К2017. При этом, по заявлениям Генерального Директора, А.Ю. Воложа, сегмент Такси сумел выйти на прибыльность.

Падение стоимости «Яндекса» на фоне новостей о приобретении «Сбербанком» мы видим, как возможность для удачного входа в компанию.

( Читать дальше )

Новости рынков |Яндекс повысил прогноз по выручке на 2018 год на уровне 35-38% - Промсвязьбанк

- 30 октября 2018, 11:03

- |

Выручка Яндекса в III квартале выросла на 44% — до 32,6 млрд руб., EBITDA — на 96% до 10,7 млрд руб. Выручка Яндекса в III квартале 2018 года выросла на 44% по сравнению с аналогичным периодом 2017 года — до 32,6 млрд рублей, говорится в сообщении компании. Скорректированный показатель EBITDA компании в отчетном периоде увеличился на 96% и достиг 10,7 млрд рублей. Рентабельность EBITDA составила 32,9%. Скорректированная чистая прибыль компании в отчетном периоде увеличилась на 167%, до 6 млрд рублей.

Яндекс показал сильные финансовые показатели, которые превзошли ожидания рынка. На этом фоне компания повысила прогноз по выручке на 2018 год, обозначив возможные темпы роста на уровне 35-38%. Основной вклад в рост показателей компаний внесли сервисы Яндекс.Такси, Яндекс.Еда, а также сервисы объявлений. При этом компания не учла в доходах выручку от Яндекс.Маркета, который также показал хорошие темпы роста (+80%).Промсвязьбанк

Новости рынков |Отчетность Яндекса оказалась лучше ожиданий рынка - Велес Капитал

- 29 октября 2018, 19:36

- |

Консолидированная выручка «Яндекса» в 3 квартале 2018 года по US GAAP выросла по сравнению с аналогичным показателем за третий квартал 2017 года на 39% — до 32,6 млрд рублей (496,6 млн долларов США). Об этом сообщила компания.

Чистая прибыль выросла по сравнению с аналогичным показателем за третий квартал 2017 года на 459% и составила 4,8 млрд рублей (72,7 млн долларов США).

Отчетность оказалась заметно лучше наших ожиданий рынка. Выручка увеличилась по итогам 3К на 39% г/г до 32,6 млрд руб., а за вычетом результатов Яндекс.Маркет на сопоставимой основе рост составил 44% г/г. Наибольший вклад в рост выручки продолжают вносить поисковый сегмент и сегмент такси. Выручка поиска выросла на 26% г/г до 26,7 млрд руб. в том числе благодаря росту доли в российском поиске (особенно на платформе Android) и перераспределению рекламных бюджетов в пользу онлайн-рекламы. Доля Яндекса в российском поиске не претерпела существенных изменений и в конце сентября была на уровне 56,5%.

В августе «Яндексу» удалось нарастить свою долю в поиске на платформе Android достаточно, чтобы обойти главного конкурента в лице Google, но динамика третьего квартала не демонстрирует существенного укрепления позиций российской интернет-компании. По словам менеджмента, это связано с сезонной динамикой и в дальнейшем рост доли «Яндекса» продолжится.

( Читать дальше )

Чистая прибыль выросла по сравнению с аналогичным показателем за третий квартал 2017 года на 459% и составила 4,8 млрд рублей (72,7 млн долларов США).

Отчетность оказалась заметно лучше наших ожиданий рынка. Выручка увеличилась по итогам 3К на 39% г/г до 32,6 млрд руб., а за вычетом результатов Яндекс.Маркет на сопоставимой основе рост составил 44% г/г. Наибольший вклад в рост выручки продолжают вносить поисковый сегмент и сегмент такси. Выручка поиска выросла на 26% г/г до 26,7 млрд руб. в том числе благодаря росту доли в российском поиске (особенно на платформе Android) и перераспределению рекламных бюджетов в пользу онлайн-рекламы. Доля Яндекса в российском поиске не претерпела существенных изменений и в конце сентября была на уровне 56,5%.

В августе «Яндексу» удалось нарастить свою долю в поиске на платформе Android достаточно, чтобы обойти главного конкурента в лице Google, но динамика третьего квартала не демонстрирует существенного укрепления позиций российской интернет-компании. По словам менеджмента, это связано с сезонной динамикой и в дальнейшем рост доли «Яндекса» продолжится.

( Читать дальше )

Новости рынков |Приобретение Яндексом платформы Наутакси - хорошая инвестиция - Атон

- 24 октября 2018, 11:25

- |

Яндекс.Такси купила платформу Наутакси

Как сообщают Ведомости, Яндекс приобрел платформу Наутакси для управления таксопарками. До приобретения конкуренты Яндекс.Такси, а именно CityMobil и Gett, также использовали этот сервис, который позволяет осуществлять расчеты с водителями, управлять заказами и дает доступ к аналитическим отчетам о показателях бизнеса. По данным информагентства, сделка была закрыта, хотя условия сделки не разглашаются. Владимир Исаев, представитель Яндекс.Такси, отметил, что Яндекс.Такси купила программное обеспечение, а не саму компанию. Мотивом для сделки стало приобретение программного обеспечения, которое может быть интегрировано с платформой Яндекс.Такси, а также возможность привлечения в команду высококвалифицированных специалистов.

Как сообщают Ведомости, Яндекс приобрел платформу Наутакси для управления таксопарками. До приобретения конкуренты Яндекс.Такси, а именно CityMobil и Gett, также использовали этот сервис, который позволяет осуществлять расчеты с водителями, управлять заказами и дает доступ к аналитическим отчетам о показателях бизнеса. По данным информагентства, сделка была закрыта, хотя условия сделки не разглашаются. Владимир Исаев, представитель Яндекс.Такси, отметил, что Яндекс.Такси купила программное обеспечение, а не саму компанию. Мотивом для сделки стало приобретение программного обеспечения, которое может быть интегрировано с платформой Яндекс.Такси, а также возможность привлечения в команду высококвалифицированных специалистов.

Это не первый шаг, который Яндекс предпринимает для улучшения сервиса такси. В августе Яндекс купил онлайн-сервис для управления такси Оптеум. В целом мы считаем приобретение программного обеспечения хорошей долгосрочной инвестицией, необходимой для сохранения лидерства на рынке. С другой стороны, до того, как будут раскрыты детали сделки, мы считаем новость нейтральной.Атон

Новости рынков |По итогам года выручка Яндекса может вырасти на 32,3% - Велас Капитал

- 14 сентября 2018, 19:49

- |

Аналитики Велас Капитал считают, что бумаги вырастут на 19,9% в прогнозном периоде:

Мы изменили наши прогнозы по выручке «Яндекса», взяв за основу результаты первого полугодия и обновленные прогнозы компании. По итогам этого года мы ожидаем роста выручки на 32,3% г/г до 124,5 млрд руб. Выручка от онлайн-рекламы, согласно нашему прогнозу, вырастет на 16% г/г до 101,3 млрд руб., а нерекламная выручка на 248% до 23,2 млрд руб.

В рост рекламной выручки наибольший вклад будет вносить сегмент поиска, в котором мы ожидаем рост выручки на 22,5% до 103,1 млрд руб. Частично поддержку поисковому сегменту может оказать сервис Яндекс Дзен, рост рынка интернет-рекламы и рост доли в поиске на устройствах Android. Мы закладываем рост рынка интернет-рекламы в 2018 г. на 20% г/г до 199 млрд руб. против 196 млрд руб., которые мы ожидали ранее. В скорр. EBITDA поиска мы ожидаем высокую рентабельность на уровне 45% по итогам года против 43,6% в 2017 г. Этому будет способствовать изменение структуры выручки от онлайн-рекламы, рост доходов Яндекс Дзен и сервисов геолокации. Скорр. EBITDA поиска составит, по нашим прогнозам, 45,6 млрд руб. Мы ожидаем 5-летний CAGR для сегмента на уровне 17%.

В сегменте такси мы подняли прогноз по ожидаемой выручке до 17,3 млрд руб. Рост относительно нашего прошлого прогноза произошел за счет увеличения предполагаемой средней комиссии с 13% до 15% и увеличения общего числа поездок с 760 млн до 868 млн на конец года. Средний чек, по нашему мнению, будет на уровне 198 руб. Мы не ожидаем значительного вклада в рост выручки такси со стороны сервиса Яндекс Еда, но учитываем, что компания активно инвестирует в его расширение. Мы видим отрицательную скорр. EBITDA сегмента такси в 8 млрд руб., на уровне прошлого года. Прогнозируемый 5-летний CAGR выручки сегмента такси равен 86%.

Наш прогноз по выручке сервисов объявлений был скорректирован и теперь мы ожидаем рост на 90% г/г до 3,9 млрд руб. благодаря впечатляющим результатам Auto.Ru. В скорр. EBITDA сервисов объявлений мы прогнозируем рентабельность на уровне 1% и ожидаем, что тенденция сохранится и в следующем году.

Мы пересмотрели прогноз по скорр. EBITDA с 34,7 млрд руб. на 33,6 млрд руб. Это связано с динамикой ряда сегментов, в частности экспериментов и медиа-сервисов. Скорр. чистую прибыль мы оцениваем в 18,2 млрд руб. по итогам года (рост на 18,5% г/г).

Мы закладываем капитальные затраты на уровне 14% от выручки (17,4 млрд руб.) несмотря на резкий всплеск во втором квартале, связанный с особенностями приобретения и поставки оборудования.

Возросшие риски, которые мы закладывали в нашей модели через повышенную безрисковую ставку и большую премию рынка за риск, отразились на величине WACC, который вырос с 12,6% до 14,1%. Несмотря на то, что денежные потоки были пересмотрены в сторону увеличения, рост странового риска приводит к снижению нашей целевой цены до 2557 рублей за акцию. Однако мы сохраняем рекомендацию «ПОКУПАТЬ» для акций Яндекса, согласно нашей методологии, и рассчитываем, что бумаги вырастут на 19,9% в прогнозном периоде.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс