SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |В горно-металлургическом секторе в 3 квартале ожидается турбулентность - Альфа-Банк

- 06 июля 2021, 23:21

- |

Мы подтверждаем рекомендацию выше рынка по акциям «Норникеля» и РЦ $40,6/ГДР (потенциал роста – 20%). Дивидендная доходность «Норникеля» составляет 12%, исходя из прогнозных финансовых результатов за 2021 г.

Краткосрочные катализаторы роста:

Сектор по производству электромобилей/аккумуляторов стимулировал рост цен на металлы, в частности цен на никель и медь. Ключевые производители аккумуляторов и автомобилей продолжают выступать с агрессивной повесткой. По данным WoodMackenzie, в Китае, Европе и США к 2050 г. три из каждых пяти автомобилей на дорогах будут электромобилями. В ответ на рост электромобилей количество зарядных станций в мире, согласно прогнозам, вырастет до 550 млн (против менее 8 млн в 2021 г.).

Поддержку ценам на никель оказывает рост опасений в части предложения. Будучи крупнейшим производителем никеля в мире, Индонезия обсуждает планы, направленные на ограничение строительства металлургических заводов, производящих никелевый чугун или ферроникель с тем, чтобы оптимизировать использование своих ограниченных запасов никелевой руды. Индонезия является крупнейшим экспортером никеля и никелевой руды в Китай. Правительство Индонезии готово развивать полную цепочку предложения никеля, включая производство сульфата никеля, который используется в производстве аккумуляторов для электромобилей, и нержавеющей стали.

Дальнейшее развитие ситуации вокруг пандемии может привести к сокращению производства на крупнейших рудниках, как это было в 1П21, вызвав дополнительное ограничение предложения.

Китайская статистика может стать позитивным сюрпризом, особенно данные по импорту металлов и промпроизводству. Ожидаемый рост цен на нефть может стимулировать рост затрат по всей цепочки стоимости горно-металлургического сектора. Новая информация об инфраструктурных стимулах в США также является позитивным катализатором для сектора черных металлов.

Мы рекомендуем покупать акции «Норникеля» на снижении в момент их коррекции до $30-32/ГДР. Мы ожидаем турбулентности в горно-металлургическом секторе в 3К21 на фоне пандемии и мер ФРС/Народного банка Китая по сдерживанию ралли цен на сырьевых рынках. Рекомендация “ВЫШЕ РЫНКА” по “голубым фишкам” этого сектора – оптимальная рекомендация на 3К21, на наш взгляд.«Альфа-Банк»

Краткосрочные катализаторы роста:

Сектор по производству электромобилей/аккумуляторов стимулировал рост цен на металлы, в частности цен на никель и медь. Ключевые производители аккумуляторов и автомобилей продолжают выступать с агрессивной повесткой. По данным WoodMackenzie, в Китае, Европе и США к 2050 г. три из каждых пяти автомобилей на дорогах будут электромобилями. В ответ на рост электромобилей количество зарядных станций в мире, согласно прогнозам, вырастет до 550 млн (против менее 8 млн в 2021 г.).

Поддержку ценам на никель оказывает рост опасений в части предложения. Будучи крупнейшим производителем никеля в мире, Индонезия обсуждает планы, направленные на ограничение строительства металлургических заводов, производящих никелевый чугун или ферроникель с тем, чтобы оптимизировать использование своих ограниченных запасов никелевой руды. Индонезия является крупнейшим экспортером никеля и никелевой руды в Китай. Правительство Индонезии готово развивать полную цепочку предложения никеля, включая производство сульфата никеля, который используется в производстве аккумуляторов для электромобилей, и нержавеющей стали.

Дальнейшее развитие ситуации вокруг пандемии может привести к сокращению производства на крупнейших рудниках, как это было в 1П21, вызвав дополнительное ограничение предложения.

Китайская статистика может стать позитивным сюрпризом, особенно данные по импорту металлов и промпроизводству. Ожидаемый рост цен на нефть может стимулировать рост затрат по всей цепочки стоимости горно-металлургического сектора. Новая информация об инфраструктурных стимулах в США также является позитивным катализатором для сектора черных металлов.

- комментировать

- Комментарии ( 0 )

Новости рынков |Введение временных пошлин на экспорт металлов будет иметь ограниченное негативное влияние на результаты Норникеля - Финам

- 01 июля 2021, 19:02

- |

ПАО «ГМК „Норильский никель“ – диверсифицированная горно-металлургическая компания, один из крупнейших мировых производителей промышленных металлов. Компания занимает первое место в мире по производству палладия с долей 41% рынка, первое место по производству никеля с долей около 14% по никелю вообще и 24% по высокосортному рафинированному никелю, четвертое место по производству платины с долей 11% рынка и родия с долей 9% рынка, а также восьмое место по добыче кобальта (3%) и 11 место по добыче меди (3%).

ФГ „Финам“

Руководство „Норникеля“ предварительно оценивает потери от действия пошлин с августа по декабрь 2021 г. примерно в $0,5 млрд. Это примерно 4%-5% ожидаемой EBITDA компании в 2021 г. По нашей предварительной оценке, потери будут скромнее и составят 3,5%-4% EBITDA. Это практически не ухудшит наших ожиданий, поскольку будет компенсировано более высокими, чем прогнозировалось, ценами на металлы, а также более быстрым, чем мы закладывали в свои оценки, восстановлением добычи на рудниках Октябрьский и Таймырский.

Несмотря на снижение операционных показателей, „Норникель“ остается компанией с самой высокой рентабельностью в отрасли, мы ожидаем сильных финансовых результатов по итогам 1 полугодия и 2021 г. в целом.

Компания нацелена на развитие, увеличивает капитальные вложения и переходит к практике выплат в виде дивидендов 50% свободного денежного потока. В перспективе 2-3 лет ожидается выделение нового медного „Быстринского“ проекта в отдельную компанию с распределением контрольной доли „Норникеля“ в нем между его акционерами.

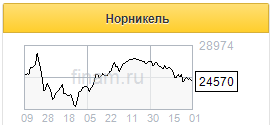

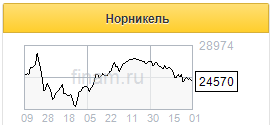

Негативная реакция рынка на аварии и введение экспортных пошлин не позволила акциям Норникеля» в полной мере отыграть рост цен на металлы и реализовать свой потенциал роста, который остается высоким. Мы рекомендуем «Покупать» акции ГМК «Норникель» с целевой ценой 31 738 руб. Потенциал роста в перспективе 12 мес. составляет 28,3%.

Введение временных пошлин на экспорт металлов с 1 августа до 31 декабря 2021 г. будет иметь ограниченное негативное влияние на результаты „Норникеля“. Действие пошлин распространится на экспорт меди и никеля, вклад которых в выручку компании составляет около 40%. Палладий, экспорт которого приносит более 40% выручки, не подпадает под действие пошлин.Калачев Алексей

ФГ „Финам“

Руководство „Норникеля“ предварительно оценивает потери от действия пошлин с августа по декабрь 2021 г. примерно в $0,5 млрд. Это примерно 4%-5% ожидаемой EBITDA компании в 2021 г. По нашей предварительной оценке, потери будут скромнее и составят 3,5%-4% EBITDA. Это практически не ухудшит наших ожиданий, поскольку будет компенсировано более высокими, чем прогнозировалось, ценами на металлы, а также более быстрым, чем мы закладывали в свои оценки, восстановлением добычи на рудниках Октябрьский и Таймырский.

Несмотря на снижение операционных показателей, „Норникель“ остается компанией с самой высокой рентабельностью в отрасли, мы ожидаем сильных финансовых результатов по итогам 1 полугодия и 2021 г. в целом.

Компания нацелена на развитие, увеличивает капитальные вложения и переходит к практике выплат в виде дивидендов 50% свободного денежного потока. В перспективе 2-3 лет ожидается выделение нового медного „Быстринского“ проекта в отдельную компанию с распределением контрольной доли „Норникеля“ в нем между его акционерами.

Негативная реакция рынка на аварии и введение экспортных пошлин не позволила акциям Норникеля» в полной мере отыграть рост цен на металлы и реализовать свой потенциал роста, который остается высоким. Мы рекомендуем «Покупать» акции ГМК «Норникель» с целевой ценой 31 738 руб. Потенциал роста в перспективе 12 мес. составляет 28,3%.

Новости рынков |Норникель уже полностью восстановил производство на рудниках - Промсвязьбанк

- 01 июля 2021, 13:45

- |

«Норникель» рассчитывает за счет продаж накопленных в прошлом году запасов металлов компенсировать до 70% выпадающей выручки из-за вызванного авариями снижения производства в этом году, заявил руководитель направления по работе с инвестиционным сообществом НорНикеля Михаил Боровиков в ходе организованного BCS GM вебкаста.

Мы считаем позитивными планы «Норникеля». Продажи из запасов могут компенсировать до 60-70% падения выручки из-за аварии на НОФ и подтопления двух рудников. Отметим, что компания уже полностью восстановила производство на рудниках. Рекомендуем «покупать», целевой уровень – 28 455 руб. на акцию.Промсвязьбанк

Новости рынков |Почему продолжают падать акции "РУСАЛа"? - Финам

- 30 июня 2021, 15:55

- |

Акции металлургов продолжают снижаться несмотря на то, что цены на металлы по-прежнему держатся на достаточно высоком уровне и пока еще не подают признаков сколько-нибудь серьезной коррекции. Что характерно – сильнее всего продолжают падать акции «РУСАЛа», хотя цена алюминия держится на своих многолетних максимумах. Это, конечно же, реакция на введение правительством временных экспортных пошлин с 1 августа и до конца текущего года.

ФГ «Финам»

Пошлина ударила по капитализации «РУСАЛа» сильнее всего, потому что они фактически делают призрачными наши ожидания скорого возврата компании к выплате дивидендов. Эти ожидания были сильным драйвером роста акций. На «РУСАЛ» пошлины повлияют сильнее всего, потому что рентабельность, как правило, все-таки ниже, чем у других производителей. И у него такой большой запас прочности по доходам. Во-первых, он зависит от дивидендов «Норникеля». Во-вторых, в отличие от остальных металлургов, сырьевая база которых полностью находится в России, «РУСАЛ» завозит значительную часть сырья. Это снижает его рентабельность. И при этом «РУСАЛ» экспортирует почти 80% алюминия. Теперь на все это будет распространяться пошлина. При этом у «РУСАЛа» огромная долговая нагрузка, которая, как мы надеялись, на фоне благоприятной конъюнктуры все-таки будет снижаться.Калачев Алексей

ФГ «Финам»

Новости рынков |На производителей стали следует смотреть с осторожностью - Альфа-Банк

- 29 июня 2021, 14:40

- |

Некоторые сегменты горно-металлургического сектора оказались под сильным давлением негативных факторов. Цены на цветные металлы на биржах в Лондоне и Шанхае в понедельник снижались. Распространение «Дельта-штамма» COVID-19 в странах Юго-Восточной Азии, Австралии и ЮАР оказывают давление на перспективы мировой экономики. Цены на никель опустились со своих почти четырехмесячных максимумов до $18 315/т. Цены на медь по трехмесячным контрактам на Лондонской бирже металлов снизились на 0,2% до $ 9 421/т, так как на рынках наблюдалось смещение к уровням контанго на форвардной кривой, тогда как запасы на бирже в Лондоне побили рекордные уровни с июля 2020 г., что может указывать на дальнейшее снижение цены на этот актив.

Ситуация в секторе горной добычи немного лучше. Фьючерсы на железную руду на бирже в Сингапуре выросли в цене на 0,8% до $213,35/т, cfr, Китай (62% Fe), тогда как фьючерсы на горячекатаный рулон выросли на 0,7%. В среду выходит PMI обрабатывающей промышленности Китая, который является индикатором текущего состояния экономической активности в стране. Он может стать сильным катализатором роста сырьевых рынков. Цены на золото снижаются после того, как ФРС взял курс на ужесточение своей риторики. ФРС может рассмотреть вопрос о повышении ставок уже в конце 2022 г. В российском горно-металлургическом секторе в конце прошлой недели наблюдались сильные распродажи на фоне новостей о возможном введении временных пошлин на экспорт черных и цветных металлов. Это внесло неопределенность по поводу дальнейшего давления правительства на производителей металлов, генерирующих сильные денежные потоки. Распродажи, как мы считаем, были чрезмерно сильными.

«Альфа-Банк»

Ситуация в секторе горной добычи немного лучше. Фьючерсы на железную руду на бирже в Сингапуре выросли в цене на 0,8% до $213,35/т, cfr, Китай (62% Fe), тогда как фьючерсы на горячекатаный рулон выросли на 0,7%. В среду выходит PMI обрабатывающей промышленности Китая, который является индикатором текущего состояния экономической активности в стране. Он может стать сильным катализатором роста сырьевых рынков. Цены на золото снижаются после того, как ФРС взял курс на ужесточение своей риторики. ФРС может рассмотреть вопрос о повышении ставок уже в конце 2022 г. В российском горно-металлургическом секторе в конце прошлой недели наблюдались сильные распродажи на фоне новостей о возможном введении временных пошлин на экспорт черных и цветных металлов. Это внесло неопределенность по поводу дальнейшего давления правительства на производителей металлов, генерирующих сильные денежные потоки. Распродажи, как мы считаем, были чрезмерно сильными.

Корзина металлов «Норникеля» демонстрирует сильные фундаментальные показатели. В конце прошлой недели мы повысили РЦ по акциям «Норникеля» до $40,6/ГДР, подтвердив рекомендацию ВЫШЕ РЫНКА. Мы по-прежнему с оптимизмом смотрим на ALRS и PHOR, так как новая экспортная пошлина не распространяется на эти сегменты сектора. Спрос на предметы роскоши из бриллиантов остается сильным, тогда как поддержку ценам на удобрения оказывают высокие цены на сельхозпродукцию, которые находятся на многолетних максимумах. Мы с осторожностью смотрим на производителей стали (NLMK, SVST, MMK и EVR), так как цены на сталь вступили в период коррекции.Красноженов Борис

«Альфа-Банк»

Новости рынков |Компании чёрной и цветной металлургии попали под «пошлинный каток» - КИТ Финанс Брокер

- 28 июня 2021, 20:59

- |

На прошлой неделе акции компаний секторов чёрной и цветной металлургии упали более чем на 5% на сообщении о намерении правительства ввести временные экспортные пошлины на металлы с 1 августа по 31 декабря 2021 г.

Ставка экспортной пошлины на металлы составит 15% + специфическая составляющая. Специфические ставки экспортной пошлины на медь составят $1226 за тонну, никель — $2321, алюминий — $254. Пошлина будет действовать только для поставок за пределы ЕАЭС.

Кроме этого, первый заместитель председателя Правительства РФ, Андрей Белоусов предлагает с 2022 г. принять системные решения, в частности, налогообложения для защиты внутреннего рынка от всплесков цен.

По словам чиновников, компании черной металлургии заплатят в бюджет посредством экспортной пошлины около 110-115 млрд руб., цветной — 50 млрд руб.

Таким образом, от данных мер пострадают такие компании, как ММК, НЛМК, Северсталь, Русал, Норильский никель и Evraz. По нашим оценкам, в зависимости от компаний и производимых металлов, они могут потерять от 3 до 15% от EBITDA. Это в свою очередь скажется на снижении финальных дивидендов по итогам 2021 г.

В меньшей степени пострадает ММК, так как 77% выручки по данным отчёта за I кв. 2021 г. по МСФО приходится на Россию и страны СНГ. В большей степени страдает Русал, который в день выхода новостей потерял 7% от капитализации.

Ставка экспортной пошлины на металлы составит 15% + специфическая составляющая. Специфические ставки экспортной пошлины на медь составят $1226 за тонну, никель — $2321, алюминий — $254. Пошлина будет действовать только для поставок за пределы ЕАЭС.

Кроме этого, первый заместитель председателя Правительства РФ, Андрей Белоусов предлагает с 2022 г. принять системные решения, в частности, налогообложения для защиты внутреннего рынка от всплесков цен.

По словам чиновников, компании черной металлургии заплатят в бюджет посредством экспортной пошлины около 110-115 млрд руб., цветной — 50 млрд руб.

Таким образом, от данных мер пострадают такие компании, как ММК, НЛМК, Северсталь, Русал, Норильский никель и Evraz. По нашим оценкам, в зависимости от компаний и производимых металлов, они могут потерять от 3 до 15% от EBITDA. Это в свою очередь скажется на снижении финальных дивидендов по итогам 2021 г.

В меньшей степени пострадает ММК, так как 77% выручки по данным отчёта за I кв. 2021 г. по МСФО приходится на Россию и страны СНГ. В большей степени страдает Русал, который в день выхода новостей потерял 7% от капитализации.

В связи с вышеперечисленным, мы считаем, что акции компаний чёрной и цветной металлургии будут находиться под давлением в ближайшее время. Несмотря на это, возможна спекулятивная покупка акций ММК перед публикацией сильной финансовой отчётности за II кв. 2021 г. по МСФО, которая выйдет 22 июля 2021 гКИТ Финанс Брокер

Новости рынков |Приобретение доли в РусГидро несет краткосрочный негатив для котировок Русала - Велес Капитал

- 22 июня 2021, 22:05

- |

«РУСАЛ» приобрел долю в энергетической госкомпании «РусГидро».

ИК «Велес Капитал»

Параметры. «РУСАЛ» купил 4,35% в Русгидро у ВСМПО-Ависма за 17,4 млрд руб. (около 240 млн долл.) в апреле 2021 г. с 11%-й премией к рыночной цене. «РУСАЛ»заявил, что инвестиции в «РусГидро» носят портфельный характер и направлены на получение выгоды от роста котировок и дивидендов. Согласно нашей оценке, затраты на покупку доли в «РусГидро» обойдутся «РУСАЛу»почти в четверть ожидаемого FCFF за 2021 г. Однако если учесть дивиденды Норникеля и средства от участия в выкупе акций, расходы на приобретение не представляются столь значительными (на уровне 8% денежного потока «РУСАЛа» за 2021 г.).

Цели. Истинные цели покупки «РУСАЛом» пакета «РусГидро» остаются неясны, однако можно выделить три наиболее вероятные версии:

Официальная. Приобретение доли в «РусГидро» направлено на трансформацию «РУСАЛа» в алюминиевую компанию с целым набором стратегических портфельных инвестиций. Сейчас «РУСАЛ» владеет неконтролирующим пакетом в Норникеле (около 25,1% после погашения акций) и «РусГидро» (4,35%), а с 2022 г. к набору вложений добавится 14%-я доля в Быстринском ГОКе. Теперь помимо дивидендов «Норникеля» «РУСАЛ»будет получать выплаты от «РусГидро». По итогам 2020 г. «РусГдиро» выплатит дивиденд в размере 0,053 руб. на акцию, что во 2-м полугодии 2021 г. принесет «РУСАЛу» около 14 млн долл. Согласно консенсус-прогнозу Bloomberg, в 2021-2022 г. ежегодные выплаты Русгдиро превысят 0,06 руб. на акцию (около 16 млн долл. на долю «РУСАЛа»).

ВТБ. Среди крупных акционеров «РусГидро» можно выделить РФ (62%) и ВТБ (13%). Не исключено, что «РУСАЛ»не остановится на текущем уровне владения и в будущем выкупит пакет ВТБ, что сделает компанию вторым по значимости акционером компании. Банк приобрел акции «РусГидро» в 2017 г. с целью последующей перепродажи стратегическому инвестору. Цена покупки составила 1 руб. за акцию, поэтому при значении котировок выше данного уровня ВТБ готов рассмотреть варианты продажи. Таким образом, банк реализует свой пакет минимум за 800 млн долл. Данный объем средств является значимым для «РУСАЛ», однако при желании компания потянет такие траты. Наращивание пакета в «РусГидро» видится логичным с точки зрения как инвестиций в «зеленую» электрогенерацию, так и полной консолидации БЭМО.

БЭМО. Богучанское энерго-металлургическое объединение (БЭМО) является совместным проектом «РУСАЛа» и «РусГидро», в котором сторонам принадлежит по 50%. БЭМО объединяет Богучанский алюминиевый завод (300 тыс. т алюминия) и Богучанскую гидроэлектростанцию (3 000 МВт электроэнергии). Ранее партнеры допускали разделение БЭМО по профилю: «РУСАЛ» получал алюминиевый завод с доплатой, а «РусГидро» – электростанцию. Вполне вероятно, что после наращивания доли в «РусГидро» «РУСАЛ» обменяет пакет на активы БЭМО, что позволит компании консолидировать показатели проекта. По итогам 2020 г. выручка БЭМО составила 728 млн долл. (почти 10% выручки «РУСАЛ»), чистый долг – около 1,5 млрд долл. Консолидация БЭМО позволит «РУСАЛу» существенно нарастить показатели, однако приведет к еще более значительному росту долговой нагрузки.

На наш взгляд, событие несет краткосрочный негатив для котировок «РУСАЛа», так как в период получения сверхдоходов от высоких цен на алюминий рынок ожидал от закредитованной компании гашения долга или выплаты дивидендов, а не M&A активности. С другой стороны, сумма сделки не является столь значимой для денежного потока «РУСАЛа», а инвестиции в гидрогенерацию гармонично вписываются в будущий контур «зеленой» Al+. Мы подтверждаем целевую цену для акций «РУСАЛа» на уровне 72,3 руб. с рекомендацией «Покупать».Сучков Василий

ИК «Велес Капитал»

Параметры. «РУСАЛ» купил 4,35% в Русгидро у ВСМПО-Ависма за 17,4 млрд руб. (около 240 млн долл.) в апреле 2021 г. с 11%-й премией к рыночной цене. «РУСАЛ»заявил, что инвестиции в «РусГидро» носят портфельный характер и направлены на получение выгоды от роста котировок и дивидендов. Согласно нашей оценке, затраты на покупку доли в «РусГидро» обойдутся «РУСАЛу»почти в четверть ожидаемого FCFF за 2021 г. Однако если учесть дивиденды Норникеля и средства от участия в выкупе акций, расходы на приобретение не представляются столь значительными (на уровне 8% денежного потока «РУСАЛа» за 2021 г.).

Цели. Истинные цели покупки «РУСАЛом» пакета «РусГидро» остаются неясны, однако можно выделить три наиболее вероятные версии:

Официальная. Приобретение доли в «РусГидро» направлено на трансформацию «РУСАЛа» в алюминиевую компанию с целым набором стратегических портфельных инвестиций. Сейчас «РУСАЛ» владеет неконтролирующим пакетом в Норникеле (около 25,1% после погашения акций) и «РусГидро» (4,35%), а с 2022 г. к набору вложений добавится 14%-я доля в Быстринском ГОКе. Теперь помимо дивидендов «Норникеля» «РУСАЛ»будет получать выплаты от «РусГидро». По итогам 2020 г. «РусГдиро» выплатит дивиденд в размере 0,053 руб. на акцию, что во 2-м полугодии 2021 г. принесет «РУСАЛу» около 14 млн долл. Согласно консенсус-прогнозу Bloomberg, в 2021-2022 г. ежегодные выплаты Русгдиро превысят 0,06 руб. на акцию (около 16 млн долл. на долю «РУСАЛа»).

ВТБ. Среди крупных акционеров «РусГидро» можно выделить РФ (62%) и ВТБ (13%). Не исключено, что «РУСАЛ»не остановится на текущем уровне владения и в будущем выкупит пакет ВТБ, что сделает компанию вторым по значимости акционером компании. Банк приобрел акции «РусГидро» в 2017 г. с целью последующей перепродажи стратегическому инвестору. Цена покупки составила 1 руб. за акцию, поэтому при значении котировок выше данного уровня ВТБ готов рассмотреть варианты продажи. Таким образом, банк реализует свой пакет минимум за 800 млн долл. Данный объем средств является значимым для «РУСАЛ», однако при желании компания потянет такие траты. Наращивание пакета в «РусГидро» видится логичным с точки зрения как инвестиций в «зеленую» электрогенерацию, так и полной консолидации БЭМО.

БЭМО. Богучанское энерго-металлургическое объединение (БЭМО) является совместным проектом «РУСАЛа» и «РусГидро», в котором сторонам принадлежит по 50%. БЭМО объединяет Богучанский алюминиевый завод (300 тыс. т алюминия) и Богучанскую гидроэлектростанцию (3 000 МВт электроэнергии). Ранее партнеры допускали разделение БЭМО по профилю: «РУСАЛ» получал алюминиевый завод с доплатой, а «РусГидро» – электростанцию. Вполне вероятно, что после наращивания доли в «РусГидро» «РУСАЛ» обменяет пакет на активы БЭМО, что позволит компании консолидировать показатели проекта. По итогам 2020 г. выручка БЭМО составила 728 млн долл. (почти 10% выручки «РУСАЛ»), чистый долг – около 1,5 млрд долл. Консолидация БЭМО позволит «РУСАЛу» существенно нарастить показатели, однако приведет к еще более значительному росту долговой нагрузки.

Новости рынков |Продажа части доли в Норникеле позволит Русалу значительно снизить долговую нагрузку - Велес Капитал

- 18 июня 2021, 12:34

- |

«РУСАЛ» примет участие в байбэке «Норникеля» всем пакетом, который эквивалентен 44 млн акций, или 27,8% в уставном капитале «Норникеля». Мы считаем, что продажа части доли в «Норникеле» позволит «РУСАЛу» значительно снизить долговую нагрузку и будет способствовать раскрытию стоимости пакета, который на данный момент не до конца учитывается рынком в капитализации компании.

Целевая цена для акций «РУСАЛа» установлена на уровне 72,3 руб. с рекомендацией «Покупать».

Параметры. Максимальный объем выкупа составляет 5,4 млн акций, и в случае превышения объема предъявленных бумаг байбэк будет осуществлен на пропорциональной основе. Если предположить, что Русал станет единственным участником выкупа, то компании удастся выручить 2,1 млрд долл. Однако такой сценарий маловероятен, поэтому мы исходим из предпосылки о том, что Crispian Романа Абрамовича и Александра Абрамова также предъявит к выкупу весь свой пакет (около 6,6 млн акций, или 4,2% УК), а миноритарные акционеры принесут треть акций, находящихся в свободном обращении. В таком случае Русал реализует 3,5 млн акций Норникеля на 1,3 млрд долл. Вероятнее всего, средства поступят на счета Русала во 2-м полугодии 2021 г. Итоги выкупа будут подведены после 18 июня.

ИК «Велес Капитал»

Целевая цена для акций «РУСАЛа» установлена на уровне 72,3 руб. с рекомендацией «Покупать».

Параметры. Максимальный объем выкупа составляет 5,4 млн акций, и в случае превышения объема предъявленных бумаг байбэк будет осуществлен на пропорциональной основе. Если предположить, что Русал станет единственным участником выкупа, то компании удастся выручить 2,1 млрд долл. Однако такой сценарий маловероятен, поэтому мы исходим из предпосылки о том, что Crispian Романа Абрамовича и Александра Абрамова также предъявит к выкупу весь свой пакет (около 6,6 млн акций, или 4,2% УК), а миноритарные акционеры принесут треть акций, находящихся в свободном обращении. В таком случае Русал реализует 3,5 млн акций Норникеля на 1,3 млрд долл. Вероятнее всего, средства поступят на счета Русала во 2-м полугодии 2021 г. Итоги выкупа будут подведены после 18 июня.

Влияние. Участие Русала в байбэке окажет значительное позитивное влияние на котировки по двум направлениям. Во-первых, приток средств снизит долговую нагрузку, так как 1,3 млрд долл. эквивалентны примерно 15% общего долга компании. Падение значения чистый долг/EBITDA, подкрепленное увеличением EBITDA благодаря резкому росту цен на алюминий, открывает дорогу для выплаты дивидендов по итогам 2021 г. Во-вторых, участие в выкупе раскроет стоимость пакета Норникеля и покажет, что дивиденды не являются единственным способом монетизации. Текущая стоимость одной бумаги Русала колеблется на уровне 55 руб., в то время как рыночная оценка доли в Норникеле в расчете на одну акцию Русала превышает 70 руб. Продажа части пакета должно хотя бы частично устранить данную диспропорцию.Сучков Василий

ИК «Велес Капитал»

Новости рынков |Доходы Русала от продажи акций Норникеля должны составить $1.1 млрд. - Атон

- 16 июня 2021, 12:43

- |

Русал предложит акции Норникеля в рамках программы обратного выкупа

РУСАЛ сообщил о намерении привлечь дополнительные средства для финансирования собственной инвестиционной программы — достройки Тайшетского алюминиевого завода и перестройки Красноярского, Иркутского, Новокузнецкого и Братского алюминиевых заводов, что потребует капзатрат на уровне $5 млрд. РУСАЛ рассчитывает, что его доля в Норникеле останется выше блокирующей (25%+1 акция) вне зависимости от объемов участия в выкупе других сторон.

РУСАЛ сообщил о намерении привлечь дополнительные средства для финансирования собственной инвестиционной программы — достройки Тайшетского алюминиевого завода и перестройки Красноярского, Иркутского, Новокузнецкого и Братского алюминиевых заводов, что потребует капзатрат на уровне $5 млрд. РУСАЛ рассчитывает, что его доля в Норникеле останется выше блокирующей (25%+1 акция) вне зависимости от объемов участия в выкупе других сторон.

Данное решение прогнозировалось рынком и позитивно для РУСАЛа в плане снижения долговой нагрузки — согласно нашему базовому сценарию, в программе выкупа участвуют РУСАЛ, Crispian и 50% free-float, что предполагает выкуп 7% акций у участников программы — доходы РУСАЛа от продажи должны составить $1.1 млрд.Атон

Новости рынков |Русал сможет принять участие в выкупе акций Норникеля - Атон

- 10 июня 2021, 14:32

- |

Дочерняя компания РУСАЛа, МК Активиум, владеющая 27.8% акций Норникеля, внесла изменения в кредитный договор со Сбербанком, согласно которому 25% плюс одна акция передается в залог по кредиту. По условиям дополнительного соглашения, РУСАЛ сможет продать около 0.73% акций Норникеля в рамках обратного выкупа и получить около $440 млн. Всего в ходе обратного выкупа Норникель планирует выкупить 3.4% капитала по цене 27 780 руб. за акцию на общую сумму около $2 млрд. Заявки от акционеров принимаются до 18 июня.

Ранее РУСАЛ не мог принять участие в выкупе из-за наложенных ограничений. Их ослабление позволит компании продать часть акций с премией к текущей рыночной цене. Мы ожидаем, что в рамках выкупа будет выкуплено до 10% акций. Новость соответствует ожиданиям рынка, и мы считаем ее нейтральной.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс