Блог им. sng |Итоги 2021 года. Российские акции

- 28 декабря 2021, 13:43

- |

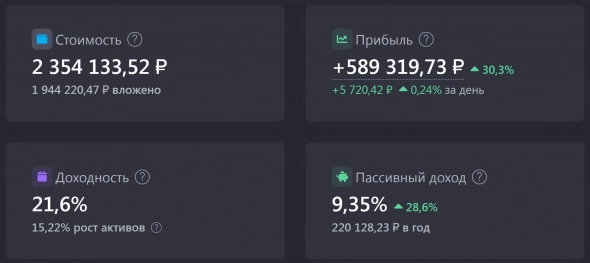

Небольшие итоги по российским акциям.

Основные метрики: среднегодовая доходность упала в сравнении с октябрём — оно и понятно, тогда рынок российских акций был на историческом максимуме, и сейчас неплохо откатился.

Портфель не отстает от индекса с учётом налогов по итогам года (YTD):

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Блог им. sng |Итоги 2021 года. Американские акции

- 27 декабря 2021, 16:39

- |

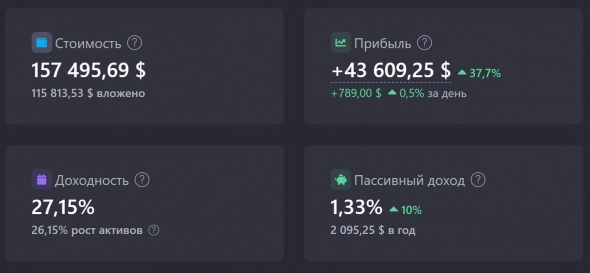

Основные метрики:

Дивы растут. В первую очередь, из-за активного пополнения портфеля:

( Читать дальше )

Блог им. sng |Цели на 2022

- 21 декабря 2021, 16:54

- |

Я никогда не ставил целей, оно как бы само всё делалось. Попробую в 2022 зайти с небольшими целями. Преимущественно они касаются личных финансов и инвестиций, но могут со временем расшириться.

1. Объем инвестиций

Минимальная цель: Замаксить оба ИИС-А. Для этого потребуется 800,000₽;

Вторая цель: Отправить в инвестиции эквивалент $25,000. Это примерно на миллион рублей больше, чем минимальная цель.

2. Net Worth («чистый» капитал, без учёта жилья, авто и пр.)

Минимальная цель: закрепиться выше 17,5 млн ₽;

Вторая цель: закрепиться выше 20 млн ₽.

3. Норма сбережений

Минимальная цель: 55% средняя по году;

Вторая цель: 65% средняя по году.

Да, она ниже текущей, так как 70-75% для 2020-2021 годов выглядит как нечто экстремальное.

4. Достижение FIRE-number

Минимальная цель: оставаться на уровне 50%;

Вторая цель: достичь 57%.

5. Распределение активов

Минимальная цель: акции США = 75% от всех акций, акции РФ = 17%, ост. мир = 8% (преим. развивающиеся рынки);

( Читать дальше )

Блог им. sng |Никогда не ставьте против Америки. Предварительные итоги 2021 года

- 20 декабря 2021, 13:14

- |

Фраза «Никогда не ставьте против Америки»(«Never bet against America») была произнесена Уорреном Баффеттом 2 мая 2020 года на годовом собрании компании Berkshire Hathaway. Фраза стала крылатой в США, но не приобрела популярность в России. Оно и понятно: у нас гораздо моднее эту самую Америку хейтить. В 2020 году американский рынок продемонстрировал прекрасный результат, и неминуемый крах США скептиками был отложен на 2021 год. Что ж, год практически подошёл к концу, в пятницу уже будет католическое Рождество, и можно подвести предварительные итоги. Если вдруг результаты за эти 2 недели драматическим образом перевернутся, я обязательно вам сообщу.

В этом мини-исследовании я решил посмотреть, каковы результаты различных ETF с учётом дивидендных выплат с начала года по сей день.

Страны

На этом сложном графике сравнение 18 страновых ETF. Возможно, здесь не все страны, которые вам интересны, но я проверял результаты многих стран, и это было довольно трудно — я нашёл всего одну страну, в которой хоть сколько-то крупный фондовый рынок и которая обогнала американский S&P500 — это Саудовская Аравия (ETF KSA). Фондовый рынок Саудовской Аравии прибавил +33%. Фондовый рынок США (ETF VOO) прибавил +26% с начала года с учётом дивидендов.

( Читать дальше )

Блог им. sng |Диванный эксперт

- 05 декабря 2021, 20:32

- |

Краткое содержание:

1. Рынок «упал» на 4% за неделю — ну охренеть теперь!

2. Газпром заработает 2 триллиона (жаль что рублей) за 2021 год. Ну и дивов насыплет 40₽+ за акцию.

3. Инфляция, похоже, перестала восприниматься как «временная».

4. Пощечина от Роснано и выводы.

5. DiDi едет домой.

6. Империя зла Meta вошла в медвежий рынок, что я буду делать с этой информацией.

Пилотный выпуск, очень важна обратная связь: что поменять, а чего менять точно не надо.

( Читать дальше )

Блог им. sng |Газпром дивиденды за 2021

- 29 ноября 2021, 12:33

- |

Газпром отчитался за 9 месяцев 2021 года — за период с 01.01.2021 по 30.09.2021. За это время он заработал 1,58 трлн ₽ чистой прибыли — это уже после уплаты всех налогов, списания труб на металлолом, оплаты услуг бизнес-джетов и прочей лабуды.

В итоге мы имеем почти 30₽ вклад в будущие дивиденды, а впереди ещё 3 месяца, про 2 из которых мы уже знаем из новостей, что газ по-прежнему стоит дорого.

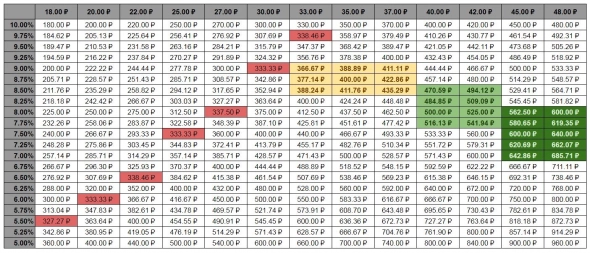

Я обновляю свою табличку по прогнозу дивидендов Газпрома за 2021 год. В столбик — предполагаемая див. доходность. Вы можете выбрать любую от 5% до 10%. В строчку — итоговый размер дивиденда. Вы можете выбрать любой, который вам кажется наиболее вероятным.

▫️ Красным отмечена текущая цена.

▫️ Желтым отмечен пессимистичный сценарий — за 4 квартал Газпром мало заработает или спишет кучу убытков, загасив почти весь доход от продажи газа. В таком случае цена на акцию ближе к выплате дивидендов может оказаться в диапазоне 366₽-435₽ при доходности 8,5-9%.

▫️ Зелёным отмечен оптимистичный сценарий — за 4 квартал Газпром заработает в среднем столько же, сколько и за 3 квартал. Цена на акцию может оказаться в диапазоне 470₽-540₽ при доходности 7,75-8,5%.

▫️ Тёмно-зелёным отмечен мега-оптимистичный сценарий — за 4 квартал Газпром заработает больше, чем за 3 квартал. Цена на акцию может оказаться в диапазоне 560₽-685₽ при доходности 7-8%.

( Читать дальше )

Блог им. sng |Как я готовлюсь к обвалу на рынке акций

- 23 ноября 2021, 11:30

- |

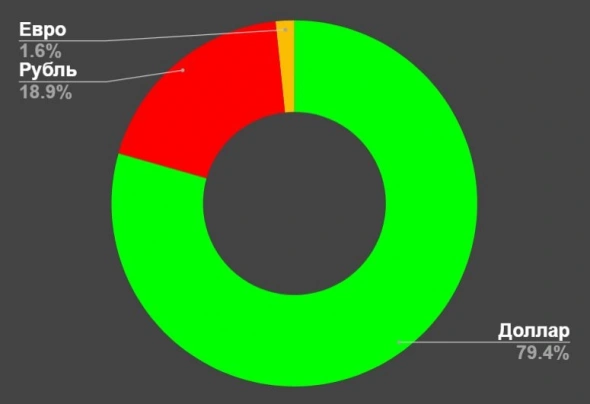

Сейчас происходит удивительная ситуация. Российский рынок падает, но счёт растёт! Так, c 17 ноября, несмотря на стремительное падение российского индекса, счёт увеличился на 290,000₽. Секрет в распределении активов по валютам. Так, акции, БПИФ на евробонды и свободный кеш на счёте, номинированные в долларах США, составляют почти 80% от всех активов, кеш в евро — ещё 1,6%. Такое распределение (80% в валюте, 20% в суверенном рубле) считаю идеальным для инвестора, имеющего доходы, номинированные в рублях.

Распределение по типам активов сейчас 90% в акциях и 10% в кэш и денежных эквивалентах (бонды, хотя «денежными эквивалентами» после случая с Роснано сложно это назвать).

И я очень часто получаю вопрос: «А как ты готовишься к кризису?». И у меня есть ответ — я написал декларацию и следую ей. Сделал я это для того чтобы не оставлять пространства для эмоций и интуиции, так как выкуп самого дна рынка в марте-2020 я успешно просрал, опомнившись в середине апреля, когда всё уже существенно отросло. Второй раз из-за рефлексии хорошие возможности упускать я не хочу. Так вот моя декларация:

( Читать дальше )

Блог им. sng |Инвестиции в контент

- 11 ноября 2021, 12:27

- |

Странная тема для поста, но раз уж я встал на дорожку полной искренности, то надо продолжать. Сегодня по дороге на работу моя жена мне рассказала, что одна известная девушка-блогер (возможно, блогерка) инвестирует в компанию Louis Vuitton Moët Hennessy приличные котлеты и рассказывает подписчицам, какая это классная компания — а вот пакетик от Dior — как раз доставочка пришла!

И здесь меня осенило:

Когда ты становишься популярным, и тебя начинают читать (смотреть) тысячи человек — ты, сам того не осознавая, делаешь некоторые действия ради контента, а не потому что это действие обусловлено твоей инвестиционной стратегией.

Чтобы далеко за примером не ходить, возьмём меня. Я купил 12 акций Казатомпрома, и в какой-то момент поймал себя на мысли, что это вообще нафиг мне не нужная инвестиция! Ну вот зачем оно мне, чтобы что? И распутывая этот логический узел, я осознал, что я делаю это ради контента, а не ради инвестиций...

( Читать дальше )

Блог им. sng |Goldman Sachs Research: Развивающиеся рынки без Китая как отдельный класс акций

- 10 ноября 2021, 13:51

- |

Наткнулся на интересное исследование голдманов. Сейчас попробую тезисно рассказать, о чём там.

В тексте использована аббревиатура EM — от Emerging Markets, «развивающиеся рынки». Крупнейшим развивающимся рынком является Китай. Россия — также развивающийся рынок. Помимо этих двух стран, в EM входят Индия, Бразилия, Южная Корея, Тайвань, Мексика, Южная Африка, Аргентина и ещё ряд стран.

Тезисы

- Китай — второй рынок акций в мире ($18 трлн капитализация публичных компаний, 5900 компаний имеют акции, торгуемые на бирже);

- Вес Китая в классе акций «Развивающиеся рынки» удвоился за 5 лет, сейчас это более 30%, и он может продолжить занимать все больше места. Слишком много места;

- При этом, инвесторы в Китай необязательно станут богаче: увеличение веса идёт не на росте котировок старых акций, а на листинге новых компаний, увеличении доли акций в свободном обращении (создатели распродают их в рынок, и вес в индексах растет, так как доля в свободном обращении растёт), а также на ослаблении ограничительных коэффициентов, связанных с либерализацией рынка капитала в Китае;

- ЕМ без Китая — это немного другое распределение по секторам, нет такой мощной экспозиции на интернет-магазины (45% среди акций Китая, но 6% среди акций остальных развивающихся стран);

- ЕМ без Китая лучше росли после пандемии, имея при этом более низкую фундаментальную оценку.

( Читать дальше )

Блог им. sng |Памятка: компании из индекса Мосбиржи с госучастием

- 25 октября 2021, 14:11

- |

В индексе Мосбиржи сейчас 40 компаний, и их совокупная капитализация превысила 50 трлн ₽.

Я решил проанализировать, а в каких компаниях в акционерном капитале сидит государство — через многочисленные госструктуры и подконтрольные АО.

▪️ В 16 из 40 компаний наблюдается явное госучастие (наверняка, небольшие и/или неявные доли есть и в каких-то других);

▪️ Доля, приходящаяся на РФ оценивается в 15,6 трлн ₽ или чуть больше 30% от капитализации индекса Мосбиржи.

Я не берусь рассуждать, хорошо это или плохо и стоит ли принимать это за один из критериев при составлении портфеля. Здесь, как и везде, есть и положительные стороны, и отрицательные. Обращу лишь внимание на то, что данный показатель прямо влияет на Free-Float Factor, рассчитываемый биржей при составлении индекса для каждой отдельной компании. Так что косвенно, через Free-Float Factor, я учитываю это в развесовке своей российской части портфеля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс