Блог им. sng |Банкротство Silicon Valley Bank. Ситуация развивается стремительно

- 13 марта 2023, 13:43

- |

Буквально вчера Павел Комаровский написал пост о том, что стало причиной обрушения одного из крупнейших региональных банков в США — Silicon Valley Bank.

Для ленивых: банк стал жертвой ситуации с экстремально низкой ключевой ставкой, установленной ФРС США во время Ковидогеддона и впоследствии резко пошедшей вверх после скачка инфляции. Эта редкая ситуация усугубилась тем, что финансами банка управляли какие-то жутко некомпетентные ребята, которые о термине «процентный риск» знали примерно столько же, сколько знает таксист, прослушавший неделю назад бесплатный курс повышения финансовой грамотности.

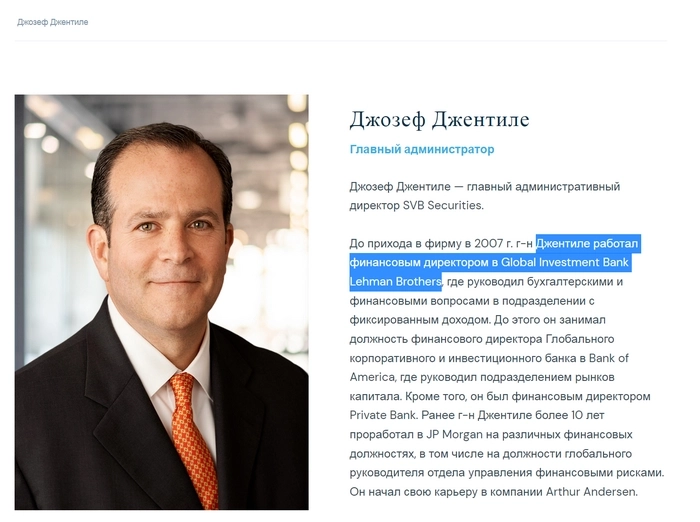

Скриншот с сайта Silicon Valley Bank. Главный административный директор банка до 2007 года был главным финансистом в Lehman Brothers. Для тех кто не в курсе, Леманы в то время построили дичайшую пирамиду из ипотечных облигаций, которая рухнула в 2008, спровоцировав мировой финансовый кризис, от которого мир оклемался только лет через пять (а по некоторым признакам, не оклемался до сих пор).

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 23 )

Блог им. sng |Очередная драма в мире криптовалют. Никогда такого не было, и вот опять!

- 09 ноября 2022, 12:15

- |

Ровно полгода прошло с предыдущего массового забоя крипто-хомяков на Terra/Luna, и сегодня мне снова есть что вам рассказать!

Краткое содержание новой серии:Один знаменитый криптан-миллиардер уделал своего друга — ещё одного знаменитого криптана-миллиардера. Теперь он планирует забрать его криптобиржу с потрохами со скидкой 80%

Спойлер к следующей серии — прямо на этой картинке!

Если вы подписаны на какие-нибудь прогрессивные новостные каналы, то наверное уже слышали о событиях, разворачивавшихся в последние три дня и достигшие апогея этой ночью. Ну а если не слышали, то вот вам эта новость:

Криптовалютная биржа Binance сообщила о намерении приобрести биржу FTX в рамках стратегической сделки. Об этом сообщил генеральный директор Binance Чанпэн Чжао. По его словам, FTX обратился к ним «за помощью» в связи с дефицитом ликвидности компании.

( Читать дальше )

Блог им. sng |Российский Lehman Brothers: УНИВЕР КАПИТАЛ. Продолжение

- 30 марта 2022, 10:26

- |

Сегодня я расскажу о том, как развивается эта история (спойлер: по худшему сценарию).

В попытке разобраться в ситуации мне помогли материалы Forbes и один из пострадавших клиентов «Универа» — за что им спасибо.

24 марта (на следующий день после публикации предыдущего поста) стало известно, что Национальный Клиринговый Центр (НКЦ, является частью Мосбиржи) продолжил продавать активы клиентов брокера «Универ Капитал». Как и ожидалось, после российских гособлигаций (ОФЗ) под нож пошли еврооблигации.

( Читать дальше )

Блог им. sng |Банкротства-2020. Выводы

- 07 августа 2020, 14:23

- |

1. https://smart-lab.ru/blog/635283.php

2. не постил на смарт-лаб, можно здесь посмотреть

3. https://smart-lab.ru/blog/636261.php

4. https://smart-lab.ru/blog/638105.php

5. https://smart-lab.ru/blog/638408.php

Я сделал эти выводы для себя и стоит помнить, что я — дилетант. Я не гуру и не эксперт в инвестициях: многие инфобизнесмены на этом поле — такие же и обладают куда более ограниченным знанием, но это не мешает им надевать пиджаки и окучивать страждущих инвестиционными консультациями и курсами, но мне такой подход не близок. Я — не PhD и не CFA, и даже не экономист и не финансист. Я — редкий долгосрочный инвестор, со своей собственной «шкурой в игре», решивший пойти со своими накоплениями чуть дальше банковского депозита и студии под сдачу студентам в Девяткино.

( Читать дальше )

Блог им. sng |Банкротства-2020. Часть четвертая - Frontier Communications. Хронология и причины

- 05 августа 2020, 13:28

- |

Изначально компания занималась предоставлением коммунальных услуг на Среднем Западе и Востоке США: водопровод, электричество, газ, ну и конечно же телефон.

В 1970-1990-е годы компания вдруг осознала, что за телефонией и кабельным телевидением будущее — и начала скупать мелкие местные сельские телефонные сети. Как итог, в середине 1990-х компания покрывала практически все штаты телефонными и кабельными сетями, конкурируя с гигантами, возникшими при распаде монополии the Bell Telephone Company: AT&T, GTE Corporation и Bell Atlantic (сейчас эти две объединены в Verizon). Тогда компания переживала свой золотой век.

В конце 1990-х — начале 2000-х годов компания начала испытывать некоторое давление на свои финансовые показатели, и не совсем понимала, что происходит. Менеджмент связал это с тем, что вместе с успешно развивающейся телефонией, у них на балансе остается куча непрофильных активов, связанных с коммунальным хозяйством, которые решено было постепенно продавать. Компания в свою очередь переименовалась в Citizens Communications Company. Компания стоит порядка 30-35 млрд долл, что на тот момент являлось довольно крупной капитализацией, компания неплохо зарабатывала, выплачивала хорошие дивиденды и находилась в топ-100 индекса S&P500.

( Читать дальше )

Блог им. sng |Банкротства-2020. Часть третья - Wirecard AG. Хронология и причины

- 28 июля 2020, 13:10

- |

Компания Wirecard AG — это технологическая компания («финтех») из Мюнхена, Германия. Компания ведёт историю с 1999 года, и занимается (точнее, занималась) решениями для электронных платежей, а также выпуском кредитных карт.

Компанию учредили два айтишника Детлев Хоппенрат и Питер Херольд, и в первые годы она была подразделением другой компании, InfoGenie AG, которая торговалась на немецкой бирже ещё в 2000 году. Это был разгар пузыря доткомов: весь мир жил в ощущении новой парадигмы, все хоть сколько-то соприкасающиеся с IT компании были очень дорого оценены, и впоследствии это привело к краху доткомов по всему миру. Досталось и InfoGenie AG.

( Читать дальше )

Блог им. sng |Банкротства-2020. Часть первая - Hertz Global Holdings. Хронология, причины, последствия

- 23 июля 2020, 12:00

- |

Компания Hertz известна многим, ведь это один из мировых лидеров в бизнесе, связанном с арендой автомобилей.

Компания основана Уолтером Джейкобсом в 1918 году в Чикаго и была в то время известна под названием Rent-a-Car Inc. В 1923 году к компании со своим капиталом присоединился Джон Хертц, и компания была переименована в Hertz Drive-Ur-Self System. В 1920-х сдавать авто в аренду выглядело как какой-то космический бизнес. Джейкобс и Хертц были в то время стартаперами уровня Илона Маска, не меньше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс