Блог им. sky999 |На фондовом рынке США активизировались инсайдеры?

- 22 октября 2020, 13:39

- |

Крупный игрок соорудил медвежий пут-сперд в февральских и мартовских опционах на VIX. Он купил ближние путы со страйком 21 и продал дальние со страйком на 17. Эта конструкция может отражать ожидания снижения волатильности на фондовом рынке США после выборов и умеренное восстановление экономики. Ставка очень ювелирная и, весьма возможно, основанная на инсайде относительно результатов выборов в США. Сделка предполагает постепенную нормализацию экономики в начале 2021 и судя по всему это ставка на победу Трампа...

(Инсайдер соорудил медвежий пут-спред в февральских и мартовских опционах на VIX.)

______

мой блог/яндекс–дзен/телеграм

- комментировать

- ★2

- Комментарии ( 4 )

Блог им. sky999 |Американские инсайдеры выходят из тени? Крупная ставка на индекс волатильности

- 14 марта 2019, 23:03

- |

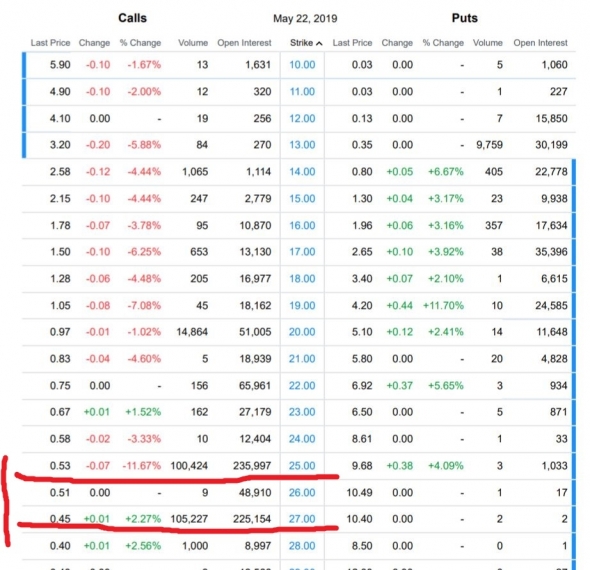

На смарт-лабе выложили интересную информацию о текущих объемах в опционах на VIX (индекс волатильности S&P 500), так вот — объемы в майских коллах на страйках 25 и 27 зашкаливают!

(Опционы на индекс волатильности VIX, дата экспирации 22 мая)

На публикацию, кстати, не обратили особого внимания — а зря. Вот хорошая картинка с ZeroHedge (неоднократно там выкладывалась в разных статьях) со сравнением динамики индекса S&P 500 в текущем и 1937 году:

( Читать дальше )

Блог им. sky999 |Умные деньги начали что-то подозревать

- 28 мая 2018, 16:22

- |

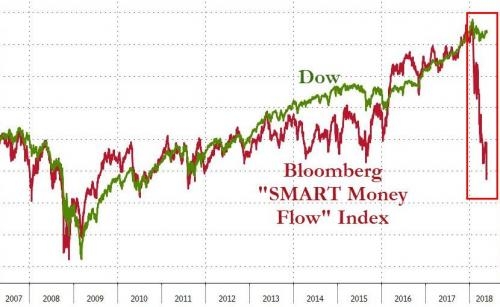

На ZeroHedge выложили интересную диаграмму с динамикой индекса «умных денег» от Bloomberg. Похоже инсайдеры уже что-то знают…

Другая публикация оттуда же приводит основные негативные факторы, предвещающие, по мнению автора, скорое наступление очередного кризиса. Выделю основные:

Как отмечает FDIC (Федеральная корпорация по страхованию вкладов, независимая организация созданная Конгрессом в 1993 году) величина проблемных активов банков утроилась за первый квартал этого года.

Рынок государственных облигаций США показал с начала года худшую динамику

( Читать дальше )

Блог им. sky999 |Биткоин — количество транзакций на минимумах, на рынок заходят умные деньги?

- 06 марта 2018, 17:23

- |

Похоже пузырь на рынке биткоина все-таки лопнул, по крайней мере такой вывод можно сделать если посмотреть на текущее количество транзакций на рынке:

Несмотря на рекордно низкие комиссии, держатели биткоинов не спешат пользоваться своими монетами: количество подтвержденных BTC-транзакций достигло двухлетнего минимума. Об этом свидетельствуют данные Blockchain.info.

Судя по графику, спад транзакционной активности прямо пропорционален падению курса биткоина после рекордов прошлого года, когда монета выросла до $20 тысяч на некоторых крупных биржах. Двухлетний минимум пришелся на 26 февраля, когда было совершено всего 180 тысяч транзакций, 5 марта — чуть более 197 тысяч.

( Читать дальше )

Блог им. sky999 |Инсайд по нефти от Сечина

- 06 сентября 2017, 17:12

- |

Хорошая информация, содержащаяся в беседе между Сечиным и Улюкаевым, стала достоянием общественности после ее разглашения на последнем судебном заседании. Взято из этого комментария на смарте.

Сечин: Да, это правда. Так, что еще могу сказать. По технологии разработки мы занимаем серьезные ведущие позиции, если не приближаемся к мировым лидерам, то наступаем на пятки очень так серьезно. Но у нас еще зависит… это связано с нашим оборудованием, с нашим штатом. Для гидроразрыва оборудование позволяет делать до 30 и выше разрывов за раз. Мы делаем 12–15, до 20. Но у них другие компрессора, там больше давление, другие проппанты — это специальная такая фракция, которая закачивается при разрыве в трещину и не позволяет ей схлопываться, создавая коллекторную базу для сбора нефти и газа. Раньше у нас применялся песок, но песок вымывается с водой; американцы сейчас применяют новые виды проппантов с изменяющимся центром тяжести, они цепляются, там всякие острые краешки у них, и не вымываются из породы. Вот много нюансов, но развитие у нас идет несмотря на пожелание ОПЕК, я докладывал Владимиру Владимировичу об этом.

( Читать дальше )

Блог им. sky999 |Инсайдеры в игре - крупная покупка волатильности в понедельник

- 05 июня 2017, 22:58

- |

По сообщению Bloomberg загадочный покупатель или покупатели вновь объявился в понедельник утром, в то время как VIX продолжает торговаться ниже 10$

Как видно из графика, один блок ~74.9k июльских $18 коллов был куплен по 50c за контракт, в то время как открытый интерес составлял всего ~80k. Общий объем сделок по коллам и путам в этот день соотносился как ~3.7 to 1. Ниже на графике приведены моменты прошлого появления группы трейдеров (?) 50 центов вместе с соответствующими движениями VIX.

( Читать дальше )

Блог им. sky999 |А помните инсайд от НеГрустина?

- 11 марта 2017, 13:43

- |

Рубль держат любой ценой, создавая очередную инкарнацию «Тихой гавани» (тем более что Эльвира теперь — лучший глава ЦБ, прям как Кудрин в свое время). Зачем все это нужно? Тут могут быть разные варианты (подсказка «досрочные президентские выборы»). Кстати и компромат на императора (слитый Навальным) как раз вовремя подоспел (если они будут именно досрочными). Все имхо…

Блог им. sky999 |Наличные деньги. Закат эпохи

- 14 февраля 2016, 23:34

- |

One of the most surprising comments this year came from a closed session on fintech where I sat next to someone in policy circles who argued that we should move quickly to a cashless economy so that we could introduce negative rates well below 1% – as they were concerned that Larry Summers' secular stagnation was indeed playing out and we would be stuck with negative rates for a decade in Europe. They felt below (1.5)% depositors would start to hoard notes, leading to yet further complexities for monetary policy.

Одно из самых неожиданных высказываний этого года я услышал на закрытой сессии руководства ФРС, где сидящий рядом руководитель аргументировал, что мы должны как можно скорее перейти к cashless economy, что позволило бы ввести процентные ставки на уровне -1% и ниже. Руководство было обеспокоено возможностью долгосрочной стагнации, что потребует негативных ставок на протяжении десятилетия в ЕС. Введение ставок ниже -1.5% может привести к изъятию денег из банковской системы, что усложнит проведение такой монетарной политики.Слайд из доклада. По оси ординат денежная масса(справа) и процентный доход банков. Видно, что процентный доход уверенно идет к нулевой отметке и пересечет ее после полномасштабного введения отрицательных процентных ставок (углубление NIRP). Красным подчеркнут текст о необходимости введения

( Читать дальше )

Блог им. sky999 |Разворот рынка внутри дня связан с инсайдом

- 07 августа 2014, 18:12

- |

з.ы. Это только мое мнение

Блог им. sky999 |фРТС, очередная игра инсайдеров?

- 03 июня 2014, 14:29

- |

достаточно сильно напоминает уже имевшее быть ранее на паре USDRUB_tom

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс