Блог им. sky999 |Хит от JC-Trader про торговлю и смарт-лаб

- 10 августа 2020, 12:18

- |

Оригинальный пост в LJ: https://jc-trader.livejournal.com/1734718.html

- комментировать

- 3.1К | ★1

- Комментарии ( 11 )

Блог им. sky999 |Россия — на пути от развивающейся экономики к развитой

- 09 августа 2017, 00:14

- |

На РБК вышел достаточно интересный обзор (тут полная версия), посвященный оценке динамики числа занятых в разных отраслях нашей экономики и эффективности этих отраслей. Если коротко, они оценили величину прироста выпуска (или оборота) за последние пять лет и соотнесли ее с изменением численности работающих в этой отрасли. Полученный показатель позволил оценить динамику производительности труда в разных отраслях:

rbc.ru

При этом авторы делают крайне странные выводы из проведенного исследования. Так, по их мнению:

Данные по торговле выглядят куда более странными: несмотря на кризис, число работников в ней выросло на 11,4%. Коэффициент эффективности у розничной торговли оказался самым низким из всех рассмотренных нами отраслей — 0,87 — и единственный ниже единицы….

( Читать дальше )

Блог им. sky999 |Время покупать волатильность в золоте

- 21 июля 2017, 00:53

- |

На ZeroHedge выложили хороший отчет от Goldman Sachs по золоту в котором предлагается интересная стратегия покупки волатильности на этом рынке.

Implied volatility (ожидаемая трейдерами будущая волатильность) по золоту находится в 0 перцентиле и близка к месячной реализованной. Таким образом, покупка стреддлов в качестве хеджа от возможной просадки портфеля и шоков, связанных с резким изменением монетарной политики ЕЦБ и ФРС, выглядит привлекательной.

Цена месячного стреддла ATM (покупаем путы и коллы одного страйка рядом с текущей ценой), находится на многолетних минимумах и в единицах волатильности равна 2,2% (дешевле было только в 2005, когда цена составляла 1,9%).

При текущем уровне ожидаемой волатильности такая покупка будет иметь положительное матожидание, как видно из следующего графика. По горизонтальной оси отложена стоимость стреддла в единицах волатильности, по вертикальной — средняя и медианная выплата от покупки этой опционной конструкции.

( Читать дальше )

Блог им. sky999 |Сити гадает на цену нефти — возможна хорошая коррекция

- 29 июня 2017, 22:40

- |

«Нефть сформировала дно и готова к отскоку!»

- Мы полагаем, что WTI Crude сформировала краткосрочное дно. Ранее, это всегда сопровождалось хорошим отскоком цены, коррекция достигала 22% (High-Low) в течение трех недель.

- Текущая price action на WTI хорошо совпадает с аналогичными паттернами октября/ноября прошлого года. Формирование такого паттерна приводило к коррекции на 23% в течение трех недель после формирования дна.

- Короткие позиции инвестиционных фондов достигли наибольших значений с середины прошлого года.

Вообщем, исходя из их расчетов, 52$ мы в краткосрочной перспективе должны увидеть. С учетом начала падения сланцевой добычи в Штатах коррекция напрашивается, но, на мой взгляд, цель в 52 выглядит достаточно оптимистично. Я бы сказал, что 49$ в текущих условиях смотрится реалистичнее.

____

мой блог

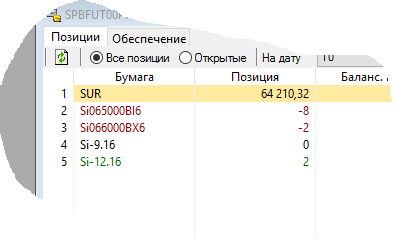

Блог им. sky999 |Открыл позиции на осень

- 11 сентября 2016, 23:01

- |

Начал формировать позицию на счете в начале осенне-зимнего торгового сезона. Ожидаю девальвационную коррекцию курса рубля в рамках облегчения положения бюджета/экспортеров вплоть до конца декабря. Ключевое событие на текущий месяц — заседание ФРС, которое может прояснить ситуацию со ставкой и дальнейшее давление на товарные рынки (нефть в первую очередь). От динамики нефти во многом зависит потенциал ослабления рубля в текущем сезоне. От встречи ОПЕК в Алжире ожидать чего-то стоящего трудно, но некоторую поддержку нефти она оказать может.

Открыл длинные позиции по декабрьскому фьючу на USDRUB и продал декабрьские путы по нему же на 66 страйк. Продал сентябрьские коллы на 65 страйк, т.к. не ожидаю значимых колебаний курса непосредственно перед выборами, а коррекционное движение в пятницу на падающей нефти может быть отыграно. В любом случае глубоко в деньги они уже не уйдут.

____

мой блог

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс