Блог им. sky999 |Рецессия в США становится неизбежной?

- 14 августа 2019, 23:53

- |

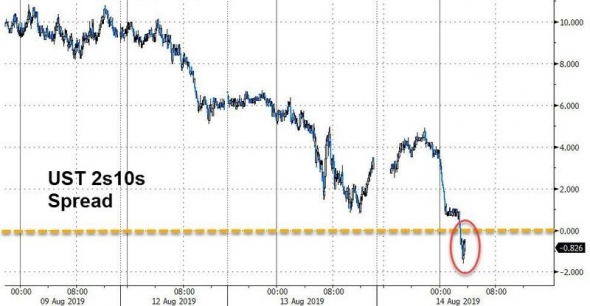

Сегодня впервые с мая 2007 года зафиксирована инверсия между доходностями 2-летних и 10-летних трежерис:

(Спред между доходностями 10-летних и 2-летних гос. облигаций США ушел в отрицательную зону впервые с мая 2007 года)

Снижение доходности происходит по всему фронту гос. долга США, так ставка 30-летних бумаг достигла рекордно низкого значения в 2,05%:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 18 )

Блог им. sky999 |«Умные деньги» уходят с фондовых рынков

- 03 июня 2019, 23:44

- |

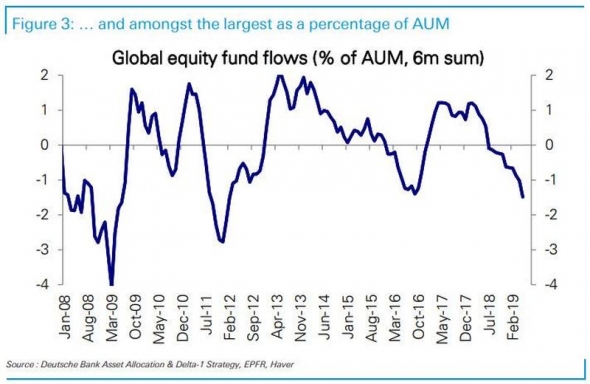

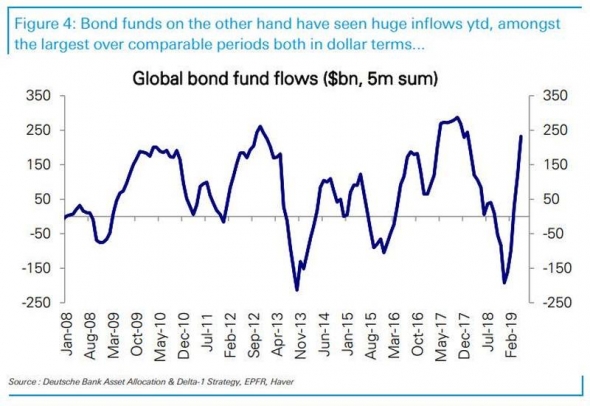

На ZeroHedge выложили обзор от Deutsche Bank с информацией о денежных потоках в акционерные и облигационные фонды. Картина выходит достаточно впечатляющая, отток средств инвесторов из фондов акций за последние шесть месяцев находится на максимумах с момента европейского долгового кризиса 2010–2012 годов:

(Денежные потоки в фонды акций в % от средств под управлением, суммарное значение за последние 6 месяцев)

В абсолютном значении отток за последние полгода составил $237 млрд. Куда уходят эти деньги? Правильный ответ — в облигационные фонды и фонды денежного рынка (вкладывают в краткосрочные долговые обязательства, например в казначейские обязательства США):

( Читать дальше )

Блог им. sky999 |До начала новой волны финансового кризиса вероятно остается меньше полугода

- 30 мая 2019, 00:10

- |

На ZeroHedge опубликовали интересный обзор от Morgan Stanley о текущем состоянии денежного и фондового рынков в США. Я хочу остановиться на ключевых моментах, которые отражают всю суть надвигающегося на нас шторма.

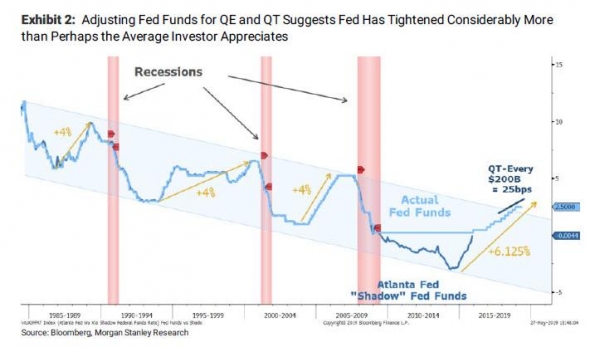

Ужесточение денежно-кредитной политики ФРС может оказаться сильнее, чем это показывают официальные данные

Аналитики Morgan Stanley взяли обзор от Федерального резервного банка Атланты, в котором ФРС официально оценивает сокращение баланса на $200 млрд в рамках QT, как эквивалент однократного повышения ставки фондирования на 25 б.п. На основе этих данных была оценена «теневая» (а по факту реальная) ставка фондирования ФРС за последнее десятилетие, результат на графике ниже:

(Динамика ставки ФРС (голубая линия) и «теневой» ставки ФРС (синяя линия))

Если проведенные расчеты верны (а они выглядят достаточно правдоподобно), то монетарное ужесточение в этом цикле является сильнейшим за последних три десятилетия (6% против 4%). При этом мы уже вышли за верхнюю границу нисходящего канала, ограничивавшую предыдущие циклы повышения ставок. Общий тренд монетарной политики Федрезерва остается неизменным и неумолимо ведет нас в область отрицательных процентных ставок (кстати, МВФ уже начинает к ним готовиться).

( Читать дальше )

Блог им. sky999 |Тревожные сигналы для мировой экономики

- 23 марта 2019, 10:19

- |

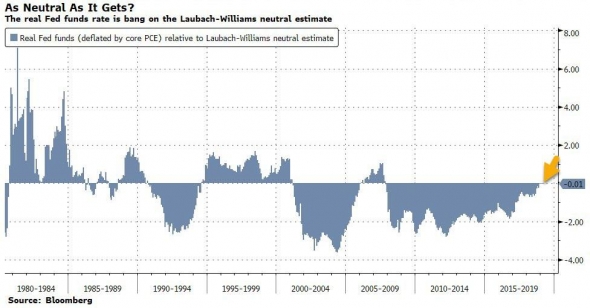

Значительное смягчение монетарной политики, озвученное ФРС в прошедшую среду (отказ от повышения ставок в этом году и сворачивание программы сокращения баланса в сентябре), имеет под собой достаточно веские основания. Так, разница между реальной ставкой денежного рынка (ставка ФРС за вычетом индекса инфляции core PCE) и оценкой реальной нейтральной ставки (т.е. отвечающей текущему экономическому состоянию США) на основе модели Laubach-Williams’а показывает их полное совпадение:

(Разница между реальной ставкой денежного рынка в США и оценкой реальной нейтрльной ставки на основе модели Laubach-Williams’а)

Таким образом, дальнейшее повышение ставки уже не выглядит обоснованным. При этом спред между 10-летними и 3-месячными трежерис ушел в отрицательную зону

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс