SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. sadnesscurer |Портфель российских акций в долгосрок

- 09 августа 2017, 15:14

- |

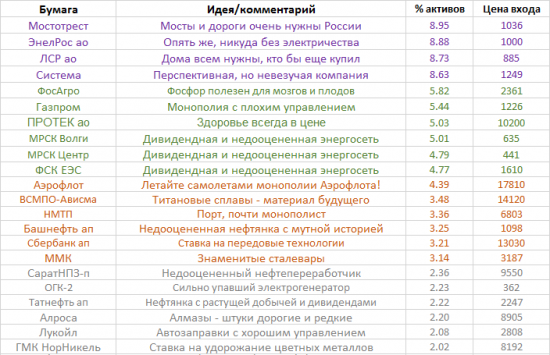

Перебалансировал портфель акций на ИИС. На данный момент доходность предыдущего портфеля составила +20% за июль (от минимальной стоимости) или 8.6 % в абсолютном выражении (ко всем вложенным средствам).

Использовал плечо (35% от портфеля), что на падающем рынке было ошибкой. Стратегия — лонг сильных компаний, в т.ч. спекулятивный.

Продал с профитом: МРСК Волги, МРСК ЦП, Аэрофлот, ВСМПО (на падающем рынке была прекрасной защитной бумагой, на растущем же может оказаться хуже рынка).

Продал в безубыток, т.к. не вижу драйверов для роста: ЧМК (слабый отчет), Ашинский метзавод (непонятная компания).

Брал спекулятивно на заемные: ОГК-2 (оставил примерно половину, так же на заемные средства), Распадскую (продал с профитом).

Самые крупные доли отведены дивидендным акциям и истории роста ФСК.

Лукойл, конечно, не супер-дивитикер, но в текущей ситуации недооценен.

Систему на данный момент продал по 11.70, слежу за котировками. В решении суда уже мало кто сомневается, но котировки пока только медленно сползают.

( Читать дальше )

Использовал плечо (35% от портфеля), что на падающем рынке было ошибкой. Стратегия — лонг сильных компаний, в т.ч. спекулятивный.

Продал с профитом: МРСК Волги, МРСК ЦП, Аэрофлот, ВСМПО (на падающем рынке была прекрасной защитной бумагой, на растущем же может оказаться хуже рынка).

Продал в безубыток, т.к. не вижу драйверов для роста: ЧМК (слабый отчет), Ашинский метзавод (непонятная компания).

Брал спекулятивно на заемные: ОГК-2 (оставил примерно половину, так же на заемные средства), Распадскую (продал с профитом).

Самые крупные доли отведены дивидендным акциям и истории роста ФСК.

Лукойл, конечно, не супер-дивитикер, но в текущей ситуации недооценен.

Систему на данный момент продал по 11.70, слежу за котировками. В решении суда уже мало кто сомневается, но котировки пока только медленно сползают.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 17 )

Блог им. sadnesscurer |Зачем нужны дивиденды: взгляд лонгиста-плечевика

- 30 июня 2017, 13:40

- |

Я как-то поднимал вопрос, зачем нужны дивиденды инвесторам и зачем компаниям нужно платить дивиденды^ smart-lab.ru/blog/404148.php.

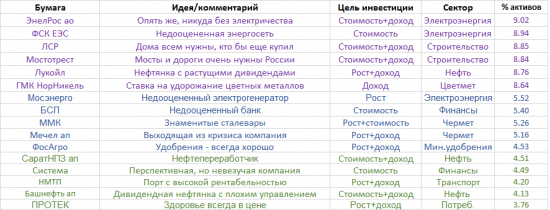

Мой портфель акций: порядка 20 эмитентов, часть в долгосрок, часть подобрал спекулятивно (Роснефть, Распадская и др.), потому что дешево. http://smart-lab.ru/blog/401130.php — тут примерно он самый (на 80%), только сейчас я продал Татнефть-ап, ВСМПО и Аэрофлот, купил Лукойл, Роснефть и ГМК НорНикель. В качестве особо рисковых взял Ашинский МЗ и ЧМК.

Держусь практически на пределе УДС, верю в начало разворота по ММВБ. Соответственно, набрал лонгов с плечами.

В итоге: дивиденды уже почти покрыли затраты на содержание плечей, хотя тарифы по плечам жуткие (Открытие брокер).

Таким образом, ставка больше на рост рынка, чем на дивиденды и реинвестирование. Как на рынке США.

Выводы:

1) истинным инвесторам дивиденды нужны для реивестирования (или покрытия роста тарифов, о чем я тоже писал — smart-lab.ru/blog/381629.php)

2) Чистым спекулянтам — для игры на новостях

( Читать дальше )

Мой портфель акций: порядка 20 эмитентов, часть в долгосрок, часть подобрал спекулятивно (Роснефть, Распадская и др.), потому что дешево. http://smart-lab.ru/blog/401130.php — тут примерно он самый (на 80%), только сейчас я продал Татнефть-ап, ВСМПО и Аэрофлот, купил Лукойл, Роснефть и ГМК НорНикель. В качестве особо рисковых взял Ашинский МЗ и ЧМК.

Держусь практически на пределе УДС, верю в начало разворота по ММВБ. Соответственно, набрал лонгов с плечами.

В итоге: дивиденды уже почти покрыли затраты на содержание плечей, хотя тарифы по плечам жуткие (Открытие брокер).

Таким образом, ставка больше на рост рынка, чем на дивиденды и реинвестирование. Как на рынке США.

Выводы:

1) истинным инвесторам дивиденды нужны для реивестирования (или покрытия роста тарифов, о чем я тоже писал — smart-lab.ru/blog/381629.php)

2) Чистым спекулянтам — для игры на новостях

( Читать дальше )

Блог им. sadnesscurer |Почему в России так много дивидендных охотников? (дополнено)

- 14 июня 2017, 22:03

- |

Зачем инвестору получать дивиденды? Вопрос, с одной стороны, простой. С другой стороны, неоднозначный, и на то есть несколько причин.

1. Жить на дивиденды — мечта будущего пенсионера. Дивы капают на счет, а капитал еще и растет для наследников. Мечта, а не жизнь!

2. Реинвестировать дивиденды, увеличивать свою долю доходных активов.

3. Российским рынком управляют спекулянты, которым до фундаментального анализа дела нет. Поэтому хорошая акция может сколь угодно долго болтаться на низах, никем не замеченная (Ашинский метзавод, префы Возрождения). Стоимость акций может не расти очень долго, потому что менеджеры не знают, как увеличить стоимость акций вслед за ростом стоимости бизнеса. Поэтому инвесторам важны дивиденды, потому что стоимость акций может очень долго не расти или падать(префы Возрождения, НКХП).

4. «Ну… В Европе и Америке „все компании платят хорошие дивиденды“, а тут как-то не это… Хочу дивы выше ставки по депозиту, гы-гы!» — логика обывателя.

( Читать дальше )

1. Жить на дивиденды — мечта будущего пенсионера. Дивы капают на счет, а капитал еще и растет для наследников. Мечта, а не жизнь!

2. Реинвестировать дивиденды, увеличивать свою долю доходных активов.

3. Российским рынком управляют спекулянты, которым до фундаментального анализа дела нет. Поэтому хорошая акция может сколь угодно долго болтаться на низах, никем не замеченная (Ашинский метзавод, префы Возрождения). Стоимость акций может не расти очень долго, потому что менеджеры не знают, как увеличить стоимость акций вслед за ростом стоимости бизнеса. Поэтому инвесторам важны дивиденды, потому что стоимость акций может очень долго не расти или падать(префы Возрождения, НКХП).

4. «Ну… В Европе и Америке „все компании платят хорошие дивиденды“, а тут как-то не это… Хочу дивы выше ставки по депозиту, гы-гы!» — логика обывателя.

( Читать дальше )

Блог им. sadnesscurer |Черный лебедь и ребалансировка портфеля

- 01 июня 2017, 10:34

- |

Вчера был какой-то невероятный слив нашего рынка плюс чрезвычайно многообещающий отчет Мечела.

Продал ФСК, сократил Газпром в 1.5 раза, купил префов Мечела.

Дивдоходность при отсутствии дивов Мечела составит 5.7% чистыми, при наличии — 5.95%.

История с отчетом Мечела напомнила историю с Энел России: после отчета болтались две недели в боковике, потом поступательно пошли вверх.

Риски Мечела — в плохом управлении долгом и в большой зависимости от цен на уголь.

Продал ФСК, сократил Газпром в 1.5 раза, купил префов Мечела.

Дивдоходность при отсутствии дивов Мечела составит 5.7% чистыми, при наличии — 5.95%.

История с отчетом Мечела напомнила историю с Энел России: после отчета болтались две недели в боковике, потом поступательно пошли вверх.

Риски Мечела — в плохом управлении долгом и в большой зависимости от цен на уголь.

Блог им. sadnesscurer |Мой окончательный портфель после объявления дивидендов

- 30 мая 2017, 16:52

- |

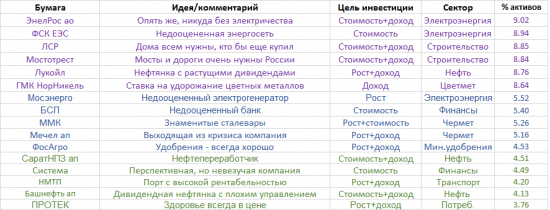

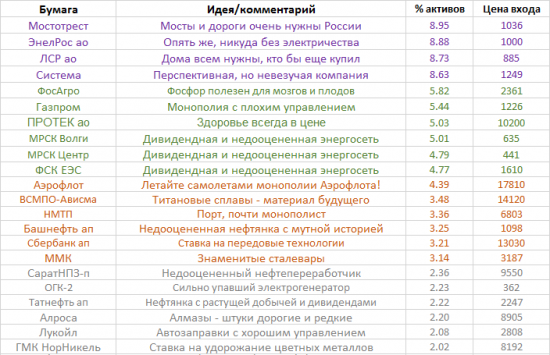

Итак, все дивиденды объявлены, интриги устранены (в хорошем или в плохом смысле). Кроме того, я несколько пересмотрел перспективы отдельных отраслей и из-за этого перебалансировал портфель.

Цены входа указываю за 1 лот, так проще.

Удалено: Мечел и ЧМК (они как-то все больше закладывают активы и все меньше сокращают долг), Акрон (что-то я сомневаюсь в перспективах после такого отчета; будем следить дальше), БСП (есть на другом счете, где 80% облигаций и 20% акций), МРСК ЦП (дивы не порадовали, но продал рановато...)

Сокращено: Татнефть (отросла), Протек (ждем новых драйверов), Алроса (не уверен в повторении успехов 2016), Аэрофлот и ВСМПО (отросли), Башнефть ап (слишком рискованная).

Добавлено: СаратНПЗ-п, МРСК Центр, ФСК ЕЭС (дивы + показатели), Газпром, Норникель, ОГК-2 (на проливах).

Продано и откуплено: Система (пока 2/3 от нужного процента), ММК. ММК откупил рановато, Систему докуплю после суда (на сливе при плохом решении или сразу после не такого плохого).

( Читать дальше )

Цены входа указываю за 1 лот, так проще.

Удалено: Мечел и ЧМК (они как-то все больше закладывают активы и все меньше сокращают долг), Акрон (что-то я сомневаюсь в перспективах после такого отчета; будем следить дальше), БСП (есть на другом счете, где 80% облигаций и 20% акций), МРСК ЦП (дивы не порадовали, но продал рановато...)

Сокращено: Татнефть (отросла), Протек (ждем новых драйверов), Алроса (не уверен в повторении успехов 2016), Аэрофлот и ВСМПО (отросли), Башнефть ап (слишком рискованная).

Добавлено: СаратНПЗ-п, МРСК Центр, ФСК ЕЭС (дивы + показатели), Газпром, Норникель, ОГК-2 (на проливах).

Продано и откуплено: Система (пока 2/3 от нужного процента), ММК. ММК откупил рановато, Систему докуплю после суда (на сливе при плохом решении или сразу после не такого плохого).

( Читать дальше )

Блог им. sadnesscurer |Два случая отложенных дивидендов и роль личности в экономике

- 28 мая 2017, 20:31

- |

Случай первый: Башнефть ради ухода от налогов и «устранения нарушений безопасности» переносит выплату дивов на осень-зиму. Реакция: тонны ненависти к хозяевам, ожидание панических распродаж, желание скорейшей фиксации убытков.

Случай второй: ПРОТЕК объявил об отсутствии дивов за 2016 год, потому что все было выплачено в декабре прошлого года и потрачено на покупку закредитованной Рафармы. Реакция: просадка на 4%, через неделю половину выкупили.

При этом и Протек, и Башнефть до этого платили дивы исправно с каждой прибыли. Проблема в том, что владелец Протека на эти дивы живет, а владельцы Башнефти… тоже рассчитывают на дивы, что характерно.

Вопрос: если Башкирия владеет блокпакетом Башнефти, то могли бы не согласиться на отложенные дивиденды. Т.е. либо они на дивы рассчитывают, либо их кинут так же, как и миноритариев.

Тем не менее, тут возможен финт ушами: дивы отменят, а причитающуюся акционерам сумму выплатят Башкирии… в качестве благотворительности. По типу того, как делают Казаньоргсинтез, НКНХ, Лензолото. Вместо распределения прибыли между акционерами занимаются благотворительностью (вероятно, в адрес наиболее крупных акционеров?).

Случай второй: ПРОТЕК объявил об отсутствии дивов за 2016 год, потому что все было выплачено в декабре прошлого года и потрачено на покупку закредитованной Рафармы. Реакция: просадка на 4%, через неделю половину выкупили.

При этом и Протек, и Башнефть до этого платили дивы исправно с каждой прибыли. Проблема в том, что владелец Протека на эти дивы живет, а владельцы Башнефти… тоже рассчитывают на дивы, что характерно.

Вопрос: если Башкирия владеет блокпакетом Башнефти, то могли бы не согласиться на отложенные дивиденды. Т.е. либо они на дивы рассчитывают, либо их кинут так же, как и миноритариев.

Тем не менее, тут возможен финт ушами: дивы отменят, а причитающуюся акционерам сумму выплатят Башкирии… в качестве благотворительности. По типу того, как делают Казаньоргсинтез, НКНХ, Лензолото. Вместо распределения прибыли между акционерами занимаются благотворительностью (вероятно, в адрес наиболее крупных акционеров?).

Блог им. sadnesscurer |Крепкий рубль и удар по дивидендам "хороших" компаний.

- 26 мая 2017, 17:06

- |

Три похожие истории, три хороших компании, чьи акции держу в портфеле.

1. ГМК Норильский никель (6%)

2. ВСМПО-Ависма (3.5%)

3. Алроса (2%).

Ситуация: компании отличаются неплохим корпоративным управлением, малым размером долга и высокими дивидендами. Все три компании имеют мало непрофильных активов и стабильный мировой спрос на продукцию. Все три являются если не монополистами, то очень крупными игроками на своем рынке. АЛРОСА и ВСМПО можно считать госкомпаниями, поскольку Алросой владеет Якутия, а ВСМПО, по сути, — кормушка Ростеха. Компании, скорее всего, не подпадут под санкции (ввиду особого положения на рынке, особенно ВСМПО), и ориентированы, в основном, на экспорт.

ПРОБЛЕМА: изрядно укрепившийся рубль.

Прибыль ВСМПО в 1 квартале: минус 34%.

Прибыль Алросы: минус 60%.

Прибыль ГМК НорНикеля: вероятно, тоже снизится квартал к кварталу.

Так что в следующем году дивы могут быть на 20-40% меньше, рубль-то относительно 1 квартала 2016го укрепился на треть…

1. ГМК Норильский никель (6%)

2. ВСМПО-Ависма (3.5%)

3. Алроса (2%).

Ситуация: компании отличаются неплохим корпоративным управлением, малым размером долга и высокими дивидендами. Все три компании имеют мало непрофильных активов и стабильный мировой спрос на продукцию. Все три являются если не монополистами, то очень крупными игроками на своем рынке. АЛРОСА и ВСМПО можно считать госкомпаниями, поскольку Алросой владеет Якутия, а ВСМПО, по сути, — кормушка Ростеха. Компании, скорее всего, не подпадут под санкции (ввиду особого положения на рынке, особенно ВСМПО), и ориентированы, в основном, на экспорт.

ПРОБЛЕМА: изрядно укрепившийся рубль.

Прибыль ВСМПО в 1 квартале: минус 34%.

Прибыль Алросы: минус 60%.

Прибыль ГМК НорНикеля: вероятно, тоже снизится квартал к кварталу.

Так что в следующем году дивы могут быть на 20-40% меньше, рубль-то относительно 1 квартала 2016го укрепился на треть…

Блог им. sadnesscurer |МРСК - лотерея или...?

- 17 мая 2017, 13:35

- |

Ситуация вокруг МРСК становится все более непредсказуемой, на первый взгляд. Какой-то хаос в дивидендах?

Но это лишь на первый взгляд. Если разобраться, то получается всё логично.

МРСК ЦП — в прошлом году выплатило 100% ЧП дивидендами.

МРСК Центр в прошлом году — выплатило лишь часть ЧП.

В этом году наоборот: МРСК Центр — всю ЧП, МРСК ЦП — часть.

Соответственно — для МРСК Волги и МОЭСК можно предположить (при 50% ЧП по МСФО) дивиденды в 8 копеек на акцию, а при пессимистичном сценарии (25% по МСФО) — 4 копейки. Неплохо для МРСК Волги, плоховато для МОЭСК при пессимистичном, хотя и ожидаемом, сценарии.

Но это лишь на первый взгляд. Если разобраться, то получается всё логично.

МРСК ЦП — в прошлом году выплатило 100% ЧП дивидендами.

МРСК Центр в прошлом году — выплатило лишь часть ЧП.

В этом году наоборот: МРСК Центр — всю ЧП, МРСК ЦП — часть.

Соответственно — для МРСК Волги и МОЭСК можно предположить (при 50% ЧП по МСФО) дивиденды в 8 копеек на акцию, а при пессимистичном сценарии (25% по МСФО) — 4 копейки. Неплохо для МРСК Волги, плоховато для МОЭСК при пессимистичном, хотя и ожидаемом, сценарии.

Блог им. sadnesscurer |Мой портфель: закрытие убытков за счет плеча

- 02 мая 2017, 14:02

- |

16 апреля 2017: убыток по портфелю -7.5% от внесенной суммы, индекс ММВБ 1920.

02 мая 2017: прибыль по портфелю 1.5% от внесенной суммы, индекс ММВБ 2040.

Изменение стоимости портфеля: (102.5%/92.5%)*100% = 9.7%, изменение индекса ММВБ 2040/1920 = 6.2%.

Отношение изменений портфель/индекс равно 1.56.

Используемое плечо равно 1.32.

Таким образом, с поправкой на плечо мой портфель опережает индекс на (1.56/1.32 -1)*100% = 18%. Для двухнедельного срока неплохо.

Положительные внешние факторы: дивидендное ралли, задержка в отскоке некоторых акций (Лукойл, ММК, Система).

Основная стратегия: большинство акций в портфеле купил и держу, остальные беру в лонг с плечом при растущем тренде. дивидендная доходность (расчетная, за будущее лето) 7.0%, с учетом налогов 6.0%, что опережает депозит Сбербанка. Дивдоходность по Башнефти прогнозная 130 р/ап, по МРСК — 25% от ЧП, по Мечелу ап — 0%.

лидеры портфеля: ВСМПО-Ависма, Аэрофлот, АЛРОСА, Сбербанк ап, МРСК Волги.

Аутсайдеры портфеля: ЛСР, Лукойл, Акрон, Мечел ап, Протек.

02 мая 2017: прибыль по портфелю 1.5% от внесенной суммы, индекс ММВБ 2040.

Изменение стоимости портфеля: (102.5%/92.5%)*100% = 9.7%, изменение индекса ММВБ 2040/1920 = 6.2%.

Отношение изменений портфель/индекс равно 1.56.

Используемое плечо равно 1.32.

Таким образом, с поправкой на плечо мой портфель опережает индекс на (1.56/1.32 -1)*100% = 18%. Для двухнедельного срока неплохо.

Положительные внешние факторы: дивидендное ралли, задержка в отскоке некоторых акций (Лукойл, ММК, Система).

Основная стратегия: большинство акций в портфеле купил и держу, остальные беру в лонг с плечом при растущем тренде. дивидендная доходность (расчетная, за будущее лето) 7.0%, с учетом налогов 6.0%, что опережает депозит Сбербанка. Дивдоходность по Башнефти прогнозная 130 р/ап, по МРСК — 25% от ЧП, по Мечелу ап — 0%.

лидеры портфеля: ВСМПО-Ависма, Аэрофлот, АЛРОСА, Сбербанк ап, МРСК Волги.

Аутсайдеры портфеля: ЛСР, Лукойл, Акрон, Мечел ап, Протек.

Блог им. sadnesscurer |Хороший процент от Сбербанка (риск)

- 21 апреля 2017, 08:17

- |

Дивиденды по привилегированным акциям Сбербанка — 5% от текущих цен. Процент по вкладам — чуть более 5%. Рынок почти на дне. Вклад или акции? Для любителей риска ответ очевиден...

P. S. На самом деле дивиденды так себе. Но пример показателен.

P.P.S. Помимо рыночного риска есть еще один риск: по уставу ПАО Сбербанк дивиденды по префам в отдельно взятые годы МОГУТ быть ниже дивидендов по обычке. Если они еще не объявлены.

P. S. На самом деле дивиденды так себе. Но пример показателен.

P.P.S. Помимо рыночного риска есть еще один риск: по уставу ПАО Сбербанк дивиденды по префам в отдельно взятые годы МОГУТ быть ниже дивидендов по обычке. Если они еще не объявлены.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс