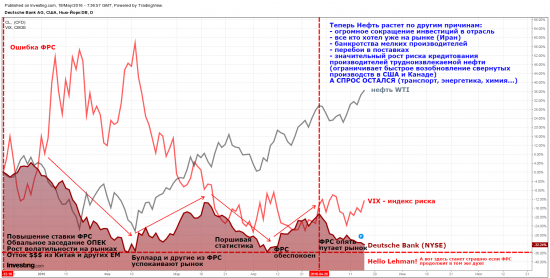

Блог им. s_point |Про Нефть, ФРС и Дойче Банк одной картинкой

- 18 мая 2016, 10:35

- |

На картинке ниже я постарался объяснить кто во всем виноват, что происходит с нефтью и что может произойти если ФРС продолжит в том же духе...

- комментировать

- Комментарии ( 1 )

Блог им. s_point |Нефть. Ждем тест 50$. (календарный спред, BRENT-WTI спред, тех.анализ BRENT)

- 16 мая 2016, 13:59

- |

( Читать дальше )

Блог им. s_point |Нефть. Есть шанс на слом нисходящей тенденции

- 29 февраля 2016, 10:27

- |

Brent декабрь 2016 минус Brent апрель 2016:

Если политики не подведут, после прохода уровня 36,5$ по Brent, мы можем увидеть еще более сильное движение к уровням 40$-42$.

Блог им. s_point |На финансовых рынках назревают очень сильные движения

- 08 февраля 2016, 00:48

- |

( Читать дальше )

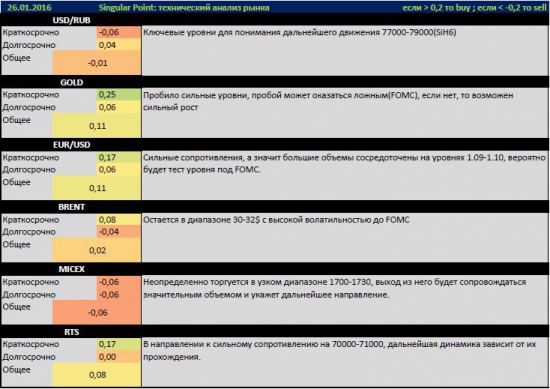

Блог им. s_point |Неопределенность перед ФРС. Технический анализ основных индикаторов (Singular Point)

- 26 января 2016, 23:52

- |

описание

По акциям на ММВБ, аналогичная картина. Думаю, в ФРС значительно смягчат тон, а возможно и пообещают стимулов на случай полного… Это может пробудить аппетит к риску. Если нет, то ждем пока кто-нибудь рухнет в США или еще где.

Блог им. s_point |Оценка вероятности движения активов (Singular Point)

- 25 января 2016, 15:15

- |

Систематизированная оценка активов представляет собой числовое значение, указывающее вероятность роста или падения цены ликвидного актива исходя из классических методов технического анализа по основным временным периодам. Оценка не является ожидаемым количеством процентных пунктов изменения цены. Максимальное значение +1 и минимальное -1, соответствуют вероятности 100% чего естественно не бывает. Однако сильные перекосы в ту или иную сторону встречаются. Замечено, что в таком случае даже если весь фундаментал против, актив двигается в указанном направлении.

Значения от -0,2 до +0,2 — разнонаправленные сигналы(неопределенность).

Значения больше +0,2 — сильные технические сигналы для покупателей(вероятнее рост цены).

Значения меньше -0,2 — сильные технические сигналы для продавцов(вероятнее снижение цены).

Блог им. s_point |Нефть почти 31$ Разница в контрактах снижается. Шортсквиз?

- 22 января 2016, 10:51

- |

Сегодня утром нефть прибавляет более 4%. А дело в том, что Марио Драги вчера показал свою обеспокоенность ситуацией, намекнул о возможном расширении количественного смягчения в марте. Первая мысль, когда я узнал об этой новости — «Как бы раньше не пришлось». Однако, это дает надежды участникам рынка на то что FED так же обеспокоен ситуацией и вероятно будет что-то делать, как минимум словесные интервенции. Буллард уже намекал. Будущее заседание ФРС будет проходить в контексте откровенно плохой экономической статистики, обвального падения рынков и нефти по 30$. Слишком дешевая нефть для ФРС — это давление на инфляцию, сокращения рабочих мест в энергетической отрасли, серьезный риск для дальнейшего роста экономики. То есть, глава ЕЦБ мог начать новый тренд на смягчение слов и действий глав ведущих центральных банков. Поддержит ли Джанет? Очень вероятно, на нее будет давить ситуация идеального шторма.

А тем временем нефть резко отскакивает к 31$ и главная причина не резкий рост спроса, а массовое закрытие коротких позиций. Хотелось бы вернуться к интересному индикатору — величине контанго в контрактах на нефть. Разница в стоимости контрактов начала стремительно сокращаться. Стоимость контракта на нефть с поставкой через год была на 9$ выше ближайших поставок. В последние дни контанго значительно снизилось и уже ниже 7$. Цены на нефть растут, когда контанго снижается.

( Читать дальше )

Блог им. s_point |Природный газ +9%

- 21 декабря 2015, 19:20

- |

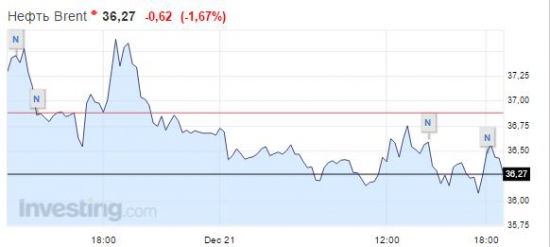

Пока мы смотрим на непонятную динамику нефти

интересные события просиходят с другим углеводородом

( Читать дальше )

Блог им. s_point |Когда покупать нефть (индикатор на основе разницы цен фьючерсов)

- 27 ноября 2015, 12:54

- |

Многие ждут разворот по нефти. Но как технически оценить, что он произошел и вовремя войти в рынок. Предлагаю один интересный вариант.

Продолжаю наблюдать за котировками нефти и разницей в ценах между ближними и дальними контрактами. И я бы не хотел здесь обсуждать фундаментальные факторы, которые всем известны и постоянно обсуждаются. Поговорим исключительно о технике и практической пользе.

Контанго в Brent

Связь разницы цен в нефтяных фьючерсах и рост/падение котировок нефти выглядит убедительной. Если поместить на график разницы цен скользящую среднюю, то данный индикатор приобретает практическую пользу. Когда спред пересекает свою среднюю вниз (или стремится к ней, в зависимости от параметра средней), нефть надо покупать.

( Читать дальше )

Блог им. s_point |Нефтяная аномалия (рекордная разница в цене фьючерсов на WTI)

- 20 ноября 2015, 17:06

- |

В то время как мир напуган переполненными нефтехранилищами в США, а стоимость бочки нефти находится на уровне декабря 2008 года, обнаружена серьезная аномалия в котировках.

Как известно, стоимость нефти определяется соотношением спроса и предложения на срочном рынке. В частности, на Чикагской бирже CME определяется стоимость сорта WTI, а в Лондоне стоимость сорта Brent.

В нормальных условиях стоимость актива в будущем, то есть цена фьючерса или форварда будет выше текущей цены минимум на величину действующей безрисковой процентной ставки валюты актива (около ключевой ставки ЦБ). Многим хорошо известен пример разницы стоимости акций и фьючерсов на них. То же самое существует на валютном рынке и на товарном. То есть, если вы хотите зафиксировать курс определенного актива с расчетом и поставкой в будущем, вам придется заплатить своему контрагенту премию в размере процентной ставки. Например, курс доллара США в рублях с поставкой/расчетом через год будет выше текущей котировки на размер ключевой ставки ЦБ (сегодня разница чуть ниже, так как рынок ожидает дальнейшего снижения ключевой ставки ЦБ РФ).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс