SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Всемирный банк: по мере затягивания пандемии нарастает "скрытый" финансовый кризис

- 15 января 2021, 12:05

- |

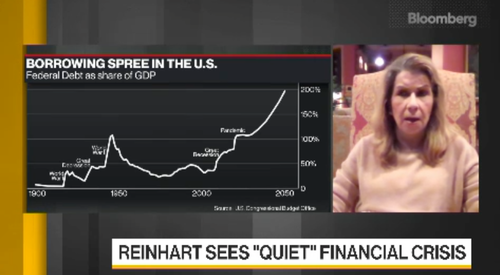

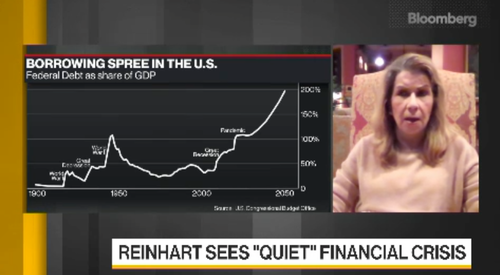

В интервью агентству Bloomberg в среду утром главный экономист Всемирного банка Кармен Рейнхарт прямо заявила: «Не путайте отскок с восстановлением». Рейнхарт сказала, что «восстановление в этом году по-прежнему оставляет доход на душу населения ниже, чем он был до кризиса covid — называть это восстановлением неверно». Она продолжила, сказав, что год спустя мир все еще сталкивается с «рекордным» уровнем заражения, добавив, что «чем дольше продолжается эта (вирусная пандемия), тем больше сбоев с точки зрения рабочих мест, с точки зрения закрытия предприятий, которые действительно могут вернуться назад к чему-то похожему на нормальность». Рейнхарт сказала, что она «очень обеспокоена, чем дольше это продолжается, тем больше нагрузка на балансы отдельных лиц, домохозяйств, фирм и стран — это совокупные потери, которые, я думаю, создадут классические проблемы с балансами».

( Читать дальше )

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 18 )

Блог им. ruh666 |Эйфория инвесторов на «рекордно высоком уровне», но попутный ветер для акций может вскоре кончиться

- 12 января 2021, 19:25

- |

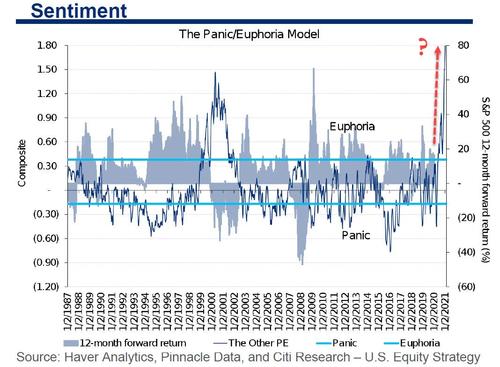

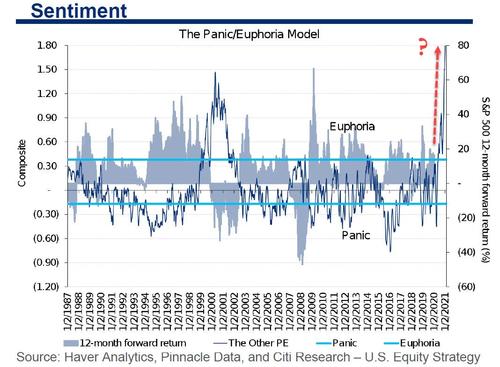

За последний месяц мы ясно дали понять читателям, что нет другого способа охарактеризовать сегодняшнее поведение рынка как один из самых эйфорических периодов в истории. Один из самых потрясающих графиков, отражающих безумие сегодняшнего дня, — это модель Citi Panic / Euphoria, которая только что достигла рекордного уровня 1,83.

Что это значит? Все просто: как пишет главный экономист Citi Тобиас Левкович, глядя на рыночную доходность после предыдущих крайностей эйфории, теперь существует «100% историческая вероятность падения рынков в следующие 12 месяцев с текущих уровней».

Что это значит? Все просто: как пишет главный экономист Citi Тобиас Левкович, глядя на рыночную доходность после предыдущих крайностей эйфории, теперь существует «100% историческая вероятность падения рынков в следующие 12 месяцев с текущих уровней».

Главный инвестиционный стратег RIA Advisors Ланс Робертс в понедельник утром опубликовал короткое видео, в котором объясняет, как вечеринка на Уолл-стрит полностью выходит из-под контроля. Робертс отмечает, что приток капитала за последние пару месяцев был беспрецедентным. В дополнение к предположениям он отмечает, что объем колл-опционов стремительно растет на почти рекордных уровнях. Он сказал, что сегодняшняя спекулятивная среда является побочным продуктом политики легких денег Федеральной резервной системы, поскольку инвесторы полагают, что риск отсутствует, поскольку действует «пут Пауэлла». Лэнс сказал, что, вероятно, пора отказаться от некоторого риска. Что касается валют, он сказал, что «доллар здесь постепенно набирает силу в последние дни», добавив, что падение доллара было попутным ветром для акций.

( Читать дальше )

Что это значит? Все просто: как пишет главный экономист Citi Тобиас Левкович, глядя на рыночную доходность после предыдущих крайностей эйфории, теперь существует «100% историческая вероятность падения рынков в следующие 12 месяцев с текущих уровней».

Что это значит? Все просто: как пишет главный экономист Citi Тобиас Левкович, глядя на рыночную доходность после предыдущих крайностей эйфории, теперь существует «100% историческая вероятность падения рынков в следующие 12 месяцев с текущих уровней».Главный инвестиционный стратег RIA Advisors Ланс Робертс в понедельник утром опубликовал короткое видео, в котором объясняет, как вечеринка на Уолл-стрит полностью выходит из-под контроля. Робертс отмечает, что приток капитала за последние пару месяцев был беспрецедентным. В дополнение к предположениям он отмечает, что объем колл-опционов стремительно растет на почти рекордных уровнях. Он сказал, что сегодняшняя спекулятивная среда является побочным продуктом политики легких денег Федеральной резервной системы, поскольку инвесторы полагают, что риск отсутствует, поскольку действует «пут Пауэлла». Лэнс сказал, что, вероятно, пора отказаться от некоторого риска. Что касается валют, он сказал, что «доллар здесь постепенно набирает силу в последние дни», добавив, что падение доллара было попутным ветром для акций.

( Читать дальше )

Блог им. ruh666 |Готовы ли вы к еще одной дефляционной панике? (перевод с deflation com)

- 08 января 2021, 19:42

- |

В начале 2021 года всех беспокоит инфляция потребительских цен. Но может ли это измениться?

Денежная масса стремительно растет, цены на сырьевые товары резко выросли, а ограничения, вызванные пандемией, означают, что цепочки поставок становятся ограниченными, и потребители имеют отложенный спрос, ожидающий своей реализации. Это аргументы, приводимые людьми, которые прогнозируют ускорение роста цен в течение 2021 года и далее.

Аргументы звучат убедительно, и мы, конечно, не можем игнорировать тот факт, что товарные рынки могли достичь значительного минимума в апреле 2020 года. Однако цены не имеют тенденции к прямолинейному тренду, по крайней мере, на начальном этапе. Скорее, что касается цен на сырьевые товары, они имеют тенденцию следовать прогрессии волн Эллиотта с корректирующими снижениями, являющимися частью естественного процесса повышения. Возможно, приведенный ниже график намекает на то, что такой спад может наступить.

Последний раз мы показывали этот график ожиданий инфляции цен в США еще в ноябре, выделяя треугольник, который уже был завершён, и тогда мы заявили, что: «… В ближайшие недели ожидается рост ожиданий по инфляции цен». Это оказалось правильным, что повышает уверенность в другом нашем заключении, которое мы сделали в ноябре: «… как только этот толчок будет завершен, должен произойти разворот, что окажет понижательное давление на ожидания потребительских цен. Если этот треугольник представляет собой четвертую волну, и, следовательно, толчок вверх является пятой, последующий разворот может быть чрезвычайно глубоким, возможно, даже вниз к минимуму в 0,50%, достигнутому в марте этого года».

( Читать дальше )

Денежная масса стремительно растет, цены на сырьевые товары резко выросли, а ограничения, вызванные пандемией, означают, что цепочки поставок становятся ограниченными, и потребители имеют отложенный спрос, ожидающий своей реализации. Это аргументы, приводимые людьми, которые прогнозируют ускорение роста цен в течение 2021 года и далее.

Аргументы звучат убедительно, и мы, конечно, не можем игнорировать тот факт, что товарные рынки могли достичь значительного минимума в апреле 2020 года. Однако цены не имеют тенденции к прямолинейному тренду, по крайней мере, на начальном этапе. Скорее, что касается цен на сырьевые товары, они имеют тенденцию следовать прогрессии волн Эллиотта с корректирующими снижениями, являющимися частью естественного процесса повышения. Возможно, приведенный ниже график намекает на то, что такой спад может наступить.

Последний раз мы показывали этот график ожиданий инфляции цен в США еще в ноябре, выделяя треугольник, который уже был завершён, и тогда мы заявили, что: «… В ближайшие недели ожидается рост ожиданий по инфляции цен». Это оказалось правильным, что повышает уверенность в другом нашем заключении, которое мы сделали в ноябре: «… как только этот толчок будет завершен, должен произойти разворот, что окажет понижательное давление на ожидания потребительских цен. Если этот треугольник представляет собой четвертую волну, и, следовательно, толчок вверх является пятой, последующий разворот может быть чрезвычайно глубоким, возможно, даже вниз к минимуму в 0,50%, достигнутому в марте этого года».

( Читать дальше )

Блог им. ruh666 |Предупреждение: вот что показывает ключевой «датчик риска» (перевод с elliottwave com)

- 24 декабря 2020, 11:59

- |

Почему мусорные облигации достигли «опасной точки»  Сейчас в декабре 2020 года рыночный риск в значительной степени игнорируется. Например, 7 декабря Yahoo News сообщила о перспективах рыночных стратегов, в том числе из JPMorgan: «После продолжительного периода повышенных рисков перспективы значительно улучшаются».

Сейчас в декабре 2020 года рыночный риск в значительной степени игнорируется. Например, 7 декабря Yahoo News сообщила о перспективах рыночных стратегов, в том числе из JPMorgan: «После продолжительного периода повышенных рисков перспективы значительно улучшаются».

Есть и другие признаки того, что многие инвесторы игнорируют риск. Давайте рассмотрим мусорные облигации — это рисковый актив, такой как акции, следовательно, они оба имеют тенденцию вместе. Этот график и комментарии из нашего декабрьского финансового прогноза волн Эллиотта дают вам представление о поведении инвесторов в мусорных облигациях:

( Читать дальше )

Сейчас в декабре 2020 года рыночный риск в значительной степени игнорируется. Например, 7 декабря Yahoo News сообщила о перспективах рыночных стратегов, в том числе из JPMorgan: «После продолжительного периода повышенных рисков перспективы значительно улучшаются».

Сейчас в декабре 2020 года рыночный риск в значительной степени игнорируется. Например, 7 декабря Yahoo News сообщила о перспективах рыночных стратегов, в том числе из JPMorgan: «После продолжительного периода повышенных рисков перспективы значительно улучшаются».Есть и другие признаки того, что многие инвесторы игнорируют риск. Давайте рассмотрим мусорные облигации — это рисковый актив, такой как акции, следовательно, они оба имеют тенденцию вместе. Этот график и комментарии из нашего декабрьского финансового прогноза волн Эллиотта дают вам представление о поведении инвесторов в мусорных облигациях:

( Читать дальше )

Блог им. ruh666 |Вызвал ли беспокойство Йеллен самый большой скачок доллара за 6 месяцев?

- 21 декабря 2020, 19:14

- |

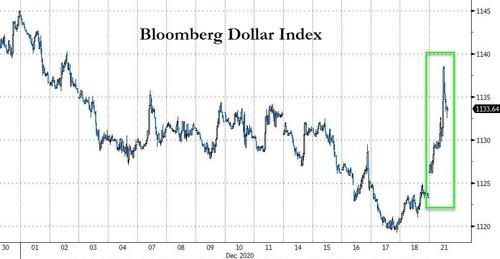

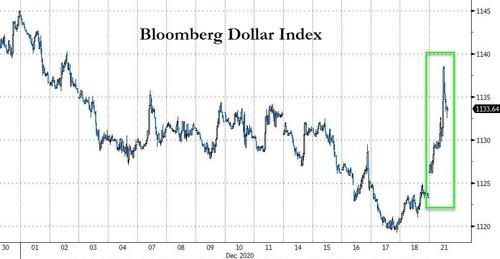

После обвала до критических уровней поддержки доллар США за ночь взлетел — это самый большой скачок за шесть месяцев ... Различные причины для этого движения включают тот факт, что доллар США сейчас находится в эпицентре макроэкономики (все шортят его по различным поводам), но между слабостью кабеля (из-за опасений мутантного штамма COVID, а также Brexit) и разговоров о проблеме в статье Bloomberg, посвященной потенциальному министру финансов Джанет Йеллен, это движение было драматичным и, как и Чарли Макэллиготт из Nomura, вынудил трейдеров ускорить снижение соотношения обязательств к активам в конце года для защиты прибылей и убытков.

Различные причины для этого движения включают тот факт, что доллар США сейчас находится в эпицентре макроэкономики (все шортят его по различным поводам), но между слабостью кабеля (из-за опасений мутантного штамма COVID, а также Brexit) и разговоров о проблеме в статье Bloomberg, посвященной потенциальному министру финансов Джанет Йеллен, это движение было драматичным и, как и Чарли Макэллиготт из Nomura, вынудил трейдеров ускорить снижение соотношения обязательств к активам в конце года для защиты прибылей и убытков.

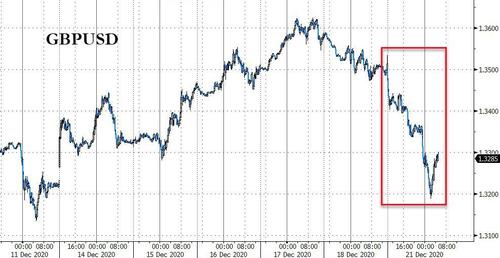

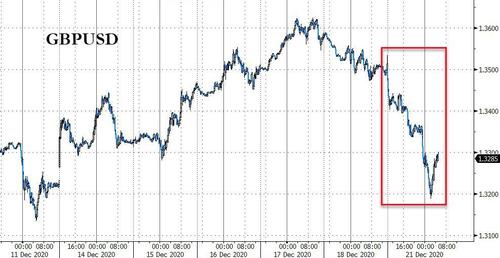

Кабель был забит ...

( Читать дальше )

Различные причины для этого движения включают тот факт, что доллар США сейчас находится в эпицентре макроэкономики (все шортят его по различным поводам), но между слабостью кабеля (из-за опасений мутантного штамма COVID, а также Brexit) и разговоров о проблеме в статье Bloomberg, посвященной потенциальному министру финансов Джанет Йеллен, это движение было драматичным и, как и Чарли Макэллиготт из Nomura, вынудил трейдеров ускорить снижение соотношения обязательств к активам в конце года для защиты прибылей и убытков.

Различные причины для этого движения включают тот факт, что доллар США сейчас находится в эпицентре макроэкономики (все шортят его по различным поводам), но между слабостью кабеля (из-за опасений мутантного штамма COVID, а также Brexit) и разговоров о проблеме в статье Bloomberg, посвященной потенциальному министру финансов Джанет Йеллен, это движение было драматичным и, как и Чарли Макэллиготт из Nomura, вынудил трейдеров ускорить снижение соотношения обязательств к активам в конце года для защиты прибылей и убытков.Кабель был забит ...

( Читать дальше )

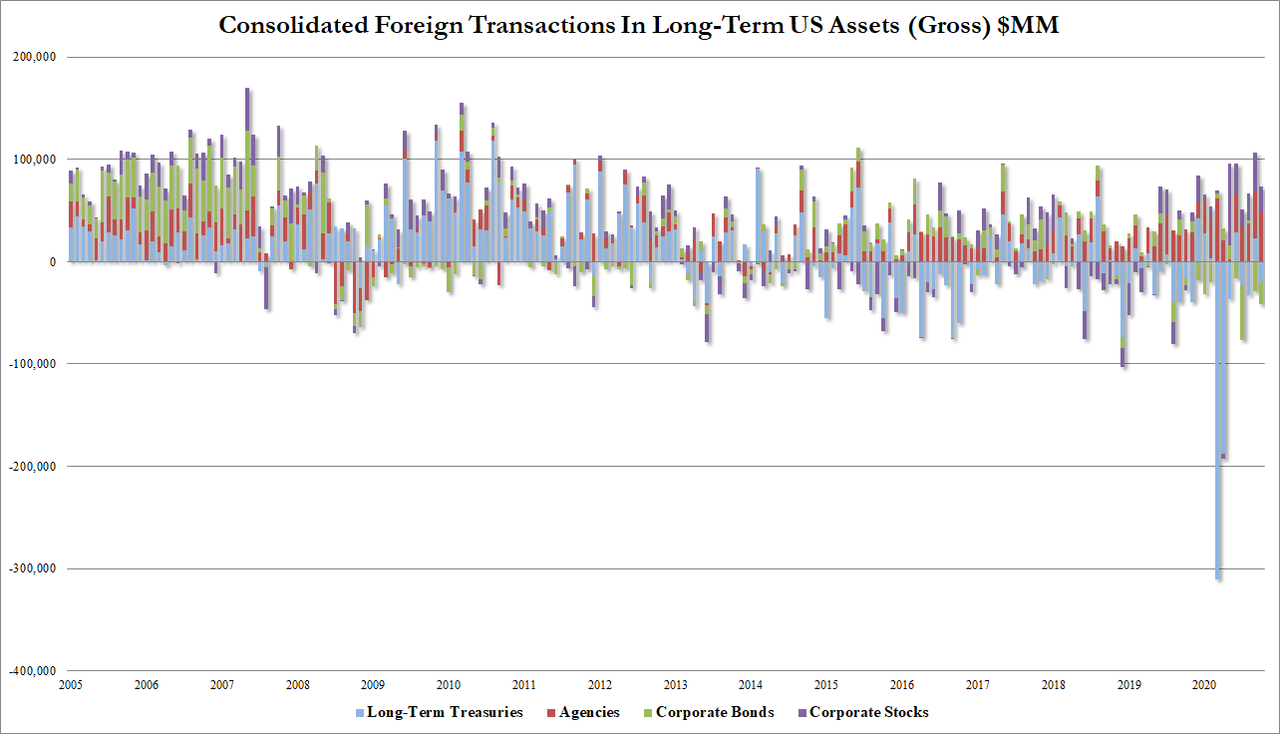

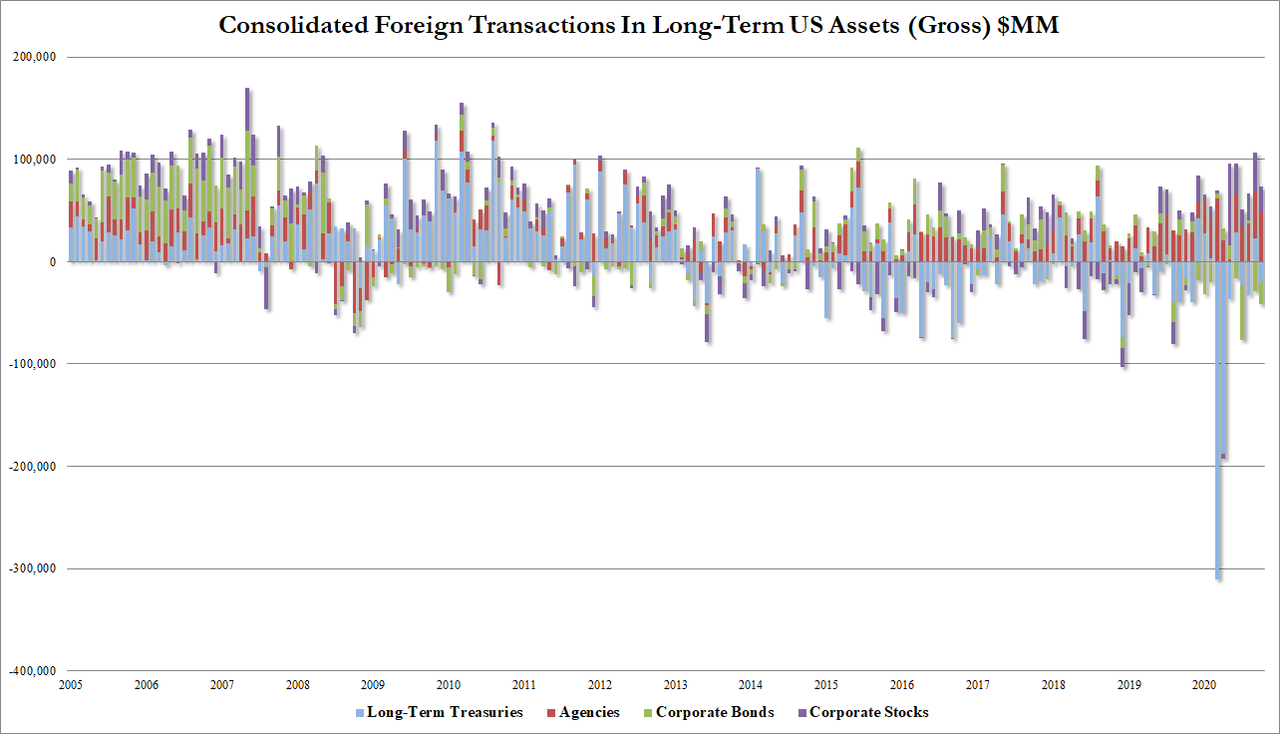

Блог им. ruh666 |Иностранцы купили рекордное количество акций США за год, закончившийся в октябре

- 16 декабря 2020, 19:29

- |

В то же время Китай продолжал сбрасывать казначейские облигации (5 месяцев подряд) Это самый низкий уровень владения казначейскими облигациями с января 2017 года. Вообще говоря, октябрь по общему объему иностранных потоков не отличался:

Это самый низкий уровень владения казначейскими облигациями с января 2017 года. Вообще говоря, октябрь по общему объему иностранных потоков не отличался:

( Читать дальше )

Это самый низкий уровень владения казначейскими облигациями с января 2017 года. Вообще говоря, октябрь по общему объему иностранных потоков не отличался:

Это самый низкий уровень владения казначейскими облигациями с января 2017 года. Вообще говоря, октябрь по общему объему иностранных потоков не отличался:

( Читать дальше )

Блог им. ruh666 |Дефляция снова в центре внимания (перевод с deflation com)

- 30 ноября 2020, 15:58

- |

Мы можем использовать волновой анализ Эллиотта, чтобы предвидеть изменение ожиданий.

Чарльз Доу, создатель индексов фондового рынка Доу-Джонса, основатель Wall Street Journal и дедушка того, что мы теперь называем техническим анализом, много писал о поведении рынка перед своей смертью в 1902 году. Его труды стали известны как Теория Доу, а в В 1932 году Роберт Реа опубликовал свою книгу «Теория Доу», одновременно выпустив информационный бюллетень.

Ральф Нельсон Эллиотт был одним из первых подписчиков на информационный бюллетень Реи, поэтому он знал теорию Доу насквозь. В 1934 году Эллиот сделал открытие, что рыночное поведение циклично повторяется, и написал советнику по инвестициям Чарльзу Коллинзу, пытаясь опубликовать свою работу. В этом письме он написал, что его открытие было «столь необходимым дополнением к теории Доу», которое добавило «большую прогностическую ценность, которой ей не хватает».

Именно поэтому людям нравится принцип волн Эллиотта. Это позволяет нам предвидеть будущее развитие на основе текущей ценовой модели, что невозможно при использовании таких инструментов, как скользящие средние. Они прекрасно говорят нам, какой была тенденция, но бесполезны в том, чтобы сказать нам, что она может сделать завтра. А вот волны Эллиотта могут.

( Читать дальше )

Чарльз Доу, создатель индексов фондового рынка Доу-Джонса, основатель Wall Street Journal и дедушка того, что мы теперь называем техническим анализом, много писал о поведении рынка перед своей смертью в 1902 году. Его труды стали известны как Теория Доу, а в В 1932 году Роберт Реа опубликовал свою книгу «Теория Доу», одновременно выпустив информационный бюллетень.

Ральф Нельсон Эллиотт был одним из первых подписчиков на информационный бюллетень Реи, поэтому он знал теорию Доу насквозь. В 1934 году Эллиот сделал открытие, что рыночное поведение циклично повторяется, и написал советнику по инвестициям Чарльзу Коллинзу, пытаясь опубликовать свою работу. В этом письме он написал, что его открытие было «столь необходимым дополнением к теории Доу», которое добавило «большую прогностическую ценность, которой ей не хватает».

Именно поэтому людям нравится принцип волн Эллиотта. Это позволяет нам предвидеть будущее развитие на основе текущей ценовой модели, что невозможно при использовании таких инструментов, как скользящие средние. Они прекрасно говорят нам, какой была тенденция, но бесполезны в том, чтобы сказать нам, что она может сделать завтра. А вот волны Эллиотта могут.

( Читать дальше )

Блог им. ruh666 |Питер Шифф: Лекарство ФРС от COVID ухудшает экономику

- 27 ноября 2020, 15:52

- |

Многие люди становятся более оптимистичными в отношении экономики с возможностью эффективной вакцины против COVID-19. Но в своем подкасте Питер Шифф утверждал, что проблема не в коронавирусе. COVID-19 не причиняет вреда экономике. Все стимулы Федеральной резервной системы и печатание денег ухудшают экономику. И вакцина от коронавируса не поможет.

Питер сказал, что недавно он прочитал статью, в которой говорилось, что хедж-фонды никогда не были в таких лонгах в истории, как сейчас. Так что парни, которые управляют хедж-фондами, предположительно самые умные люди в комнате, никогда не были более оптимистичными и бычьими, и они просто в лонгах. Другими словами, хедж-фонды никогда не были менее хеджированы, чем сегодня. Итак, это на самом деле вовсе не хедж-фонды, это фонды риска. И когда все загружены одной стороной сделки, это довольно хороший признак того, что рынки готовятся двигаться в другом направлении.

Питер сказал, что недавно он прочитал статью, в которой говорилось, что хедж-фонды никогда не были в таких лонгах в истории, как сейчас. Так что парни, которые управляют хедж-фондами, предположительно самые умные люди в комнате, никогда не были более оптимистичными и бычьими, и они просто в лонгах. Другими словами, хедж-фонды никогда не были менее хеджированы, чем сегодня. Итак, это на самом деле вовсе не хедж-фонды, это фонды риска. И когда все загружены одной стороной сделки, это довольно хороший признак того, что рынки готовятся двигаться в другом направлении.

( Читать дальше )

Питер сказал, что недавно он прочитал статью, в которой говорилось, что хедж-фонды никогда не были в таких лонгах в истории, как сейчас. Так что парни, которые управляют хедж-фондами, предположительно самые умные люди в комнате, никогда не были более оптимистичными и бычьими, и они просто в лонгах. Другими словами, хедж-фонды никогда не были менее хеджированы, чем сегодня. Итак, это на самом деле вовсе не хедж-фонды, это фонды риска. И когда все загружены одной стороной сделки, это довольно хороший признак того, что рынки готовятся двигаться в другом направлении.

Питер сказал, что недавно он прочитал статью, в которой говорилось, что хедж-фонды никогда не были в таких лонгах в истории, как сейчас. Так что парни, которые управляют хедж-фондами, предположительно самые умные люди в комнате, никогда не были более оптимистичными и бычьими, и они просто в лонгах. Другими словами, хедж-фонды никогда не были менее хеджированы, чем сегодня. Итак, это на самом деле вовсе не хедж-фонды, это фонды риска. И когда все загружены одной стороной сделки, это довольно хороший признак того, что рынки готовятся двигаться в другом направлении.( Читать дальше )

Блог им. ruh666 |Рынок облигаций: «Когда инвесторам стоит волноваться» (перевод с elliottwave com)

- 18 ноября 2020, 12:05

- |

Стоимость страхования от дефолта снижается — что это может означать

Вы, возможно, помните, что во время финансового кризиса 2007-2009 годов много слышали о «кредитных дефолтных свопах». Напомним, CDS похож на договор страхования, предоставляя инвестору в облигации защиту от дефолта. За последние несколько месяцев стоимость такой защиты резко упала. Наш ноябрьский финансовый прогноз по волнам Эллиотта показал этот график и сказал:

Вы, возможно, помните, что во время финансового кризиса 2007-2009 годов много слышали о «кредитных дефолтных свопах». Напомним, CDS похож на договор страхования, предоставляя инвестору в облигации защиту от дефолта. За последние несколько месяцев стоимость такой защиты резко упала. Наш ноябрьский финансовый прогноз по волнам Эллиотта показал этот график и сказал:

( Читать дальше )

Вы, возможно, помните, что во время финансового кризиса 2007-2009 годов много слышали о «кредитных дефолтных свопах». Напомним, CDS похож на договор страхования, предоставляя инвестору в облигации защиту от дефолта. За последние несколько месяцев стоимость такой защиты резко упала. Наш ноябрьский финансовый прогноз по волнам Эллиотта показал этот график и сказал:

Вы, возможно, помните, что во время финансового кризиса 2007-2009 годов много слышали о «кредитных дефолтных свопах». Напомним, CDS похож на договор страхования, предоставляя инвестору в облигации защиту от дефолта. За последние несколько месяцев стоимость такой защиты резко упала. Наш ноябрьский финансовый прогноз по волнам Эллиотта показал этот график и сказал:

( Читать дальше )

Блог им. ruh666 |Не праздновать! Ой, подождите ... (перевод с elliottwave com)

- 17 ноября 2020, 15:56

- |

Следите за доходностью облигаций.

С тех пор, как на этой неделе появились новости о вакцине Covid, министры здравоохранения и специалисты изо всех сил старались подчеркнуть, что люди не должны воспринимать это как сигнал, чтобы выйти на вечеринку, игнорируя все правила социального дистанцирования. Посмотрим, как это пойдет.

На финансовых рынках, где участники не ограничены и где суть заключается в том, чтобы смотреть в будущее, изменения уже могут происходить. Как видно из приведенного ниже фрагмента из обзора рынка облигаций EWI, динамика доходности некоторых облигаций начинает расти.

Перспективы глобального рынка EWI уже несколько месяцев показывают, что доходность Вселенной облигаций (Глобального агрегированного индекса Bloomberg Barclays или всех секторов облигаций, от государственных до мусорных, вместе взятых), вероятно, показала минимум за многолетний период (нет, многодесятилетний) нисходящего тренда. Теперь эта доходность набирает обороты.

( Читать дальше )

С тех пор, как на этой неделе появились новости о вакцине Covid, министры здравоохранения и специалисты изо всех сил старались подчеркнуть, что люди не должны воспринимать это как сигнал, чтобы выйти на вечеринку, игнорируя все правила социального дистанцирования. Посмотрим, как это пойдет.

На финансовых рынках, где участники не ограничены и где суть заключается в том, чтобы смотреть в будущее, изменения уже могут происходить. Как видно из приведенного ниже фрагмента из обзора рынка облигаций EWI, динамика доходности некоторых облигаций начинает расти.

Перспективы глобального рынка EWI уже несколько месяцев показывают, что доходность Вселенной облигаций (Глобального агрегированного индекса Bloomberg Barclays или всех секторов облигаций, от государственных до мусорных, вместе взятых), вероятно, показала минимум за многолетний период (нет, многодесятилетний) нисходящего тренда. Теперь эта доходность набирает обороты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс