Блог им. ruh666 |Отток из ETF развивающихся рынков достиг 11-месячного максимума из-за проблем в Бразилии

- 19 августа 2021, 12:28

- |

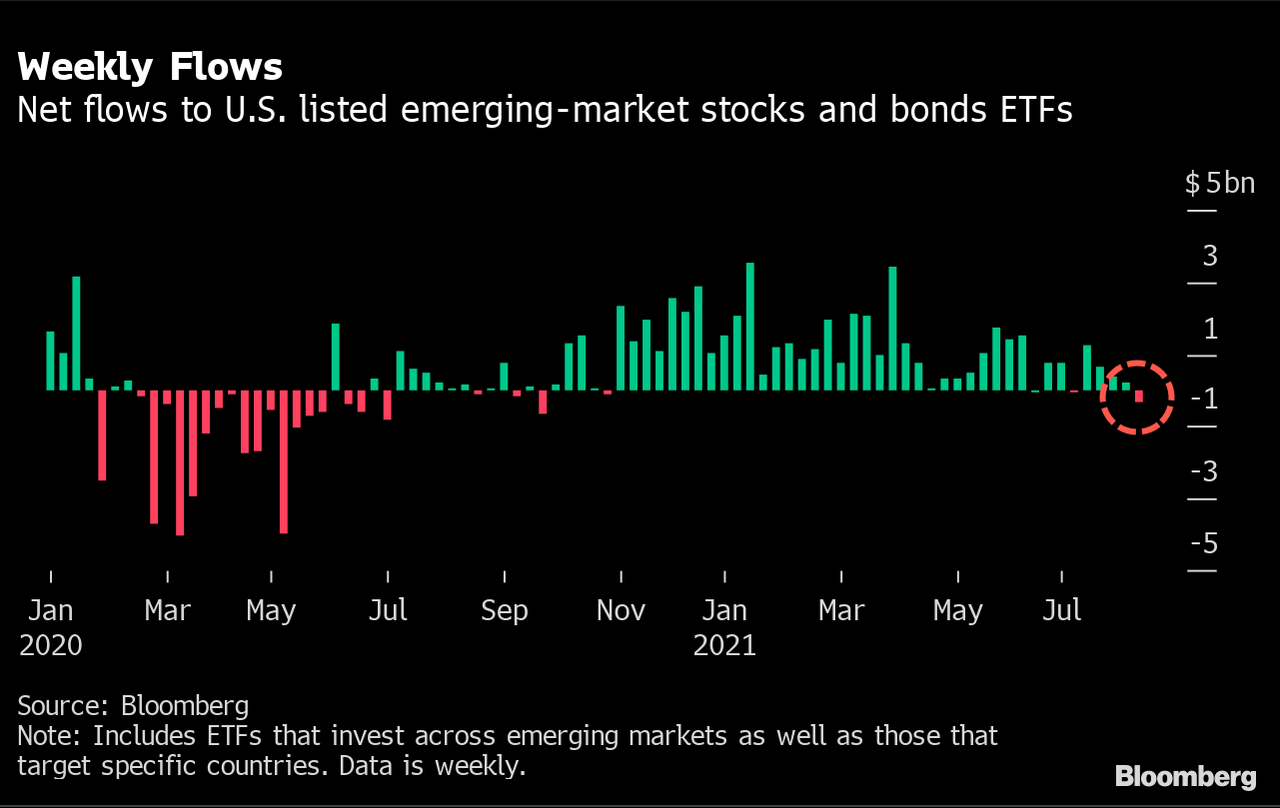

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Блог им. ruh666 |Итоги недели 29.07.2021. Заседание ФРС. Курс доллара и нефть

- 29 июля 2021, 19:15

- |

Заседание ФРС

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Блог им. ruh666 |ФРС запускает внешние и внутренние механизмы постоянного РЕПО

- 29 июля 2021, 15:19

- |

Как добавляет ФРС Нью-Йорка, эти механизмы будут служить опорой на денежных рынках для поддержки эффективного осуществления денежно-кредитной политики и бесперебойного функционирования рынка. Другими словами, в будущем любые учреждения, которые сталкиваются с нехваткой финансирования, могут предоставить любое обеспечение, которое они имеют, перед ФРС и мгновенно получить ликвидность. Это должно существенно устранить риск серьезных кризисов долларового финансирования в будущем. Более подробная информация от ФРС Нью-Йорка:

( Читать дальше )

Блог им. ruh666 |Безумие «купи падение»: восстановления после провалов рынка происходят быстрее всего в истории

- 28 июля 2021, 19:11

- |

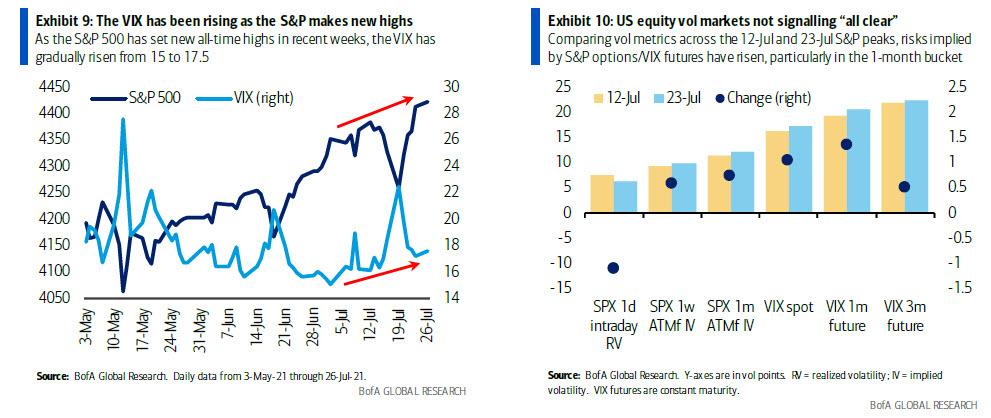

VIX вырос со своего минимума закрытия 2 июля 15,07, даже когда S&P 500 достиг новых максимумов, поддерживая прогноз банка о том, что летние минимумы для волатильности сделаны, а VIX должен быть в среднем в диапазоне от 15 до 20 в этом году.Если сравнивать показатели волатильности на пиках S&P от 12 июля и 23 июля, все риски, связанные с опционами S&P/фьючерсами VIX, выросли, особенно в периоде месячной по сравнению с более короткой (например, недельной) и более длинной (например, 3-месячной) экспирацией.

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).( Читать дальше )

Блог им. ruh666 |Последние шокирующе плохие данные о продажах жилья сорвут планы ФРС по сокращению QE?

- 27 июля 2021, 19:16

- |

( Читать дальше )

Блог им. ruh666 |Вот почему ралли может продолжиться некоторое время

- 08 июля 2021, 15:21

- |

( Читать дальше )

Блог им. ruh666 |Призрак дефляции ФРС (перевод с deflation com)

- 05 июля 2021, 15:36

- |

Однако вождь острова любит рыбалку и не хочет, чтобы цены на рыбацкие лодки падали. Он постановил, что для острова будет найдено больше раковин, и через некоторое время будет найдено еще 1000 раковин, которые будут добавлены в экономику острова. Всего на острове сейчас 2000 раковин. Однако более низкий спрос на рыболовные лодки остается прежним и составляет 0,5% от общего количества раковин на острове. Разница теперь в том, что 0,5% денежной массы составляет 10 ракушек (0,5% от 2 000). Это столько же, сколько изначально стоила ваша лодка до великого кризиса рыболовных судов (GFbC). Вы счастливы и очень почитаете вождя за такое чудесное решение по увеличению запаса ракушек (денег).

( Читать дальше )

Блог им. ruh666 |Моё небольшое вью по рынкам

- 02 июля 2021, 15:28

- |

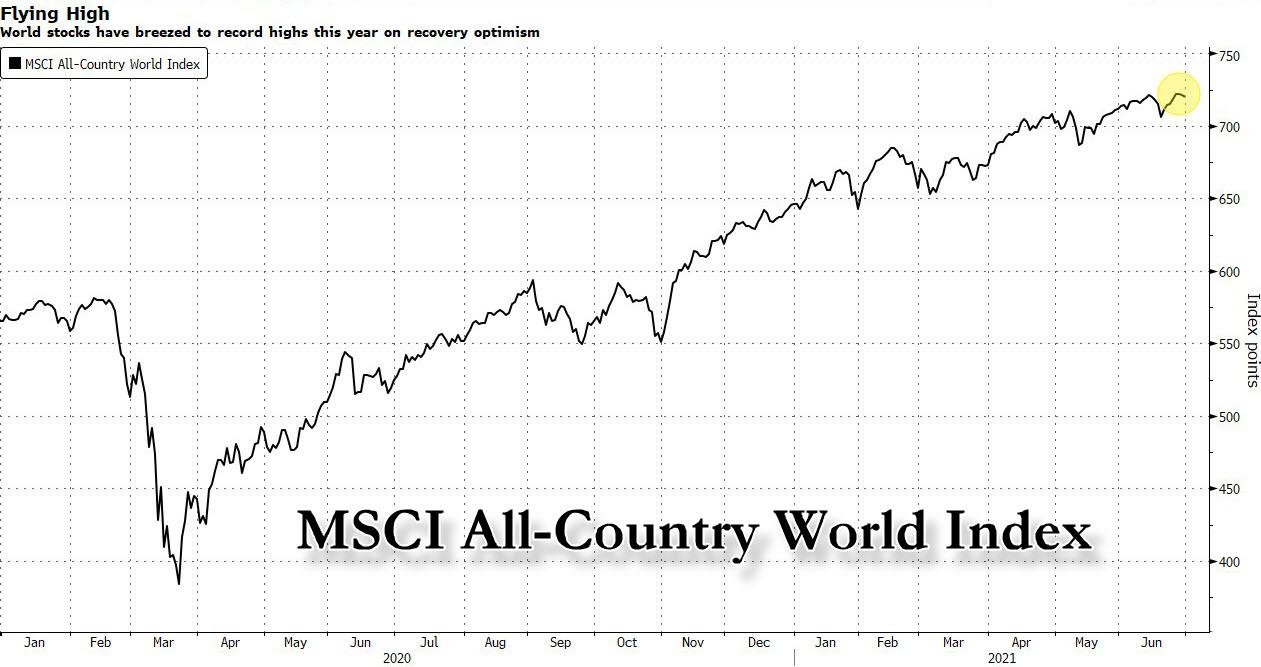

С моей точки зрения, рынки пока будут расти, хотя локально есть перекупленность.

Почему расти? Основные страхи сосредоточены на инфляционных ожиданиях. Так вот, с моей точки зрения, как это не смешно, но я согласен с ФРС. Ценовая инфляция, скорее всего, временна, ибо QE идёт давно и ценовой инфляции до сих пор не вызывало (из-за неравномерного распределения денег, но это отдельная тема). Рост цен вызван тем, что ковидными ограничениями были разрушены производственные цепочки, с их снятием, предложение не успевало за спросом. Потому, скорее всего, если снова не будут вводиься локдауны, производственные цепочки рано или поздно восстановятся и всё вернётся к тому, что было раньше. То есть напечатанные деньги будут идти на рынки активов, не затрагивая потребительский сектор.

Евро пока вниз, ибо идёт волна В в большом треугольнике. Цели пока не определены, но ниже 1.15 должны увидеть.

Но, есть отдельный риск, которого пока никто не понимает. Это возможные бунты, связанные с сегрегацией непривитых. Когда к людям относятся, как с скоту, рано или поздно недовольство этим может вылиться в физическое насилие. В обществе звучат два весьма простых вопроса: «Если (по официальной информации) прививка не даёт гарантий от заражения, а только от тяжёлого течения болезни, почему непривитый представляет для вас опасность, большую, чем привитый? И что вам вообще угрожает, если вы уже защищены вакциной?». Ответ звучит так: «вакцинироваться отказываются верующие в вышки 5g и чипирование, они из-за своей глупости представляют для всех опасность, нужно их дискриминировать!». Так с людьми можно разговаривать? Это уже похоже на дискриминацию по религиозному принципу (инквизиция и всё такое).

( Читать дальше )

Блог им. ruh666 |«Пристегнитесь»: Morgan Stanley утверждает, что любые сильные данные могут вызвать хаос

- 29 июня 2021, 12:20

- |

( Читать дальше )

Блог им. ruh666 |ФРС сталкивается с величайшим риском в своей истории: экономическим кризисом на фоне инфляции

- 28 июня 2021, 19:25

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс