Блог им. renat_vv |Тревожный звоночек на российском рынке

- 28 мая 2024, 10:10

- |

Такого падения за один день, как вчера, не было с февраля 2023 года.

Максимальная коррекция за этот период не превышала 10%. Когда так долго происходит, инвесторы могут привыкнуть к опасной парадигме.

Мой Telegram: Ренат Валеев

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. renat_vv |Пузырь доткомов VS Бум ИИ. Статья Рэя Далио.

- 13 марта 2024, 11:16

- |

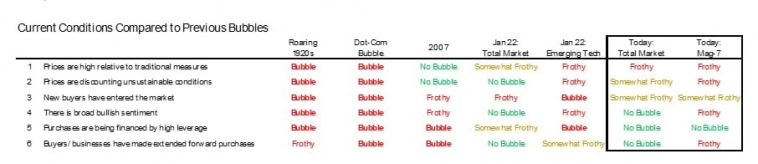

Интересная статья вышла недавно у Рэя Далио тут.

Там он задается вопросом, надулся ли сейчас пузырь в акциях США. И, так как я сейчас читаю его книгу, в которой, в том числе, речь идёт о пузырях, мне было интересно почитать.

У меня тоже возникало такое подозрение, но интуитивно я отвечал на этот вопрос: нет, это ещё не пузырь.

Рэй Далио также отвечает, что пока пузыря нет. Хотя акции и несколько дороги. Его подход прост и логичен: он смотрит на совокупность метрик, и сравнивает их со теми значениями, которые имели акции во время предыдущих пузырей.

Есть некоторые признаки «пузырьковости» в акциях M7, но в целом, на макро-уровне, пузыря пока нет.

Что я выделил для себя лично в этой статье? Прежде всего, мне интересна его методика. Меня меньше интересуют конкретные ответы на вопросы, но больше — КАК человек приходит к умозаключениям.

1. Он оценивает совокупность метрик.

2. Из этой совокупности он получает сводный индекс.

3. Он опирается на историю.

Рынок США сейчас закладывает в цены то, что ИИ сильно повысит продуктивность. Окажется ли это правдой? Думаю, в значительной степени да.

( Читать дальше )

Блог им. renat_vv |2024 год, по идее, должен быть славным годом для Global Macro трейдеров.

- 01 марта 2024, 14:07

- |

1. Японии скатилась в рецессию. Yet, рынок акций на all-time high. Даже перебили максимум 80-х.

2. Экономика Еврозоны слаба. Есть некоторые признаки улучшения ситуации, но непонятно, выберутся ли они. Yet, акции на максимумах.

3. Процентная ставка в США на высоком уровне уже довольно долго. Уровень концентрации в акциях нереально высок. Все в лонге по M7.

4. Китайские акции всё еще дешевы. Китай идёт на смягчение условий, но очень медленно и постепенно.

5. Геополитические риски высоки. Сейчас все будто бы про них забыли, но что-то стрельнет. И это год выборов в США.

6. Ну и конечно, на российском рынке сейчас много возможностей, потому что после ухода иностранных игроков он стал менее эффективным.

Мой Telegram: Ренат Валеев

Блог им. renat_vv |Текущая ситуация немного напоминает мне 2020 год

- 26 февраля 2024, 13:43

- |

А ещё, вот, что я думаю.

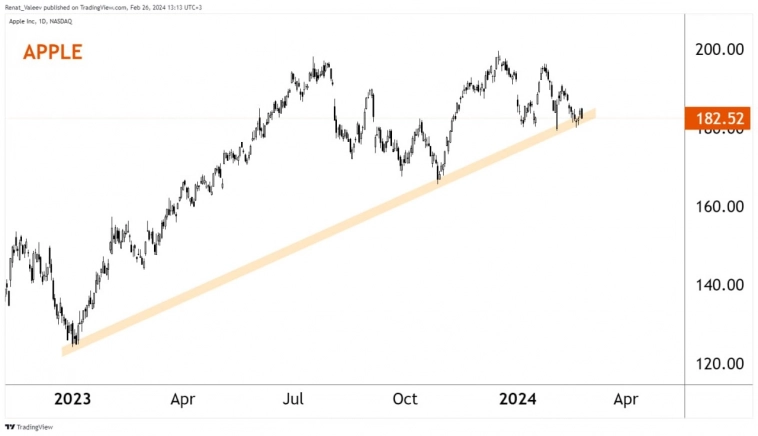

Многие сейчас ожидают падения американского рынка (как теперь и я). Но что если, допустим, Apple продолжит свой рост?

Найдется какой-нибудь новый драйвер, типа, более интенсивное использование ИИ, новые продукты, электрокары.

В целом, Apple не такая уж и переоцененная компания. Да, в какой-то мере она дорогая, но это не пузырь.

Что если Apple, как флагман, потянет за собой остальные компании, и это восходящее болезненное для трейдеров движение индекса протянется ещё очень долго?

Текущая ситуация немного напоминает мне 2020 год, когда NASDAQ вышел на исторический максимум. Ну вышел, ну и что? Ралли после выхода на максимум тогда продлилось ещё 1.5 года...

Мой Telegram: Ренат Валеев

Блог им. renat_vv |Российские акции вызывают у меня некоторый скептицизм

- 10 января 2024, 07:16

- |

А всё-таки, инвестиции в российские акции вызывают у меня некоторый скептицизм. Нет… инвестиции — это дело хорошее, не спорю… И я хотел бы, чтобы наша страна процветала, НО...

Давайте рассудим.

Во-первых, у нас НЕ инновационная экономика. Это, пожалуй, самое главное. Поэтому, с точки зрения метода того же Питера Линча, здесь вряд ли будет много компаний «десяти-кратников», «тридцати-кратников», т.е. те компаний, капитализация которых вырастет в 10-30 раз. Только инновационные компании, меняющие мир, способны так вырасти.

Почему здесь мало инноваций? Потому что все строят бизнес за рубежом, где защищено право собственности. Потому что у нас ресурсная экономика. Но это уже другая тема… Ну не может Газпром или Сбербанк вырасти в 30 раз по капитализации, понимаете? А маленькая компания занимающаяся, скажем, ИИ, может. Нельзя вдруг взять и начать добывать газа в 30 раз больше.

Во-вторых, бизнес в нашем обществе никогда не был в приоритете. В приоритете у нас — национальные интересы, стабильность, государство и т.п. И когда встаёт выбор — бизнес и частные интересы граждан приносятся в жертву.

( Читать дальше )

Блог им. renat_vv |Дадут ли выйти из акций?

- 02 ноября 2023, 18:48

- |

Блог им. renat_vv |Позитивный взгляд на Positive Technologies

- 25 октября 2023, 12:24

- |

Одним из лучших вложений последних лет для российского инвестора, по факту, оказалась компания Positive Technologies.

Сразу после всеобщего падения в 2022 акции выросли примерно на 180% в течение короткого срока. И далее последовал долгий восходящий тренд.

Чем обусловлен такой рост акций? Видимо, следующим:

1. Прозрачное открытое общение с акционерами. Ментальная ориентация на рост акционерной стоимости.

2. Хорошие финансовые показатели. Динамичный рост.

3. В каком-то смысле уникальное положение компании: компания частная, но в то же время почти все заказы — государственные.

4. Ориентация на внутренний рынок. Геополитика не подорвала бизнес компании так, как скажем, подорвала у СПБ биржи.

5. Модное инновационное направление — кибер. безопасность.

Возможно, 6-й фактор — это уникальное положение сектора ИТ в нашей стране. Думаю, некоторые структуры не очень сильно смотрят в сторону ИТ компаний, чтобы «отжать» их бизнес. Потому что в этом нужно что-то понимать. Если отжать — бизнес рухнет.

Мой Telegram: Ренат Валеев

Блог им. renat_vv |Какие акции я бы купил?

- 26 сентября 2023, 11:09

- |

Потребительский подход

Иногда думаю о том, какие бы акции я купил с точки зрения потребительского подхода? Каким продуктами я пользуюсь? Посмотрим:

◼️ OZON. Начал здесь покупать онлайн очень много товаров. В разы больше, чем раньше. Повсюду по городу вижу открывающиеся отделения.

◼️ Yandex. Почти не пользуюсь поисковиком, но 2-3 раза за последний год купил колонку Алиса. Постоянно пользуюсь приложением Яндекс Музыка.

◼️ Sony. Наушники WH-1000 — топ. Не могу без них. Теперь каждый раз, когда выходят новые, покупаю. Обожаю эту компанию. Хорошие ассоциации с этой компанией с детства. Вообще, всю жизнь покупаю их наушники. Однако если посмотреть на их график — с пузыря 2000 года акции стоят на том же месте.

◼️ Насчёт VK у меня сомнения. Не понимаю их приложение. До сих пор не могу привыкнуть. Раньше в VK была чумовая система рекомендаций музыки. Теперь система рекомендуют мне попсу. Приложение неинтуитивное. Однако иногда залипаю в их коротких видео.

◼️ HeadHunter — определённо да. В последние годы пользовался очень активно, т.к. искал людей. Никогда ранее не платил деньги hh, а теперь стал.

( Читать дальше )

Блог им. renat_vv |Какой день недели лучший для Магнита?

- 22 августа 2023, 11:27

- |

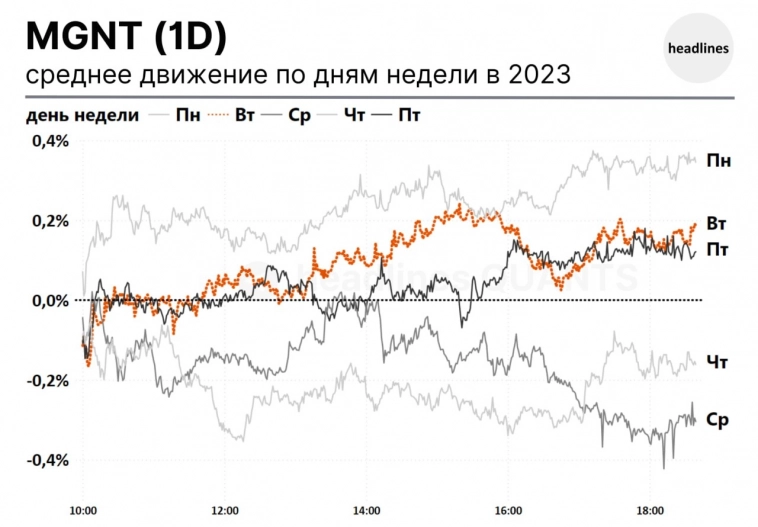

Магнит в пн вырос на более +4%. Средняя динамика по дням недели показывает, что пн является лучшим днем недели в 2023 г. На 2 месте вторник.

Ищи больше полезной инфы по финансовым рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

____

UPD: Что происходит после роста более +4% с Магнитом? Сколько таких случаев было с 2006 года? Смотрите на QUANTS (EXTRA).

Блог им. renat_vv |Среднее движение Сбера по пятницам в 2023

- 11 августа 2023, 12:43

- |

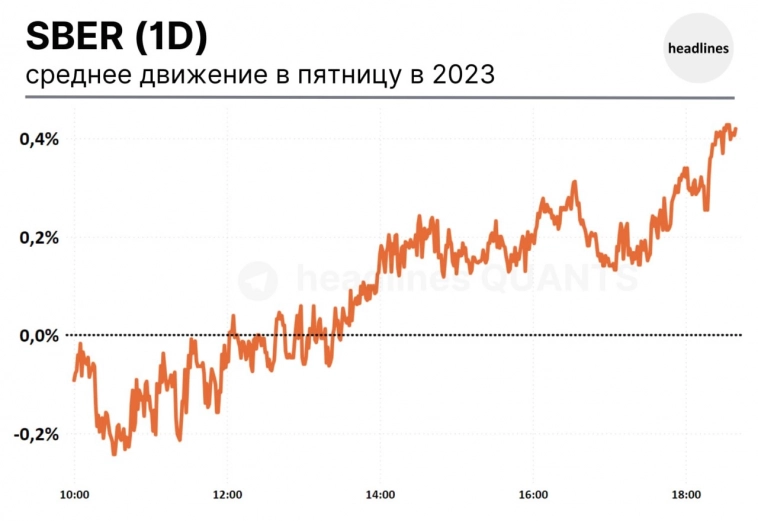

На графике усредненное движение SBER по всем пятницам в 2023 г.

Как ведёт себя SBER в другие дни недели? Смотрите на QUANTS (EXTRA).

источник: headlines Q.

Ищи больше инфы по финансовым рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс