Блог им. niknikiv |ЦБ РФ. Инфляция в июле возросла

- 15 августа 2024, 01:59

- |

В июле 2024 г. текущий рост потребительских цен был выше, чем в июне. Основная причина — более высокая, чем обычно, индексация коммунальных тарифов. Также увеличился рост цен с учетом сезонности на отдельные товары с волатильными ценами: плодоовощную продукцию и нефтепродукты. Устойчивое инфляционное давление практически не изменилось по сравнению с предыдущим месяцем, оставаясь на повышенном уровне и пока не демонстрируя устойчивого снижения. Для того чтобы инфляция вновь начала снижаться, требуется дополнительное ужесточение денежно-кредитных условий.

Инфляция в июле возросла.

В июле 2024 г. потребительские цены выросли на 1,14% (в июне — на 0,64%). С поправкой на сезонность в годовом выражении (далее — с.к.г.) месячный прирост цен составил 16,1% (в июне — 9,3%), преимущественно из‑за индексации коммунальных тарифов. Темп роста ИПЦ без коммунальных тарифов был 12,1% с.к.г. (в июне — 9,7%).

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. niknikiv |Китай. Новости. Компании-застройщики.

- 13 августа 2024, 12:14

- |

R&F Properties Ищет комплексное решение после потери купонов на сумму 147 млн долларов

Guangzhou R&F Properties заявила, что пытается найти «комплексное» решение по своему офшорному долгу. Это произошло после того, как компания пропустила выплату купона на сумму 147 млн долларов по своим долларовым облигациям, срок действия которых уже был продлен. Ее компания-эмитент и дочерняя компания Easy Tactic Ltd.не выплатила купоны в течение 30-дневного льготного периода по трем ее долларовым облигациям, говорится в заявлении компании, опубликованном в воскресенье. Речь идет о трех долларовых облигациях 2025, 2027 и 2028 годов выпуска с общей суммой непогашенного основного долга в 4,5 миллиарда долларов. Согласно заявлению, в случае невыплаты держатели облигаций могут потребовать ускоренного погашения. Таким образом, разработчик поддерживает связь с держателями облигаций, чтобы найти «комплексное решение по управлению обязательствами».

Долларовые облигации девелопера торгуются на крайне низком уровне — чуть более 3 центов за доллар.

( Читать дальше )

Блог им. niknikiv |Petrofac. Долгая расплата

- 12 июля 2024, 11:24

- |

В январе 2021 года бывший руководитель отдела глобальных продаж Petrofac Ltd., обслуживающей британскую энергетическую промышленность, признал себя виновным по обвинениям, связанным со взяточничеством. Управление по борьбе с мошенничеством в крупных размерах подтвердило, что Дэвид Лафкин предложил и заплатил около 30 миллионов долларов, чтобы выиграть контракты в Объединенных Арабских Эмиратах на сумму 3,3 миллиарда долларов для Petrofac в период с 2012 по 2018 год. Признание вины включало 11 других обвинений во взяточничестве, когда Лафкин делал коррупционные предложения, чтобы повлиять на заключение контрактов на сумму более 3,5 миллиарда долларов в Саудовской Аравии и более 730 миллионов долларов в Ираке . В октябре 2021 года Petrofac была оштрафована на 77 миллионов фунтов стерлингов по семи обвинениям в неспособности предотвратить взяточничество на Ближнем Востоке.

( Читать дальше )

Блог им. niknikiv |ЦБ РФ. Обзор рисков финансовых рынков. Июль. 2024. Экспорт и импорт.

- 10 июля 2024, 12:42

- |

Экспорт вырос.

Совокупный экспорт в 2024 г. за март 24 = 38 млрд дол США, за апрель 24 = 35 млрд дол США, за май 24 = 38 млрд дол США. Итого 111 млрд дол США.

За аналогичный период 2023 г. за март 23 = 39 млрд дол США, за апрель 23 = 32 млрд дол США, за май 23 = 35 млрд дол США. Итого 107 млрд дол США.

Импорт уменьшился.

Совокупный импорт в 2024 г. за март 24 = 25 млрд дол США, за апрель 24 = 27 млрд дол США, за май 24 = 28 млрд дол США. Итого 80 млрд дол США.

За аналогичный период 2023 г. за март 23 = 29 млрд дол США, за апрель 23 = 26 млрд дол США, за май 23 = 27 млрд дол США. Итого 82 млрд дол США.

По валютам «недружественных» стран.

Экспорт уменьшился.

Экспорт в 2024 г. за март 24 = 6,8 млрд дол США, за апрель 24 = 6,7 млрд дол США, за май 24 = 6,7 млрд дол США. Итого 20,2 млрд дол США.

За аналогичный период 2023 г. за март 23 = 15 млрд дол США, за апрель 23 = 12 млрд дол США, за май 23 = 11 млрд дол США. Итого 38 млрд дол США.

( Читать дальше )

Блог им. niknikiv |ЦБ РФ. Обзор рисков финансовых рынков. Июль. 2024. Что показалось интересным.

- 10 июля 2024, 11:28

- |

Рынок расчетных валютных фьючерсов Исполнение июньских расчетных валютных фьючерсных контрактов на доллар, евро и гонконгский доллар впервые осуществлялось по официальному курсу Банка России, рассчитанному по новому механизму формирования. В момент экспирации официальный курс оказался ниже (рубль крепче) средневзвешенных курсов на торгах этими фьючерсами. При экспирации расчетных фьючерсов в июне признаков недобросовестных действий участников торгов для занижения расчетной базы для определения официального курса обнаружено не было. Участникам валютного рынка требуется время для адаптации к внебиржевому рынку, на базе которого рассчитывается официальный курс. Банк России внимательно отслеживает ситуацию в этом сегменте рынка для пресечения возможных манипуляций со стороны его участников 😊

Необходимость поиска новых контрагентов на валютном рынке и увеличение сроков прохождения платежей по внешнеторговым операциям в силу комплаенса привели к росту волатильности валют.

( Читать дальше )

Блог им. niknikiv |Гособлигации или валюта?

- 31 мая 2024, 12:16

- |

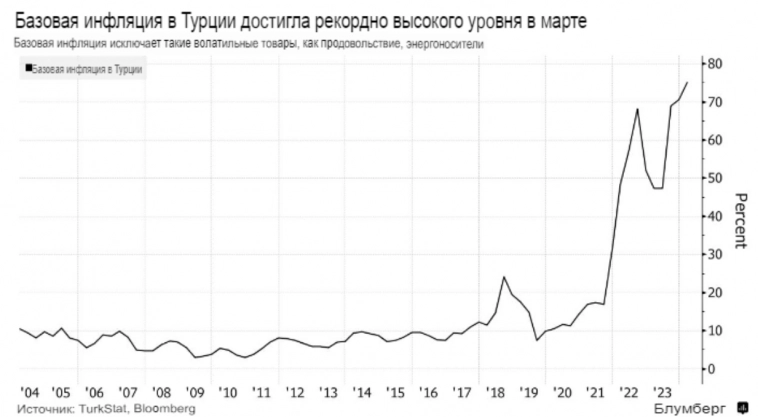

С 2005 по 2017 г инфляция в Турции была вполне умеренной.

После 2017 инфляция резко растет. Растут и доходности по 10-ти летним гособлигациям Турции.

( Читать дальше )

Блог им. niknikiv |Облигации некоторых китайских эмитентов.

- 15 апреля 2024, 12:04

- |

Облигации Vanke падают в цене; Рейтинг Longfor понижен до уровня HY с BB+

Долларовые облигации China Vanke подешевели на фоне слухов о том, что руководителям компании запрещено выезжать за рубеж, при этом ставка в 3,15% в мае 2025 года упала почти на 4,8 пункта до 62. Компания на своем воскресном заседании опровергла эти предположения и заявила, что разрабатывает планы по устранению давления на ликвидность и операционных трудностей. Кроме того, отсутствие Ванке на мероприятии, организованном центральным банком Китая и финансовым регулятором, где 12 застройщикам были предоставлены кредиты на сумму 14,6 млрд юаней (2 млрд долларов), еще больше усилило вопросы о доступе Ванке к финансированию. После получения рейтинга IG, Vanke подвергся серии понижений и в настоящее время имеет рейтинг HY-Ba1/BB+/ВВ+ от всех трех рейтинговых агентств.

( Читать дальше )

Блог им. niknikiv |Резкое снижения цен на облигации некоторых крупнейших высокодоходных компаний Европы

- 27 марта 2024, 13:21

- |

Сначала появился Интрум . Затем Altice France . Наконец, Арда . За последние две недели три крупнейших высокодоходных европейских компании с совокупным долгом более 40 миллиардов евро столкнулись с тем, что большая часть их облигаций и кредитов упала глубоко в проблемную зону.

Несмотря на то, что они работают в разных секторах, у всех этих фирм есть одна общая черта: за последнее десятилетие они взяли миллиарды евро дешевых облигаций и кредитов от кредитных инвесторов для финансирования приобретений и выплаты дивидендов. Теперь, несмотря на глобальную тенденцию смягчения условий кредитования, цены на их долги падают, что является напоминанием глобальным инвесторам о том, что не существует простого способа перераспределить долговую нагрузку, накопленную за годы почти нулевых процентных ставок.

Шведская компания Intrum , занимающаяся сбором долгов, пошла первой: 14 марта она сообщила инвесторам, что наняла консультантов Хулихана Локи и Милбанка для оценки вариантов структуры своего капитала, что привело ее облигации в штопор .

( Читать дальше )

Блог им. niknikiv |Мировой рынок облигаций, новые размещения, доходности растут

- 20 марта 2024, 14:40

- |

Некоторые новые выпуски облигаций

EHi Car Services привлекла $325млн с помощью облигаций 3.5NC1.5 с доходностью 13,471%. Облигации не имеют рейтинга, вырученные средства используются для финансирования предложения об обмене в отношении существующих облигаций с 7,750% годовых на 2024 год, для рефинансирования оставшихся облигаций на 2024 год и оптимизации структуры долга. Доходность новых облигаций на 110,1 б.п. выше, чем у существующих 7%-ных облигаций с погашением в сентябре 2026 года (с возможностью погашения в сентябре 2024 года), и в настоящее время доходность к погашению составляет 12,37%.

Компания eHi Car Services Ltd предоставляет услуги по прокату автомобилей. Китай.

Fairfax Financial Holdings разместила облигации на сумму $1000 млн с 6,35% годовых с погашением в 2054 году. Fairfax Financial Holdings — канадская холдинговая компания, контролирующая ряд страховых компаний в различных регионах мира. Более половины выручки приносит деятельность в США.

Macquarie Airfinance Group разместила облигации на сумму $500 млн с 6,4% годовых с погашением в 2029 году и облигации на сумму $500 млн с 6,5% годовых с погашением в 2031 году.

( Читать дальше )

Блог им. niknikiv |ОФЗ и USD/RUB

- 18 марта 2024, 16:59

- |

Падает цена ОФЗ.

Если ситуация будет развиваться как в зимой 21-22 гг., то можно ожидать дальнейшего снижения цены ОФЗ.

Однако посчитать хотя бы приблизительно номинальный объём ОФЗ, принадлежащий нерезидентам затруднительно: данные ЦБ РФ с сайта cbr.ru/analytics/finstab/orfr/ (за янв 22-февр 24 продано на 275 млрд ОФЗ)

отличаются от данных ЦБ РФ с сайта www.cbr.ru/vfs/statistics/credit_statistics/debt/table_ofz.xlsx (за янв 22-февр 24 продано на 1600 млрд ОФЗ).

А самое интересное, что эти распродажи не всегда отражаются на цене ОФЗ:

ОФЗ сильнее всего падали в феврале 22г. и в сентябре 22г., а самыми сильными месяцами распродаж ОФЗ нерезидентами были

по www.cbr.ru/vfs/statistics/credit_statistics/debt/table_ofz.xlsx:

декабрь 21- март 22 (хоть февр тоже сюда входит, но макс=172 млрд руб — март),

декабрь 22 — февр 23, макс=563 млрд руб — декабрь)

по cbr.ru/analytics/finstab/orfr/ :

январь 22 — февр 22 (и тут как раз макс=148 млрд руб — февр).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс