Блог им. nekrus |Недельный обзор 06.11.2022

- 06 ноября 2022, 19:33

- |

⚠️На грядущей неделе выделяют следующие события.

✔️Вторник выборы в конгресс

✔️Четверг Данные по потребительской инфляции США

✔️Выступление членов ФРС

✔️Пятница Настроение потребителей в США

⚠️Рынок и ФРС.

Текущие ожидания по ставкам судя по фьючерсам:

12/2022 + 50

02/2023 + 50

03/2023 + 25

12/2024 — (25)

То есть в ценах, сейчас очень агрессивная политика и высокие показатели как инфляции, так и макроэкономических показателей остаются в текущих ценах.

Таким образом считаю, что даже слабые макроэкономические данные будут оказывать давление на доллар и поддерживать рынок акций.

Публикации слабых макроэкономических данных приведет к пересмотру рыночных ожиданий по ставкам в менее агрессивном темпе. Это приведет к дальнейшему снижению доллара США и активном покупкам драг металла и ряда акций.

😎Ожидаю крайне положительную неделю в отношении роста рискованных активов.

На неделе будет много анонсов.

📈 Индекс SP500 на этой неделе

ключевой уровень: 3800 выше которого бычий настрой продолжается. 🚀

Уровень сопротивления 3890 пробой которого позволит вырасти до 4000/4010

Уровень поддержки 3675 пробой которого быстро приведет к возврату к 3600

Краткосрочная волатильность остается высокой, однако более долгосрочная резко снижется, что говорит о позитивном настрое инвесторов к риску.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Торговые сигналы! |2️⃣6️⃣ #weekly спекулятивная позиция на эту неделю

- 16 апреля 2019, 20:22

- |

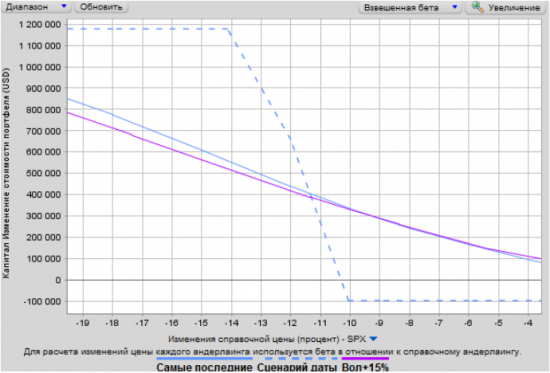

Cобрали еще один продукт по SP500, с параметрами:

a. Текущая цена 2905

b. Максимальный риск 1% » при цене выше 2835

c. Ожидаемая доходность 19% » при цене ниже 2830

d. Экспирация контрактов 26.04.19

Результаты этой идеи и ранее опубликованных смотрете в канале t.me/oncapital

Блог им. nekrus |спекуляции на опционах на грядущей неделе.

- 10 августа 2015, 00:00

- |

Заявления членов ФРС в начале недели, вероятней всего будут в ключе возможного повышение % ставок ФРС уже в сентябре. Именно на такое развитие событий уже указывают короткие ставки, которые уже частично заложены в текущие цены, где доходность 3-х месячных билей поднявшись более чем на 500% с начала года.

Данные по розничным продажам в США по мнению Некрасова С, будут немного слабей рыночных ожиданий, что окажет давление на циклические акции.

Публикуемые данные в пятницу по темпам инфляции в производственном секторе США по мнению аналитика Некрасова Сергея, так же будут ниже средних рыночных ожиданий, что негативно будут сказывать на рынке акций и поддержит долгосрочные казначейские облигации США. Настроение потребителей в США публикуемое в пятницу укажет на резкое ухудшение настроения потребителей.

( Читать дальше )

Блог им. nekrus |Пузырь на фондовом рынке США

- 14 июня 2015, 20:22

- |

Используя стратегию из опционов на снижение финансового сектора можно получить существенную спекулятивную прибыль.

Основная идея:

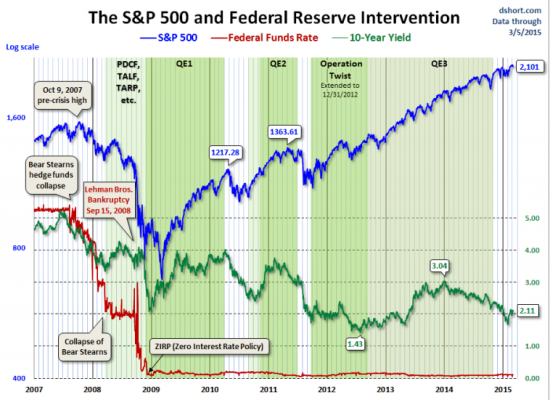

Монетарная политика ключевых ЦБ вызвала бум на фондовых рынках. Особенно переоценённым смотрится фондовый рынок США. После прошлых программ QE ( программы по стимулированию экономики США изображены на графике зелеными зонами) финансовый сектор снижался на 15-30% после завершения каждой программы QE синий график. В конце 2014 года завершалась очередная программа QE и ожидается снижение на финансовых рынках в пределах 15-30% этим летом.

Если SP500(основной индекс США) снизиться на 15% к 18 сентября 2015 года прибыль составит 1,18M(от 0.5М – 1,18М в зависимости от времени достижения цели) расчет на депозит в 300К и риске 35%. Актуальность расчета 14 июня.

Профиль:

Можно использовать и структурированный продукт при котором риск 0% и потенциал прибыли 20-50% к 18 сентября.

Блог им. nekrus |Идеальный шторм на этой неделе? Возможно!!!

- 14 апреля 2014, 11:07

- |

Рассматривая волатильность VIX(волатильность – свечи, линия – SP500)

На графике видно, что волатильность в течение последних 1.5 лет была зажата в треугольнике (диапазоне) и в случае роста волатильности VIX может достигнуть отметки 30-32, что обвалит SP500 на 7-11%, а это существенное движение.

Рассматривая долги на NYSE данный сценарий становиться все более возможным:

( Читать дальше )

Блог им. nekrus |Паника в Китае усиливается

- 10 марта 2014, 16:02

- |

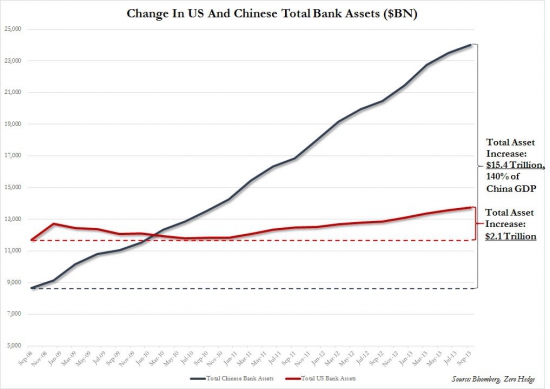

График сравнения роста активов банков в США и Китае

.

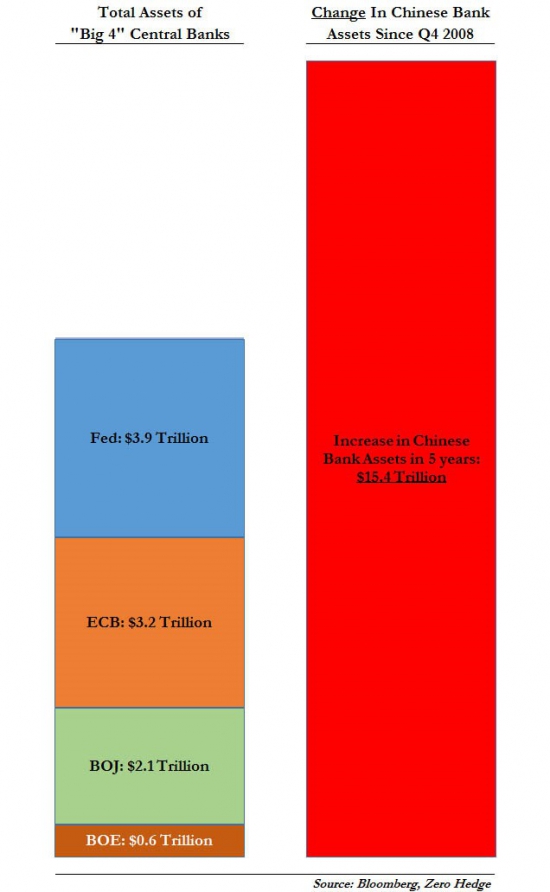

Далее сравнения рост активов Китая и основных развитых стран.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс