Блог им. mihaylets |Сделка с потенциалом несколько Х’ов

- 13 января 2021, 07:27

- |

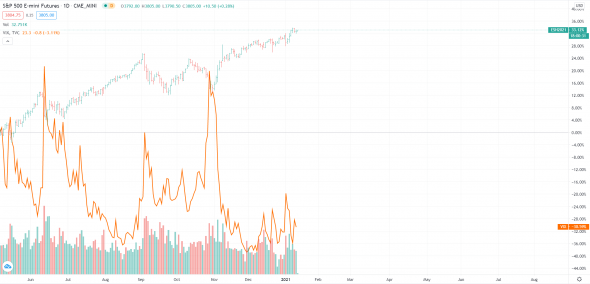

Что мы сейчас имеем по рынку? Экстремальные покупки среди розничных инвесторов, экстремальные объемы на покупку опционов Call и первые сигналы Risk off, о которых писал выше. Кроме того индекс волатильности VIX сейчас вблизи исторического минимума, что говорит о дешевизне опционов Put. В такой ситуации логично добавить себе эти опционы в портфель, как минимум ради хеджа от коррекции, ну а если портфель окэшен или доля кэша высока, то можно попробовать на них просто заработать.

Я рекомендую рассматривать далекие опционы, со страйками 2500-3300 (если речь о фьючерсе, либо 250-330, если вы торгуете опционами на ETF), со сроком 1-2 месяца. В случае даже небольшой коррекции, такие опционы с учетом низкой базы смогут вырасти в 3-10 раз. Для примера опцион Put 2500 со сроком жизни 45 дней стоит 110$ (на фьючерс), а на 3000 750$. Либо же опцион put на ETF SPY на 36 дней со страйком 300, который стоит всего 56$.

Конечно, риск в этих опционах 100%, т.е. вы должны покупать только на ту сумму, которую готовы потерять. Вернемся к этой идеи через пару недель, и посмотрим, что из этого получится.

Больше подобных идей, аналитики по рынку и полезного материала по инвестициям, читайте в моем Telegram канале.

- комментировать

- 956 | ★2

- Комментарии ( 6 )

Блог им. mihaylets |Технический анализ по чистому графику. S&P500, Евро, Золото, Нефть, Tesla, Apple

- 16 ноября 2020, 08:29

- |

Блог им. mihaylets |Нефть. Дивиденды +10%. Вторая волна. Где доходность в S&P500. Падение евро. Доллар

- 28 сентября 2020, 05:19

- |

Блог им. mihaylets |P/E S&P500 должен быть 100?!

- 10 сентября 2020, 13:34

- |

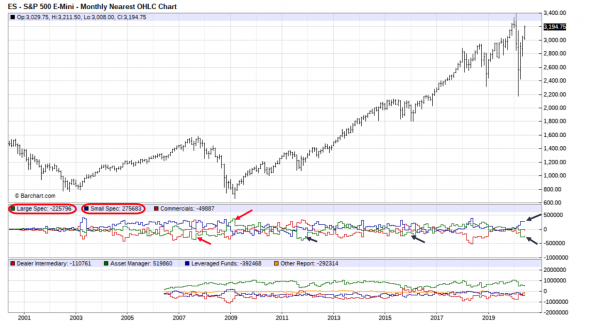

Снизу прикрепляю очень интересный график, который показывает изменение ликвидности (рост денежной массы минус рост ВВП) и изменение мультипликатора P/E S&P500. Мы видим как эти два параметра хорошо коррелируют по истории, и как прирост ликвидности в последнее время сильно опережает рост мультипликатора.

Если бы это изменение было органическим, то исходя из прошлой корреляции, мы бы получили значения P/E S&P500 близким к 100. Но в моменте изменения вызваны двумя совпадающими факторами: ростом ликвидности и сокращением ВВП. Кроме того мы ожидаем отскок в приросте ВВП в ближайшее время и замедление вливаний со стороны ЦБ. Все это вкупе не делает возможным такие значения, но факт наличия этой корреляции в значительной степени оправдывает текущие оценки рынка.

Авторский Telegram канал посвященный финансовым рынкам, инвестициям и трейдингу

Блог им. mihaylets |Технический анализ по чистому графику. SP500, Золото, Евро, Bitcoin, Нефть, Газ, Tesla, Amazon

- 20 августа 2020, 10:50

- |

Как анализировать рынки без лишних «костылей», без разукрашивания графиков и хитрых технических уровней, показал в этом видео на конкретных примерах.

P.S.: если видео вам понравилось, буду благодарен за +

( Читать дальше )

Блог им. mihaylets |Климакс покупок, сомнительные данные и шкуры медведей

- 08 июня 2020, 12:04

- |

Примерно такими словами можно охарактеризовать пятничное движение и статистику, которая явилась для него триггером. Такого расхождения в ожиданиях и фактических значениях (не заметить несколько миллионов новых рабочих мест) история еще не видела.

Что интересно, эту ситуацию на западе называют путинизмом, когда Трампу дали ту статистику, которую он хотел получить. Неважно, что мы имеем, важно, как мы считаем. Но как бы мы не считали, мы должны помнить, что в 2008 году пиковая безработица была в районе 10%, а сейчас, даже с «правильными» подсчетами выше 13%.

Тем ни менее, логика и здравый смысл не помогли медведям заработать, и одной из причин столь бурного роста стало закрытие шортов по стопам.

Причем шортов именно профессиональных управляющих, а вот обычная публика, которую принято считать рыночным мясом стоит в лонгах, и на этом росте лишь докупала.

И за последние 10 лет мы видели дважды ситуацию, когда большие шорты профиков и их закрытие, приводили к очередному ралли. Разница лишь в том, что в предыдущие периоды короткие позиции были набраны во время снижения, сейчас же они набраны на росте, как это было в 2007 году. Суммируя все вместе, уверен, тут есть над чем подумать.

Больше интересной информации по рынкам, полезных заметок и инвестиционных идей, у меня в Telegram канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс