Блог им. macroresearch |⚡️Модельный портфель оставляем без изменений

- 22 апреля 2024, 17:03

- |

Несмотря на слабое начало недели, ждём роста российского рынка. По этой причине сохраняем минимальную долю денежных средств в портфеле.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Аналитический Центр ПСБ

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика t.me/macroresearch

- комментировать

- Комментарии ( 0 )

Блог им. macroresearch |⚡️Обновление в модельном портфеле

- 15 апреля 2024, 17:26

- |

Открываем идею

РУСАЛ

Тактическая цель: 45 руб.

Потенциал роста: 7,9%

Считаем, что новые ограничения на поставку металла на биржи мало скажется на финансовом состоянии компании. Сегодняшний откат бумаг РУСАЛа даёт хорошую возможность для покупки. Допускаем небольшую коррекцию после сильного роста, из-за чего стоп-лосс ставим достаточно низко. В этом году считаем акции РУСАЛа одной из лучших идей.

Повышаем тейк-профит

Софтлайн

175 руб. => 181 руб.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Аналитический Центр ПСБ

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика t.me/macroresearch

Блог им. macroresearch |⚡️Обновление в модельном портфеле

- 15 апреля 2024, 14:43

- |

Повышаем тейк-профит

НЛМК

232 руб. => 255 руб.

Повышаем целевой ориентир по данным бумагам до 255 руб. Ждем более уверенного роста котировок в ближайшее время ввиду рекомендаций СД по дивидендам за 2023 год (25,43 руб.) и ожиданий сильной финотчетности за 1 квартал.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Аналитический Центр ПСБ

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика t.me/macroresearch

Блог им. macroresearch |⚡️Обновление в модельном портфеле

- 15 апреля 2024, 14:36

- |

от 10 апреля

Закрываем идею

Норникель

Цена закрытия: 160 руб. Тейк-профит

Бумаги компании выглядят локально перегретыми и могут скорректироваться. Ближайшей поддержкой теперь выступает отметка 160-161 руб.

Считаем, что благоприятная конъюнктура рынков металлов может сохраниться, позволяя более позитивно оценивать перспективы компании в этом году и рассчитывать, что котировки пойдут выше в дальнейшем. Продолжаем держать в фокусе бумаги компании.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Аналитический Центр ПСБ

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика t.me/macroresearch

Блог им. macroresearch |⚡️Обновление в модельном портфеле

- 15 апреля 2024, 14:10

- |

от 8 апреля 2024:

Закрываем идею

НоваБев Групп

Акции достигли нашего целевого уровня.

Увеличиваем долю

Газпром нефть

5% => 11%

Рассчитываем на усиление спроса на акции нефтяных компаний благодаря благоприятной конъюнктуре рынка нефти. Акции Газпром нефти импонируют нам как дивидендная идея, их отставание от рынка считаем не оправданным. Целью видим закрытие постдивидендного гэпа от 27 декабря.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Аналитический Центр ПСБ

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика t.me/macroresearch

Блог им. macroresearch |⚡️Обновление в модельном портфеле

- 01 апреля 2024, 12:50

- |

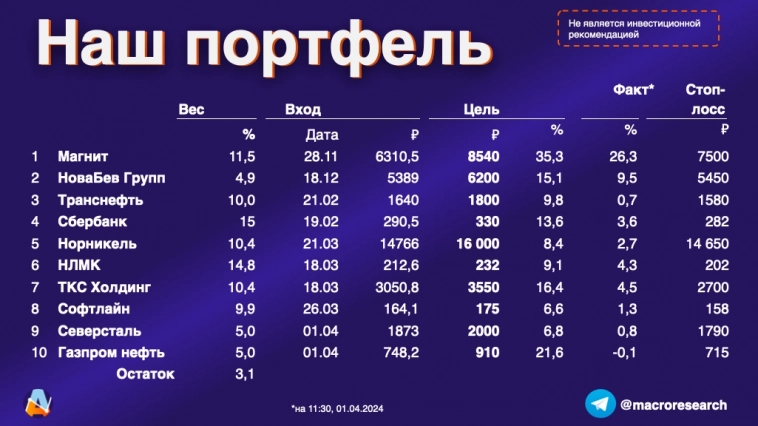

Открываем идеи

Северсталь

Тактическая цель: 2000 руб.

Потенциал роста: 6,8%

После достижения нашей предыдущей цели котировки бумаг компании немного снизились, но уже восстановились, что говорит о высоком спросом на акции. Допускаем небольшое снижение, но в глубокую коррекцию не верим, поэтому переоткрываем идею.

Газпром нефть

Тактическая цель: 910 руб.

Потенциал роста: 21,6%

Считаем, что фаза падения акций компании после разрешения УК продавать бумаги стратегических компаний завершилась. Ждём закрытия дивидендного гэпа.

Повышаем стоп-лоссы

Магнит

7300 руб. => 7500 руб.

Транснефть

1500 руб. => 1580 руб.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Аналитический Центр ПСБ

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика t.me/macroresearch

Блог им. macroresearch |⚡️Обновление в модельном портфеле

- 28 марта 2024, 11:26

- |

Закрываем идею

Северсталь

Цена закрытия: 1890 руб. Тейк-профит

Прибыль за 3 дня составила 4,8%. Взгляд на компанию положительный, но сейчас возможна небольшая коррекция. Будем ждать подходящего момента для открытия позиции заново.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Аналитический Центр ПСБ

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика t.me/macroresearch

Блог им. macroresearch |⚡️Обновление в модельном портфеле

- 26 марта 2024, 17:26

- |

Открываем идею

Софтлайн

Тактическая цель: 175 руб.

Потенциал роста 6,6%

Стоп-лосс: 158 руб.

Добавляем в портфель акции Софтлайна, вес 10%. Бумаги сильно отстали от акций других ИТ-компаний. Ожидаем, что 1 апреля менеджмент Софтлайна подтвердит планы по развитию бизнеса. Это может стать триггером для роста котировок.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Аналитический Центр ПСБ

Больше инвестидей и актуальных комментариев об инвестициях и экономике в Телеграм-канале ПСБ Аналитика https://t.me/macroresearch

Блог им. macroresearch |⚡️Обновление в модельном портфеле

- 25 марта 2024, 17:23

- |

Закрываем идеи

Цена закрытия: 11 299,5 руб.

Убыток 3,4%

Несмотря на сильный рост цен на золото и стабильную ситуацию с курсом доллара, акции не смогли подняться выше 12 000 руб.

Цена закрытия: 1802 руб.

Прибыль 12,7%. Тейк-профит

Открываем идею

Северсталь

Тактическая цель: 1890 руб.

Потенциал роста 4,8%.

Идею считаем актуальной и переоткрываем с новыми параметрами.

Увеличиваем доли:

11,5% => 15%

Изменение параметров идеи связано прежде всего с тем, что мы ждём роста котировок в преддверии рекомендации набсовета банка по дивидендам.

10,4% => 15%

Повышаем тейк-профиты:

Сбербанк

305 руб. => 330 руб.

НЛМК

224 руб. => 232 руб.

Снижаем стоп-лосс:

Сбербанк

290 руб. => 282 руб.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Аналитический Центр ПСБ

Больше инвестидей и актуальных комментариев об инвестициях и экономике в Телеграм-канале ПСБ Аналитика https://t.me/macroresearch

( Читать дальше )

Блог им. macroresearch |⚡️Обновление в модельном портфеле

- 22 марта 2024, 11:11

- |

Увеличиваем долю

ТКС Холдинг

5% => 10%

Котировки снизились, и мы увеличиваем долю акций в портфеле. У нас по-прежнему положительный взгляд на бумаги компании, несмотря на планирующуюся допэмиссию.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Аналитический Центр ПСБ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс