Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 15.01 по 21.12.24

- 15 января 2024, 15:38

- |

💰МигКредит: BB, купон 21% ежемесячный (YTM~23%), 1 год, 300 млн. Сбор 16.01, только квал

Параметры выпуска неплохие, по номиналу будет чуть лучше свежих Быстроденег RU000A107GU4. По итогам 2022 Миг имел сравнительно небольшой долг и стабильную прибыль с положительным кэшфлоу. Но далее ситуация в компании заметно поменялась

За 2023 Миг существенно нарастил портфель, почти на 40%, и прибыль тоже формально есть. Но за счет увеличения объемов выдачи операционный денежный поток ушел в минус

- Чтобы это перекрыть – резко набрали долгов: с менее 2 до 3,4 млрд., чистого привлечения – 1,8 млрд

- При этом, в 3 квартале выплатили огромный по своим меркам дивиденд в 600+ млн. (за 2022 дивы тоже были, но всего 50 млн. – думаю, в этом году банкет организовали с учетом прошлой нераспределенки)

В итоге текущий запас кэша – около нуля. Хочется верить, что компания знает, что делает: полгода у них было, чтобы оценить эффект от снижения максимальных ставок по PDL-займам, на которые у Мига приходится почти половина портфеля

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. imabrain |Облигации: первичные размещения в июне. Предварительный план

- 04 июня 2023, 13:47

- |

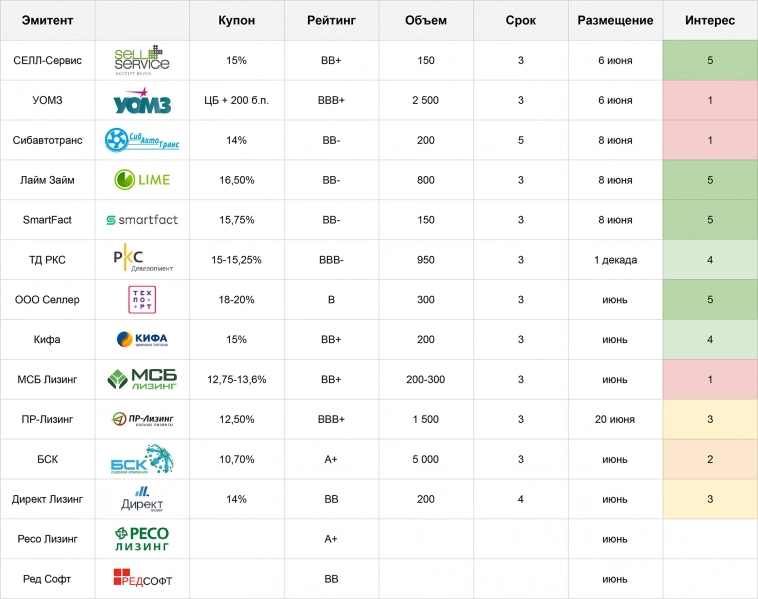

⚠️Практически все размещения этого месяца представляют только спекулятивный интерес (потенциальный апсайд к цене) и оценки им выставлены именно с этой позиции

📉Инвестиционно можно посмотреть на ПР-Лизинг – доходность чуть лучше среднего по группе, это если у кого вдруг еще доля лизингов в портфеле недостаточная. И, возможно, Башкирскую содовую

Мнение по основным эмитентам:

🔹СЕЛЛ-Сервис, Лайм, Смартфакт – объемы уже расписаны по предзаказам, про двух последних даже не успел посты сделать, участвую везде

🔹УОМЗ – флоатер с очень сомнительной доходностью. Оборонка. Минимальный маркетинг выпуска. Возможно, его забирают заранее согласованные крупные кредиторы, а возможно будет долго висеть на размещении, как апрельский Заслон. Сильно интересным в любом случае не выглядит

🔹Сибавтотранс – явно нерыночное предложение, под соответствие которому сейчас пробуют разогнать первый выпуск. Кто додержал – молодцы. Будет интересно посмотреть, сможем ли мы дать на этом размещении коллективный отпор жадному эмитенту, или же рынок на общем ажиотаже проглотит даже такую каку

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс