Блог им. igotosochi |Топ-20 дивидендных акций от АТОН с дивдоходностью до 20%

- 07 декабря 2023, 07:27

- |

Чем ближе к Новому Году, тем больше мешков с подарками под ёлкой от благородных и не очень инвестиционных домов России. Я традиционно обращаю внимание на мешок с биркой «дивиденды». АТОН не обделил своим вниманием любителей получать зарплату от компаний и представил свой прогноз по выплатам в ближайшие 12 месяцев.

Предыдущие прогнозы от других компаний тоже есть. От Альфа-Банка тут, от Сбера тут, от Газпромбанка тут, от БКС тут , от Цифры тут — довольно интересно сравнить. Не пропустите новые подборки.

При такой высокой ставке ЦБ хорошей практикой считается также закотлечивание в свои портфели облигаций, а не только дивидендных акций. Для гурманов у меня есть несколько разборов интересных вариантов:

- Замещающие облигации, например, Газпром Капитал

- Флоатеры — облигации с переменным купоном и флоатеры АФК Система

- Интерлизинг

- Аэрофьюэлз

- Энерготехсервис

Вернёмся к дивидендам. Пока все ограничиваются 5 или 10 дивидендными акциями, АТОН предложил взглянуть на 20 компаний с потенциальной дивдоходностью от 8 до 20%. Как обычно, прогноз может не соответствовать действительности, поскольку никто не знает, что произойдэт за ближайший месяц, тем более за год.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 11 )

Блог им. igotosochi |Лучшие акции РФ от брокера Цифра для консервативных, агрессивных и неопределившихся инвесторов

- 05 декабря 2023, 07:26

- |

Брокер Цифра решил отличиться от всех других брокеров и выдал не список лучших акций, а целых три списка акций в зависимости от риск-профиля. Кроме акций в портфеле могут быть и другие активы, например, облигации и золото. Чем выше риск-профиль, тем акций больше — но это классика, а что там по подборкам?

Также есть подборки и от других компаний. От Альфа-Банка тут, от Сбера тут, от Газпромбанка тут, от БКС тут — довольно интересно сравнить. Правда там больше про дивиденды, так что сравнить стоит, скорее, с первыми двумя списками. Не пропустите новые подборки.

Консервативным инвесторам брокер рекомендует долю акций в 35%, 15% золота и по 25% ОФЗ и корпоративных облигаций высококлассных компаний. Акции в консервативный портфель Цифра предлагает следующие:

- ЛУКОЙЛ — 5%

- Татнефть-ао — 3%

- Транснефть — 5%

- Сбербанк-ао — 5%

- Московская биржа — 3%

- Норникель — 3%

- РусГидро — 4%

( Читать дальше )

Блог им. igotosochi |Современное коммерческое IPO. Совкомбанк выходит на биржу со второй попытки, чтобы сделать историю роста

- 02 декабря 2023, 07:50

- |

Еще не стихли разговоры о прошедших IPO Евротранса и Южуралзолота, а 15 декабря на Мосбирже появится ещё одна компания, да не какая-то, а самый настоящий системно значимый частный банк. Банки не появлялись на бирже с 2015 года, ну вот и время пришло.

В том уже далёком 2015 году на биржу вышел МКБ — один из самых скучных для инвесторов банков, который всё равно не может соревноваться в никчёмности своего существования с ВТБ — главным недоразумением финсектора России. Полагаю, что банк имени г-на Костина ни один банк не переплюнет, в том числе и Совкомбанк. Просто это невозможно. А есть ли хорошие перспективы у Совкомбанка?

Предыдущие IPO, про которые я с удовольствием писал: ВУШ, Genetico, CarMoney, Астра, Henderson, Евротранс и Южуралзолото. Также в декабре будет Мосгорломбард. Как грибы после дождя под конец года полезли. Ну ничего, буду и дальше писать, не пропустите.

Кстати, Совкомбанк — это не Советский Коммунистический, а Современный Коммерческий.

( Читать дальше )

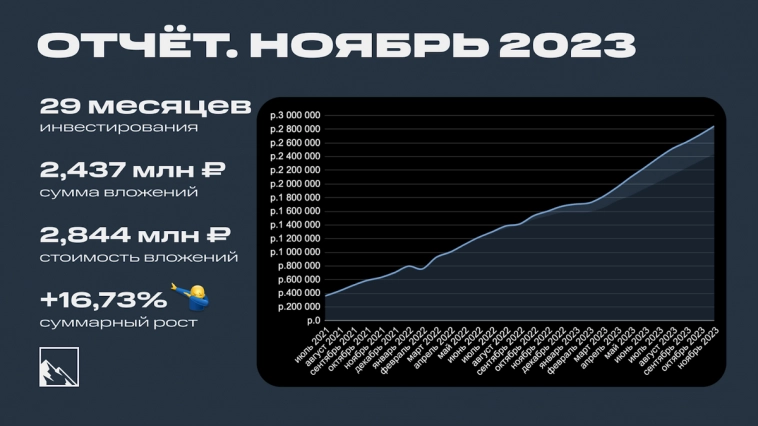

Блог им. igotosochi |Итоги 29 месяцев инвестиций. 2,844 млн рублей

- 01 декабря 2023, 07:33

- |

1 декабря, значит пора вспоминать, куда убрал в мае ёлку, и подводить итоги ноября! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 29 месяцев позади. Погнали!

Инвестиции

Было на 1 октября 2 722 964 ₽:

- Депозит: 1 011 665 ₽

- Биржевой: 1 711 299 ₽

Полез на антресоль достать зимние валенки, чтобы пойти в Перекрёсток за пельмешками, но упал со стремянки, и пока летел вниз, заметил краем глаза, что под плинтусом завалялись 100 000 рублей. Отряхнулся и инвестировал их. Пельмешки как? А, да решил заказать гёдза с доставкой.

Основной покупкой стал выпуск замещающих облигаций Газпром Капитал БЗО26-1-Д. Да-да, тот самый «вечный, но не вечный» выпуск.

Само собой, покупал облигации и акции, а также фонды.

Облигации: Интерлизинг, МК Лизинг — интересные ВДО были на размещениях. Аэрофьюэлз на декабрь, перенесли выпуск. Сейчас не сказать, что много интересных выпусков выходит, да и нужно максимально разборчиво к ним подходить.

( Читать дальше )

Блог им. igotosochi |Дивиденды в декабре 2023. Ну вот, опять богатеть

- 30 ноября 2023, 07:29

- |

Обновил дивидендный календарь, оставил дивиденды, которые утверждены на декабрь, к новогоднему столу. Стоит учитывать, что это промежуточные дивиденды, поэтому дивдоходность у многих не очень, но если сложить все дивиденды за год, то будет получше.

При такой высокой ставке ЦБ хорошей практикой считается также закотлечивание в свои портфели облигаций. Для гурманов у меня есть несколько интересных вариантов:

- Замещающие облигации, например, Газпром Капитал

- Флоатеры — облигации с переменным купоном и флоатеры АФК Система

- Интерлизинг

- Аэрофьюэлз

Дивидендный сезон в разгаре, зимний список ещё пополнится, не пропустите. Ну и, собственно, дивидендный календарь на декабрь:

Ростелеком RTKM+RTKMP

- Купить до: 30 ноября 2023

- Реестр: 1 декабря 2023

- Дивиденд на акцию: 5,44 ₽

- Дивидендная доходность: 6,73% (ао) / 7,16% (ап)

Селигдар SELG

- Купить до: 30 ноября 2023

- Реестр: 3 декабря 2023

- Дивиденд на акцию: 2 ₽

- Дивидендная доходность: 2,84 %

( Читать дальше )

Блог им. igotosochi |5 лучших дивидендных акций от аналитиков БКС

- 29 ноября 2023, 07:36

- |

Зачем брать 10, если можно взять 5, но зато лучших. Эксперты из БКС посчитали примерно так, поэтому ушли из офиса пораньше, не пытаясь высосать из пальца ещё пяток дивидендных акций, которые смогут конкурировать с лучшими из лучших. Ну вот, снова богатеть в ближайшие 12 месяцев.

Вообще, БКС далеко не первые. Уже были дивидендные прогнозы от Альфа-Банка тут, от Сбера тут, а от Газпромбанка тут. Отличия есть.

В списке пять акций, которые могут дать от 13% до 18% в ближайшие 12 месяцев. Круто? Конечно, круто. Посмотрим же скорее, что приготовили нам аналитики БКС. К слову, мне их аналитика кажется лучше их коллег по цеху, так что мимо пройти не мог. Хотя есть несколько моментов, о которых у меня есть свои мысли. Кроме мыслей у меня есть телеграм-канал, куда я их выкладываю, welcome.

Сургутнефтегаз (привилегированные акции)

- ожидаемая дивидендная доходность на горизонте 12 месяцев — 18,6%.

СНГ — отличная компания, которая держит так называемую валютную кубышку, о которой мечтают все инвесторы. Мечтают, что из неё достанут дивиденды и выплатят, правда только по привилегированным акциям.

( Читать дальше )

Блог им. igotosochi |Дивидендные акции нефтяных компаний на бирже: кто как платит дивиденды последние 5 лет

- 24 ноября 2023, 07:32

- |

Ни для кого не секрет, что наш фондовый рынок очень сильно зависит от нефтяников, которые, в свою очередь, известны щедрыми дивидендами. Нефть добывают, экспортируют, перерабатывают, снова добывают, валютную выручку продают, стабилизируя курс рубля, платят дивиденды и заходят на новый круг. Посмотрим, какие нефтяные компании как платили дивиденды за последние годы.

Кто есть, в том числе из тех, кто не на слуху, а главное — кто как платит дивиденды, ведь долгосрочным (бессрочным) инвесторам это интереснее всего. Смотрим последние 5 лет: с 2019 по 2023 включительно по датам отсечек.

- В прошлый раз я рассматривал все банки РФ, которые есть на бирже, и их дивиденды, читайте.

- А ещё посмотрел, какие компании из топ-10 по капитализации обновили дивидендные рекорды в этом году.

- Ну и новые не пропустите.

Лукойл по праву считается ориентиром, именно он занимает самую большую долю в индексе Мосбиржи и выплачивает дивиденды с завидной регулярностью, причём старается выплачивать в восходящем тренде, не отказываясь от статуса дивидендного аристократа. Дивидендная политика Лукойла предполагает выплату на дивиденды 100% от скорректированного FCF дважды в год.

( Читать дальше )

Блог им. igotosochi |Уральское золото оказалось ценнее подмосковного бензина. Как прошли IPO Евротранса и Южуралзолота

- 23 ноября 2023, 07:37

- |

Вот и прошли IPO Южуралзолота и Евротранса. Как говорят в таких случаях — разнонаправленно. АЗС пошла по пути пиджаков, а золотое IPO всё равно не пошло по пути астрономических айтишников. Пора кинуть на них первый взгляд.

Я проводил опрос среди подписчиков своего канала, вышло так, что 74% не участвовали в этих IPO, а Южуралзолото оказалось в 3 раза популярнее Евротранса. 2% поучаствовали сразу в обоих IPO. Оно и понятно, компании неоднозначные. Надежда была на большую переподписку ЮГК, спрос и правда превысил предложение, но не кратно, всего раза в 3. АЗС удовлетворила все желания полностью.

( Читать дальше )

Блог им. igotosochi |Самые высокие объявленные дивиденды зимы

- 21 ноября 2023, 13:25

- |

Привет, котлетеры и туземунщики! Приготовили сани летом, а зимой будете готовить лежаки, на которых будете загорать на пляжах собственных островов? Если ещё нет, то есть повод задуматься и посмотреть, какие компании готовят своих инвесторов к неизбежному богатению.

Выбрал 7 компаний, которые заплатят промежуточные дивиденды с доходностью выше 5%. Одна — внебиржевая, доступная не у всех брокеров, но там доходность выше всего. Остальные доступны даже самым рядовым инвесторам из всех рядовых. Посмотрим, кто уже достал бороду из ваты, подарочный мешок с кэшем и ждёт новогодние стишки.

От меньших — к большим! Но сначала напоминаю про важность подписки на мой телеграм-канал. Всё. Поехали, хо-хо-хо!

Роснефть

Открывает список Сечин a.k.a. борода из ваты с Роснефтью. Компания в этом году бьёт рекорды по дивидендам, а с января будет стараться бить уже новый рекорд. Также следует обратить внимание на инвестиционную программу и развитие бизнеса. Восток-Ойл — это вам не Запад-Газ.

( Читать дальше )

Блог им. igotosochi |Святой рандом ноября. NLMK (дивидендные акции НЛМК)

- 16 ноября 2023, 07:33

- |

Продолжаю второй сезон святого рандома с дивидендными акциями. Каждый месяц я выбираю одну рандомную акцию из заранее составленного списка. Ну как я, делает это святой рандом, он же генератор случайных чисел. Я её потом просто покупаю. Почему? Да потому что какой смысл ручками выбирать акции, если рынок ведет себя непредсказуемо ¯\_(ツ)_/¯

Список для рандома на второй сезон (2023 год) составлен из очищенного от расписок и некоторых акций IRDIVTR — индекса дивидендных акций РФ, к которому добавлены ещё несколько компаний. Всего 31 компания. Исключил по понятным причинам Сегежу, было ранее 32.

Итак, список такой: Алроса, Башнефть, Газпром, Газпром Нефть, ИнтерРАО, Лукойл, Магнит, ММК, Мосбиржа, МТС, НКНХ, НЛМК, НМТП, Новатэк, Норникель, ОГК-2, Полюс золото, Роснефть, Россети Центр и Приволжье, Ростелеком, РусГидро, Сбербанк, Северсталь, Система, Сургутнефтегаз, Татнефть, Таттелеком, ТМК, Фосагро, ЦМТ, Черкизово, Юнипро.

Правила простые:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс