Блог им. hep8338 |Добьют ли центральные банки золото?

- 14 июля 2022, 14:48

- |

На рынке золото настало время медведей!

( Читать дальше )

- комментировать

- 372

- Комментарии ( 1 )

Блог им. hep8338 |Еженедельный прогноз финансовых рынков

- 12 июля 2022, 10:50

- |

Такого вы не найдете в СМИ!!!

Рынок труда в США только начал слабеть, поэтому жду от ФРС продолжение жесткой монетарной политики.

( Читать дальше )

Блог им. hep8338 |Что ждет рынок золота?

- 09 июня 2022, 12:22

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

На рынке золота превалирует противоречивый фон: с одной стороны котировки поддерживают высокие инфляционные ожидания, геополитический и экономический риск, с другой – мировые ЦБ ужесточают монетарную политику. Текущий условия на рынке золота весьма противоречивы, что осложняет принятие торгового решения.

Попытаемся разобраться!

( Читать дальше )

Блог им. hep8338 |Еженедельный прогноз финансовых рынков

- 07 июня 2022, 10:14

- |

Такого вы не найдете в СМИ!!!

Коммерческие банки США выдали необеспеченный кредиты потребителям – это угрожает финансовым кризисом!

( Читать дальше )

Блог им. hep8338 |Что ждет золото в цикле ужесточения ДКП?

- 29 марта 2022, 19:39

- |

Предложенный мною набор графиков с довольно высокой, на мой взгляд, точностью иллюстрирует основную идею трейдеров на рынке золота

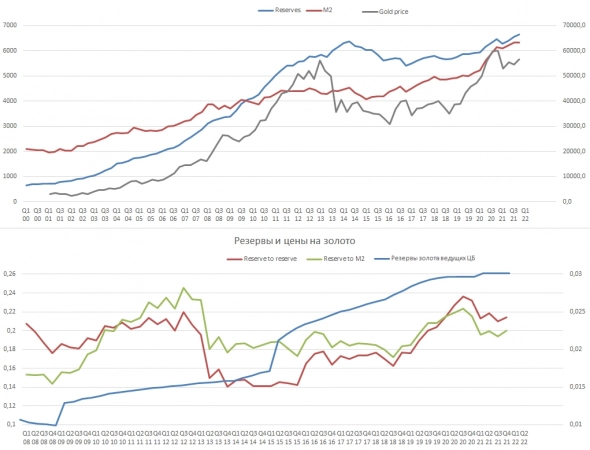

На верхнем графике:

синяя линия – общие резервы ведущих ЦБ (иностранная валюта + золотой запас);

красная линия – денежная масса в развитых странах, выраженная в долларах;

серая линия – котировки золота (спот в Лондоне).

Здесь мы видим давно сформировавшийся естественный тренд: чем больше денежной массы, тем больше валюты и золота резервируется мировыми ЦБ. То есть в цикле смягчения денежно-кредитной политики мы имеем рост спроса на резервные валюту и золото, что повышает цены на металл, в цикле жесткой ДКП – наоборот.

На нижнем графике:

синяя линия – резервы золота ведущих мировых ЦБ; здесь уместно отметить, что такие страны как Германия, Франция, Италия, Япония, Швейцария – держат свои золотые резервы на стабильном уровне, то есть их динамика не волатильна. А вот резервы Китая и России в последнее время сильно выросли, и активный рост начался после «операции» 2014 года в Украине (словно китайцы знали о планах Путина);

( Читать дальше )

Блог им. hep8338 |Анализ и прогноз рынка золота

- 26 марта 2022, 10:17

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка. На рынке золота превалирует противоречивый фон: с одной стороны котировки поддерживают высокие инфляционные ожидания, геополитический и экономический риск, с другой – мировые ЦБ ужесточают монетарную политику.

Так что же делать: покупать или продавать?

( Читать дальше )

Блог им. hep8338 |Повториться ли 2013 года на рынке золота?

- 19 февраля 2022, 11:39

- |

Повториться ли цикл снижения котировок золота 2013 года? Как повлияет денежно-кредитная политика на котировки и когда закончится локальный рост? А также, основные детерминанты ценообразования рынка золота – все это в выпуске!

( Читать дальше )

Блог им. hep8338 |Новости финансовых рынков от 13.02.2022

- 13 февраля 2022, 20:45

- |

Новости финансовых рынков. Выпуск от 13.02.2022г

Взгляд трейдера на новостной фон и как он влияет на финансовые рынки. Обзор финансовых рынков за неделю, еженедельные выводы и грядущие события. В этом выпуске сделал акцент на информационный фон в западных СМИ вокруг конфликта Россия-НАТО, фон вокруг цен на нефть, а также заголовки СМИ на тему снижения фондового рынка США.

( Читать дальше )

Блог им. hep8338 |Новости финансовых рынков от 06.02.2022

- 06 февраля 2022, 19:21

- |

Взгляд трейдера на новостной фон и как он влияет на финансовые рынки. Обзор финансовых рынков за неделю, еженедельные выводы и грядущие события.

В этом выпуске сделал акцент на монетарную политику и нефтяной рынок. Также пара слов о мировой экономике, и конечно же, обзор финансовых рынков.

( Читать дальше )

Блог им. hep8338 |Что готовит нам 2022 год?

- 09 января 2022, 11:36

- |

Прежде чем приступать к рассуждениям о перспективах финансовых рынков в следующем году, я хотел бы сориентироваться в моменте – ответить на вопрос: «С чем мы входим в новый год?».

Самые популярные темы сейчас – перспективы монетарной политики (особенно ФРС), экономические перспективы США и ситуация с пандемией. Неопределённость, таящаяся в этих событиях, может финансовые рынки как обрушить, так и поддержать.

И если с вопросами пандемии разобраться крайне сложно (сама ВОЗ часто ошибается в прогнозах), то предположить, что будет делать ФРС, и оценить экономические перспективы США – вполне себе можно. С этих оценок я свой анализ и начну.

Принимая решения в монетарной политике, ФРС, конечно же, опирается на экономические оценки – потому я тоже начну с оценки текущей ситуации в экономике США, а также состояния долларовой ликвидности.

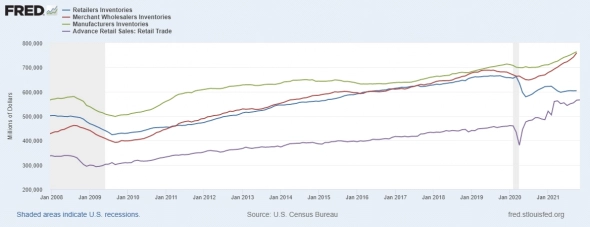

В первую очередь стоит отметить любопытный момент с товарными запасами, а именно – дивергенцию, образовавшуюся между уровнем запасов у розничных торговцев, с одной стороны, и на оптовых складах и производственных запасах – с другой. Этот момент вводит в заблуждение даже опытных аналитиков: на первый взгляд может показаться, что ситуация складывается в пользу развития кризиса перепроизводства, – но это не так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс