Блог им. enotcapital |Доходность как итог года и актуальный портфель на начало 2025 года

- 31 декабря 2024, 17:28

- |

Салют, мои маленькие любители инвестиций!

Сразу к делу, привожу график доходности моего портфеля в сравнении с дохой индекса МосБиржи полной доходности «брутто» (MCFTR)

Альфа по итогам 2023 г — 15,6%, за 2024 г. вышла даже выше — 24,5% (обогнал больше).

За последние 2 года все индексы, инфляция, денежный рынок и бакс побиты, что не может не радовать, хотя я не финансист и супер много времени этому не уделяю. Цель спокойно наращивать капитал.

Доходность портфеля в сравнении с разными индексами и конечно ставшим популярным в последнее время фондами денежного рынка, взят SBMM (данные по дохам индексов по большей части от моего брокера):

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. enotcapital |О двузначном RGBI, а также какие акции сегодня на плаву?

- 07 октября 2024, 21:11

- |

Доходность акций за день, данные на 07.10.24 г.

Избранные акции сегодня на плаву.

На 1м месте по дохе за день - Globaltrans — акционеры со 2й попытки утвердили выкуп у держателей ГДР по цене 520 руб. Выкуп стартует уже завтра, 8 октября, и будет завершен не позднее 6 ноября. Компания уходит с Мосбиржи. Вычеркиваем этого сбитого летчика

( Читать дальше )

Блог им. enotcapital |RGBI бурит 3 историческое дно

- 15 июля 2024, 17:57

- |

Индекс RGBI уверенно бурит дно, так низко он падает на истории в 3й раз (если брать с 2012 г.) — первый был в конце 2014 — начале 2015 года (ключ тогда задирали до 17%), затем 2022 г. (ключ поднимали до 20%), и сейчас мы опустились к тем же лоям (закладывая повышение ключевой ставки до 17-18%, думаю 20% еще не в цене).

Длинные ОФЗ уже дают 16% (ОФЗ 26243 — 16,07% в моменте) или около 16% доходности к погашению — закладывают УЖЕ повышение ставки (на 1%, может 1,5%).

Ну центральный депозитарий ценных бумаг Казахстана еще походу помогает облиги вниз толкать, который попросил своих клиентов до 1 августа 2024 года вывести российские ценные бумаги из своего номинального держания. Все транзакции должны быть завершены до конца июля или походу их ждет заморозка.

На ставке не хватает паник сейла с большими продажами и слива, чтобы можно было с уверенностью закотлетить позу в длинных фиксах, пока не беру, но присматриваюсь. 26-го июля, напомню, заседание по ставке.

Задрали бы ее резко, все бы в моменте обосрались, все посливав, а затем бы было на ожиданиях только снижение ставки в перспективе и откуп всего обратно — но это идеальный вариант, ЦБ может и до сентября начать сиськи мять опять, всех напрягая (если продолжит расти инфляция, кредитование и т.д.

( Читать дальше )

Блог им. enotcapital |Вклады составляют все большую конкуренцию рынку акций. Вход в длинные ОФЗ

- 02 июня 2024, 14:37

- |

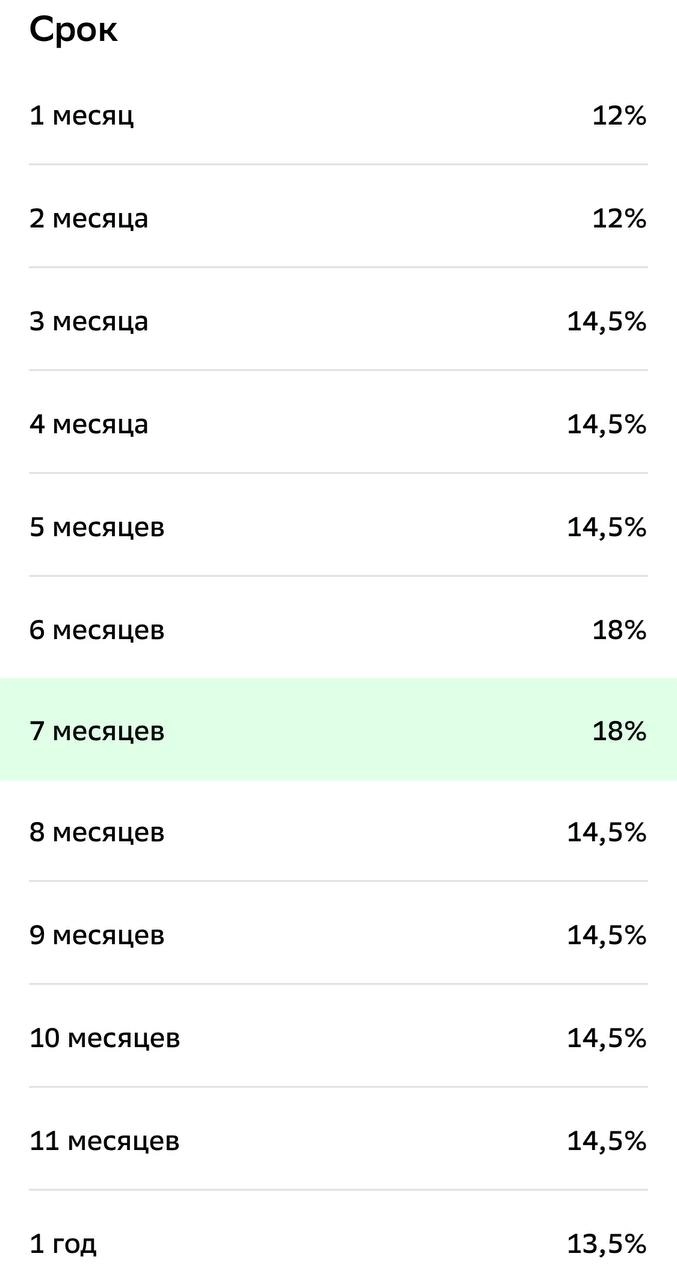

Доходность по вкладам, которую сейчас предлагает Сбер. На 1 год, а также 2 и 3 года одинаковые — 13,5%.

Самый жир 6-7 месяцев — 18%! Щедро. Возможно банкам сейчас нужна ликвидность, заранее, до повышения ключевой ставки, раньше % по вкладам вроде не повышали в банках (а повысил не только Сбер), посмотрим, а до заседания ЦБ по ключевой ставке, которое назначено на 7 июня, выйдут еще одни данные по инфляции

Т.к., условно, можно купить акции Сбера, если считать прям сейчас по текущим, с потенциальной ДД (2 дива) на горизонте 1 года и 2 мес. — 21% грязными (чистыми — это 18,3%), то при сохранении данного % в банках и возможности через пол года также переложиться снова под ставку 18%, то на горизонте 1 года и 2 мес. доха с меньшими рисками составит — 21%

( Читать дальше )

Блог им. enotcapital |Почему акции дешевы (голубые фишки), стоит ли сейчас покупать ОФЗ (за/против)?

- 13 апреля 2024, 17:41

- |

Про акции

Рост денежной массы в России (в 2023г. динамика роста денежной массы М2 доходила до 25,9% (в феврале-марте)) в итоге не мог не сказаться на российском фондовом рынке, который растет уже 547 дней без коррекции больше чем на 10% (рекорд был 651 день подряд такого роста). Просадка не доходит даже до 10% по индексу, все коррекции выкупаются и скорее всего эта динамика продолжится, до летнего дивсезона по крайней мере. Летом, на дивгэпах, рост индекса может быть ограничен, в августе-сентябре, после окончания дивсезона, не исключаю запиливание индексом боковика, но на динамику конечно будет влиять множество факторов.

Не смотря на уже довольно продолжительный рост индекса — российский рынок продолжает оставаться дешев, относительно своих среднеисторических значений (см. картинку сверху). Сейчас мы находимся ниже среднего значения в 6.2 P/E (используется как один из индикаторов оценки). Так, н-р, по мультипликатору p/e не дорого из голубых фишек (вход. в индекс) сейчас в моменте оценены Сбер, СНГ, Роснефть, Совкомфлот…

( Читать дальше )

Блог им. enotcapital |Инвесторы продали акции и купили ОФЗ и паи фондов ликвидности. Нервы не выдерживают +50% прибыли, а доходности безрисковых инструментов соблазнительны

- 08 апреля 2024, 22:28

- |

Индекс МосБиржи по итогам марта вырос на 2,3% (чему способствовал стабильный курс нац. валюты и рост цен на нефть), среднедневной объем торгов акциями тоже вырос — до 116,9 млрд рублей, на 17%.

Больше всего в марте вырос сектор IT (на 15,4%), а упал — сектор химпроизводства (на -2,8%).

Из примечательного — с ноября 2022 года (когда индекс МосБиржи был в районе 2200 п.) розничные инвесторы впервые таким объемом распродали акции и стали в марте основными нетто-продавцами, слив акций на 37 млрд рублей, ДУ и нерезы им немного помогли с продажами. В 2023 году до этого от них шли только жадные покупки, а избавлялись от акций в основном нерезы и управляющие ДУ. Основными покупателями акций, почти на половину объема в 18,6 млрд руб. стали НФО, вторую половину купили СЗКО и др. банки, с небольшой долей нефинансовых организаций.

Похоже розничные инвесторы, получив с ноября 2022 г. бумажную прибыль в +50% (по знач. роста индекса), решили её всё-таки зафиксировать =)

( Читать дальше )

Блог им. enotcapital |Банки опять шортят ОФЗ, завтра размещение, плиты по пол млрд в стакане

- 26 марта 2024, 17:09

- |

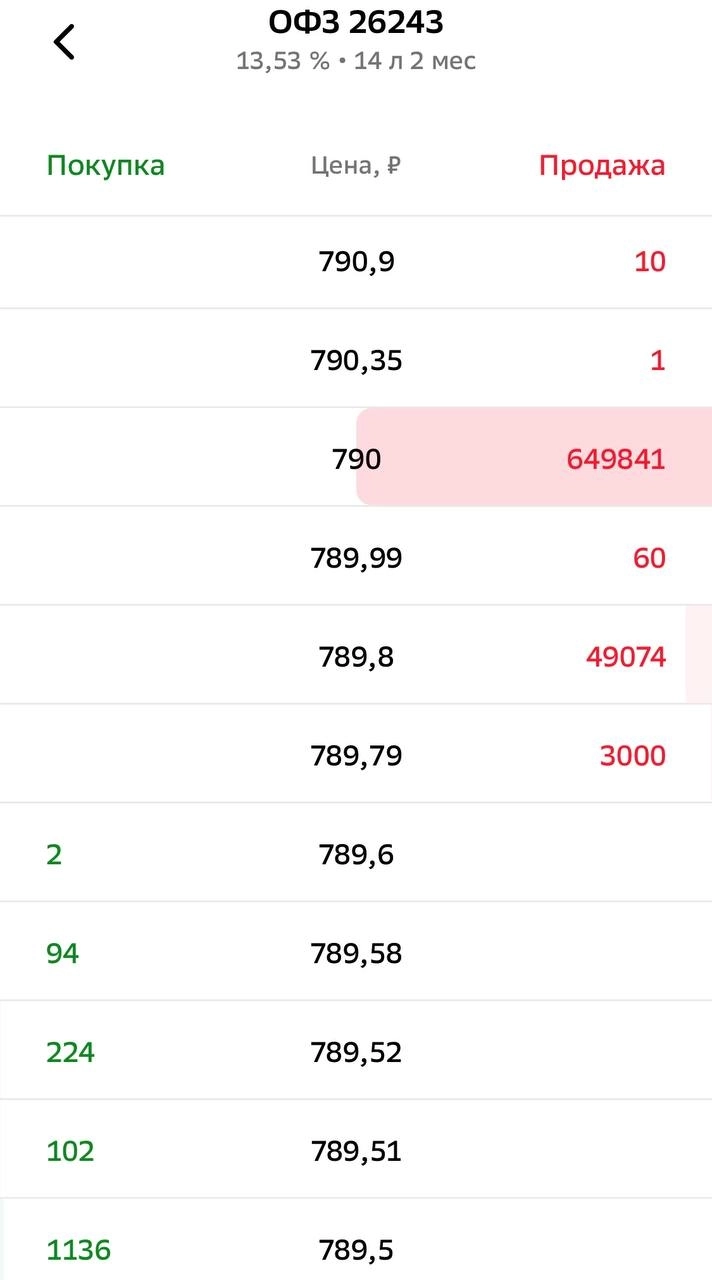

Минфин РФ предложит в среду, уже завтра — 27.03, ОФЗ-ПД 26226 на 20 млрд рублей и ОФЗ-ПД 26243, в объеме остатков, доступных для размещения в указанном выпуске. Это будет последнее размещение в I квартале 2024 г. – всего в нем 800,0 млрд. руб. по номинальной стоимости. (При этом в квартале всего должны быть размещены ОФЗ со сроком погашения до десяти лет на сумму 200 млрд рублей, свыше десяти лет — на 600 млрд рублей)

Два выпуска под наибольшим давлением были в I кв. — 26244 и 26243, остальные подтягиваются потихоньку к этим выпускам по доходности (продаются).

Так что 26243 сегодня под давлением, плиты в стакане более чем на пол миллиарда рублей, банки шортят, завтра получат ее на аукционе

Неплохим планом считаю перекладку, при сохранении конечно джусовых доходностей в ОФЗ, летом из акций в длинные облиги с ПК, готов рассмотреть частично, принимая во внимание новые вводные данные конечно на тот момент.

Мой телеграм канал: https://t.me/ipeinvest

( Читать дальше )

Блог им. enotcapital |Лукойл разочаровал рынок, дивы - 12,9% VS ставка ЦБ 16%

- 22 марта 2024, 15:53

- |

СД ЛУКОЙЛ: ДИВИДЕНДЫ 2023Г = 498 РУБ/АКЦ, доха 6,7%

ГОСА — 26 апреля, запасное — 27 апреля

отсечка — 7 мая

Сегодня участников рынка разочаровали финальные дивиденды Лукойла в 498 рублей, суммарные дивы за 2023 год — 945 руб. на акцию, что от текущих 12,9% годовых. Что говорить, я и сам зафиксил позу около 7400 руб. за акцию, думаю будет откупить возможность дешевле или переложусь. Осталось лишь утешать себя возможным выкупом у нерезов, но опять же, если акции раздадут менеджменту — минорам ни горячо ни холодно (тем более стали зажимать денежный поток, возможно под ремонты НПЗ и под др. расходы перестраховка?), если погасят — другое дело, тогда позитив, поэтому продолжаем следить и держать руку на пульсе пока вне позы))

Ключевую ставку ЦБ оставил на уровне 16%, дивы Лука по текущим - 12,9%, длинные ОФЗ (26244, 26243 — основные размещения по ним, наибольшее давление) — 13,45% доха к погашению, 27 марта последнее размещение в этом квартале ОФЗ, но если МинФин продолжит размещать длинные ОФЗ с ПК, не будет их миксовать с ближними, с флоатерами и линкерами, например, то длинный конец останется под давлением, а остальные потихоньку будут подтягиваться по доходности, снижая тело.

( Читать дальше )

Блог им. enotcapital |Потенциальная доходность рынка в 2024 году, где будет индекс?

- 09 марта 2024, 20:58

- |

Салют, мои маленькие любители инвестиций! Я являюсь сторонником того, что не имея компетенции в инвестировании в такие рисковые инструменты — как акции, неискушённому инвестору лучше приобретать бумаги фондов повторяющих IMOEX, чем вкладываться в отдельные компании на рынке, так как с этим делом можно сильно не угадать.

На динамику нашего индекса окажет влияние множество факторов, вот кратко накидал основные из них:

Положительными факторами, за рост рынка, может способствовать завершение конфликта, снижение геополитической напряженности, снижение ключевой ставки ЦБ, реинвестирование рекордных дивидендов от компаний, девальвация рубля, редомициляция компаний в РФ, нерезиденты из недружественных стран остаются замороженными/вводятся жесткие ограничения по сливу (продаже) их активов в рынок/активы выкупаются с дисконтом российскими гражданами и компаниями

Отрицательными же — повышение различных налогов и пошлин для компаний, усиление геополитической напряженности, ужесточение ограничений на экспорт нефтепродуктов, снижение их добычи, снижение цен на нефть, укрепление рубля, высокие ставки безрисковой доходности, рецессия, разморозка активов нерезидентов из недружественных стран

( Читать дальше )

Блог им. enotcapital |Интер РАО - опять 25 (%), дивиденды 0,3255 рублей летом?

- 05 марта 2024, 03:00

- |

Салют, мои маленькие любители инвестиций! Сегодня мы рассмотрим финансовые и производственные результаты деятельности Группы "Интер РАО" за 2023 год, а также посчитаем причитающиеся акционерам дивиденды.

Группа представляет из себя энергоходинг, в состав которого входят электростанции в России и за рубежом общей мощностью 31,1 ГВт. Компания также является оператором экспортно-импортных поставок.

Группа "Интер РАО" имеет следующие операционные сегменты:

- Сбытовой сегмент в РФ — продажа электрической энергии (мощности).

- Сегмент электрогенерации в РФ — производство и реализация на оптовом рынке электрической энергии и мощности.

- Сегмент теплогенерации в РФ — это ТГК-11 и Генерация Башкирии

- Сегмент «Трейдинг» — осуществляет международную торговлю электроэнергией.

- Сегмент «Зарубежные активы» — передача и сбыт электроэнергии за рубежом.

- Сегмент «Инжиниринг в РФ» — оказывает услуги в области реализации проектов энергетического строительства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс