Блог им. elliotwaveorg |Золото и серебро. Сценарии долгосрочного развития.

- 04 апреля 2023, 17:50

- |

Публикация за 12 декабря. В ней рассматриваются основные долгосрочные и среднесрочные варианты, технические факторы, важные уровни, на которые стоит обратить внимание.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

_______________________________________________________________________

Прошлый среднесрочный прогноз пошёл немного не по плану, зашли в диапазон 1800-1825, это сильно повышает возможность движения к новым историческим максимумам, однако и сценарий продолжения снижения (основной) нельзя отбрасывать. Ситуация на данный момент сильно запутанная, рассмотрим основные варианты.

Месячный график

Основной сценарий продолжения снижения прежний.

Альтернативный вариант.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Блог им. elliotwaveorg |Индикаторы рецессии говорят, что ФРС что-то нарушила

- 28 марта 2023, 17:54

- |

Статья перед с сайта realinvestmentadvice.com . В ней можно увидеть множество графиков и пояснений к ним, указывающих, почему мировой кризис неизбежен, скорее всего он уже начался.

Больше графиков и комментариев

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

Индикаторы рецессии гремят громко.

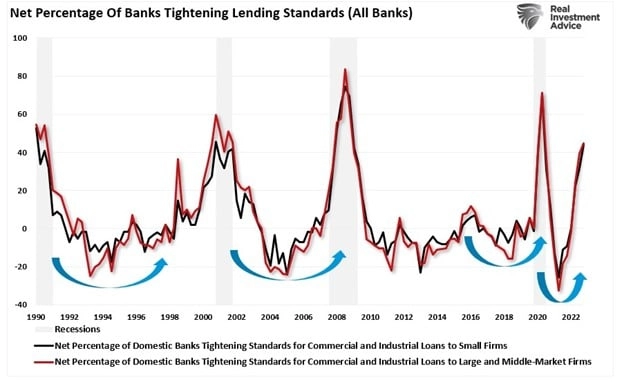

Тем не менее, ФРС по-прежнему сосредоточена на борьбе с инфляцией, как неоднократно отмечал Джером Пауэлл после заседания FOMC на этой неделе. Во время своей пресс-конференции он специально сделал два критических замечания. Во-первых, инфляция остается слишком высокой и значительно превышает двухпроцентную цель ФРС. Во-вторых, банковский кризис ужесточит стандарты кредитования, что окажет влияние на экономику и инфляцию.

Как показано, условия кредитования заметно ужесточились, а такое ужесточение всегда предшествует замедлению темпов экономического спада.

В то время как рынок начинает оценивать только одно дополнительное повышение ставки ФРС, “эффект задержки” повышения ставок остается наиболее значительным риском.

( Читать дальше )

Блог им. elliotwaveorg |Правило 20 и почему медвежий рынок продолжится

- 02 марта 2023, 18:33

- |

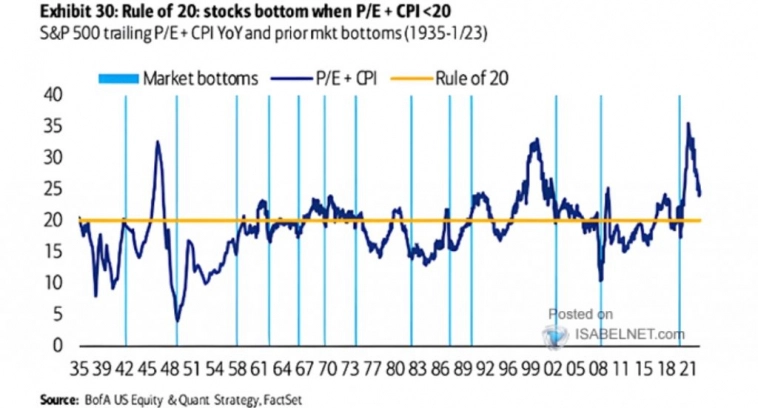

Статья перевод с сайта realinvestmentadvice.com . В ней рассматривается известный индикатор «правило 20». Знаменит он в первую очередь за довольно высокую точность в прогнозировании долгосрочных и среднесрочных тенденций на фондовым рынке. Недавно в телеграмме публиковалось текущее его состояние, можно оценить точность. Так же отмечены некоторые важные фундаментальные факторы, которые должны сыграть свою роль в скором времени.

Интересные графики и заметки в твиттер и телеграм.

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

_______________________________________________

“Правило 20” гласит, что “медвежий рынок”, возможно, просто в положении покоя, несмотря на многочисленные сообщения об обратном. В недавнем Investing.com статья, стратег Bank of America Савита Субраманьян предупредила клиентов, что акции по-прежнему дороги, несмотря на спад в этом году.

( Читать дальше )

Блог им. elliotwaveorg |Доллар-рубль и РТС. Среднесрочный обзор.

- 28 февраля 2023, 18:17

- |

Публикация за 29 ноября. Уточнение и подтверждение прогноза за 19 октября .Указаны долгосрочные цели и схематично развитие дальнейшего движения. Отмечены важные фундаментальные факторы.

Интересные графики и заметки в твиттер и телеграм.

twitter: https://twitter.com/elliotwave_org

( Читать дальше )

Блог им. elliotwaveorg |EUR/USD , USD/JPY долгосрочный прогноз

- 22 февраля 2023, 18:07

- |

Публикация за 21 ноября. Указаны долгосрочные цели и схематично развитие дальнейшего движения. Отмечены важные фундаментальные факторы.

Интересные графики и заметки в твиттер и телеграм.

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

В прошлый раз говорилось о высокой вероятности локальной коррекции в индексе доллара. На среднесрочный и долгосрочный прогноз она не влияет, даже наоборот «снятие перекупленности» будет только способствовать новому циклу роста.

EUR/USD

Месячный график

( Читать дальше )

Блог им. elliotwaveorg |10 графиков, которые стоит посмотреть в 2023 году

- 26 января 2023, 18:24

- |

Статья перевод с сайта topdowncharts.substack.com , в ней показаны полезные графики и комментарии к ним. В конце сделаны выводы .

Интересные графики и заметки в твиттер и телеграм.

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

1. Глобальная рецессия 2023 года. Одной из самых интересных работ, которые я проделал в 2022 году, было проведение своего рода метаанализа всех опережающих индикаторов, которые я разработал за эти годы. Ключевой вывод из этого заключается в том, группируете ли вы опережающие индикаторы по типу/фактору, географии или прогнозному окну — все они единодушно указывают на резкий спад в начале 2023 года.

Во многих смыслах это приближающийся полный круг мощного стимула, который был запущен в 2020 году. Или, как я его называю: «странный, но знакомый цикл».

( Читать дальше )

Блог им. elliotwaveorg |Фондовый рынок США. Среднесрочный прогноз.

- 13 января 2023, 18:28

- |

Публикация за 1 ноября. Указаны среднесрочные цели, которое актуальны и на данный момент. Рост с октября рассматривался как коррекция, пока остаются вопросы закончилась она или нет. Отмечены важные фундаментальные факторы.

Интересные графики и заметки в твиттер и телеграм.

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

В прошлый раз в обзоре по фондовому рынку говорилось о продолжении движения вниз. После небольшого отката падение возобновилось и в середине октября достигнуты локальные минимумы. Рассмотрим дальнейшие перспективы.

( Читать дальше )

Блог им. elliotwaveorg |Доллар-рубль и РТС. Среднесрочный обзор

- 29 декабря 2022, 18:27

- |

Публикация за 19 октября. Прогноз на данный момент полностью выполняется.

Интересные графики и заметки в твиттер и телеграмм.

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

В последние месяцы говорилось о важности отметок 50-49 , предполагалось, что они станут ключевыми уровнями поддержки. Достигнув их пара начала постепенное движение вверх .

Недельный график

Практически сделали уровень 47, отскочили от нижней границы диапазона волны (4). Очень вероятно на этом укрепление закончилось .

( Читать дальше )

Блог им. elliotwaveorg |EUR/USD ,USD/JPY . Среднесрочный и долгосрочный обзор.

- 14 декабря 2022, 18:05

- |

Публикация за 11 октября, долгосрочный прогноз прежний. По среднесроку могут быть варианты .

В предыдущем среднесрочном обзоре говорилось о дальнейшем укреплении доллара, после небольшой коррекции 28.09 — 04.10 рост индекса доллара возобновился. Рассмотрим основные варианты.

Недельный график

Долгосрочно достаточно важным является район уровня 1.0774, красной диагональю отмечена линия тренда.

На данный момент в движении пары евро-доллар можно выделить два среднесрочных варианта, от их развития будут зависеть и долгосрочные.

- Вариант черным. Продолжится снижение в волне ((i)) в С , после чего начнется коррекция ((ii)), которая вполне может достигнуть 1.077 .

- Вариант красным. Краткосрочно совпадает с первым, но на этом укрепление доллара закончится и начнется его долгосрочное падение. Такой сценарий сейчас рассматривается как крайне маловероятный. Ниже будут объяснены причины.

( Читать дальше )

Блог им. elliotwaveorg |Нефть. Долгосрочный прогноз.

- 28 сентября 2022, 17:45

- |

В предыдущем обзоре в конце июля прогнозировалось дальнейшее падение цен на нефть : «На данный момент, похоже, формируется серия «заходных» 1-2, после чего начнется быстрое падение в виде тройки в нескольких степенях. В таком случае цены на нефть быстро обвалятся». Как видно, с локальными коррекциями, движение вниз действительно продолжается.

Недельный (долгосрочный) график.

Принципиально ничего не изменилось — все также ожидается обновление минимумов 2020-го. Стоит обратить внимание на уровень 87 , как видно, ещё с 2008-го, эта отметка часто становилась уровнем поддержки и сопротивления, как будто находясь в середине цикла «крайний оптимизм — крайний пессимизм «. Направление движения из этого района указывало на дальнейшее развитие. Совсем недавно этот уровень был пробит и сейчас тестируется, если цены закрепятся ниже 87, то это будет ещё один важный подтверждающий сигнал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс