Блог им. ejik |Решение по процентной ставке ФРС. Реакция рынка.

- 29 января 2020, 22:06

- |

ФРС ПРОДЛЕВАЕТ ОПЕРАЦИИ РЕПО КАК МИНИМУМ ДО АПРЕЛЯ

ФРС ПОДНИМАЕТ СТАВКУ IOER НА 5 Б. П. ДО 1,6%, O / N ОБРАТНОГО РЕПО ДО 1,5%

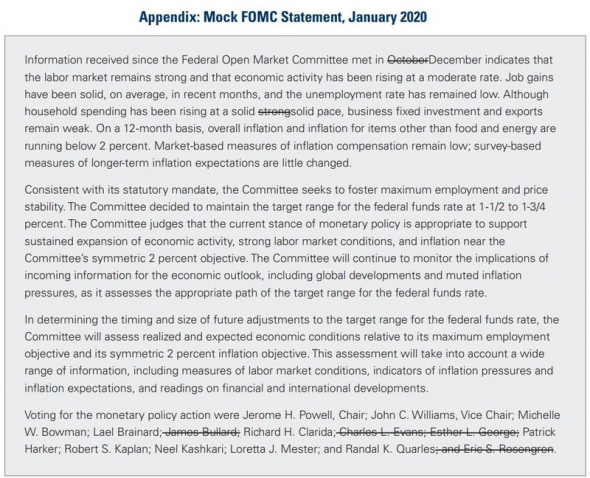

FOMC redline: единственная разница-понижение рейтинга «сильного роста расходов домохозяйств» до " умеренного"

ТРЕЙДЕРЫ УРЕЗАЮТ СТАВКИ НА СМЯГЧЕНИЕ ФРС В 2020 ГОДУ ПОСЛЕ РЕШЕНИЯ ПО СТАВКЕ

Пауэлл: инфляция на все товары и услуги, которые американцам не нужны в повседневной жизни, остается низкой

Большинство опрошенных Bloomberg экономистов считают, что ФРС не будет менять ставки в ближайшие два года. Некоторые, однако, допускают ее повышение в 2020 году. «Часть FOMC захочет вернуться к нормализации ставок», — приводит Bloomberg слова директора по ставкам США в MUFG Securities Americas Inc. Джона Херрмана.

В этом году Федрезерв трижды снижал ставку: в июле, сентябре и октябре, каждый раз на 25 б.п. Снижение в июле стало первым со времен глобального финансового кризиса 2008 года, однако председатель ФРС Джером Пауэлл заявлял, что это не начало цикла смягчения денежно-кредитной политики. Ранее на три подряд снижения процентной ставки ФРС решалась лишь в 1998 и 1995–1996 годах, оба раза — в попытке избежать рецессии. Пауэлл характеризовал те снижения как «подстраховочные».

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Блог им. ejik |ФРС еще вам пол трлн. под Новый год)))

- 16 декабря 2019, 13:09

- |

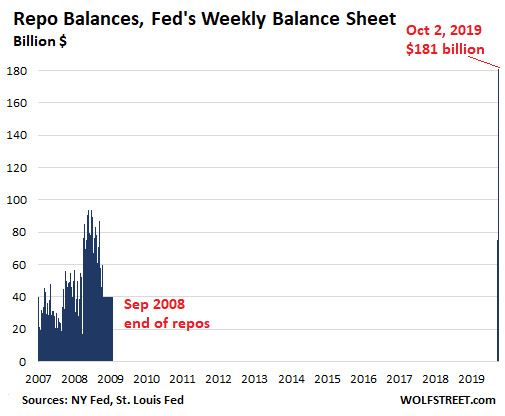

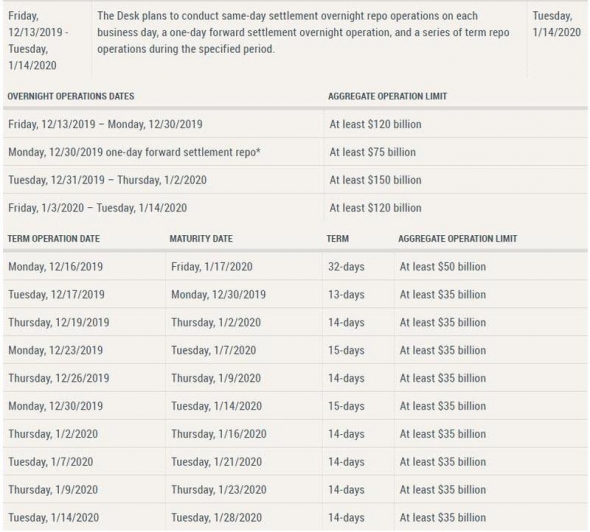

Чтобы избежать сокращения ликвидности в конце года, операции репо ФРС будут проводиться каждый день, и на всякий случай ФРС отправится на работу: 31 декабря 2019 года и 2 января 2020 года, овернайт предложение репо увеличится как минимум до 150 миллиардов долларов, чтобы покрыть «поворот» потока ликвидности за одну ночь. Кроме того, 30 декабря 2019 года Бюро предложит репо на сумму 75 миллиардов долларов США, срок погашения которого наступает 31 декабря 2019 года, и дополнительный срок погашения — 2 января 2020 года.

www.newyorkfed.org/markets/opolicy/operating_policy_191212

( Читать дальше )

Блог им. ejik |ФРС. "Не QE" добавим еще немного оборотов.

- 15 ноября 2019, 13:55

- |

Не хватает долларов? Не беда открутим краник «долларопровода» еще немного.

Вчера ФРБ Нью-Йорка сообщил, что к НГ будут введены новые РЕПО с увеличенными сроками 28 и 42 дня к уже имеющимся однодневным и 14 дневным. ФРС опасается опять попасть в кризис межбанковского кредитования и заранее купирует появившуюся угрозу.

www.newyorkfed.org/markets/opolicy/operating_policy_191114

( Читать дальше )

Блог им. ejik |Официальное заявление ФРС о старте QE!!!

- 11 октября 2019, 20:43

- |

www.bnnbloomberg.ca/fed-to-start-buying-60-billion-of-treasury-bills-a-month-from-oct-15-1.1330266

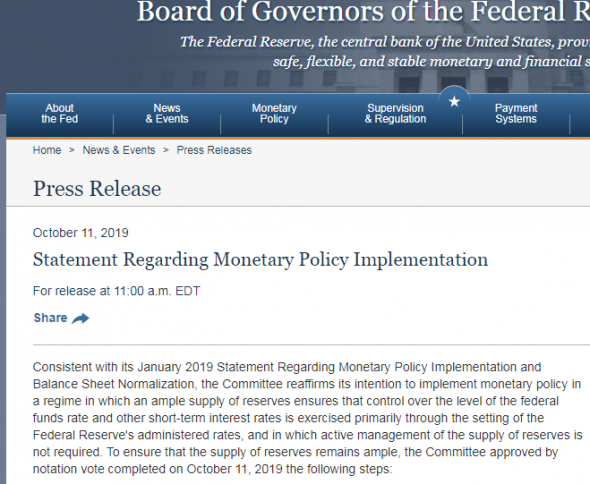

ФРС начнет покупать казначейские векселя на 60 млрд долларов в месяц с 15 октября.

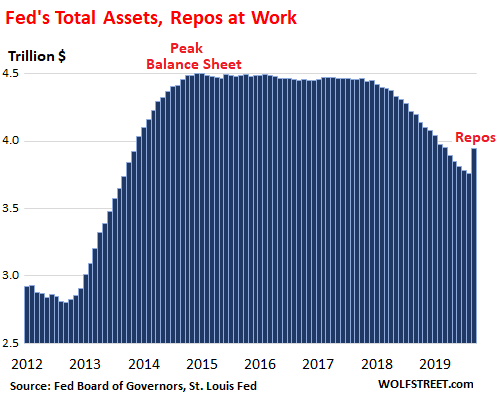

Федеральная резервная система заявила в пятницу, что в середине октября она начнет покупать казначейские векселя на сумму 60 млрд. Долл. США в месяц, стремясь восстановить свой баланс и избежать повторения беспорядков, которые обрушились на денежные рынки в сентябре.

ФРС заявила, что ее покупки казначейских векселей будут продолжаться «как минимум во втором квартале следующего года», говорится в заявлении, опубликованном в Вашингтоне.

Пресс-релиз с сайта Федрезерва:

www.federalreserve.gov/newsevents/pressreleases/monetary20191011a.htm

( Читать дальше )

Блог им. ejik |QE. Печатный станок врубили на полную.

- 25 сентября 2019, 21:20

- |

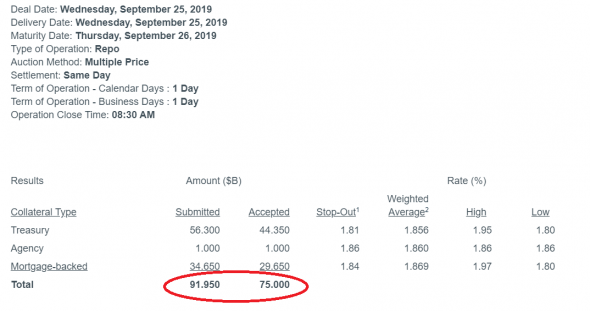

На прошедшем вчера РЕПО за 75 миллиардов выставленных от Федрезерва развернулась нешуточная борьба: заявок выставлено на 91,950 миллиардов. Да и 14 дневное РЕПО не удовлетворило долларовую жажду: на 30 миллиардов прикатило аппетита, аж, на 62 миллиарда.

( Читать дальше )

Блог им. ejik |Анонс грааля от знакомого трейдера!!! +ФРС инфляционный сценарий.

- 20 сентября 2019, 13:48

- |

Скоро очередная бесплатная раздача от Байкала.

На следующей недели выйдет топик «Палю грааль знакомого трейдера»

Первый топик год назад «Грааль от знакомого трейдера» в 3-х частях до сих пор находится в лучших записях сайта всех времен.

Надеюсь и в этом случае он так же попадет туда.

В топике будет представлен грааль или система как удобней называть.

Так же будет добавлена ссылка на раздачу 3-х видеофайлов с разбором сделок.

Понедельник ближе к вечеру ждите!!!

Теперь сам топик)

Сначала долго пишут «в экономике Соединённых Штатов всё хорошо, безработица низкая, инфляция низкая, экономическая активность растёт и так далее». Правда вынуждены добавить, что бизнес повсеместно заморозил инвестиции в основной капитал, а экспорт падает.

А потом внезапно делают вывод, что нужно снизить базовую ставку на 0,25%.

В американской экономике есть свои железобетонные правила.

( Читать дальше )

Блог им. ejik |Печатный станок ФРС возобновил работу.

- 13 сентября 2019, 18:20

- |

www.fiscal.treasury.gov/files/reports-statements/mts/mts0819.pdf

Факты.

1. ФРС США возобновила монетизацию дефицита бюджета США и пирамиды ГКО. Уже шесть недель подряд наблюдается прирост ГКО на балансе ФРС (преимущественно, долгосрочных), причем скорость монетизации ГКО максимальна с 2014 года за эти 6 недель печатный станок обеспечил выкуп ГКО на $20.5 млрд.

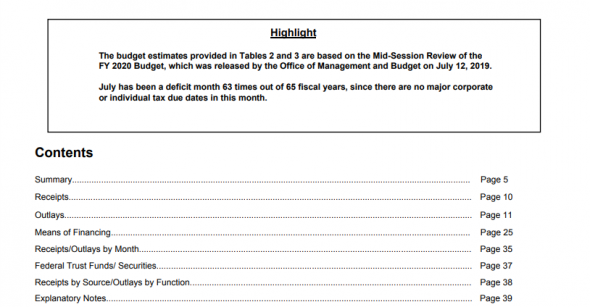

2. С начала финансового года доходы бюджета США составили $3088млрд., прирост за год на 3.4%.

3. Расходы бюджета США составили $4155млрд., выросли за год на 7%.

4. Дефицит бюджета США составил $1067млрд, вырос за год на 18.8%.

5. Процентные выплаты по ГКО составили $537млрд., то есть 17.4% от доходов. Они выросли за год на 9.1%, значительно превышая динамику доходов. Процентные выплаты почти догнали по размеру военные расходы США ($601млрд.).

6. Нормализованный (усредненный за 12 месяцев) дефицит бюджета США демонстрирует быстрый рост, и его размеры не имеют аналогов кроме пика первой волны суперкризиса 2009-2012.

( Читать дальше )

Блог им. ejik |Дурни! Запускайте станок, ставку в пол и выкупайте акции. Пока не поздно.

- 26 июля 2019, 15:41

- |

Бывшая глава ФРС Джанет Йеллен:

«Дурни! Сколько можно повторять? Запускайте печатный станок, ставку в пол и выкупайте акции и деривативный мусор!

Пока не поздно...»

Дело не в ключевой ставке и каких то отчетах, все дело в долларе!

Котировки индексов практически перестали реагировать на негативные показатели статистики. С начала текущего года наблюдается все возрастающая дивергенция с индексами. Сейчас тоже самое можно видеть и на облигационных рынках, когда доходности стали инвертироваться. Акции растут исключительно из-за осуществляемых самими корпорациями обратных выкупов, которые совсем недавно иногда достигали уровней 200 миллиардов долларов в месяц.

Вопрос: а откуда корпорации, берут такую ликвидность? В частности, предшественницы Пауэлла Джанет Йеллен, которая призывала монетарные власти США и ФРС «немедленно» приступить к прямому выкупу акций для поддержки фондового рынка и оттягиванию неминуемого обвала. Все это попахивает конспирологией, но, после прошлогоднего рождественского звонка главы ФРС шести ведущим банкам с прямым вопросом о ликвидности и срочно созыва «Комитета по погружению», есть основания полагать, что у ведущих корпораций появился некий внешний источник ликвидности, похожий на «ограниченное QE». Ссуживают ли деньги те самые шесть банков, или этим заняты структуры ФРС, для последствий таких шагов не важно, ибо эти самые последствия прямым образом угрожают американскому доллару, как главной мировой валюте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс